Strategie: In jedem Monat den besten Index kaufen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Die Entwicklung an den weltweiten Aktienmärkten ist stark saisonal geprägt. Viele Anleger wissen zum Beispiel, dass die Aktienmärkte in der Regel im Winterhalbjahr deutlich besser performen als im Sommerhalbjahr. So erzielt der DAX in allen Monaten von Oktober bis April im historischen Durchschnitt eine positive Rendite, während die Monate von Mai bis September (außer Juli) eine negative Rendite aufweisen. Bei vielen anderen Aktienindizes zeigt sich eine ähnliche Entwicklung. Dennoch gibt es in praktisch jedem Monat des Jahres einen Aktienindex, der sich im historischen Mittel durch eine sehr positive Performance auszeichnet. In diesem Artikel wird eine Saisonalitäts-Strategie vorgestellt, bei dem der Anleger jeden Monat in einem Index investiert ist, der sich aus saisonaler Perspektive durch besonders gute Renditechancen auszeichnet. Wer so im Jahresverlauf von Index zu Index wechselt, kann (ungehebelt und vor Kosten) im Idealfall Renditen von mehr als 25 Prozent pro Jahr einfahren und damit Indizes wie den DAX deutlich outperformen. Wie es genau funktioniert, erklärt dieser Artikel.

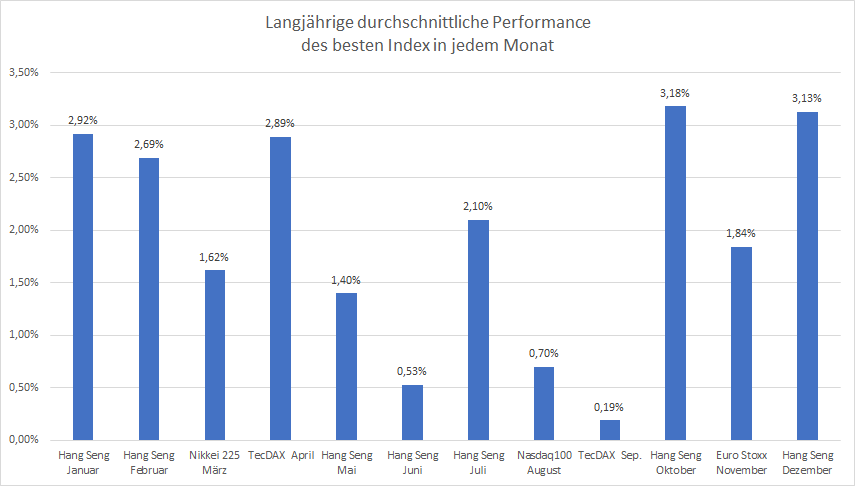

Für diesen Artikel wurde die langjährige durchschnittliche monatliche Performance der wichtigsten Aktienindizes aus Deutschland (DAX, TecDAX, MDAX, SDAX), Europa (Euro Stoxx 50, FTSE 100, CAC40, ATX, SMI), den USA (Dow Jones, S&P 500, Nasdaq) und Asien (Nikkei 225, Hang Seng) ausgewertet. Die folgende Grafik zeigt für jeden Monat des Jahres den Index, der im langjährigen Durchschnitt am besten performte.

Wer in den vergangenen Jahrzehnten in jedem Monat einfach in dem Index investiert war, der im langjährigen Durchschnitt jeweils die beste Rendite erzielte, hätte in den vergangenen Jahren und Jahrzehnten eine durchschnittliche Rendite (CAGR) von 25,8 Prozent pro Jahr erzielt. Allerdings sind dabei Währungseffekte nicht berücksichtigt.

Sie wollen mehr über Saisonalitäten und Tradingstrategien erfahren? Dann empfehle ich Ihnen die Teilnahme am heutigen, kostenlosen Webinarmarathon "Bulle & Bär im Visier - Teil 5" in Kooperation mit WH Selfinvest. Hier geht es zur Anmeldung!

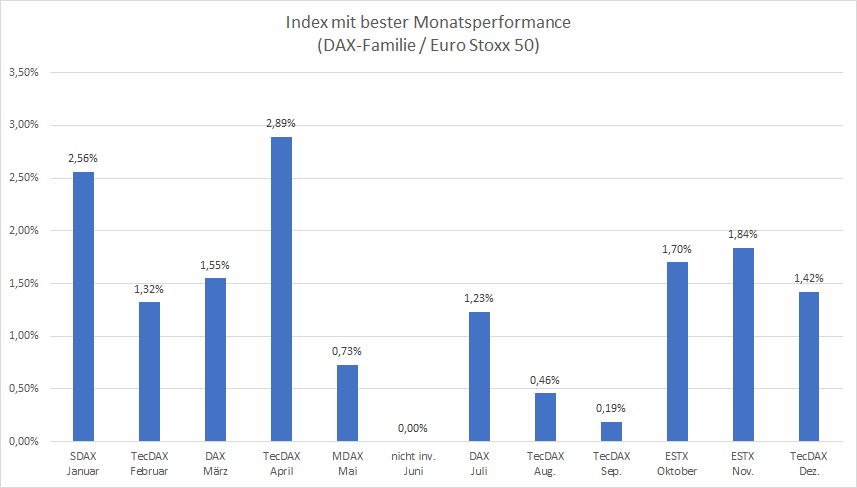

Berücksichtigt man ausschließlich die wichtigen Indizes der DAX-Familie (DAX, TecDAX, MDAX, SDAX) sowie den Euro Stoxx 50, so ergibt sich das folgende Bild.

Wer in den vergangenen Jahrzehnten in jedem Monat einfach in dem Index aus DAX-Familie und EuroStoxx investiert war, der im langjährigen Durchschnitt jeweils die beste Rendite erzielte, hätte in den vergangenen Jahren und Jahrzehnten eine durchschnittliche Rendite (CAGR) von 17,1 Prozent pro Jahr erzielt.

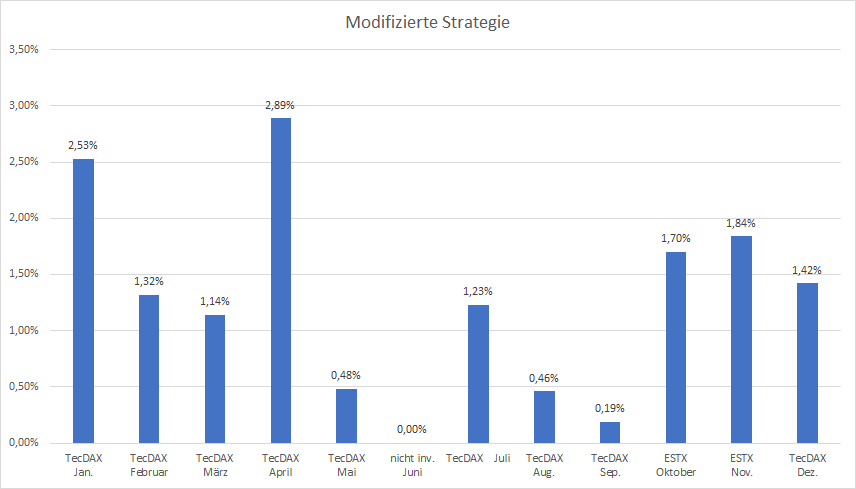

Die vorgestellte Strategie erfordert allerdings immer noch, dass man zehnmal pro Jahr den Index, in den man investiert ist, wechselt. Um die Transaktionskosten zu minimieren, zeigt die folgende Grafik eine Variante der Strategie, bei der darauf geachtet wurde, dass möglichst selten ein Wechsel zwischen verschiedenen Indizes notwendig wird. Bei dieser Strategie bleibt man beispielsweise von Dezember bis Mai durchgehend im TecDAX investiert (der in all diesen Monaten eine positive Durchschnittsperformance aufweist). Insgesamt sind bei dieser Strategie nur vier Wechsel im Jahr notwendig (im Juni, Juli, Oktober und Dezember).

Nach dieser Strategie wäre man also von Dezember bis einschließlich Mai sowie von Juli bis September im TecDAX und im Oktober und November im Euro Stoxx 50 investiert. Im Juni wäre man hingegen überhaupt nicht investiert. Diese Strategie hätte in den vergangenen Jahren eine Rendite von mehr als 16 Prozent pro Jahr ermöglicht. (Wichtig: Der TecDAX wurde erst 2003 offiziell eingeführt. Die schwache Performance von Technologiewerten nach der Jahrtausendwende ist in der Statistik nicht berücksichtigt!)

Die Auswertung zeigt, dass durch ein geschicktes Ausnutzen von Saisonalitäten die Performance gegenüber einem Buy-and-Hold-Ansatz deutlich gesteigert werden kann. Es soll aber nicht verschwiegen werden, dass die Auswertung gewisse Schwächen hat:

- Kosten wurden nicht berücksichtigt. Zur Umsetzung der Strategie sind regelmäßige Transaktionen notwendig (zwischen zwölf- und viermal pro Jahr, je nach Variante, siehe oben). Angesichts sehr günstiger Indexprodukte (ETFs) und kostengünstiger Neobroker wird bei konsequenter Kostendisziplin allerdings nur ein eher kleiner Teil der Überperformance von Kosten "aufgefressen".

- Währungsschwankungen wurden nicht berücksichtigt.

- Dividenden wurden uneinheitlich (nur bei Performanceindizes wie der DAX-Familie) berücksichtigt.

- Die Analyse in diesem Artikel unterliegt einem sogenannten Rückschaufehler (hindsight bias), weil jeweils erst im Nachhinein bekannt ist, welcher Index im langjährigen Durchschnitt tatsächlich der bestperformende Index war. Allerdings sind die Performanceunterschiede zwischen den Indizes so groß und zumindest teilweise über Jahrzehnte konsistent, dass dennoch auf lange Sicht eine Überperformance wahrscheinlich ist, wenn jeweils in den Index investiert wird, der im langjährigen Durchschnitt der Vergangenheit die beste Performance aufgewiesen hat. Es gibt aber natürlich keine Garantie dafür, dass die vorgestellte Strategie tatsächlich zu einer Überperformance (oder überhaupt zu einer positiven Performance) führt und dass die saisonalen Muster der Vergangenheit auch in Zukunft gelten.

- Sofern die Strategie trotz der genannten Einwände zu einer Überperformance führt, gilt das nur im langjährigen Mittel, aber natürlich nicht für jedes einzelne Jahr oder jeden einzelnen Monat. Wer eine Saisonalitätsstrategie umsetzt, braucht also einen langen Atem, durch den sich kurzfristige Abweichungen von den Saisonalitäten (die immer auftreten) wieder aus der Performance "herausmitteln" können. Außerdem sollte bei der Spekulation auf saisonale Muster nicht zu viel Geld riskiert werden, da regelmäßig auch Entwicklungen auftreten, die nichts mit saisonalen Mustern zu tun haben.

Fazit: Im langjährigen Mittel weist die durchschnittliche Performance wichtiger Aktienindizes in einzelnen Monaten große Unterschiede auf. Durch das geschickte Ausnutzen von Saisonalitäten lässt sich die Performance gegenüber einem simplen Buy-and-Hold-Ansatz optimieren, indem man in jedem Monat in dem Index investiert ist, der sich im langjährigen Mittel durch die beste Performance auszeichnet. Allerdings funktioniert das nur im langfristigen Mittel und nur wenn zugleich auf eine strenge Kostendisziplin geachtet wird, da mit diesem Ansatz regelmäßige Käufe und Verkäufe verbunden sind. Außerdem sollte man unbedingt darauf achten, Risiken zu begrenzen und ein sinnvolles Risiko- und Moneymanagement anwenden.

Sie wollen mehr über Saisonalitäten und Tradingstrategien erfahren? Dann empfehle ich Ihnen die Teilnahme am heutigen, kostenlosen Webinarmarathon "Bulle & Bär im Visier - Teil 5" in Kooperation mit WH Selfinvest. Hier geht es zur Anmeldung!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.