Rohstoff Wrap Up

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

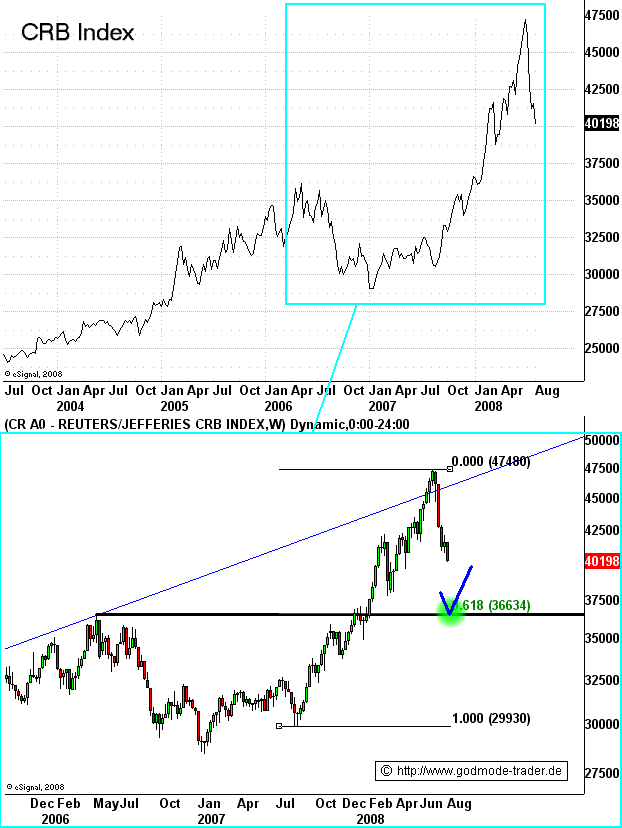

Der CRB Index als Rohstoff-Benchmark bricht massiv ein!

Exemplarisch für die Rohstoffe im Folgenden der CRB Index, der seit 5 Wochen drastisch einbricht. Als erstes korrigierten die Agrar-Rohstoffe und Basismetalle, dann kippte auch der Energiesektor mit Öl, Heizöl und Gas. Neuerdings schlittern auch Gold und Silber auf ihrem Zahnfleisch entlang, die Chart Setups beider Edelmetalle mahnen zur Vorsicht.

-15% hat der CRB Index vom Hoch abgegeben, in den kommenden Wochen dürfte er nochmals um ca. 10% verlieren. Aktuell notiert der Index bei 401 Punkten, erst bei 366 Punkten wartet eine harte Kreuzunterstützung, die dem Abverkauf Einhalt gebieten kann. Ausgehend von 366 Punkten ist eine Kurserholung der Rohstoffe sehr wahrscheinlich!

Der Bullenmarkt der Rohstoffe ist meines Erachtens nicht vorbei, er wird aber durch eine große Korrektur unterbrochen. Groß im Sinne einer zeitlichen und preislichen Ausdehnung!

Kursverlauf (oben) seit 2003 (log. Linienchartdarstellung)

Kursverlauf (unten) seit Dezember 2005 bis 04.08.2008 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

Ich habe in den letzten Stunden und Tagen eine ganze Serie ausführlicher Bias-führender Rohstoffanalysen veröffentlicht.

Diese sind im Folgenden nun sukzessive durchblätterbar.

GOLD - Passiert das Unvorstellbare ? Was ist ...

... derzeit unvorstellbar ?

Derzeit ist für die Gold-Community unvorstellbar, dass der Preis von Gold fallen kann.

Warum ?

Nun. die USA befinden sich in einer Immobilienkrise, in einer Kreditkrise, in einer Konsumkrise und in einer Energiekrise als Zeichen der gallopierenden Inflation. Eigentlich ein "worst case".

Deshalb "muß" Gold steigen. Alles andere ist undenkbar. Und das ist unter sentimenttechnischen Gesichtspunkten gefährlich, wenn man sich zu sehr auf eine Richtung festlegt.

Ich bin eigentlich ein charttechnisch ausgerichteter Goldbulle. Das bleibe ich auch. Allerdings hat mich der Fehlausbruch von Gold und Silber in den vergangenen Wochen nach oben etwas stutzig gemacht; außerdem die teilweise sehr stark ausfallenden Korrekturen von Platin und Palladium. Auch wenn die fundamentalen Hintergründe andere sind, letztenendes besteht in der Tendenz eine positive Korrelation.

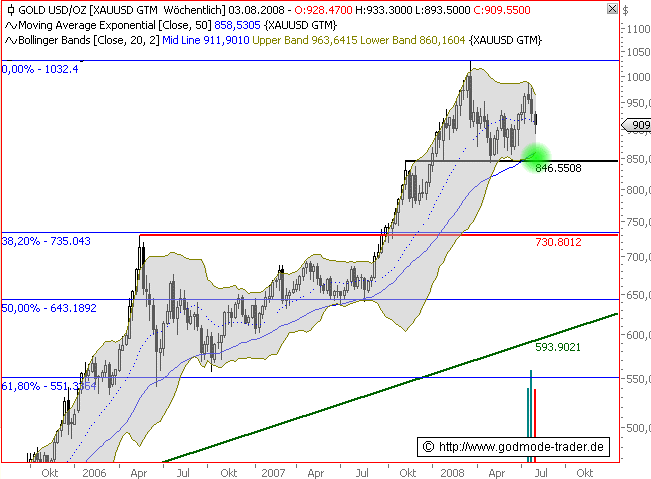

GOLD - ISIN: XC0009655157

Kursstand: 909 $ pro Feinunze (Spotpreis)

Kurz-Kommentierung: Bei 845-855 $ hat der Goldpreis eine wichtige starke Unterstützungszone. Die seit Mitte März ausgehend von 1.032 $ laufende Korrektur bei Gold dehnt sich aus. Bei 845-855 $ ist die Wahrscheinlichkeit deutlich erhöht, dass der Goldpreis nach oben abprallen kann.

Wie weit ?

Das sei aus heutiger Sicht dahingestellt. Es besteht durchaus die Gefahr, dass der Goldpreis im Verlauf dieses Jahres anschließend doch nochmals unter 845 $ abtauchen könnte. Unter 845 $ dürften gestaffelt Stoplossorders im Markt liegen. Stoplossorders von Marktteilnehmern, bei denen die Schmerzgrenze eben in dem Preisband von 800-850 $ liegt.

Wir sind für Gold und Silber ebenfalls vorsichtiger geworden, weil der US-Dollarchart für eine mittelfristige Bärenmarktrallye im Greenback spricht. Das wiederum würde für Preisdruck im Rohstoffsektor führen.

Übergeordnet bleiben wir für Gold bullisch, kurz- bis mittelfristig sehen wir aber Gefahren auf der Unterseite. Einen Richtungsentscheid wird es im 845 $ Bereich geben.

Selbst beobachten, selbst auswerten, selbst chartanalysieren : [Link "GOLD im PROFICHART" auf profichart.godmode-trader.de/... nicht mehr verfügbar]

SILBER - Wieso fällt es ? Es müßte doch eigentlich steigen ?

Die Nerven von Gold- und Silber Investoren, aber auch Tradern werden durch die Preisentwicklungen in den zurückliegenden Wochen mehr als nur strapaziert.

Gold als Inflationsindikator will nicht so richtig anziehen, korrigiert stattdessen. Reihenweise gehen US Finanzinsitute insolvent und was geschieht ? Die Aktienkurse von Bankaktien beginnen plötzlich zu steigen und Gold fällt.

Hierzu läßt sich nochmals folgende sehr wichtige Gesetztmäßigkeit der Finanzmärkte beschreiben. Die übergeordneten großen Trends werden durch die fundamentalen Rahmendaten bestimmt, im kurz- und mittelfristigen Zeitfenster kann es aber zu teilweise drastischen Entkopplungen kommen.

Kommen wir nun aber zum Chartupdate von Silber.

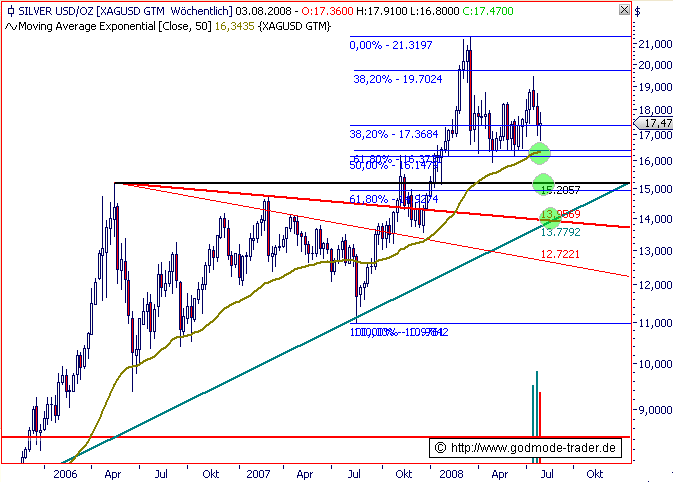

SILBER aktuell 17,47 $ pro Feinunze ( ISIN : XC0009653103 )

Kurz-Kommentierung: Seit dem 17.03.08 ausgehend von 21,3 $ befindet sich Silber in einer Korrektur auf die zuvor steilen Kursanstiege. Diese Korrektur dehnt sich zeitlich aus, was aber "normal" ist. In den vergangenen Jahren kam es im Anschluß an parabolisch verlaufende Preisanstiege immer zu preislich, aber auch zeitlich ausgedehnten Korrekturen.

Solche Korrekturen sind nicht im Sinne von großen Trendwenden zu interpretierten. ABER ... die Korrektur kann noch zu deutlichen Kursverlusten führen. Wir stehen seitens GodmodeTrader.de den Edelmetallen mittelfristig zunächst einmal eher defensiv abwartend gegenüber.

Bei 16,00-16,30 $ hat Silber einen wichtigen Unterstützungsbereich, anschließend bei 14,90-15,20 $ und dann bei 13,90-14,00 $. Insbesondere die letztgenannte Unterstützung kann als sehr stark klassifiziert werden. Alle 3 genannten Unterstützungen sind stark und haben insofern das Potential, deutliche Gegenbewegungen nach oben einzuleiten.

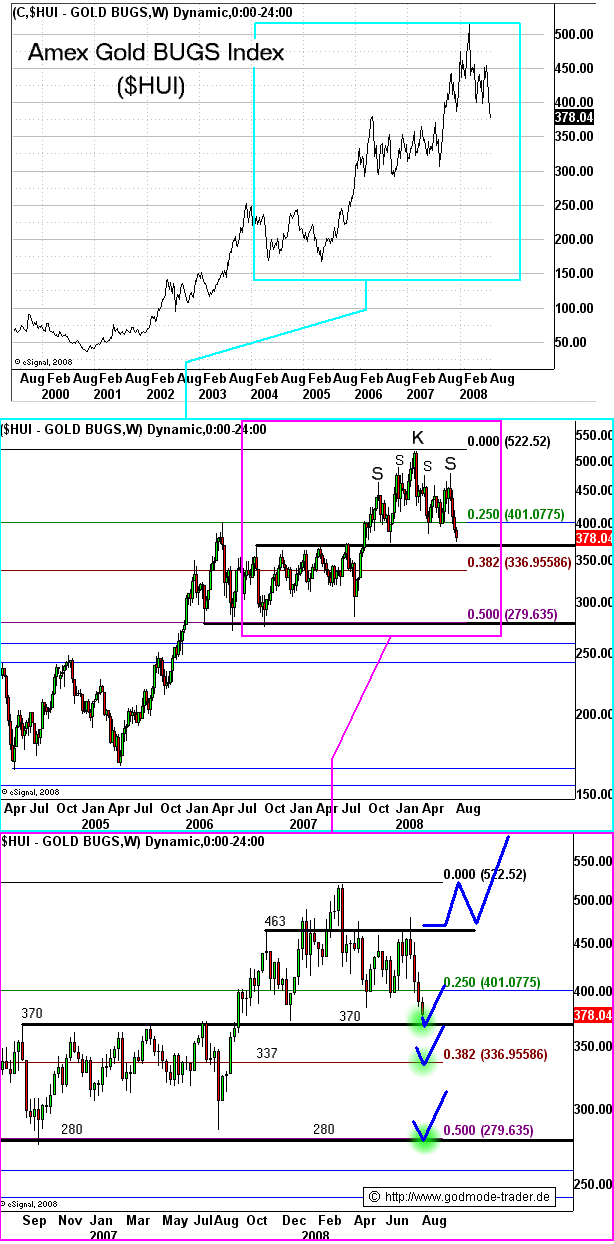

Amex Gold BUGS Index - Achtung Trendwende!

Bei den Goldminen zeichnet sich das erste Mal seit 2000 eine relevante Trendwende ab. Ich weiß, dass viele Goldbullen alle möglichen Ratios als Argument für weiter haussierende Goldminenaktien anführen.

Bei Beschau des Charts und eingehender Trend- und Kursmusteranalyse kommen wir aber zu dem Ergebnis, dass die Goldminen ihre gewaltige Aufwärtsbewegung seit 2000 ersteinmal beenden.

Amex Gold BUGS Index ($HUI) aktuell 378 Punkte

Rückblick: Die Chartgrafik in der Mitte zeigt den Kursverlauf seit Oktober 2007 in Gestalt einer eindeutig klassifizierbaren SKS Trendwendeformation. Deren Kopf ist für sich gesehen ebenfalls eine SKS Formation, die rechte Schulter kam durch einen gescheiterten relativ angeordneten Doppelboden zustande.

Diese Kombination aus bärischen Signalen und bullischen Fehlsignalen ist aus charttechnischer Sicht klar negativ zu werten. Wir haben uns den Chart sehr genau zu Gemüte geführt. Uns ist bewußt, dass wir aufgrund der enormen Reichweite unserer Analysen eine Verantwortung tragen. Forcierte Aussagen, forcierte Prognosen gegen einen vorherrschenden Trend treffen wir nur nach intensiver Auswertung. So beispielsweise unsere Shortselling Empfehlung auf Öl "ÖL leerverkaufen ! - Der Ölpreis dürfte jetzt korrigieren ".

Was die Goldminen anbelangt, weisen wir mit dieser Chartbesprechung nun auf die hohe Wahrscheinlichkeit einer größeren Trendwende hin, was aber nicht heißt, dass sie in Bälde zumindest eine kleine Bärenmarktrallye starten könnten.

Werfen Sie nun einen Blick auf den untersten der 3 Charts. Aktuell notiert der Amex Gold BUGS Index bei 378 Punkten und bei 370 Punkten wartet nun eine starke Chartunterstützung in Form der oberen Begrenzung der Range von September 2006 bis Juli 2007. Charttechnischer Ausblick: Ausgehend von 370 Punkten kann der Amex Gold BUGS Index nach oben abprallen; und zwar auf kurzfristige, möglicherweise sogar auf mittelfristige Sicht. Weitere potentielle Wendepunkte, also potentielle temporäre Böden hat der Index bei 337 Punkten und anschließend bei 280 Punkten.

Ausgehend von 370 Punkten, 337 Punkten und/oder 280 Punkten besteht jeweils die Möglichkeit einsetzender nicht unerheblicher Kurserholungen.

Ebenfalls aus Chartgrafik 3 zu ersehen, ist nach oben die Relevanz des Widerstands bei 463 Punkten als maßgeblicher prozyklischer BUY Trigger. Sollte der Index wider Erwarten doch dieses Kursniveau attackieren, gilt folgende Bedingung. Steigt der Amex Gold BUGS auf Wochenschlußkursbasis über 463 Punkte an, generiert dies ein neues mittelfristiges Kaufsignal mit Kurszielen von zunächst 520 Punkten.

Sie sehen, die Prognose einer größeren Korrekturphase bedeutet nicht, dass man den Index nicht mehr handeln kann. Behalten Sie die genannten Chartmarken im Blick. Sofern sie erreicht werden sollten, besteht hier für Sie die Möglichkeit in Aktion zu treten.

Kursverlauf (oben) seit 1999 (log. Linienchartdarstellung)

Kursverlauf (Mitte) seit April 2004 bis 04.08.2008 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

Kursverlauf (unten) seit September 2006 bis 04.08.2008 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

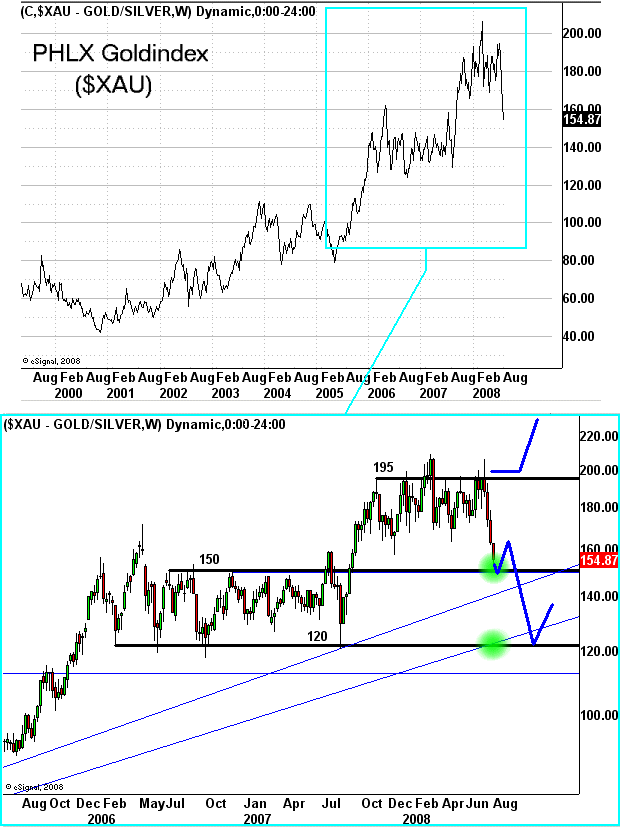

PHLX Goldindex - Große Trendwende läuft! ABER ...

Genau während der fundamentalen Nachrichtenlage, die am meisten eine Fortsetzung der Hausse bei den Goldminen rechtfertigen dürfte, beginnt der Sektor nun ebenfalls zu kippen.

Es gilt während eines Bullenmarkts immer genau zu unterscheiden, ob mittelfristig zurückkommende Kurse im Sinne einer gesunden Verschnaufpause, sprich einer Korrektur zu interpretieren sind oder aber im Sinne einer größeren Trendwende.

Bei Beschau des Charts und eingehender Trend- und Kursmusteranalyse kommen wir aber zu dem Ergebnis, dass die Goldminen ihre gewaltige Aufwärtsbewegung seit 2000 ersteinmal beenden.

PHLX Gold Index ($XAU) aktuell 154,87 Punkte

Rückblick: Der SELL Trigger bei 170 Punkten wurde in den zurückliegenden Wochen gerissen. Ein direktes Verkaufssignal bis 150 Punkte wurde dadurch ausgelöst. Der Kursverlauf seit Oktober 2007 kann im Amex Gold BUGS Index ($HUI) eindeutig im Sinne eines SKS Trendwendeprozesses gewertet werden. Im PHLX Goldindex ($XAU) hingegen handelt es sich um eine Zwitterformation, die Eigenschaften eines Rectangles und Tripple Tops aufweist. Das Ergebnis ist aber dasselbe. Der $XAU fällt seit einigen Wochen aus dem Kursgeschehen unten heraus und triggert damit ein größeres Verkaufssignal.

Charttechnischer Ausblick: Bei 150 Punkten trifft der Index in dieser Woche auf eine starke Chartunterstützung, die der 370 Punktemarke vom Amex Gold BUGS Index analog ist. Eine weitere sehr starke Unterstützung hat der $XAU bei 120 Punkten. Diese entspricht der 280 Punktemarke im $HUI.

Ausgehend von 150 Punkten und (sofern erreicht) von 120 Punkten ist die Wahrscheinlichkeit auf wieder einsetzende Käufe und damit einhergehende deutliche Kurserholungen deutlich erhöht.

Kursverlauf (oben) seit 1999 (log. Linienchartdarstellung)

Kursverlauf (unten) seit August 2005 bis 04.08.2008 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

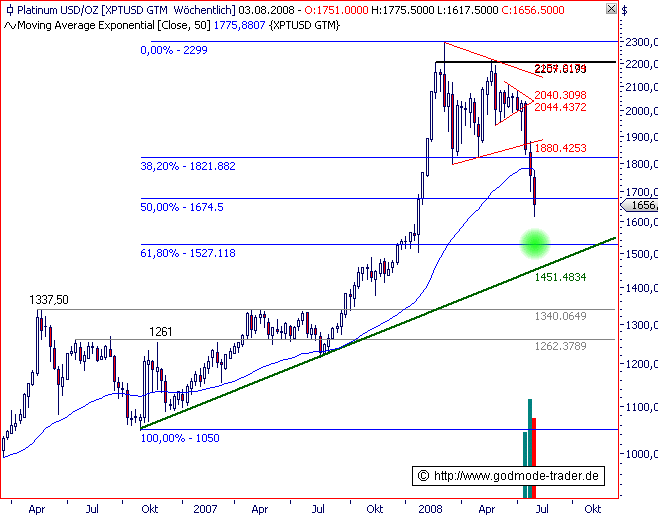

PLATIN im BIG PICTURE - Das wars erstmal!

PLATIN bewegt sich in einer echten Korrektur, die sich noch weiter ausdehnen dürfte. Nachdem der Ausbruch über meinen BUY Trigger von 2.200 $ nicht einmal in Angriff genommen werden konnte, stehen die Vorzeichen für dieses Edelmetall wirklich ersteinmal nicht gut.

Es gilt ab jetzt Geduld zu haben. PLATIN ist meines Erachtens in den kommenden Wochen und möglicherweise auch Monaten vor allem etwas für tradingausgerichtete Marktteilnehmer.

PLATIN - ISIN: XC0009665545

Kursstand: 1.656 $ je UnzeRückblick: Der Kursverlauf in 2008 zeigte während des ersten Halbjahrs eine Korrektur in einer Bandbreite zwischen 1.820 und 2.200 $. Das Kursmuster war an für sich weitghehend bullisch zu werten.

Scrollen Sie in meiner Analysenserie nach unten. Am 23.06.08 veröffentlichte ich eine BIG PICTURE Analyse mit dem Titel "PLATIN im BIG PICTURE - Neues Kursziel bei 3.400 $". In der Analyse wurde eine maßgebliche BUY Triggermarke bei 2.200 $ angegeben. Aufgrund der Entwicklung vom US-Dollar, der deutlich fiel und dem mehrmonatigen Korrekturmuster im relativen Doppelboden-Stil, konnte eine klar positive Grundhaltung für PLATIN beschrieben werden. Die Bedingung war allerdings die, dass der Preis für PLATIN auf Wochenschlußkursbasis über 2.200 $ ansteigen könne.

Diese Bedingung wurde nicht erfüllt. Seit 3 Wochen bricht der Edelmetallpreis steil nach unten weg. Der Bruch der Unterstützung bei 1.820 $ hat jetzt ein relevantes Verkaufssignal ausgelöst mit einem Mindest-Korrekturziel von 1.527 $. Das 61,8% Fibonacci Retracement der Aufwärtsbewegung seit Oktober 2006 ausgehend von 1.050 $ bis zum Jahreshoch bei 2.299 $ liegt bei 1.527 $ und bei 1.450 $ verläuft derzeit die Aufwärtstrendlinie des Trends, der Ausgangspunkt für die Retracementmessung ist.

Charttechnischer Ausblick: Der crashartige Abverkauf der vergangenen 3 Wochen dürfte auf einem breiten charttechnischen Unterstützungsband bei 1.450 - 1.527 $ gestopt werden. Ausgehend von 1.450 - 1.527 $ ist mit einer deutlichen Kurserholung zu rechnen. Ob dies Basis eines finalen Bodens, also ein finales Ende der laufenden Korrektur sein kann, kann aus heutiger Sicht nicht gesagt werden.

Wie eingangs erwähnt, befindet sich PLATIN auf absehbare Zeit in einem Tradingmarkt. Insofern ist das Edelmetall insbesondere für kurzfristig aktive Marktakteure interessant, die die Situation unter Tradingaspekten sehen.

Beachten Sie, dass die Rohstoffe (also auch Platin) stark US-Dollar-abhängig sind. Ein aufwertender US-Dollar bringt in der Tendenz die Rohstoffpreise unter Abgabedruck. Das betrifft die einzelnen Rohstoff-Gattungen unterschiedlich. Wir empfehlen Ihnen, unbedingt auch unsere Währungsanalysen mitzuverfolgen. Analysen zu Euro und US-Dollar finden Sie auf der Devisenseite :

http://www.godmode-trader.de/devisen/

Der aktuelle Stand zum US-Dollar ist nämlich der, dass wir eine mittelfristige (mehrmonatige) Aufwertungsphase für wahrscheinlich erachten. Signale aus Preis- und Zeitdimension weisen darauf hin. Dies wiederum bedeutet also Preisdruck bei vielen Rohstoffen.

Selbst beobachten, selbst auswerten, selbst chartanalysieren : [Link "PLATIN im PROFICHART" auf profichart.godmode-trader.de/... nicht mehr verfügbar]

Kursverlauf von März 2006 bis 01.08.2008 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

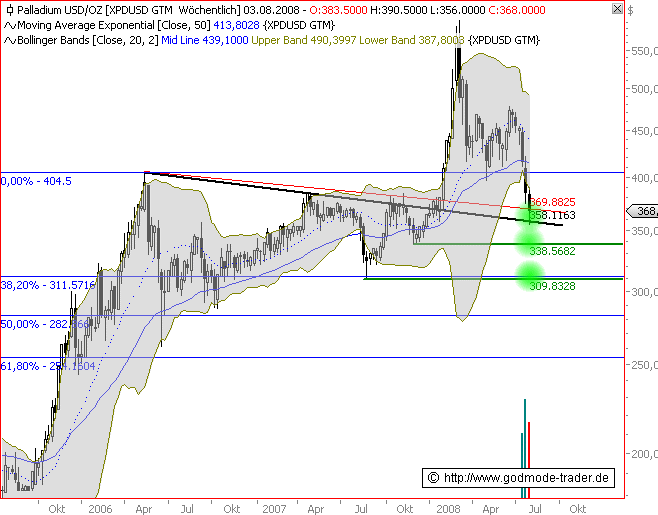

PALLADIUM im BIG PICTURE - Auch erst einmal sediert

Die Korrekturen bei Palladium und Platin verlaufen besonders ausgeprägt. Das Jahreshoch von Palladium wurde am 04.03.08 bei 592 $ ausgebildet. Das bedeutet, dass bisher im Rahmen der Korrektur ein Wertverlust von 37% eingetreten ist.

PALLADIUM - ISIN: XC0009665529

Kursstand: 368 $ pro Feinunze

Rückblick: Am 09.01.08 veröffentlichte ich eine BIG PICTGURE Analyse mit dem Titel "PALLADIUM im BIG PICTURE - Die Bullenherde dürfte jetzt losrennen!". Die Bedingung für ein großes Kaufsignal wurde formuliert : "Steigt der Preis von Palladium auf Wochenschlußkursbasis über 383 $ an, generiert dies für das Edelmetall ein neues großes Kaufsignal mittelfristiger Natur. Charttechnische Kursziele liegen dann bei 404,50 $, 438,00 $, 550,00 $ und anschließend 660,00 $." Schauen Sie in den beiden beigefügten Chartgrafiken einmal nach, was dann in FOlgewochen passierte.

Der Palladiumpreis steigt über 383 $ an und begann förmlich zu explodieren. Man muß wirklich hinterfragen, welche Marktmechanismen zu solchen Preisexplosionen führen. Auf jeden Fall zeigt das abgelaufene Geschehen sehr gut, wie fokussiert sich der Markt an Chartmarken orientiert.

Unterhalb von 380 $ eierte der Kurs zeitlich ausgedehnt hin und her. Der Anstieg über die 380 $ brachte dann plötzlich Bewegung in das Preisgeschehen ... als ob jemand ein brennendes Streichholz in ein Ölfaß geschmissen hätte. Mir soll jetzt niemand erzählen, dass ganz plötzlich eine stark veränderte fundamentale Angebots-Nachfrage-Situation vorgelegen hatte.

Wie dem auch sei. Im Hoch wurden 592 $ erreicht. Alle Kursziele wurden abgearbeitet außer der 660 $ Marke. Seit März klappt der Preis wieder in sich zusammen.

Charttechnischer Ausblick: Momentan steht der Preis in einem wichtigen Unterstützungsbereich bei 360-370 $, macht allerdings noch immer keine Anstalten einen Boden auszubilden.

Bei 338,50 und 309,80 $ warten wichtige horizontale Unterstützungsniveaus, in deren Bereich die Möglichkeit einer temporären Bodenbildung besteht. Ausgehend von 338,50 und/oder 309,80 $ dürfte der Palladiumpreis wieder nach oben abprallen.

Ähnlich wie für Platin gilt für Palladium, dass mittelfristig mit einem anstrengenden, volatilen Tradingmarket zu rechnen ist. Sprich, mittelfristige Trendbewegungen nach oben wechseln sich mit mittelfristigen Trendbewegungen nach unten ab.

Beachten Sie, dass die Rohstoffe (also auch Platin) stark US-Dollar-abhängig sind. Ein aufwertender US-Dollar bringt in der Tendenz die Rohstoffpreise unter Abgabedruck. Das betrifft die einzelnen Rohstoff-Gattungen unterschiedlich. Wir empfehlen Ihnen, unbedingt auch unsere Währungsanalysen mitzuverfolgen. Analysen zu Euro und US-Dollar finden Sie auf der Devisenseite :

http://www.godmode-trader.de/devisen/

Der aktuelle Stand zum US-Dollar ist nämlich der, dass wir eine mittelfristige (mehrmonatige) Aufwertungsphase für wahrscheinlich erachten. Signale aus Preis- und Zeitdimension weisen darauf hin. Dies wiederum bedeutet also Preisdruck bei vielen Rohstoffen.

Selbst beobachten, selbst auswerten, selbst chartanalysieren : [Link "PALLADIUM im PROFICHART" auf profichart.godmode-trader.de/... nicht mehr verfügbar]

Zum Vergleich der Chart aus der vorherigen BIG PICTURE Analyse.

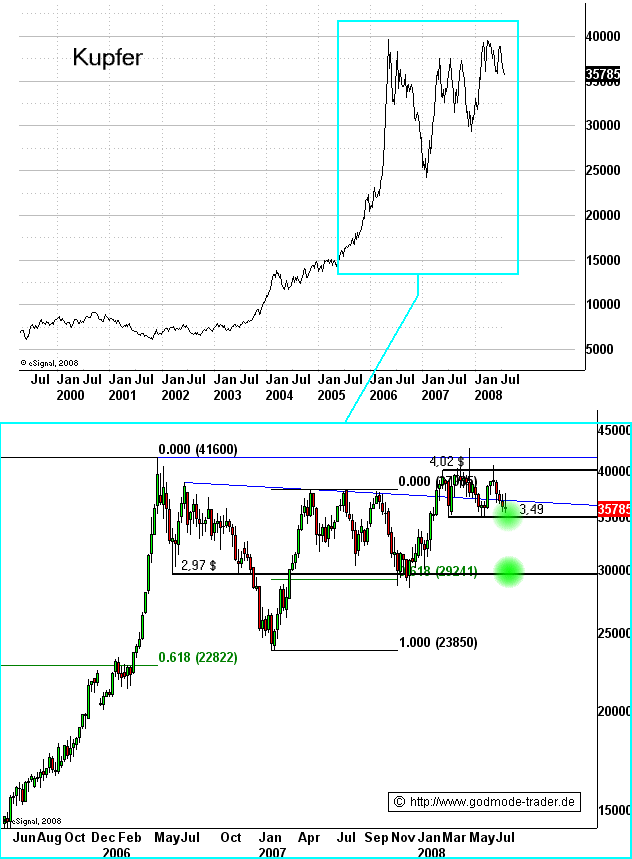

KUPFER - In der Warteschleife, die ...

... Gefahr läuft nach unten verlassen zu werden.

KUPFER - ISIN: XC0007203216

Kursstand: 7.850 $ pro Tonne an der LME (London Metal Exchange)

Kursstand: 3,57 $ an der NYMEX/COMEX.Kupfer funktioniert tendenziell als vorauslaufender Konjunkturindikator. Gold fungiert tendziell als Inflationsindikator.

Im Folgenden die Auswertung von NYMEX Kupfer. (Zertifikate auf Kupfer haben in der Regel LME Kupfer als Basiswert!)

Rückblick: Ich möchte aus der vorhergehenden umfassenden charttechnischen Kommentierung zitieren : "Steigt KUPFER über 4,02 $ auf Tagesschlußkurs, besser noch auf Wochenschlußkursbasis an, generiert dies ein großes mittelfristiges, sogar langfristiges Kaufsignal mit Kurszielen von zunächst 6,00 - 6,50 $. Entscheidend ist, dass die beschriebene Bedingung erfüllt ist. Solange KUPFER unter 4,02 $ steht, liegt eine Konsolidierung vor. Solange KUPFER unter 4,02 $ steht, besteht außerdem nach wie vor die Gefahr, dass der beginnende Ausbruch komplett abgebrochen wird." Der Kursverlauf seit Anfang März 2008 zeigt, dass KUPFER in einer Warteschleife läuft; und zwar die Warteschleife in Form einer Range zwischen 3,50 und 4,00 $.

Die Bedingung, eines Wochenschlußkurses über 4,02 $ kam nicht zustande! Es gab an einem Tag einen Fake Out über die 4,02 $ Marke, allerdings nur intraday. Es kam nicht einmal ein Tagesschlußkurs über 4,02 $ zustande.

Mit aktuell 3,57 $ nähert sich der Kupferpreis der Range-Unterkante, die bei 3,49 $ verläuft. Die Situation spitzt sich nun auch bei Kupfer zu. Das Kursgeschehen innerhalb der Range kann bisher nämlich im Sinne eines Tripple Tops interpretiert werden. Ein Tripple Top gehört zu den Trendwendeformationen. Tripple Tops leiten statistisch gesehen, Korrekturen bzw. Abwärtstrends ein.

Charttechnischer Ausblick: In den kommenden Wochen werden wir bei COMEX/NYMEX Kupfer im 3,50 $ Bereich einen Richtungsentscheid sehen. Bei LME Kupfer liegt die vergleichbare Chartmarke bei 7.800 $.

Fällt COMEX/NYMEX Kupfer auf Wochenschlußkursbasis unter 3,50 $ ab, generiert dies ein Verkaufssignal mit Korrekturziel von bis zu 2,92 - 2,97 $.

Fällt LME Kupfer auf Wochenschlußkursbasis unter 7.800 $ ab, generiert dies ein Verkaufssignal mit Korrekturziel von bis zu 6.400 $.

Nach oben hat die bisher formulierte Regel weiter Bestand : Steigt COMEX/NYMEX Kupfer auf Wochenschlußkursbasis über 4,02 $ an, generiert dies ein großes mittelfristiges, sogar langfristiges Kaufsignal mit Kurszielen von zunächst 6,00 - 6,50 $.

Selbst beobachten, selbst auswerten, selbst chartanalysieren : [Link "LME KUPFER im PROFICHART" auf profichart.godmode-trader.de/... nicht mehr verfügbar]

Selbst beobachten, selbst auswerten, selbst chartanalysieren : [Link "COMEX/NYMEX KUPFER im PROFICHART" auf profichart.godmode-trader.de/... nicht mehr verfügbar]

Kursverlauf (oben) seit 1999 (log. Linienchart als Übersichtsdarstellung)

Kursverlauf (unten) seit Juni 2005 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

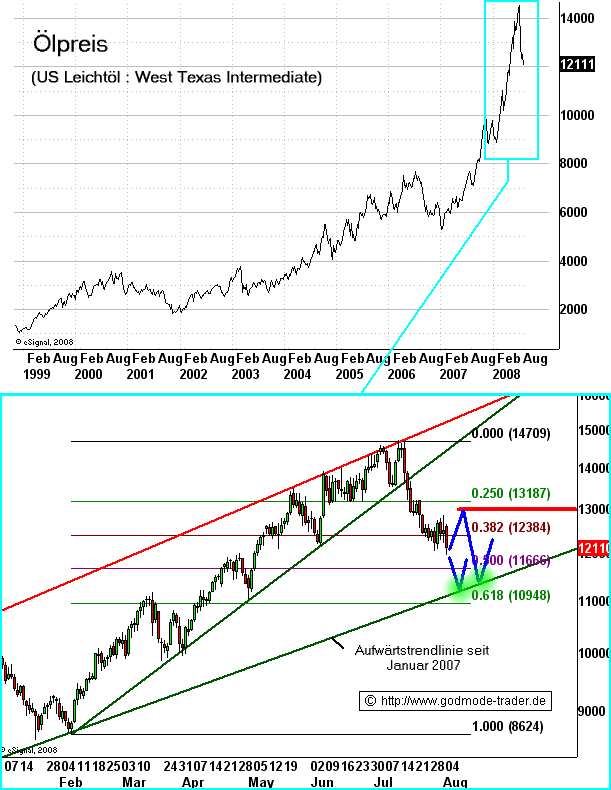

Ölpreis - Erst will es jeder, dann plötzlich ...

... will es keiner mehr. Ein typischer Trendwechsel, eine typische V-Top Dynamik. Erst schiebt sich der Aufwärtstrend unaufhaltsam nach oben, dann seit nunmehr 3-4 Wochen wird Öl verkauft und leerverkauft. Der Hedgefunds Monitor von Merrill Lynch hat als eine Hauptaussage jene, dass Öl derzeit von den "Big Boys" geshortet wird. Wettete man Monate lang auf steigende Notierungen, so verhält es sich genau andersherum. Alleine heute hat der Ölpreis (in der US Version) um weitere 3% auf 121,10 $ abgegeben.

Börse: NYMEX in USD / Kursstand: 121,10 $ pro Barrel

Anbei Informationen zur Kontraktspezifikation : Bitte hier klicken.

Beachten Sie bitte, dass dies die US Leichtölvariante ist, das Light Sweet Crude Oil (West Texas Intermediate - WTI).

Rückblick: Am 17.07.08 wurde bei einem Preislevel von 134 $ eine Analyse mit dem Titel "ÖL leerverkaufen ! - Der Ölpreis dürfte jetzt korrigieren " veröffentlicht. Als Korrekturziele wurden 123,8 $, anschließend durchaus bis 116-120 $ benannt. Die Notierungen nähern sich dem Zielkorridor zwischen 116 - 120 $ an.

Es ist bemerkenswert, dass innerhalb der bisher 3-4wöchigen Korrektur bisher keine relevante zwischengeschaltete Gegenbewegung nach oben ausgebildet werden konnte. Jeder kleinste Ansatz einer Erholung wird sofort wieder verkauft.

Charttechnischer Ausblick: Je nachdem, wie schnell der Ölpreis weiter zurückkommt, wartet darüberhinaus bei ca. 111-112 $ pro Barrel eine dominante Aufwärtstrendlinie seit Januar 2007. Im Bereich letzterer dürfte mit sehr hoher Wahrscheinlichkeit wieder eine Preisanstiegsphase beginnen. Wie weit ? Das kann aus heutiger Sicht noch nicht gesagt werden. Zumindest dürfte im Bereich von 111 $ temporäres Shortcovering einsetzen.

Ich möchte in dieser Analyse ein weiteres sehr wichtiges charttechnisches Unterstützungsband erwähnen, das als potentieller Wendebereich nach oben fungiert. Es ist der Bereich von 108,00 bis 109,50 $. Hierbei handelt es sich um das 61,8% Fibonacci Retracement der Aufwärtsbewegung seit Februar 2008 und die Nackenlinie des Doppelbodens vom Januar.

Warum will plötzlich niemand mehr Öl haben ? Abgesehen davon, dass die Nachfragesituation endlich unzweideutig rückläufig ist, dürfte der aufwertende US-Dollar eine maßgebliche Rolle spielen. Unterschätzen Sie nicht die Bedeutung der Devisenmarkts. Da US-Dollar und Öl eine gegenläufige Korrelation aufweisen, paßt das Bild gut zusammen.

Selbst beobachten, selbst auswerten, selbst chartanalysieren : [Link "ÖL im PROFICHART" auf profichart.godmode-trader.de/... nicht mehr verfügbar]

Der reichweitenstärkste Rohstoff-Börsenbrief Deutschlands : Rohstoff-Report

Kursverlauf (oben) seit 1999 (log. Linienchartdarstellung)

Kursverlauf seit Januar 2008 bis 04.08.2008 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

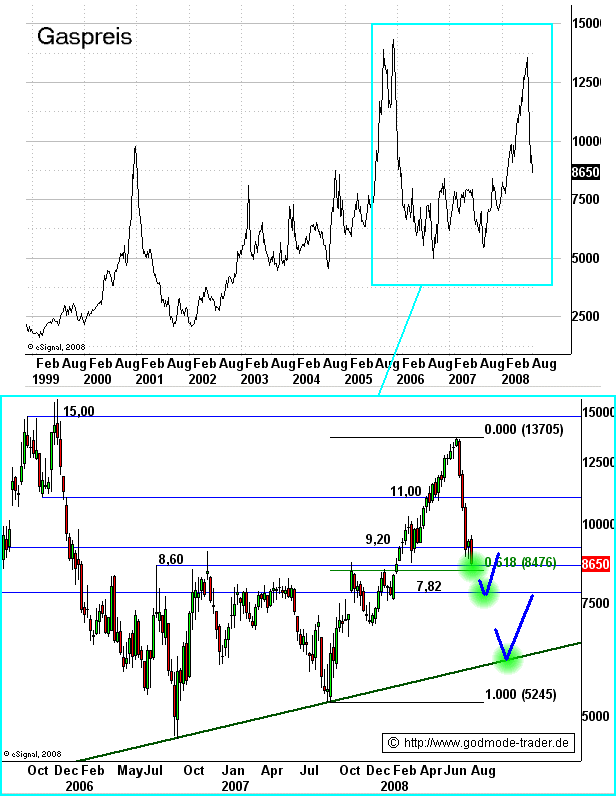

NATURAL GAS - Wenn auch extrem, das kann ...

... noch extremer werden!Ticker-Symbol: NG Kontraktumfang: 10000 Mio. British thermal units (mmBtu) Erdgas Kontraktmonate: die nächsten 72 aufeinander folgenden Kalendermonate ... Tick-Größe: US-$ 0,001 pro mmBtu (US-$ 10/Kontrakt); alle Kursangaben dieser Analyse in US-Dollar per mBtu (ca. 28m³)

Handelszeiten: Parkett ("open outcry"): Montag - Freitag, 10:00 - 14:30 Uhr New Yorker Zeit, elektronischer Handel via NYMEX ACCESS®: Montag - Donnerstag, 15:15 - 9:30 Uhr New Yorker Zeit des nächsten Tages, sonntags erst ab 19:00 Uhr

Future auf Erdgas (Natural Gas) im Endloskontrakt - Kürzel: NG

Börse: NYMEX in USD / Kursstand: 8,65 $

Rückblick: Wenn man sich den Preisverlauf auf Sicht mehrere jahre anschaut, fällt die Affinität zu gewaltigen V-Top-Formationen auf. Sprich, der Gaspreis steigt mittelfristig immer steiler parabolisch an, um anschließend wieder völlig in sich zusammenzuklappen.

Scrollen Sie in dieser Analysenserie nach unten. Sie sehen, dass wir Gas seit 9,00 $ auf Kaufen stehen haben. Kursziele wurden mit 11,00 und 15,00 $ angegeben.

13,69 $ wurden am 02.07.08 erreicht. Es handelt sich um das Jahreshoch. Seitdem implodiert der Gaspreis regelrecht. In der beigefügten Chartgrafik sind 3 wichtige charttechnische Unterstützungsbereiche mit grünen Punkten markiert.

Charttechnischer Ausblick: Wichtige Unterstützungen liegen bei 8,47-8,60 $, bei 7,82 $ und anschließend in Form einer abgeflachten Aufwärtstrendlinie bei ca. 6,00 $. Im Bereich dieser genannten Unterstützungen kann Gas wieder nach oben abprallen. Insbesondere im 6,00 $ Bereich hätte Gas eine gute Chance auf mittelfristige Bodenbildung. Bis zur 6,00 $ Marke hätte Gas noch 30% Abwärtspotential. Das wäre wirklich extrem, wenn es soweit kommen würde. Es wäre der Rückfall von einem Extrem ins andere Extrem.

Selbst beobachten, selbst auswerten, selbst chartanalysieren : [Link "Natural Gas im PROFICHART" auf profichart.godmode-trader.de/... nicht mehr verfügbar]

Kursverlauf (oben) seit 1999 (log. Linienchartdarstellung)

Kursverlauf seit Juli 2005 bis 04.08.2008 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

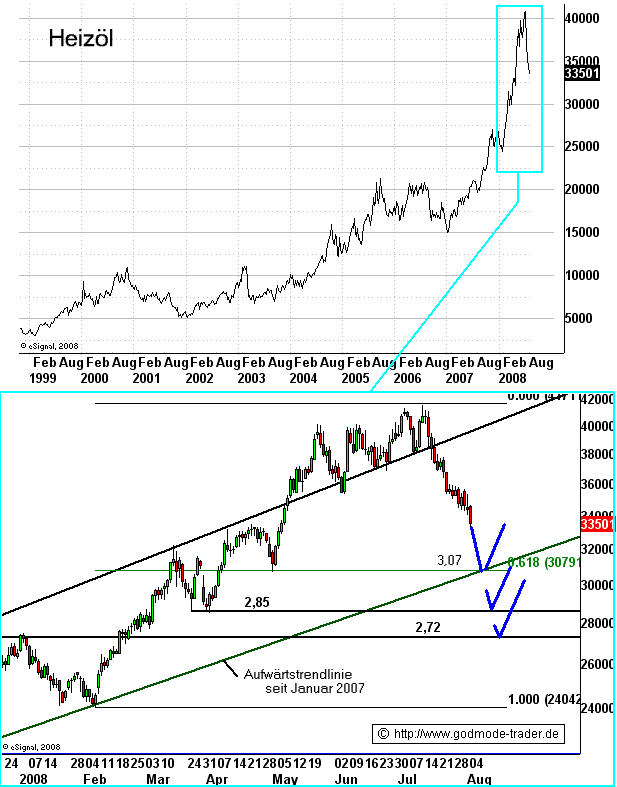

HEIZÖL ist in Bälde ein Trading BUY

Heizöl bildet zusammen mit Natural Gas, Propangas, Benzin und den Öl-Futures den hochgewichteten Energiesektor innerhalb des Rohstoffsektors. Auch die Heizölpreisnotierungen kommen seit 4 Wochen zurück. Fast -20% Wertverlust in nur 4 Wochen, die Korrektur verläuft recht schnell.

Future auf Heizöl (HO) im Endloskontrakt

Börse: NYMEX / Kursstand: 3,35 $Rückblick: In meiner zurückliegenden Chartanalyse vom 17.04.08 prognostizierte ich einen Folgepreisanstieg bis 3,80 $. Bereits im Mai dieses Jahres konnte dieses Preisziel erreicht werden. Anschließend konnte der Preis sogar noch weiter ansteigen bis in den 4 $ Bereich. Am 11.07.08 wurde bei 4,15 $ das Jahreshoch ausgebildet. Seitdem läuft die Korrektur. Wie eingangs berichtet, ein Minus von knapp 20%.

Charttechnischer Ausblick: Bei 3,07 $ trifft der Kursverfall auf die Aufwärtstrendlinie seit Januar 2007 und das 61,8% Fibonacci Retracement desselben. Wir gehen davon aus, dass der Heizölpreis noch bis 3,07 $ abfallen dürfte. Ausgehend von 3,07 $ ist aber mit einer erhöhten Wahrscheinlichkeit mit nach oben abprallenden Notierungen zu rechnen. Insofern ist Heizöl aus charttechnischer Sicht bei 3,07 $ ein kurzfristiges Trading Buy. Also mindestens auf Sicht einiger Tage. Auch auf Heizöl gibt es ein wohlsortiertes Repertoire von Zertifikaten.

Bereits aus heutiger Sicht sollten weitere relevante Unterstützungen (potentielle Wendepunkte nach oben) genannt werden. Eine bei 2,85 $ und eine weitere bei 2,72 $.

Kursverlauf (oben) seit 1999 (log. Linienchartdarstellung)

Kursverlauf seit Januar 2008 bis 04.08.2008 (log. Kerzendarstellung / 1 Kerze = 1 Woche)

... war es dann auch erst einmal.

Soviel zu der bunten Welt der Rohstoffe. Sie sehen, durch die Bank hinweg liegt aus charttechnischer Sicht Korrekturpotential vor.

Behalten Sie die genannten Chartmarken genau im Blickfeld. Auch Korrekturen können gut gehandelt werden. Entweder, indem man Zwischenerholungen leerverkauft oder aber im Bereich von potentiellen Wendepunkten nach oben temporär kauft.

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.