Rohstoff-Ausblick 2011: Champions

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Baumwolle so teuer wie zuletzt vor 160 Jahren, als noch Sklaven auf den Feldern Amerikas eingesetzt wurden, Erdöl handelt bald dauerhaft über 100 Dollar und Silber ist auf dem besten Weg, das Preisniveau zu Zeiten der Gebrüder Hunt wieder zu erstürmen: Das Jahr 2011 wird das Jahr der Champions für die Rohstoffe. Dabei war das Jahr 2010 gar nicht mal so leicht zu meistern. Wir hatten im Ausblick auf das Jahr 2010 die These vertreten, dass den Märkten einiges an Gegenwind entgegenwehen wird.

Wir schrieben im Fazit des Ausblicks auf das Jahr 2010:

"Unsere in diesem Report veröffentlichten Prognosen lassen sich wie folgt zusammenfassen. Wir erwarten eine Korrektur bei Aktien und Rohstoffen und eine Rally beim US-Dollar, eine Rückkehr des Sicherheitsbedürfnisses bei den Anlegern und weitere Krisen, die mit Überschuldung und der mangelnden Verfügbarkeit von Refinanzierungsmöglichkeiten einhergehen. Auf Seiten der Konjunkturdaten dürfte es sich bemerkbar machen, dass das aus den Konjunkturpaketen erzeugte Momentum nachlassen und sich die Planungssicherheit verringern dürfte. Auch wenn die Industrieländer weiter moderat wachsen und sich das hohe Wachstum in den Emerging Markets fortsetzt, dürfte sich durch das nachlassende Momentum beim Wachstum das Sentiment, dass an den Börsen derzeit fast einheitlich bullish ist, eintrüben. Den Weltbörsen dürfte im ersten Halbjahr 2010 also einiges an Gegenwind entgegenwehen."

Tatsächlich wertete der US-Dollar-Index im Jahr 2010 um rund 3% auf. Auch die Konjunkturerholung drohte in der ersten Jahreshälfte wieder in sich zusammenzufallen. Dieser Anflug eines Double-Dip-Szenarios, das Mitte des Jahres 2010 zu Verwerfungen an den Märkten sorgte und etwa den Ölpreis zeitweise um bis zu 23 Dollar/Barrel einbrechen ließ, wurde bekämpft durch eine neue Runde quantitativer Lockerung der Federal Reserve. Der "Greenspan-Put", eine implizite Garantie der Federal Reserve, wurde zum "Bernanke-Put" umgewandelt und ist jetzt explizit: Die Federal Reserve unter Ben Bernanke lässt nichts unversucht, um die Verknappung der Cash-Seite (Deflation) durch eine Ausweitung der Geldbasis zu bekämpfen. Zur Verstärkung des Wachstumstrends verlängerte die US-Regierung die Steuervergünstigungen aus der Bush-Ära.

Die Rohstoffmärkte als Anlageklasse stellten sich dem konjunkturellen Gegenwind erfolgreich entgegen. Das Jahr 2010 war ein "außergewöhnlich starkes Jahr für Rohstoff-Investments", wie Barclays Capital schreiben. Anleger investierten von Januar bis November 2010 60 Milliarden Dollar zusätzlich in die Anlageklasse Rohstoffe. Die gesamte Anlagesumme in börsennotierte Rohstoffprodukte und in Rohstoffindizes betrug Ende November 2010 354 Milliarden Dollar und ist damit auf einen neuen Rekordwert in absoluten Größen angewachsen. In relativen Größen betrachtet ist die Summe nicht besonders groß. Der weltgrößte Rentenfonds, der PIMCO TotalReturn, verwaltet ein Vermögen von rund 250 Milliarden Dollar, während im größten Aktienmarkt-ETF, dem SPDR S&P 500 ETF, 96 Milliarden Dollar veranlagt sind. In diesem Lichte betrachtet erscheint das Mantra von Rohstoff-Guru Jim Rogers weiterhin stichhaltig: Der Bullenmarkt bei den Rohstoffen hat noch enormes Potenzial.

Das Interesse der Rohstoffe wächst, wohl auch als Ersatzwährung und Dollarsubstitut. Auf der 6. Jährlichen Rohstoffinvestorenkonferenz von Barclays Capital in New York im Winter 2010 hielten es 76% der befragten institutionellen Investoren für wahrscheinlich, dass die Kapitalzuflüsse in Rohstoffe im Jahr 2011 das Niveau des Jahres 2010 erreichen oder übersteigen werden, wobei Kupfer, Getreide und Erdöl als Hauptprofiteure angesehen werden. Als zweitgrößte Gefahr (neben einer harten Landung der chinesischen Wirtschaft) sehen die Befragten die Gefahr von platzenden Spekulationsblasen an den Rohstoffmärkten an, ausgelöst durch überschüssige Liquidität.

Wir nähern uns der Mitte der Konjunkturerholung. Dies ist auch an der Entwicklung der Preise in den einzelnen Rohstoffsektoren zu beobachten. In der Anfangsphase der Konjunkturerholung bis zur Mitte des Jahres 2010 bewegten sich alle Rohstoffe gleichsam - zwischen Energie, Agrar und Metallen schien es zumindest was die Preisentwicklung anging keine großen Unterschiede zu geben. Seit Mitte 2010 ist zu beobachten, dass die einzelnen Rohstoffsektoren stärker nach ihren eigenen Fundamentaldaten und nicht mehr vorwiegend nach den Erwartungen hinsichtlich der weiteren Konjunkturentwicklung bewertet werden. Gemessen an den Subindizes des Dow Jones-UBS Rohstoffindex stiegen Agrarrohstoffe seit Jahresbeginn um 28%, Industriemetalle um 8% und Energierohstoffe verloren um 13%. Zur Jahresmitte 2010 lag die Entwicklung der drei Sektoren nur einen Prozentpunkt auseinander.

QE2: Hot Money für Emerging Markets

Wir sind für das neue Jahr 2011 optimistisch, was die weitere Rohstoffpreisentwicklung anbelangt. Goldman Sachs, aber mittlerweile auch eine wachsende Zahl weiterer Analystenhäuser, rechnen erst Mitte oder Ende 2012 mit ersten Zinserhöhungen der Federal Reserve. QE2 beeinflusst unserer Meinung nach vor allen die Währungsmärkte und weniger die Inlandsnachfrage der USA. Die Inlandsnachfrage umfasst Investitionen von Unternehmen, Konsum von Privatpersonen und Ausgaben der Regierung.

Der private Sektor ist überschuldet und kämpft mit der Deflation in Vermögenswerten. Die Vermögenswerte des privaten Sektors schrumpften von 64,1 Billionen Dollar im Jahr 2006 auf 53,5 Billionen Dollar im zweiten Quartal 2010. Die Verschuldung fiel im gleichen Zeitraum von 13,92 auf 13,45 Billionen Dollar. Der Rückgang der Vermögenswerte ist um den Faktor 18 höher als der Rückgang der Verschuldung. Insofern ist es schwer vorstellbar, wie QE2 die privaten Haushalte dazu motivieren sollte, wieder mehr Schulden aufzunehmen und wieder mehr auszugeben. Dies ist nur möglich, wenn die privaten Haushalte in den USA an eine steigende Inflation und an niedrige Zinsen in den kommenden Jahren glauben. Dies wiederum würde aber dazu führen, dass jeder Anleihen verkauft, was die Zinsen stark steigen und die US-Wirtschaft zum Erliegen bringen würde. Insofern kann die Federal Reserve keine hohen Inflationserwartungen in den USA zulassen. Der private Sektor dürfte also als Wachstumstreiber der US-Wirtschaft ausfallen.

Die Investitionen der Unternehmen entwickeln sich positiv, konzentrieren sich aber nicht auf den US-amerikanischen Raum. Börsennotierte Unternehmen in den USA sitzen auf einem Barbestand von 2 Billionen Dollar - das ist der höchste Wert seit zwei Jahrzehnten. Sie nutzen das Geld vornehmlich zum Kauf von eigenen Aktien oder für Fusionen und Akquisitionen. Sie wollen also investieren, sehen davon abgesehen ihren Investitionsstandort aber vor allem in den Schwellenländern. Das liegt vor allem an den strukturellen Problemen in den USA, die von der Regierung behoben werden müssten. Die Demokraten im Weißen Haus dürften nach der Wahlniederlage aber zu keinen großen Strukturreformen mehr in der Lage sein. QE2 selbst führt zu keinen Strukturreformen. QE2 dürfte also auch nicht dazu führen, dass Unternehmen wieder im großen Stil in den USA investieren.

Auch die Bundesregierung der Vereinigten Staaten ist nicht mehr zu großen Investitionen in der Lage. Was bleibt, ist dass QE2 zu einer neuen Blase an den Aktienmärkten führt, denn der kriselnde Immobilienmarkt in den USA dürfte keine Investoren im großen Stil anlocken. Der Anleihemarkt ist ebenfalls spekulativ überhitzt, mit Zinsen nahe Null. Unserer Meinung dürfte QE2 also vor allem die Wachstumsregionen der Erde beeinflussen, sprich: Die Regionen, die Rohstoffe in immer größeren Mengen nachfragen. Dies bildet eine solide Basis für weitere Preissteigerungen bei Rohstoffen.

JPY, AUD: Wachsende Hausse-Basis

Uns ist aufgefallen, dass Rohstoffe nicht nur mehr in schwachen Währungen wie dem Euro oder dem US-Dollar teurer werden. Nach der Großen Rezession haben Rohstoffe auch in starken Währungen wie dem australischen Dollar oder dem japanischen Yen einen Boden ausgebildet und scheinen nach oben auszubrechen - ein Indiz für die relative Stärke dieses Marktes und ein Indiz für steigende Inflationserwartungen in diesen Regionen. Während Australien eines der ersten Länder im laufenden Zyklus war, das seine Leitzinsen erhöhte, kommen steigende Inflationserwartungen der durch die Deflation in den letzten Jahren zerrütteten japanischen Wirtschaft wie ein Segen vor. Der japanische Aktienmarkt ist einer unserer Favoriten für das Jahr 2011.

BU: Reuters Jeffreys CRB Index in australischen Dollar

BU: Reuters Jeffreys CRB Index in japanischen Yen

Öl: "100 Dollar mindestens"

Mögliche liquiditätsgetriebe Preissteigerungen werden im Nahen Osten und Asien als große Gefahr angesehen. Sie schichten Sandsäcke auf gegen die Flut des "hot money" aus den USA. QE2 stieß weltweit auf Unverständnis. Die Kritik an QE2 wurde so laut, dass Fed-Chef Ben Bernanke sich dazu hinreißen ließ, seine Geldpolitik im öffentlichen Fernsehen zu rechtfertigen - ein Novum. Eine Zentralbank, die ihre Politik rechtfertigt, ist eine Zentralbank, die um ihre Existenz fürchtet, glauben einige Marktbeobachter.

Die OPEC-Länder fürchten, dass die Dollars, die sie heute für ihr Öl erhalten, in Zukunft viel weniger wert sein werden, weshalb sie sich offenbar dazu entschieden haben, den Preis, den sie für ein Fass Rohöl für angemessen erachten, von 70 Dollar Anfang 2010 auf jetzt 100 Dollar anzupassen. Unter 100 Dollar werde etwa Saudi Arabien keine neuen Ölfelder mehr anzapfen, und das in einer Zeit, in der selbst die Internationale Energieagentur IEA davor warnt, dass neue Felder dringender denn je benötigt werden, um nachlassende Fördermengen alternder Felder auszugleichen.

Die USA sind der größte Schuldner der Welt, und ihre Gläubiger versuchen ihre US-Dollar-lastigen Devisenreserven zu diversifizieren, aber es gibt Gründe, dies nicht noch stärker in Euro oder Yen zu tun. Die Alternative für diese Länder lautet auf den Kauf von Sachwerten, also Beteiligungen, Rohstoffen oder Firmenkäufen im Ausland. Dass auch Privatanleger und große Investoren auf diesen Zug aufspringen, zeigt nicht zuletzt das hohe Interesse an ETFs, die mit physischen Metallen abgesichert sind.

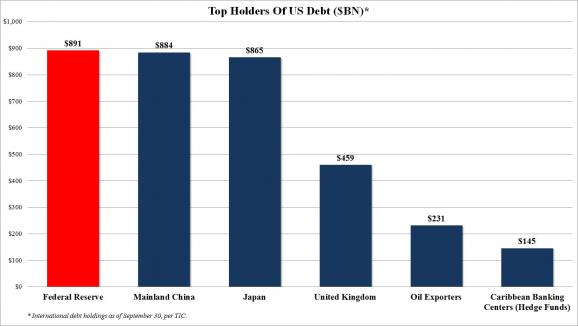

Die Länder in Asien und dem Nahen Osten scheuen neue Käufe von US-Bundesanleihen, auch wenn die Märkte bisher nicht realisiert haben, dass der US-Dollar einen Boden ausgebildet hat und im Jahr 2010 um 3% angestiegen ist. Das Vertrauen hinsichtlich der langfristigen Stabilität des US-Dollars ist durch QE1 und QE2 beschädigt. Warum ist das so? Traditionelle Käufer von US-Staatsanleihen fallen weg und werden durch die Federal Reserve substituiert, die im Jahr 2010 zum größten Gläubiger der US-Regierung wurde, noch vor China und Japan - ein Besorgnis erregender Trend, nicht zuletzt deshalb, weil die US-Regierung im Jahr 2010 fast so viele neue Schulden machte, wie alle anderen Nationen der Erde zusammen. Das Haushaltsloch der US-Regierung war 2010 1,29 Billionen Dollar groß (Stand Schätzungen Ende November 2010). Die Mixtur aus Zweifel an der Stabilität des US-Dollars und die Tatsache, dass Rohstoffe als Ersatzwährung angesehen werden, dürfte die Anlageklasse Rohstoffe auch im Jahr 2011 attraktiv machen.

Besonders Gold wird als Nutznießer angesehen, obwohl der Preis aufgrund der kurzfristigen Überhitzung im Jahr 2011 jederzeit scharf korrigieren könnte, besonders dann, wenn es zu Verwerfungen an den Zinsmärkten kommt. Über 1044,50 US-Dollar ist Gold allerdings technisch im grünen Bereich und das steigende Kaufinteresse von Notenbanken und Privatpersonen dürfte zu vermehrten Käufen bei Preisschwäche führen und diese nach unten absichern.

BU: Größte Gläubiger der US-Regierung

Agrarsektor: Unser Favorit 2011

Bewertet man Rohstoffe nach dem erwarteten Marktsaldo, dann sind Agrarrohstoffe unsere Favoriten für das Jahr 2011. Das Angebot wurde im Jahr 2010 dezimiert, und die Lagerbestände mussten zur Deckung des Angebotsdefizits herangezogen werden. Entsprechend angespannt ist das Marktsaldo im neuen Jahr, was die Agrarpreise anfällig macht für weitere Preisspitzen nach oben. Seit 2003 sind die Preise für Lebensmittel Jahr für Jahr gestiegen - ausgenommen 2009, das Jahr nach der letzten großen Preisexplosion. 2011 dürfte sich der Trend fortsetzen. Wegen des erheblich zu kalten Frühjahrs und weit verbreiteter Dürre im Sommer in wichtigen Anbaugebieten konnten die meisten Getreidesorten nicht ausreifen und die bereits dezimierten Lagerbestände nicht normalisiert werden. Ursache ist eine außergewöhnlich starke Ausprägung von "La Niña" (dem Gegenteil von El Niño). Die pazifischen Oberflächenwassertemperaturen sind um die Westküste Lateinamerikas im Jahr 2010 um den Rekordwert von 3 Grad Celsius vom Normalwert nach unten angewichen. Dies hat zu Tiefsttemperaturen in Südamerika geführt und auch das Wetter in Asien und China negativ beeinflusst. Das International Grains Council erwartet für 2011 einen Rückgang der Getreidevorräte um 20 Prozent. Wir rechnen damit, dass Mais und Weizen im Jahr 2011 um je 30% vom aktuellen Niveau ansteigen werden. Mais von derzeit 6,16 Dollar je Scheffel auf 7,95 Dollar oder darüber - Weizen von derzeit 7,80 Dollar je Scheffel auf 10,19 Dollar oder darüber.

BU: Weizen überschreitet Widerstand bei 7,89 Dollar/Bushel

Schlechte Ernten in wichtigen Exportländern wie Kanada und Australien, aber auch am Schwarzen Meer erfordern eine um 30% steigende Erntemenge in den USA, dem größten Getreideexporteur der Erde. Dies ist jedoch kaum zu erwarten, weshalb die Preise für die Getreide steigen dürften. Länder, die sich sonst durch ihre eigenen Ernten versorgen, müssen sich in der ersten Jahreshälfte durch Importe vom Weltmarkt mit Getreide eindecken, was die Exportnachfrage nach US-Getreide beflügeln wird. Käufer von Zertifikaten und ETCs auf Getreide können daran profitieren, da diese Derivate auf Terminkontrakte auf US-Getreide lauten.

Besonders interessant könnte die Situation bei Mais werden. Mehrere Berichte deuten darauf hin, dass die Lagerbestände bei Mais in China auf kritische Niveaus gefallen sind. Die Regierung in Peking sorgt sich um das Getreideangebot und mahnt Banken an, stärker im Agrarsektor zu investieren. Informa Economics rechnen nur mit einem Anstieg der Anbauflächen in den Vereinigten Staaten bei Mais um 5,6 Prozent, wobei das schon viel ist. Es könnte aber nicht reichen, um die chinesische Nachfrage zu befriedigen. Denn die chinesische Maisnachfrage könnte in den kommenden Jahren sprichwörtlich explodieren. Analysten der Rabobank schätzen, dass China 2011 zum Nettoimporteur von Mais werden wird. Bis zum Jahr 2015 wird China jährlich eine Maisimportmenge von 25 Millionen Tonnen erreichen, von 1,3 Millionen Tonnen aktuell. Damit würde sich der Welthandel mit Mais um 27% erhöhen, was nicht möglich sein wird, würde nicht der Maisanbau kräftig erhöht, schreiben die Analysten weiter. Rabobank weichen mit ihrer Prognose vom Durchschnitt ab. Das US-Landwirtschaftsministerium geht nur von einer jährlichen chinesischen Maisimportmenge von 1,9 Tonnen bis zum Jahr 2015. Die Ursache für die unterschiedlichen Ergebnisse: China veröffentlicht kaum Daten über seinen Agrarsektor. Dennoch: Der Staatsrat Chinas warnte im Dezember vor zunehmender Abhängigkeit Chinas von Agrarimporten. Die mangelnde Nachhaltigkeit des Getreideanbaus sei "Besorgnis erregend." Ein wichtiger Maislieferant für China sind die USA, die für die wachsende Bioethanolbeimischung zum Benzin immer größere Mengen Mais selbst benötigen. Auch der Exportverband US Grains Council (USGC) warnt davor, dass China den Maismarkt 2011 praktisch leer räumen könnte. "Chinas Maisimporte könnten im nächsten Jahr auf ein Rekordniveau anspringen" heißt es da, und: "Chinas Maiskäufe könnten sich verfünffachen, auf 7,4 Millionen Tonnen im Kalenderjahr 2011 nach 1,5 Millionen Tonnen in diesem Jahr." Die Juli-Prognose ging noch von 5,8 Millionen Tonnen aus.

Energie: Belastungstest

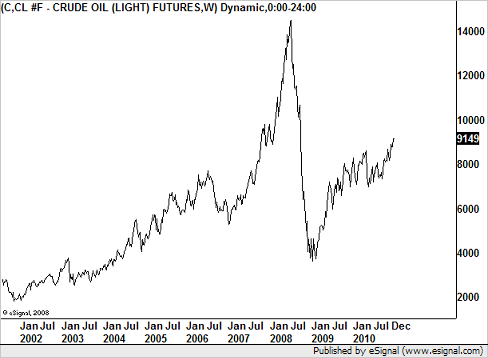

Erdöl (NYMEX WTI) hat im Dezember ein Zweijahreshoch bei 91,51 Dollar pro Barrel erreicht. Es spricht vieles dafür, dass der Aufwärtstrend sich im neuen Jahr fortsetzen wird, was zu dreistelligen Ölpreisen im ersten Quartal 2011 führen sollte. Getrieben wird die Aufwärtsbewegung bei WTI durch die enorme Stärke im Preis für Benzin. In den USA kostet eine Gallone Benzin im Dezember 2010 wieder über 3 Dollar - das ist der höchste Stand seit dem Jahr 2007. Auch in Deutschland werden wieder fast Rekordpreise an den Tankstellen verlangt. Der Großteil der zusätzlichen Nachfrage nach Öl und Mineralölprodukten stammt heute aus China, dem größten Energieverbraucher der Erde. Einhundert Jahre lang waren die Vereinigten Staaten der größte Energieverbraucher der Erde. Das gilt heute nicht mehr. Der Ölpreis scheint seinen Aufwärtstrend fortzusetzen, den er im Jahr 2002 begonnen hat, und der durch den Crash 2008 unterbrochen wurde.

BU: Ölpreis setzt 2002 begonnenen Aufwärtstrend fort

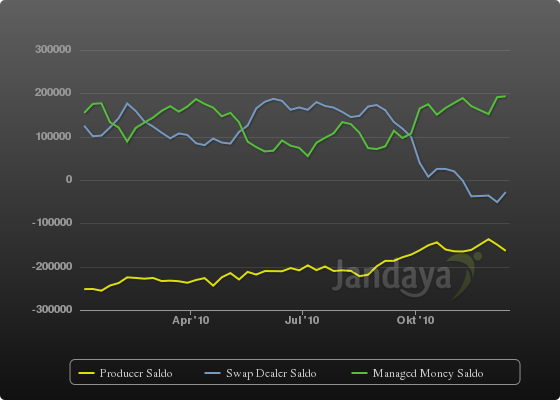

Wie erwähnt (s.o.) hat die Geldpolitik der Federal Reserve das Vertrauen in den US-Dollar langfristig beschädigt, sodass die OPEC-Produzentenländer einen dreistelligen Ölpreis als fair erachten. Sie fürchten eine kommende Entwertung des US-Dollars. Spekulatives Kapital strömt in den Ölsektor. Im Dezember zeigte der CoT-Bericht der US-Börsenaufsicht CFTC einen Überschuss von Long- zu Short-Positionen von über 200.000 WTI-Kontrakten - ein neues Jahreshoch.

BU: Spekulanten setzen auf steigenden Ölpreis

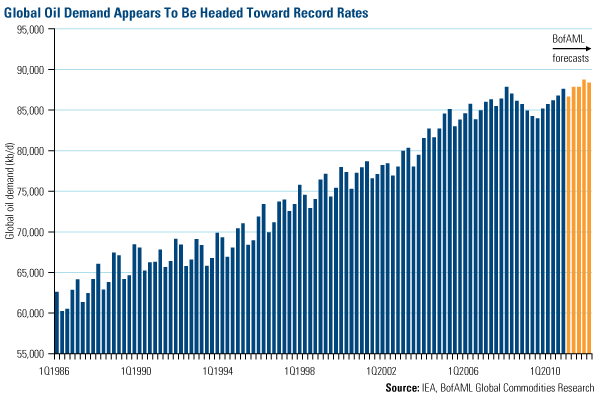

Seit dem Ende der Rezession ist in den USA schon wieder einige Zeit vergangen, sodass wir davon sprechen können, dass wir uns dem zyklischen Mittelpunkt der Konjunkturerholung nähern, und zu diesem Zeitpunkt sind Energieinvestments wieder besonders gefragt. Die chinesische Ölnachfrage dürfte in diesem Jahr einen neuen historischen Höchststand bei 212 Millionen Tonnen erreichen, nach 203,8 Millionen Tonnen im Rekordjahr 2009. Da auch die Konjunktur in den USA und Europa wieder wächst, dürfte nicht mehr allzu lange Zeit vergehen, bis der erstmals seit vielen Jahrzehnten auch in einem Chart sichtbare Einbruch der Ölnachfrage (Finanzkrise) wieder vollständig ausgeglichen sein wird.

BU: Chart 2: Bank of America / Merrill Lynch rechnen 2011 mit neuen historischen Hochs bei der globalen Ölnachfrage (Quelle: BofAML)

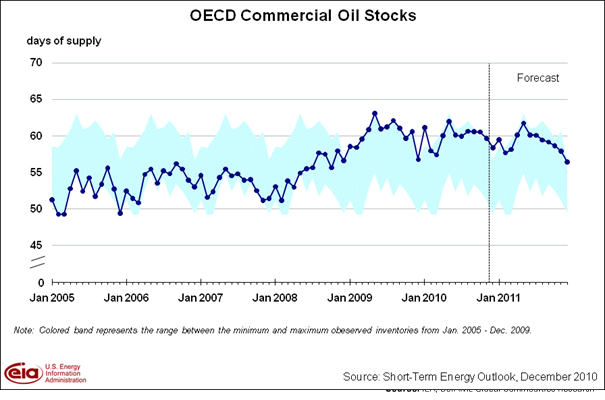

Auch in Europa und den USA wächst die Nachfrage, zum einen konjunkturbedingt, zum anderen bedingt durch den ungewöhnlich kalten Winter. Die Lagerbestände sind auf niedrigem Niveau und könnten in den Industrieländern im ersten Quartal auf ein neues Jahrestief fallen. Sie wären wahrscheinlich noch niedriger, hätte es die "Floating Storage"-Bestände nicht gegeben. Im ersten Quartal 2009 hatten zahlreiche Großbanken und Investoren, darunter auch JP Morgan, Öltanker angemietet und sich Öl zu einem Preis von rund 35 Dollar liefern lassen. Zeitgleich verkauften sie das Öl ein Jahr im Voraus an einer Öl-Terminbörse. Dort wurden die Preise ein Jahr in die Zukunft bei 60 Dollar gehandelt - ein phantastisches Geschäft. Bis das Öl geliefert werden musste, wurde es einfach im Öltanker gelagert. Diese schwimmenden Lagerbestände - fast 140 Millionen Barrel - halten aber nicht ewig, besonders nicht, wenn sie vor asiatischen Häfen vor Anker liegen. Der Chefvolkswirt von BP rechnet damit, dass die schwimmenden Lagerbestände bis zum zweiten Quartal vollständig aufgebraucht sein werden.

BU: Chart 3: US-Energieministerium sieht Ölvorräte der Industrieländer fallen (Quelle: EIA)

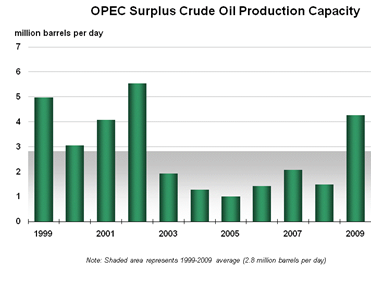

Dies wiederum dürfte die OPEC-Restkapazitäten im Jahr 2011 wieder zu einem Thema werden lassen. Die OPEC fördert nicht am absoluten Maximum, sondern bildet Ausfallkapazitäten für den Fall von Umweltkatastrophen wie zum Beispiel den Hurrikans im Golf von Mexiko. Die Ausfallkapazitäten dienen dem Markt also als Sicherheitspuffer. In Zeiten, in denen die Kapazitäten hoch sind, ist der Ölmarkt für gewöhnlich relativ ruhig, in Zeiten, in denen die Ausfallkapazitäten sehr niedrig sind, steigt entsprechend auch die Nervosität. In diesem Jahr liegen die Ausfallkapazitäten knapp unter 5 Millionen Barrels/Tag - ein Vergleich: Die weltweite Ölnachfrage 2010 wuchs um 2,5 Millionen Barrels/Tag und wird 2011 erneut um 1,3 Millionen Barrels/Tag zulegen, schätzt die Internationale Energieagentur.

BU: Chart 4: Restkapazitäten der OPEC bald wieder niedriger? (Quelle: EIA)

Die Internationale Energieagentur berät alle Industriestaaten in Energiefragen. Sie ist es auch, die nun davor warnt, dass das Zeitalter des günstigen und leicht zu gewinnenden Öls vorüber ist und dass die Zeit gekommen sei, neue Quellen im großen Stil zu erschließen. Doch - da scheint sich das Ölkartell OPEC, das für 40% des weltweiten Ölangebots steht, einig - unter 100 Dollar pro Fass Öl werden sie keine neuen Felder erschließen. Rafael Ramirez, der Ölminister Venezuelas, wurde jüngst zitiert, dass er 100 Dollar pro Barrel als "fair" für Produzenten wie Abnehmer ansieht. Saudi Arabiens König Abdullah will keine neuen Ölprojekte mehr bei einem Weltmarktpreis von unter 100 Dollar pro Barrel in Auftrag geben (wenn Sie dieses Thema vertiefen möchten, finden Sie mehr dazu auf http://www.godmode-trader.de/nachricht/Zukuenftige-OElfoerderung-Umdenken-im-Koenigshaus-Saud-Brent-Crude-Oel-WTI,a2363528.html). Mohammad Ali Khatibi, Irans Repräsentant in der OPEC, rechnet laut einer Pressemeldung aus dem Dezember "bald" mit einem Ölpreis über 100 Dollar. Joe Petrowski, der CEO der Gulf Oil and the Cumberland Gulf Group, sagte jüngst auf CNBC, dass es "eine Chance von 25% gibt, dass wir die Hochs bei $147 vor dem Memorial Day" erreichen. Memorial Day ist am 30. Mai 2011. Wir würden nicht so weit gehen, uns dieser Aussage anzuschließen, halten es aber auch nicht für ausgeschlossen, dass dies geschieht. John Hofmeister, der frühere Präsident von Shell, rechnet mit Benzinpreisen in den USA von fünf Dollar pro Gallone im Jahr 2012.

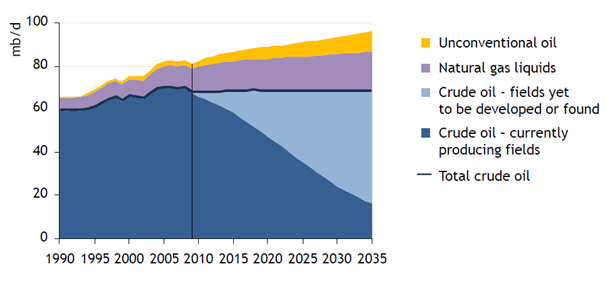

Wir weißen bereits seit Jahren darauf hin, dass neue Ölfelder benötigt werden, um die steigende Ölnachfrage einerseits und die fallende Produktion bestehender Felder andererseits decken zu können. Diese These hat nun auch Einzug gehalten in den offiziellen Weltölbericht der Internationalen Energieagentur (siehe Grafik). Die hellblaue Fläche ist "Öl, das noch erschlossen oder gefunden" werden muss, um die nachlassende Produktion bestehender Felder auszugleichen. Die Grenzkosten der Ölproduktion sind durch die Anhebung dessen, was die OPEC als fairen Ölpreis betrachtet, abermals deutlich gestiegen. Dies dürfte sich in steigenden Ölpreisen an den Terminmärkten und in steigenden Preisen an den Tankstellen im Jahr 2011 widerspiegeln. Auch die Strompreise und das allgemeine Preisniveau dürfte dadurch anziehen. Wir halten einen Ölpreisanstieg im Jahresverlauf 2011 bis auf 128 Dollar (WTI) für realistisch.

BU: Chart 5: Nachlassende Produktion bestehender Ölfelder (Quelle: IEA)

Die steigenden Ölpreise werden zum Belastungstest für die zaghafte Konjunkturerholung in den Industrieländern und auch ein Belastungstest für die überhitzende chinesische und indische Volkswirtschaft. Unsere These ist es, dass der Ölpreisanstieg bis auf 147 Dollar im Juli 2008 der Auslöser der Großen Rezession war. Die Vermögensumschichtungen von den Öl konsumierenden Nationen der Erde zu jenen, die das schwarze Gold produzieren, erreichten zu diesem Zeitpunkt ein nie da gewesenes Ausmaß. Wir können nur hoffen, dass dies nicht erneut geschieht, denn die globalen Märkte sind derart instabil, dass praktisch alles sie jederzeit in den Sinkflug übergehen lassen könnte.

Erdöl wird unserer Meinung nach im Tandem mit steigenden Agrarpreisen das große Thema im Jahr 2011. Die OPEC, oder genauer: Die Forderung nach mehr Ölförderung durch die OPEC-Länder, wird wieder präsenter in der medialen Berichterstattung.

Erdgas: Für Antizykliker

Der Preis für Erdgas ist seit Jahresbeginn um 25% gefallen. Es ist unwahrscheinlich, dass der Ölpreis dreistellig wird und Investoren den Erdgasmarkt weiterhin meiden werden. Bei einem Preisniveau von 4,28 Dollar ist das in New York gehandelte Henry Hub Natural Gas so günstig, wie zuletzt im Jahr 2002. Wir halten eine Rally bis auf 10 Dollar oder mehr im Jahr 2011 für möglich, allerdings ist der Markt noch nicht soweit. Das Überangebot am Erdgasmarkt ist noch zu hoch. Ab einem gewissen Punkt dürfte sich der Markt aber dem günstigen Erdgas zuwenden. Erdgas ist unser antizyklischer Tipp für das Jahr 2011.

Silber befindet sich auf dem besten Wege, das Preisniveau zu Zeiten der Gebrüder Hunt wieder zu erreichen, während sich der Kupfermarkt vorbereitet auf die Marktöffnung für Privatinvestoren, die bald mit physischem Kupfer besicherte ETFs an der Börse in New York kaufen können. Lesen Sie den zweiten Teil des Jahresausblicks zu Industriemetallen, Edelmetallen und Währungen in der kommenden Ausgabe des Rohstoff-Reports am 13. Januar 2011. Melden Sie sich kostenlos an!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.