Robert Beer: Zu viel Bauchgefühl bringt Renditenachteile

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VerkaufenKaufen

Robert Beer, Inhaber und Geschäftsführer der Robert Beer Investment GmbH, verfügt über 30 Jahre Erfahrung im Bereich der Aktienmärkte. Bereits 1986 entwickelte er ein Optionsanalyseprogramm und publizierte das Buch „Optionen und die Doppelstrategie“. Robert Beer verfolgt eine systematische Index-Outperformance-Methode und lancierte darauf aufbauend mehrere Investmentfonds, z.B. den „LuxTopic – Aktien Europa“.

Bildquelle: Robert Beer Investment GmbH

JP: Herr Beer, Ihr Unternehmen, die Robert Beer Investment GmbH unterscheidet sich schon auf den ersten Blick deutlich von „klassischen“ Vermögensverwaltern. Im Fondsmanagement sitzt neben Ihnen als Diplom-Ingenieur mit Herrn Lukas ein Diplom-Informatiker. Ihre Firmenzentrale liegt nicht etwa in London oder Frankfurt, sondern im idyllischen Parkstein in der Oberpfalz. Was machen Sie anders als andere Marktteilnehmer?

RB: Wir wollten von Anfang an kein Mainstream-Fondsmanagement betreiben, sondern Investoren intelligente Anlagestrategien anbieten, die Rendite und Risiko berücksichtigen. Hier haben wir Parkstein die Ruhe, um intensiv an Systemen und Strategien forschen zu können, ohne durch kurzfristige Trends abgelenkt zu werden. Wie viele mittelständische Familienbetriebe, die abseits der Metropolen sitzen, und langfristig ausgerichtete Geschäftspolitik betreiben, wollen auch wir langfristig erfolgreiche Anlagestrategien entwickeln. Dass dies funktioniert, hat man in den ersten 15 Jahren unseres Aktien Europa gesehen. Gerade in schwierigen Zeiten war Verlass auf unsere regelbasierten Konzepte.

JP: Worin liegen die Vorteile für Anleger, wenn diese in systematische, regelbasierte Strategien investieren?

RB: Nun, langfristig sind Indizes / ETF besser als 90 % der aktiven Manager. Und Indizes haben von der Definition her systematische und regelbasierte Auswahlkriterien. Beim Dax sind dies neben der Marktkapitalisierung auch der Börsenumsatz, also Größe und Liquidität. Anscheinend verursacht zu viel „Bauchgefühl“ bei aktiven Managern also langfristig einen Renditenachteil.

Erfolg bedingt nun mal eine klare Strategie. Bei uns ist dies die FSR-Methode. Fundamental, systematisch und risikoadjustiert. Mit dieser Strategie wollen wir unter Rendite-/Risiko-Aspekten für unsere Investoren vorteilhafter Investieren statt über den reinen Index. Die Hausaufgaben muss man aber vor dem Start erledigt haben und anschließend das Konzept in guten wie weniger guten Zeiten durchhalten.

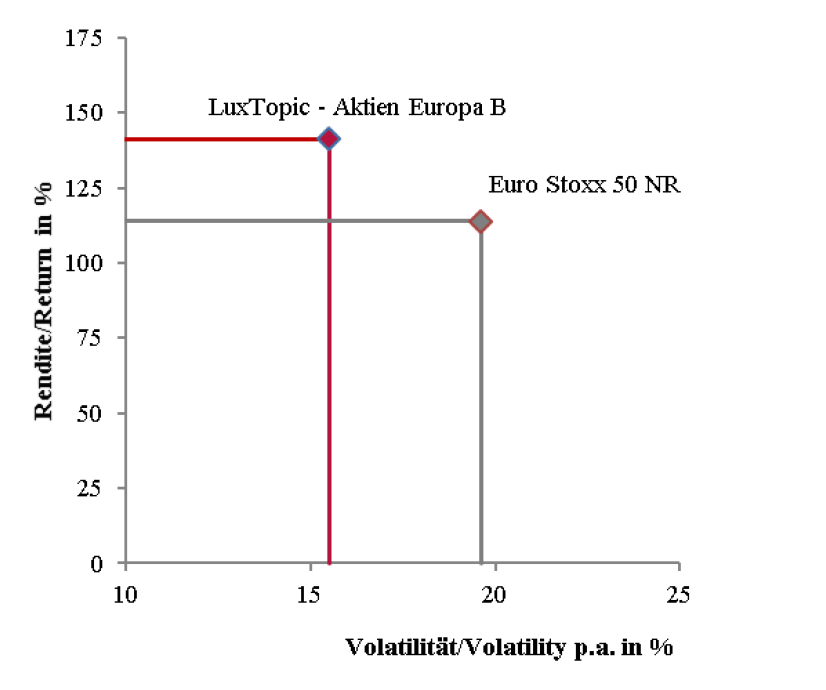

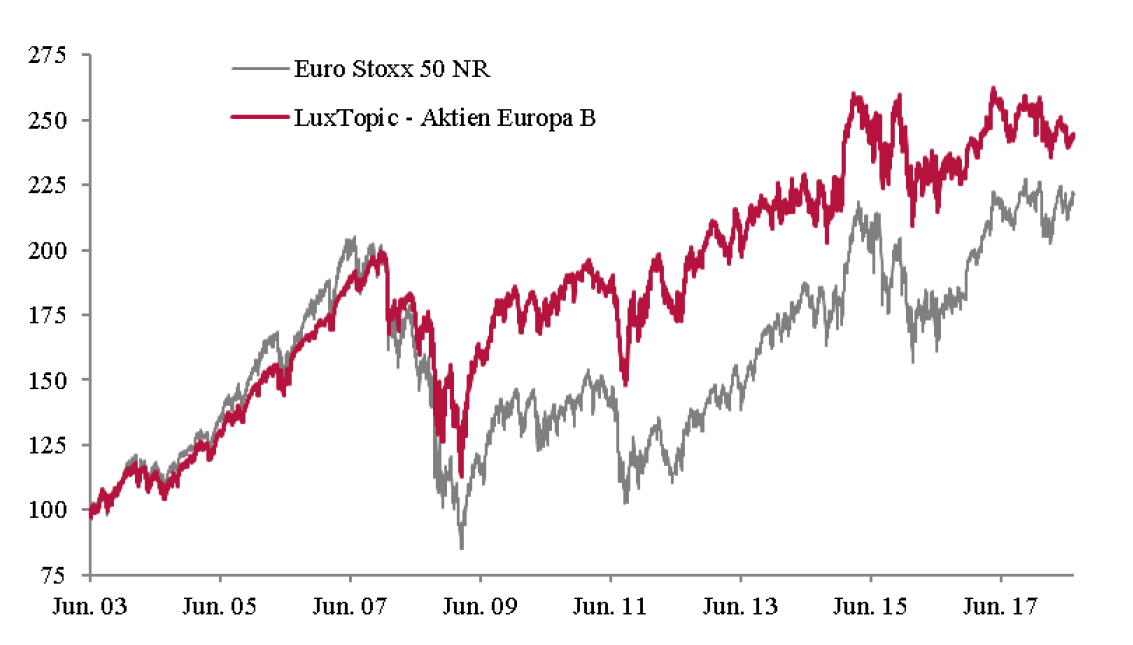

Bildquelle: Robert Beer / Eigene Berechnung. Betrachtungszeitraum seit Auflage 25.06.2003 - 31.07.2018

JP: Sie investieren sowohl auf Basis von Indizes, also ETFs, als auch mit Einzelaktien. Wo steht Robert Beer in der Aktiv-Passiv-Diskussion?

RB: Wie bereits erwähnt sind Indizes, also ETF per se gut. In Aufwärtsphasen wird aber das einhergehende Risiko – sprich die 1:1 Abwärtspartizipation – verharmlost. Gerade in den kritischen Phasen haben doch Anleger oft die Flinte ins Korn geworfen und verkauft. Die langfristige Aktienrendite haben jedoch die wenigsten ins Depot gebracht. Genau diese Anleger sind bei aktiven Fondsstrategien gut aufgehoben, sofern diese risikoadjustiert gemanagt werden, also in Abwärtsphasen deutlich weniger nachgeben.

JP: Die meisten risikoadjustieren Anlagestrategien gehen am Ende zu Lasten der Rendite. Ein Anleger bekommt zwar geringere Draw-Downs und niedrigere Volatilitäten, muss letztlich aber oftmals Rendite liegen lassen. Bilden Ihre Strategien da eine Ausnahme oder ist der Gedanke „Risiko kostet Rendite“ möglicherweise zu kurz gefasst?

RB: Natürlich gibt es nicht beides. Nach oben und nach unten besser funktioniert langfristig einfach nicht. Eine systematische und konsequente Sicherungsstrategie kostet nun mal in Aufwärtsphasen Rendite. In Aufwärtsmärkten – wie wir sie seit 10 Jahren sehen – sind solche Strategien also renditemäßig hinter dem Index oder long only. Über einen kompletten Börsenzyklus nivelliert sich dies aber. Da in Abwärtsphasen deutlich weniger verloren wird und man so von einem höheren Niveau startet.

Wir sind mit unserem Aktien Europa seit Auflage besser als der vergleichbare ETF, sowohl bei der Rendite als auch beim Risiko. In den letzten Jahren ist die Outperformance sicher etwas zurückgekommen, bis zur nächsten Korrektur. Das letzte negative Jahr im Eurostoxx war beispielsweise 2011, im S&P 2008. Viele Anleger sehen nur die letzten 3 oder 5 Jahre. Wir hingegen sind langfristig ausgerichtet. Mit dieser Strategie haben wir die letzten 15 Jahre inklusive 2008/2009 gemeistert und blicken ungeachtet der täglichen Meldungen auch den nächsten 15 Jahren entspannt entgegen.

Bildquelle: Robert Beer / Eigene Berechnung. Betrachtungszeitraum seit Auflage 25.06.2003 - 31.07.2018

JP: Ein Hauptkritikpunkt an automatisierten Strategien ist, dass sich soziale und ökonomische Prozesse nicht mit mathematischen oder statistischen Modellen vollständig beschreiben lassen. Manche warnen gar davor, dass Handelsmodelle die Finanzmarkte destabilisieren. Wie sehen Sie das?

RB: Ich sehe hier keine großen Gefahren. Das grundsätzliche Problem liegt woanders. Viele Strategien, ob automatisiert oder nicht, sind extrem kurzfristig ausgerichtet. Nun waren die letzten Jahre durch die Notenbankpolitik sehr gut unterstützt und daher sehr positiv. Das sich dies sehr schnell drehen kann, haben wir im Februar diesen Jahres mit einer kleinen Korrektur zu spüren bekommen. Wenn viele Anleger über Aktien, Derivate und ETF sehr kurzfristig agieren, kann bei einer heftigeren Korrektur natürlich der Rücksetzer kräftiger ausfallen. Früher oder später wird das passieren. Der langfristige Investor sitzt solche Phasen aus, er kauft sogar zu. Jedoch wissen wir ja, dass gerade in diesen Zeiten viele eher ans Verkaufen denn ans Kaufen denken… Und hier schließt sich dann der Kreis zu risikoadjustierten Konzepten.

JP: Was sagen Ihre Modelle für den weiteren Verlauf des Jahres? Gibt es noch Chancen den verpatzten Jahresstart bei DAX & Co aufzuholen?

RB: Wir haben das langfristige Bild im Blick. Gerade große europäische Aktien, sprich Dax und besonders der Eurostoxx50 liegen langfristig ziemlich genau auf Ihrer Gewinnlinie. Aus Bewertungssicht sind diese Werte fair gepreist, das KGV langfristig im Schnitt, also sehr gute Aussichten. Kurzfristig kann natürlich immer etwas passieren, gerade da so viele Anleger kurzfristig unterwegs sind. Dennoch sind europäische Titel wegen der Handelsthematik etwas zurückgekommen. Für den langfristigen Investor ein Rücksetzer, den man nutzen sollte. Am besten natürlich risikoadjustiert.

JP: Vielen Dank für das interessante Gespräch, Herr Beer!

Weitere Informationen zum Unternehmen Robert Beer erhalten Sie unter:

Robert Beer Investment GmbH

Weidener Straße 36

92711 Parkstein

+49 (0) 96 02 / 93 98 612

service@robertbeer.com

www.robertbeer.com

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.