Rethfelds Wellenreiter-Kolumne

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

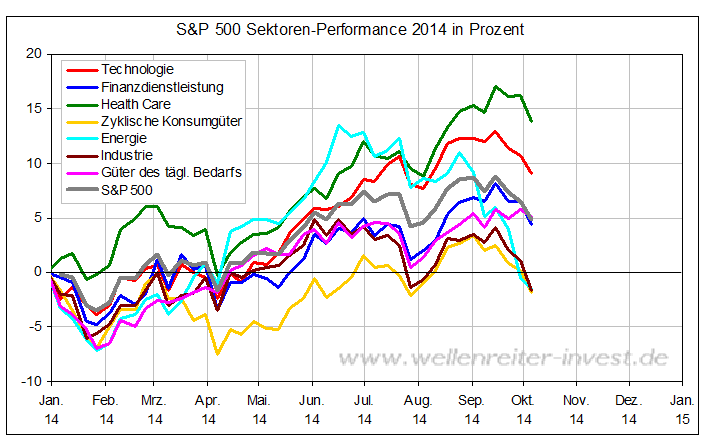

Die sieben großen S&P 500-Sektoren (nächster Chart) nehmen 90% der Marktkapitalisierung des S&P 500 ein. Man kann ganz gut erkennen, in welcher Reihenfolge sich „die Köpfe neigten“.

Die zyklischen Konsumgüter (Autos, Hausbau etc.; gelb) kamen in diesem Jahr gar nicht in die Gänge. Sie notieren – wie die Industrie- und die Energiewerte – im Kalenderjahr 2014 im Minus. Der seit dem Frühjahr stark auftrumpfende US-Dollar brach den Energie-werten (hellblau) das Genick. Tech und Health Care jagten den S&P 500 bis Mitte Sept-ember von einem Allzeithoch zum nächsten. Jetzt lässt die Kraft der beiden Leader nach.

Als einziger der großen Sektoren notieren die Güter des täglichen Bedarfs (nichtzyklische Konsumgüter) praktisch auf ihrem Allzeithoch. Ein Wert wie Coca Cola befindet sich nach wie vor in einer hervorragenden Verfassung. In problematischen Zeiten sind die Güter des täglichen Bedarfs der sichere Hafen. Man beachte, dass die Januar-Korrektur noch von den Gütern des täglichen Bedarfs angeführt wurde. Jetzt ist die Situation eine ganz andere.

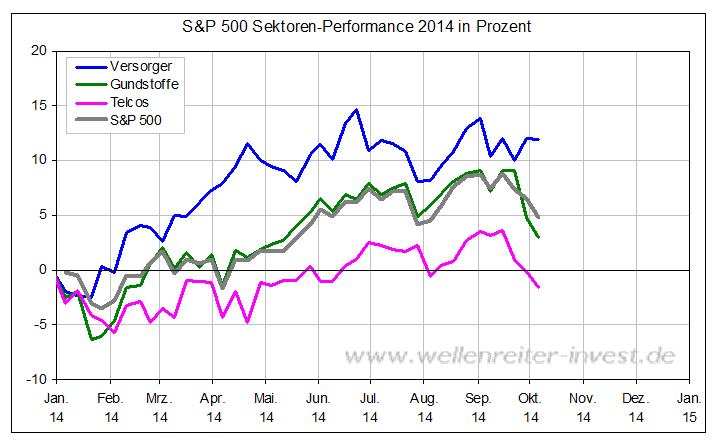

Mit den Grundstoffen und den Telekommunikationsunternehmen zeigen zwei der drei kleinen Sektoren des S&P 500 Schwäche. Die Versorger halten sich, weil sie als defensive Dividendenwerte gelten.

Zu den Grundstoffwerten zählen beispielsweise Chemieunternehmen. Diese sind – siehe auch gestrige Ausgabe – ein guter Konjunkturindikator. Insgesamt lässt die S&P 500-Sektoren-Performance auf konjunkturelle Ängste der Anleger schließen.

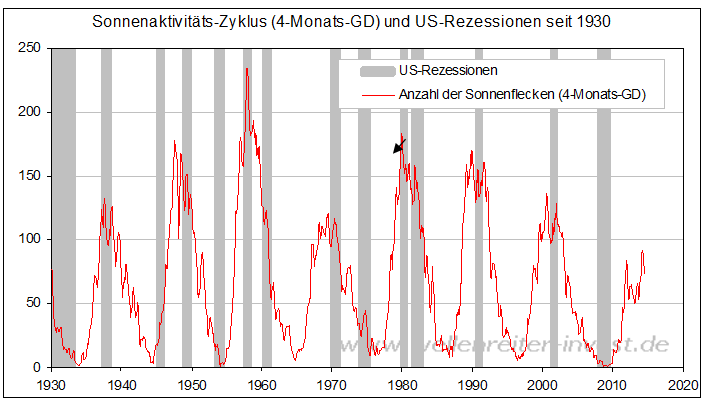

Es sieht danach aus, als ob der solare Zyklus seinen Tribut einfordert. Ein Top des Zyklus (siehe Pfeil folgender Chart) ohne Rezession? Offenbar nicht möglich.

Dieser Zyklus dürfte es niemals in die Lehrbücher wirtschaftswissenschaftlicher Fakultä-ten schaffen. Aber möglicherweise ist er bedeutsamer als vieles, was dort gelehrt wird. „Colorandis Causa“, würde der Lateiner sagen.

Der - mit viel Erfahrung ausgestattete - Behavioral Finance-Spezialist Alfons Cortés teilt die Anleger in drei Gruppen ein: Die passiven Investoren, die aktive Entscheide nur auf Ebene der Allokation treffen, die Value-Anleger, die auf Basis der Bewertung einzelner Unternehmen agieren, und die Momentum-Investoren. Wenn diese drei Gruppen synchron kaufen, ist der Bullenmarkt in vollem Gange.

Passive Investoren steigen laut Cortés relativ spät ein und aus, weil sie auf Basis hinter-herhinkender Makrodaten entscheiden und Unternehmensdaten nicht beachten. Die Momentum-Investoren würden lediglich den Trend verstärken. Bleiben demnach – als tonangebende Gruppierung – die Value-Anleger. Sie seien besonders im Mid-Cap-Bereich (S&P 400 Midcap Index) aktiv. Sie kaufen preiswerte Aktien, obwohl die breiten Indizes noch fallen, und verkaufen teurer gewordene, wenn die breiten Indizes noch steigen.

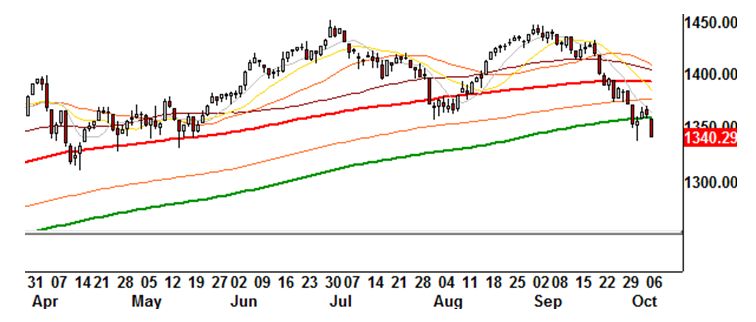

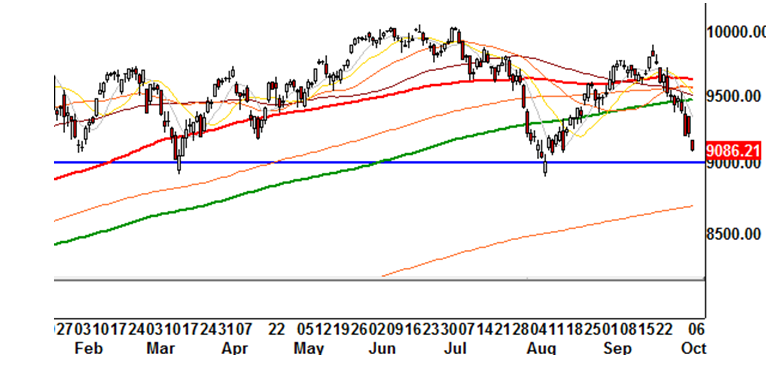

Der Midcap-Index bildete Anfang Juli und Anfang September ein Doppelhoch aus.

US-Midcap-Index Tageschart

Gestern unterschritt der Index seinen 1-Jahres-GD (grüne Linie obiger Chart). Der Value-Anleger verkauft offenbar bereits seit dem Sommer teuer gewordene Aktien. Die passi-ven Investoren hatten bisher kaum einen Grund, über Verkäufe nachzudenken, genauso wie die Momentum-Investoren: Die US-Makro-Daten sind ja weitgehend intakt.

Die Formation des US-Midcap-Index ähnelt derjenigen des US-Nebenwerte-Index Russell 2000.

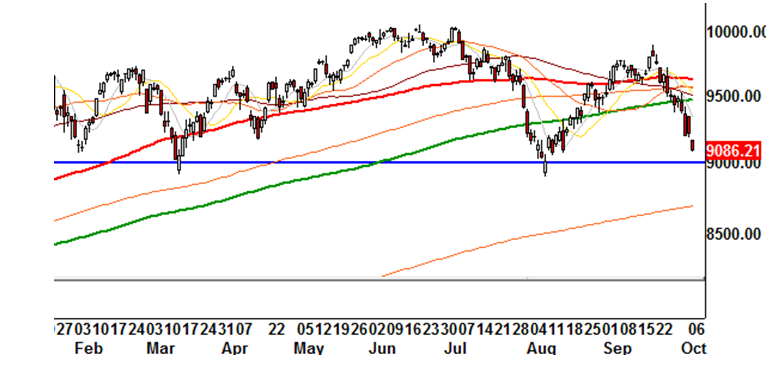

Russell 2000 Index Tageschart

Mit dem Unterschied, dass der Russell 2000 seine Hochpunkte bereits im März und Juli bildete und im September schon ein niedrigeres Hoch vollzog. Der Reifeprozess der US-Nebenwerte ist einige Wochen weiter als derjenige des US-Midcap-Index. Der Russell 2000 brach gestern seine wichtige Unterstützung bei 1.080 Punkten. Er markierte gestern ein neues Jahrestief.

Der Russell 2000 läuft dem Midcap-Index voraus. Dieser wiederum läuft dem S&P 500 voraus. Nach der Logik von Alfons Cortès müsste man dem Russell 2000 fast noch mehr Gewicht zugestehen als dem Midcap-Index. Denn die Stock-Picker sind gerade im Russell 2000 aktiv und drehen dort jeden Stein um. Sie wissen recht frühzeitig, ob ein Neben-wert Probleme hat oder nicht.

Die Value-Investoren haben seit Monaten kein gutes Gefühl. Sie sehen offenbar mehr und mehr Einzelunternehmen in schlechter Verfassung. Die passiven Investoren lassen sich von den US-Makrodaten leiten. Sie blieben bis zuletzt im Boot. Die Momentum-Investoren verstärken den Trend. Insbesondere bei einem Bruch technischer Unterstützungen werden sie den Abwärtstrend beschleunigen.

Die 9.000-Punkte-Marke kommt im DAX zum dritten Mal in diesem Jahr ins Spiel.

DAX Tageschart

Ein Bruch der Marke mit dem Ziel 8.000 Punkte erscheint wahrscheinlich.

-----------

Zu den Märkten.

775 Mio. Aktien wechselten an der NYSE den Besitzer. Das Aufwärtsvolumen betrug 138 Mio., das Abwärtsvolumen 632 Mio. gehandelte Aktien. Das Aufwärtsvolumen ergab 18% vom Gesamtvolumen. 25 neue Hochs standen 179 neuen Tiefs gegenüber.

Der Dow Jones Index schloss mit 16.719 Punkten um 273 Zähler tiefer (-1,6%) als am Vortag. Der S&P 500 endete bei 1.935 Punkten um 30 Zähler niedriger (-1,5%).

Der Nasdaq Composite Index schloss mit 4385,20 Punkten um 70 Punkte (-1,6%) tiefer; der Halbleiter-Index verlor 1,9%.

Der Transport-Index endete bei 8.175 Punkten.

Größte Gewinner: ----; Größte Verlierer: Goldminen, Transportwerte

Der T-Bond Future endete bei 140,19 Punkten (139,12)

Der US-Dollar Index befindet sich bei 85,95 Punkten (86,04).

Crude Öl notiert bei 87,85 (90,28) und US-Erdgas bei 3,92 Dollar (3,88).

Der Goldpreis notiert bei 1.212 Dollar/Unze (1.206). Gold in Euro liegt bei 959.

Silber befindet sich bei 17,23 Dollar (17,32).

Der Gold Bugs Index HUI fiel um 3,5% auf 186,71 Punkte. Der XAU endete bei 76,77 Punkten. Newmont Mining fiel um 60 Cent und endete bei 22,55 Dollar.

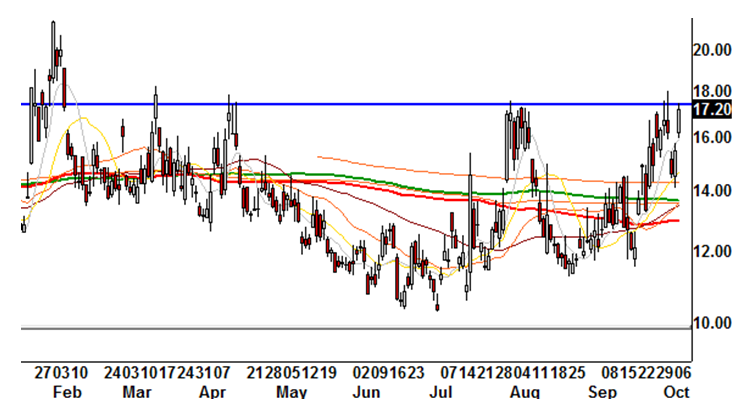

Der Volatilitätsindex (VIX) stieg um 11,3% auf 17,20 Punkte; der VXN (NDX-Vola) endete bei 19,17 Punkten. Die Put/Call-Ratio schloss mit 0,99. Die Equity-PCR endete bei 0,63. Die OEX-PCR endete bei 0,65. Der ISEE schloss mit 78.

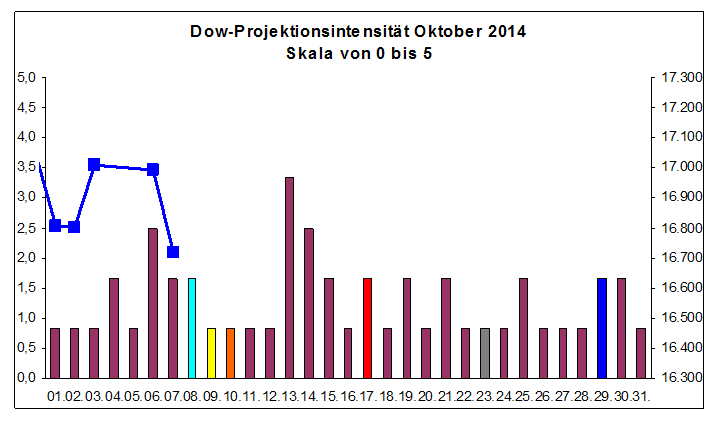

Zeitprojektionstage Oktober: 6.,13. ; Fed-Sitzung 29. Oktober

weinrot=normale Zeitprojektion; orange=Donnerstag vor der Verfallswoche; gelb=Vollmond, rot=Verfallstag; dunkelgrau=Neumond; dunkelblau=Fed-Sitzung; hellblau=Fed-Protokoll; US-Feiertag: grün

Das Volumen war vergleichsweise hoch, wenn auch nicht überragend hoch. Das Abwärts-volumen betrug 82 Prozent vom Gesamtvolumen. Hätten wir gestern ein 90%-Abwärts-tag gesehen, dann bestünde an dieser Marke Hoffnung auf einen Bounce. So aber ergab sich keine Kapitulation. Auch die Put-Call-Ratio erscheint – im Maßstab eines Dow-Verlusts von 273 Punkten - mit 0,99 recht niedrig.

Der VIX schafft es nicht mehr, die früheren Niedrigwerte zu erreichen. Er könnte – im Rahmen einer Tasse-Henkel-Formation – nach oben ausbrechen.

VIX Tageschart

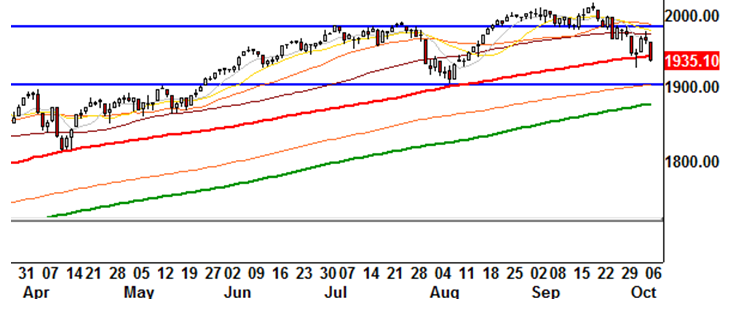

Der S&P 500 brach gestern seinen Halbjahres-GD (rote Linie folgender Chart). Diese Linie wurde seit dem Herbst 2012 sechsmal getestet, aber nicht einmal gebrochen. Sie war die Leitlinie für den starken Aufwärtstrend.

S&P 500 Tageschart

Ein Aufwärttrend ist technisch jedoch erst dann gebrochen, wenn der 1-Jahres-GD (250 Tage) unterschritten wird. Dieser verläuft bei 1.880 Punkten. Vorher kommt die wichtige Unterstützung bei 1.900 Punkten ins Spiel. Diese geht mit der 200-Tage-Linie einher.

Der Markt könnte jetzt – nach dem Bruch wichtiger Marken (insbesondere derjenigen im Russell 2000 - Momentum nach unten aufnehmen. Wir bleiben bei unserer bearischen Einschätzung. Der Stopp Loss sitzt bei 1.987 Punkten auf Schlusskursbasis.

Absacker

Starker Dollar – schwache Kurse: Das aktuelle Wellenreiter-DAF-Interview.

http://www.daf.fm/video/wellenreiter-starker-dollar---schwache-kurse-50174026.html

Bitte beachten Sie unseren Disclaimer unter http://tinyurl.com/7hrqeup. Die Nennung von Einzel- oder Indexwerten stellt keine Kauf- oder Verkaufsempfehlung dar. Der Handel mit Aktien, Zertifikaten, Optionsscheinen oder sonstigen Wertpapieren kann zu Totalverlust führen. Wir schließen dafür jede Haftung aus. Wir weisen darauf hin, dass die Weiterverbreitung oder Wiedergabe von Informationen dieser Seite oder Teilen davon ohne unsere Einwilligung nicht gestattet ist.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.