Professionelles GDL Trading - So wird es gemacht!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Quelle: GodmodeTrader.de

Nach den Trendlinien sind gleitende Durchschnitte (engl.: Moving Averages) die bekanntesten Tools des Technischen Analysten. Diese Tatsache ist darauf zurückzuführen, dass das Konzept der gleitenden Durchschnitte einfach zu verstehen ist und auch aufgrund der Nützlichkeit in trendierenden Märkten einfach demonstriert werden kann. Ein gleitender Durchschnitt ist eine Methode der Berechnung des durchschnittlichen Wertes eines Wertpapiers oder eines Indikators über eine spezifizierte Anzahl von Zeitperioden. Der Begriff „gleitend“ impliziert, dass sich der Durchschnitt verändert.

In seiner grundlegenden Form ist ein gleitender Durchschnitt nicht mehr als eine Glättung des Liniencharts mit seinen Schlusskursen. Gleitende Durchschnitte sind trendfolgende Indikatoren, was zum einen bedeutet, dass sie den Preisen hinterherhinken („trendfolgend“) und zum anderen, dass ihre Richtung die Richtung des Trends anzeigt. Aufgrund dieser Eigenschaft können gleitende Durchschnitte signalisieren, wann ein neuer Trend begonnen hat oder wann ein alter Trend geendet oder sich umgekehrt hat.

Die Berechnung eines einfachen gleitenden Durchschnitts

Bei der Kalkulation eines gleitenden Durchschnittes wird eine mathematische Analyse eines Wertpapierdurchschnittes über eine vorher bestimmte Zeitperiode vorgenommen. Wenn der Preis des Wertpapiers sich im Laufe der Zeit verändert, bewegt sich der Durchschnittspreis nach oben oder nach unten. Ein einfacher gleitender Durchschnitt (engl.: Simple Moving Average) wird durch die Addition der Schlusskurse eines Wertpapiers über eine bestimmte Zeitperiode (z. B. 10 Tage) berechnet. Diese Summe wird dann durch die Anzahl der Zeitperioden geteilt. Das Ergebnis ist der Durchschnittspreis des Wertpapiers über diese bestimmte Zeitperiode. Um beispielsweise einen 10-Tage gleitenden Durchschnitt von Intel zu berechnen, addieren wir zunächst Intels Schlusskurse der vergangenen 10 Tage. Danach dividieren wir diese Summe durch 10. Auf diese Weise erhalten wir den Durchschnittspreis von Intel über die vergangenen 10 Tage. Das Ergebnis können wir dann als ersten Punkt auf dem Chart markieren. Um den zweiten Punkt zu erhalten, würden wir den ersten Tag weglassen und den Durchschnitt vom zweiten Tag bis zum elften Tag bilden. Und so geht es immer weiter. Auf diese Weise entsteht eine gleitende Durchschnittslinie, in der jeweils immer der Durchschnitt der letzten 10 Tage gebildet wird.

In der Praxis übernimmt die Charting Software diese Berechnungen und der gleitende Durchschnitt wird üblicherweise als eine Linie in einem Balkenchart dargestellt. Es existieren zwei Kritikpunkte an den einfachen gleitenden Durchschnitten:

Zum einen wird moniert, dass nur die vom Durchschnitt abgedeckte Zeitperiode (beispielsweise 50 Tage) berücksichtigt wird. Zum anderen wird kritisiert, dass der einfache gleitende Durchschnitt jeden Tag gleich gewichtet wird. Bei einer 50-Tage-Linie erhält der letzte Tag nämlich das gleiche Gewicht wie der erste Tag des Berechnungszeitraumes. Dementsprechend wird in diesem Beispiel dem Kurs jedes Tages ein Gewicht von 2% zugewiesen. Aus diesem Grunde entstand dann auch die Forderung nach einer höheren Gewichtung der jüngsten Kursbewegungen.

Andere Typen gleitender Durchschnitte

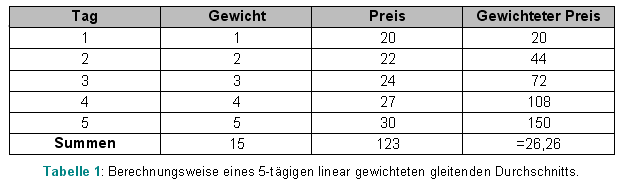

a) Linear gewichteter gleitender DurchschnittUm das Problem der Gewichtung in den Griff zu bekommen, verwenden manche Technische Analysten einen linear gewichteten gleitenden Durchschnitt (engl.: Weighted Moving Average). Ein gewichteter gleitender Durchschnitt wird durch die Multiplikation eines jeden vorhergehenden Tages mit einem

Gewichtungsfaktor berechnet. Die folgende Tabelle 1 zeigt, wie ein 5-tägiger linear gewichteter gleitender Durchschnitt berechnet wird.

Wie leicht zu erkennen ist, wird auf den heutigen, den letzten Preis, mehr Gewicht gelegt (5 x 30) als auf den Preis fünf Tage zuvor (1 x 20).

Der linear gewichtete gleitende Durchschnitt berücksichtigt allerdings nicht das Problem, dass nur die zur Berechnungsgrundlage zählenden Kursbewegungen einbezogen werden.

b) Exponentiell geglätteter gleitender Durchschnitt

Diese Art von gleitendem Durchschnitt bezieht sich auf beide Probleme, die im Zusammenhang mit dem einfachen gleitenden Durchschnitt erwähnt wurden.

Ein exponentiell geglätteter gleitender Durchschnitt (engl.: Exponential Moving Average) wird berechnet, um dem Gewicht der älteren Schlusskurse weniger Gewicht und den jüngsten Daten mehr Gewicht zu verleihen. Aus diesem Grund ist er auch ein gewichteter gleitender Durchschnitt.

Der Technische Analyst ist bei dieser Art eines gleitenden Durchschnitts in der Lage, die Gewichtung zu verändern, indem er den jüngsten Kursdaten ein größeres oder ein kleineres Gewicht beimisst. Dies geschieht dadurch, dass dem letzten Tag der gewählten Zeitperiode ein bestimmter Prozentsatz zugewiesen wird. Dieser Wert wird dann zum Wert des vorherigen Tages addiert. Die Summe beider Prozentwerte beträgt 100.

Um beispielsweise einen 10% exponentiell geglätteten gleitenden Durchschnitt von Intel zu berechnen, gehen wir wie folgt vor:

Zunächst nehmen wir den heutigen Schlusskurs und multiplizieren ihn mit 10%. Wir addieren dann dieses Produkt zu dem Wert des gestrigen gleitenden Durchschnitts, multipliziert mit 90 % (100 % - 10 % = 90 %).

Die Formel, mittels derer ein exponentiell geglätteter gleitender Durchschnitt kalkuliert wird, lautet:

EMA = [(heutiger Schlusskurs) x 0.09] + [(gestriger EMA) x 0.91]

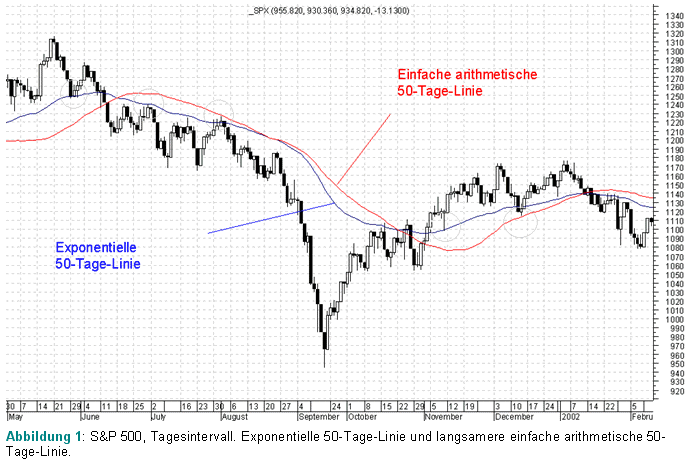

Die Befürworter des exponentiell geglätteten gleitenden Durchschnitts argumentieren, dass der exponentiell geglättete gleitende Durchschnitt dem Trend besser folgt als ein einfacher gleitender Durchschnitt. Aber andere Analysten argumentieren, dass dieser Vorteil nur marginal sei und der exponentiell geglättete gleitende Durchschnitt zu schnell sei. In der nachfolgenden Abbildung 1 sehen Sie am Beispiel des S&P 500 (Tagesintervall) und den beiden 50-Tage-Linie den Unterschied. Anzumerken und im Chart zu erkennen ist, dass beide Durchschnitte Vor- und Nachteile besitzen und Sie denjenigen Durchschnitt wählen sollten, der zu dem Markt und ihrem Tradingstil besser passt.

Preise und Periodenlänge

Während, wie eingangs erwähnt, ein gleitender Durchschnitt eines Schlusskurses die gängigste Form darstellt, kann er ebenso berechnet werden, indem man die Hoch- und Tiefstkurse verwendet. So addieren einige Analysten beispielsweise Hoch-, Tief- und Schlusskurs und teilen die Summe durch drei. Andere wiederum bevorzugen einen Mittelwert, den man erhält, indem man die Handelsspanne des Tages durch zwei teilt. Darüberhinaus existieren noch andere Formen der Kalkulation eines gleitenden Durchschnitts, die nicht (nur) auf den Schlusskursen basieren. Darauf wollen wir jedoch nicht eingehen, da es sich um sehr spezielle Analyseformen handelt und der Schlusskurs immer noch der für die Analyse gleitender Durchschnitte der am häufigsten benutzte Kurs ist. Aus diesem Grunde schenken wir im folgenden den gleitenden Durchschnitten, die auf dem Schlusskurs basieren, unsere Aufmerksamkeit.

Die Anzahl der zu verwendenden Zeitperioden ist das kritische Element in einem gleitenden Durchschnitt und ebenso eine Frage der persönlichen Präferenzen, die vor allem davon abhängt, in welchem Zeitrahmen und im welchem Markt der Technische Analyst handelt. Im Nachhinein kann man immer einen gleitenden Durchschnitt finden, der sehr profitabel gearbeitet hat. Aufgabe ist es jedoch, einen gleitenden Durchschnitt zu finden, der konsistent profitable Ergebnisse bringt. Ein kürzerer gleitender Durchschnitt, wie zum Beispiel die 10-Tage-Linie, wird sich viel enger an die Kursbewegung anschmiegen als eine 200-Tage-Linie. In diesem Sinne reagieren kürzere gleitende Durchschnitte empfindlicher auf Kursbewegungen als längere gleitende Durchschnitte, die weniger sensitiv sind.

Ein sehr populärer Durchschnitt ist der 39-Wochen (200-Tage) gleitende Durchschnitt. Dieser gleitende Durchschnitt erzielt gute Ergebnisse in langfristigen Marktzyklen.

Wie erwähnt ist neben dem entsprechenden Markt der Zeithorizont des Technischen Analysten ein wichtiges Kriterium für die Länge des gleitenden Durchschnitts. Im Folgenden sehen Sie eine Auflistung der verschiedenen Trendlängen gleitender Durchschnitte mit den entsprechenden Periodenlängen:

• sehr kurzfristig 5-13 Tage

• kurzfristig 14-25 Tage

• kurz- mittelfristig 26-49 Tage

• mittelfristig 50-100 Tage

• langfristig 100-200 Tage

Fibonacci-Fans würden ohne Zweifel Fibonacci-Zahlen bevorzugen, also beispielsweise 3, 5, 8, 13, 21, 34, 55 usw..

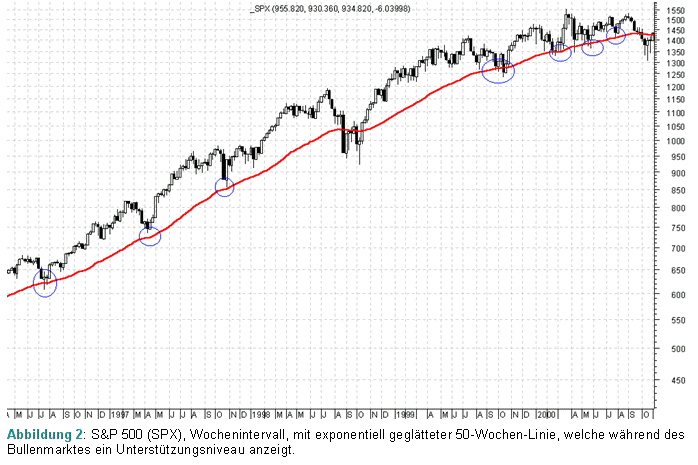

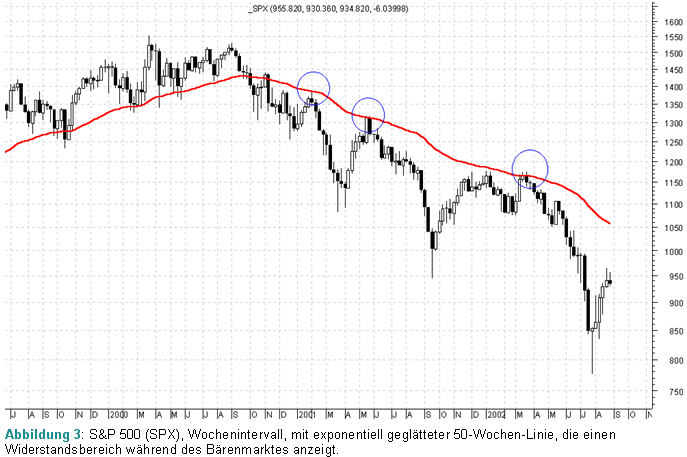

Die exponentiell geglättete gleitende 50-Wochen-Linie ist in den USA sehr populär. In den nachfolgenden Abbildungen 2 und 3 sehen Sie am Beispiel des S&P 500 Index, wie diese 50-Wochen-Linie während des Bullenmarktes ein Unterstützungsniveau anzeigt und während des Bärenmarktes entsprechend ein Widerstandslevel.

Mittels Preis und gleitendem Durchschnitt Trendbewegungen erfassen

In den vorigen Abbildungen wurde ein wichtiger Nutzen von gleitenden Durchschnitten in trendierenden Märkten ersichtlich, nämlich die Unterstützungs- und Widerstandsfunktion. Einen weiteren Nutzen in trendierenden Märkten stellen Crossovers (engl.: Überkreuzungen) dar. Sie generieren nämlich Tradingsignale und stellen die populärste Interpretationsmethode eines gleitenden Durchschnitts dar. Bei dieser Methode wird der Schlusskurs des jeweiligen Wertpapiers mit dem gleitenden Durchschnitt verglichen. Ein Kaufsignal wird dann generiert, wenn die Wertpapierpreise über den gleitenden Durchschnitt steigen und ein Verkaufssignal, wenn sie unter ihn fallen. Wenn Sie nochmals auf die Abbildungen 2 und 3 sehen, dann können Sie ein Crossover des Preises mit dem exponentiell geglätteten gleitenden 50-Wochen-Durchschnitt sehen, welches Sie in die Lage versetzt, den größten Teil einer trendierenden Bewegungen (hier Bullen- und Bärenmarkt) mitzunehmen. Ebenso wird in den Abbildungen 2 und 3 ersichtlich, dass ein gleitender Durchschnitt in einem Aufwärtstrend dem Preis hinterherhinkt, und sich der Preis in einem Abwärtstrend unter der gleitenden Durchschnittslinie befindet. Diese Art eines gleitenden Durchschnitt-Trading-Systems, also die Crossover-Methode, ist nicht geeignet, um Ihnen exakte Böden und Gipfel zu zeigen. Vielmehr ist sie dazu geeignet, Sie in einem laufenden Trend zu halten, in den Sie einsteigen, kurz nachdem die Wertpapierpreise Böden gebildet haben und aus dem Sie aussteigen, nach dem die Gipfel ausgebildet wurden.

WhipsawsEin Wort, das stets gebraucht wird, wenn über das Trading mittels gleitender Durchschnittslinien gesprochen wird, ist „Whipsaw“ (engl.: Säge). Eine Säge ist eine schnelle Umkehr eines Trading-Signals und bezieht sich hier auf die Aktion, die der Preis vollzieht, wenn er einen gleitenden Durchschnitt einige Male innerhalb kurzer Zeit von unten nach oben oder andersherum kreuzt. Unter diesen Umständen kann es vorkommen, dass ein Trader, der von einem gleitenden Durchschnitt aus handelt, einige Male in den Markt gezogen und ebenso schnell wieder aus dem Markt geworfen wird - mit dem Resultat, dass Verluste, auch in Form von Transaktionskosten entstehen. Diese Fehlsignale treten vor allem dann auf, wenn der gewählte gleitende Durchschnitt zu sensitiv ist. Whipsaws sind unabwendbar, wenn der Markt aufhört zu trendieren. Die Whipsaws können aber reduziert werden, indem man eine längere Periode für den gleitenden Durchschnitt wählt. Jedoch entsteht dann der Nachteil, dass man die Position später eröffnet oder schließt. Die beste Länge für einen gleitenden Durchschnitt zu finden, ist eine Frage der Beurteilung, des Experimentierens sowie der Erfahrung im jeweiligen Markt. Wir suchen also einen gleitenden Durchschnitt, der sensitiv genug ist, um frühe Signale zu generieren, andererseits aber unempfindlich genug ist, um den größten Teil der Fehlsignale zu vermeiden.

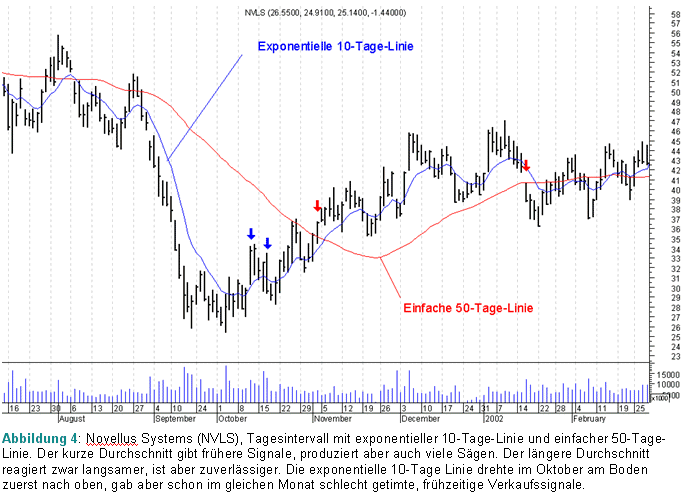

Die Problematik ist in der folgenden Abbildung 4 noch einmal veranschaulicht.

Filter, mit denen Sie Whipsaws vermeiden können

Wie im vorigen Abschnitt erwähnt, sollte beachtet werden, dass es kritische Zeitpunkte gibt, in denen ein Kursbalken den gleitenden Durchschnitt durchstechen kann, ohne zum Beispiel auf Schlusskursbasis ein Crossover zu bilden. Dieses Phänomen kann sich über mehrere Periodeneinheiten hinfortsetzen. Einige Trader gebrauchen aus diesem Grunde Timing-Filter. Diese schreiben vor, dass

• der Preis über/unter der gleitenden Durchschnittslinie geschlossen hat oder

• ein ganzer Kursbalken die gleitende Durchschnittslinie über-/unterschritten hat oder

• der Preis die gleitende Durchschnittslinie für eine bestimmte Zeitperiode über-/unterschritten hat oder der Preis die gleitende Durchschnittslinie um eine Anzahl bestimmter Preiseinheiten über-/unterschritten hat.

Sie werden im Chart der Abbildung 4 bemerkt haben, dass gleitende Durchschnitte nützliche Signale in trendierenden Märkten geben, Whipsaws hingegen in Tradingmärkten oder Rangemärkten produziert werden (siehe grauer Kasten in der Abbildung 4). Aus diesem Grunde und bevor Sie sich auf das Signal eines gleitenden Durchschnitts verlassen können, müssen Sie erst entscheiden, ob der Markt in einem trendierenden Modus ist oder nicht. Falls der Markt nicht in einem trendierenden Modus sein sollte, würde es unprofitabel sein, zu versuchen ihn mit Hilfe von gleitenden Durchschnitten zu handeln. Ebenso unprofitabel würde es sein, das Überkreuzen des Preises über den gleitenden Durchschnitt als Kaufsignal zu werten, wenn der Gesamttrend weiterhin nach unten zeigt. Aus diesem Grunde sollte ein weiterer Filter zum Einsatz kommen, der trendfilternde Eigenschaften aufweist. Dieser Filter gestaltet sich wie folgt:

Solange die Richtung des gleitenden Durchschnitts in die Richtung des Preistrends zeigt, kann er als sein eigener Filter verwendet werden. Ein Beispiel: Wenn der gleitende Durchschnitt steigt und der Preis in einem Aufwärtstrend ist, sollten Sie nur die lange Seite handeln, also ausschließlich Kaufsignale handeln. Verkaufssignale sollten Sie dementsprechend ignorieren. Falls der gleitende Durchschnitt sinkt und der Preis in einem Abwärtstrend ist, sollten Sie nur die kurze Seite des Marktes handeln, also nur Verkaufssignale als Tradingmöglichkeiten ansehen. Wenn der gleitende Durchschnitt flach verläuft, sich der Preis in einer Trading-Range befindet und Sie in der Trading-Range handeln wollen, dann müssen Sie andere nicht-trendfolgende Tools benutzen (also Tools, die unabhängig von gleitenden Durchschnitten sind (mit der Ausnahme von Moving Average Envelopes). Dieser Filter kann so extensiert werden, dass beispielsweise ein Trader der long ist, alle Verkaufsignale ignoriert während der Neigungswinkel des gleitenden Durchschnitts aufwärts gerichtet ist und umgekehrt. Noch ein wichtiger Hinweis: Während Filter Tradingverluste reduzieren, ist es wichtig, dass der Trader den filternden gleitenden Durchschnitt nicht isoliert betrachtet, sondern auch andere Faktoren wie zum Beispiel Preisumkehrsignale, Unterstützungs- und Widerstandsbereiche etc. für seine Tradingentscheidungen berücksichtigt.

Zwei gleitende Durchschnitte

Eine Möglichkeit, die Treffsicherheit des Timings für Tradingzwecke zu erhöhen, ist zwei gleitende Durchschnitte für das Handelssignal zu verwenden. In diesem Fall wird ein kurzer Durchschnitt, der nahe am Preis liegt und Trendwechsel frühzeitig signalisiert, mit einem längerem Durchschnitt, der einen glättenderen Effekt auf den Preis besitzt und den Preistrend besser wiedergibt, verwendet. Wir kombinieren hier sozusagen die Stärken eines kurzfristigen gleitenden Durchschnitts mit den Stärken eines längerfristigen gleitenden Durchschnitts. Auf diese Weise wollen wir die einzelnen Schwächen der beiden Durchschnitte eliminieren (Whipsaws beim kurzfristigen Durchschnitt, langsame Reaktionszeit des längerfristigen Durchschnitts). Derartige Kombinationen zweier gleitender Durchschnitte können beispielsweise 5 und 21 Perioden, 5 und 30 Perioden oder 13 und 34 Perioden sein. Trades werden beim Crossover der zwei gleitenden Durchschnitte gemacht. Diese Methode wird als Double Crossover Method (Methode der doppelten Überkreuzung) bezeichnet. Wenn zum Beispiel die 5-Tage-Linie über die 21-Tage-Linie steigt, erhalten wir ein Kaufsignal und wenn die 5-Tage-Linie unter die 21-Tage-Linie fällt, ein Verkaufssignal. Die Technik der gemeinsamen Benutzung zweier gleitender Durchschnitte, läuft dem Markt ein wenig mehr hinterher als der Einsatz eines einzelnen gleitenden Durchschnitts, produziert aber auch weniger Whipsaws.

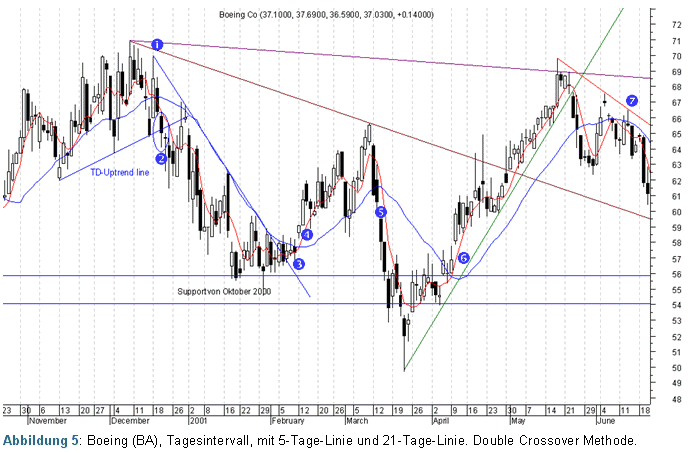

In Abbildung 5 sehen Sie ein Chart mit einer 5-Tage-Linie und einer 21-Tage-Linie. Crossovers der beiden gleitenden Durchschnitte geben ein entschiedeneres Signal als ein Crossover des Preises mit der 21-Tage-Linie.

Am 18.12.2000 schneidet die 5-Tage-Linie die 21-Tage-Linie von oben nach unten, ein Verkaufssignal entsteht, siehe Punkt (1). Aufgrund des beschriebenen Filters würden wir den Trade erst am 20.12.2000 (2) eingehen, wenn der längere gleitende Durchschnitt nach unten zeigt – dies bedeutet zwar spätere Entries und Exits, bewahrt Sie aber vor vielen Whipsaws. Es handelt sich hierbei also um einen späteren aber sicheren Short-Entry, der auch mit dem Unterschreiten einer TD-Aufwärtstrendlinie (Thomas DeMark-Aufwärtstrendlinie) zeitlich aufeinander trifft. Oft werden diese Trendlinien noch einmal getestet wie es in diesem Beispiel der Fall ist. Selbstverständlich können Sie diesen Widerstandstest auch abwarten, um eine noch höhere Signifikanz für das Setup zu besitzen, dies sollte von anderen Charting-Tools, beispielsweise Indikatoren oder Fibonacci-Techniken abhängig gemacht werden. Das Cross-Up am 12.02.2001 (3) würde keinen Exit bedeuten, solange der längerfristige gleitende Durchschnitt noch fallend ist beziehungsweise flach verläuft. Erst an Punkt 4, also zwei Tage später, würde demzufolge die Short Position geschlossen. Ob Sie jetzt ihre Position drehen, also einen Long-Trade eröffnen, kommt sowohl auf den von ihnen gehandelten Zeitrahmen als auch andere Faktoren an, denn der Trend weist seit Dezember 2000 immer noch nach unten und gemäss der zuvor erläuterten Filter-Methoden wollen wir nicht gegen den Trend handeln. Falls Sie aber in einem ganz kurzfristigen Zeitrahmen traden und über ein professionelles Risk- und Money Management(!) verfügen, können Sie (sich der Gefahr des relativ schlechten Setups bewusst) den Trade eingehen (4).Am 14.03. 2001 (5) würden Sie den Trade auch schon wieder schließen.

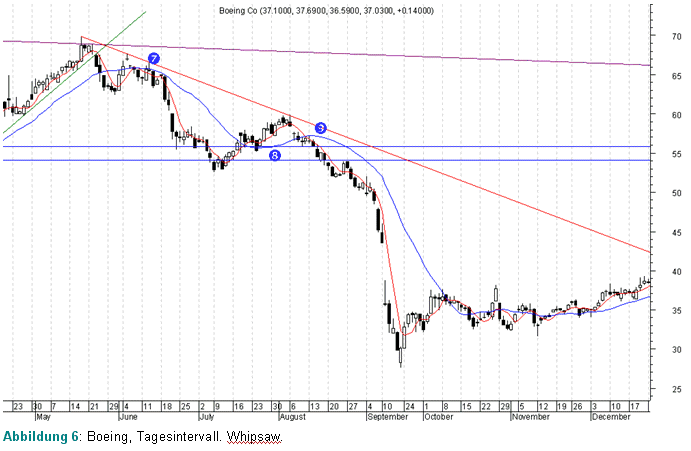

Am 12.04.2001 (6) haben Sie mit dieser Vorgehensweise mehr Glück, aber bedenken Sie unbedingt, dass Sie auch hier wieder gegen den Trend handeln, der nach unten zeigt, siehe braune Linie. Ein Verkaufssignal entsteht am 13.06.2001 (7) nach einem Cross Down als sich der längerfristige Durchschnitt nach unten neigt. Dieses Signal ist nun trendkonform, da der Trend weiterhin abwärtsgerichtet ist (und zudem der kurzfristige Aufwärtstrend (siehe grüne Linie) gebrochen wurde und ein neuer kurzfristiger Downtrend bestätigt wurde (siehe rote Linie). Punkt 8, der 31.07.2001, siehe Abbildung 6, verdeutlicht noch einmal wie wichtig es ist, nicht gegen den Trend zu handeln, denn schon ein paar Bars später entpuppt sich dieses Kaufsignal als Whipsaw.

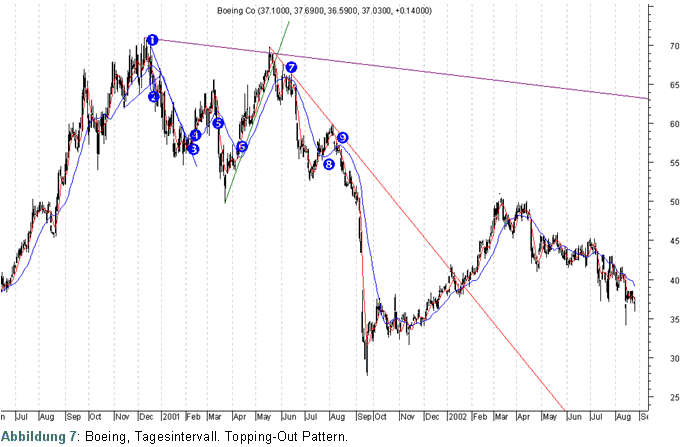

An Punkt 9, am 15.8.2001 müssten wir diese Position nämlich schon wieder schließen. Gleichzeitig können wir eine trendkonforme(!) Short Position eröffnen, die ein großen Gewinn einfährt. Sie erkennen, wie wichtig es ist, trendkonformen Signalen zu folgen, denn sie besitzen ein besseres RRR (Reward-to-Risk-Ratio). Dies veranschaulicht auch noch einmal die Abbildung 7, in der sich das Topping-Out Pattern sehr schön erkennen lässt. Long Positionen hätten hier bei einem unprofessionellen Positions-Management herbe Verluste beschert, nicht nur deshalb sollten Sie mit dem Trend traden.

Drei gleitende Durchschnitte und ihr Gebrauch als Filter

Zuvor haben wir zwei gleitende Durchschnitte benutzt. Wie gestaltet sich nun der gleichzeitige Einsatz von drei gleitenden Durchschnitten?

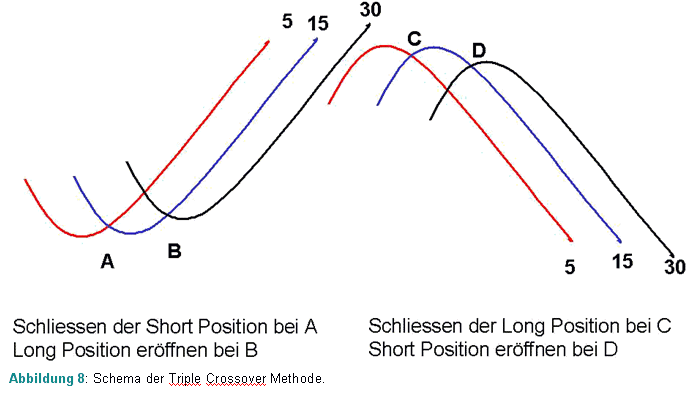

Wenn Sie drei gleitende Durchschnitte als Filter verwenden, dann sind die populärsten Periodenlängen 5, 15, 30 oder 4, 9, 18. Wir bleiben bei der ersten Kombinaton. Wenn Sie diese Periodenlängen zugrunde legen würden, würden Sie erst dann long gehen, wenn der 5-Tage-Durchschnitt und danach der 15-Tage-Durchschnitt den 30-Tage-Durchschnitt von unten nach oben gekreuzt haben. Dieses Szenario beschreibt die Triple Crossover Method. Sie gilt natürlich auch in umgekehrter Form für Leerverkäufe.

Das Modell mit drei gleitenden Durchschnitten besagt auch, dass Sie erst dann long gehen wenn alle gleitenden Durchschnitte steigen beziehungsweise erst dann short gehen, wenn alle gleitenden Durchschnitte sinken. In diesem Sinne würden Sie eine Long Position beim ersten Cross Down schließen, so zum Beispiel wenn die 5-Tage-Line die 15-Tage-Linie von oben nach unten schneidet und umgekehrt: Eine Short Position würden Sie beim ersten Cross Up schließen, so beispielsweise wenn die 5-Tage-Linie die 15-Tage-Linie von unten nach oben schneidet. In diesen Fällen steuern die verschiedenen gleitenden Durchschnitte nämlich nicht mehr in eine gemeinsame Richtung. Diese Zusammenhänge finden Sie in der Abbildung 8 veranschaulicht. Weitere Kombinationen von Periodenlängen, die Sie wählen können, sind zum Beispiel 7, 14, 21 oder für Fibonacci-Anhänger 5,13, 34.

Drei gleitende Durchschnitte - Ansammlung und Stapelung

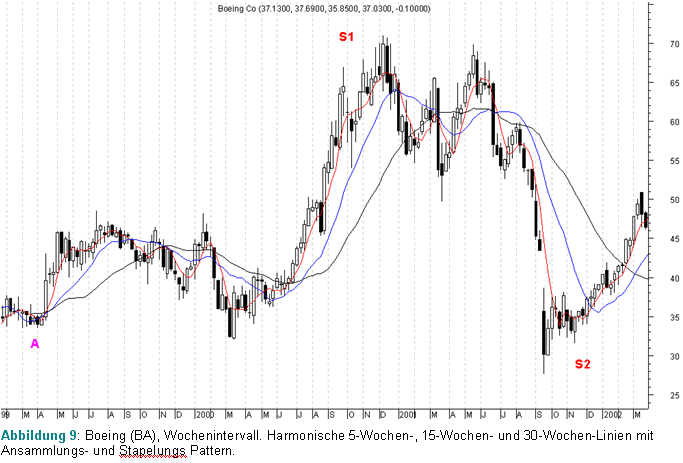

Einige Trader gebrauchen die sogenannten harmonischen gleitenden Durchschnitte mit Periodenlängen von 5, 15 und 30 als ein Tool, das auf potentielle Bewegungen hinweisen soll. Wenn sich diese drei gleitenden Durchschnitte ansammeln, dann wird dieses Pattern stets von einer starken Momentumbewegung gefolgt. Um solch ein solides „Ansammlungs-Signal“ zu isolieren, müssen der Preis und die gleitenden Durchschnitte in einer korrekten Sequenz sein: In einem Aufwärtstrend muss der Preis über der 5-Tage-Line notieren, die über der 15-Tage-Linie liegt, welche wiederum über der 30-Tage-Linie liegen muss. Das Umgekehrte gilt für einen Abwärtstrend (siehe auch vorige Abbildung 8). Wenn die Linien gleichweit entfernt voneinander liegen, also equidistant, dann wird dieses Pattern als Stapelung bezeichnet. Diese Stapelung können Sie üblicherweise nach einer starken Trendbewegung sehen. Mit Hilfe dieses Patterns können Sie Ausschau nach einem Reversal Pattern halten, sobald der Preis zurückkommt und (manchmal) die 15-Tage-Linie testet, öfter aber noch die 30-Tage-Linie (teilweise fällt er sogar noch tiefer). Um die Stapelung zu traden, ist es auch wichtig auf die Werte der gleitenden Durchschnitte zu sehen anstatt ausschließlich auf die Linienposition im Chart. Denn die Werte zeigen deutlicher, ob eine Stapelung vorliegt oder nicht. Sie müssen nicht exakt equidistant sein, aber ungefähr. Das Reversal muss nicht sofort auftreten. Der Markt kann nämlich noch ein paar Tage in die gleiche Richtung laufen. Man sollte stets nach einem Reversal Signal Ausschau halten, welches das Signal der Stapelung bestätigt. Ein ähnliches Resultat sollte mit einem 5/15 GD-Oscillator, der über einen 15/30 GD-Oscillator gelegt wird, erzielt werden können, wenn Sie die Crossovers betrachten. Diese Signale arbeiten in allen Märkten und in allen Zeitrahmen. Sie sind nicht unfehlbar, aber wenn sie erscheinen, dann stehen die Chancen für eine anstehende Kursbewegung gut. Ein wichtiger Effekt, den diese Methode offenbart, ist dass Sie auf diese Weise stets mit dem Trend handeln. In der folgenden Abbildung 9 sehen Sie Beispiele für eine Ansammlung („A“) und zwei Stapelungen („S1“ und „S2“). Die Ansammlung wurde von einer starken Kursbewegung gefolgt und eine Stapelung erfolgte jeweils vor einem Top und einem Bottom. Im Falle der Stapelung wurden hier vor dem Reversal allerdings weder die 15- noch die 30-Wochen-Linie getestet.

Das Ansammlungs- und das Stapelungs-Pattern bilden sehr nützliche Tools, um auf eine mögliche starke Kursbewegung hingewiesen zu werden, aber sie sollten zum einen nicht eingesetzt werden, um eine Position vor der eigentlichen Kursbewegung einzugehen. Zum anderen sollten diese Tools nie als alleiniges Kriterium verwendet werden, sondern stets mit anderen Trading Tools kombiniert werden.

Schlussbemerkung

Es ist wichtig zu erkennen, dass Sie beispielsweise eine 10-Tage-Linie nicht vor dem Schlusskurs des zehnten Tages berechnen können. In diesem Sinne können Sie nicht mittels eines Signals eines gleitenden Durchschnitts bis zum Tag nach dem Signal handeln. Die Kosten, welche durch den Einsatz eines Filters entstehen, resultieren aus späteren Entries und Exits. Filtermethoden besitzen den Vorteil, dass sie weitaus weniger Whipsaws zulassen. Ähnliches gilt für längerfristige Durchschnitte, welche die Gefahr von Whipsaws auch mindern, aber wiederum späte Signale liefern. Aus diesem Grund bieten sich Kombinationen von zwei oder drei gleitenden Durchschnitten an. Wenden Sie bei den aufgeführten Methoden stets ein aktives Positionsmanagement an. Gelegentlich kann Sie der technische Stop aus einer Position herausdrängen, während der gleitende Durchschnitt in die Richtung des Trades zeigt. Oft finden Sie einen ausgelösten Stop in der Umgebung der gleitenden Durchschnittslinien wieder, und zwar dort, wo der gleitende Durchschnitte seine Richtung ändert. Gebrauchen Sie also immer ein Stop-loss. Wenn Sie den Nutzen und die Platzierung von Stops nicht kennen, sollten Sie nicht traden!

Autor: Frank Thönnißen - Co-Investment Advisor bei STRADIVARI (Luxemburg)

http://www.trading-lehrgang.de

Sie haben Fragen zur charttechnischen Analysemethode?

Sie sind an Informationen über professionelles Trading interessiert?

Sie möchten in die Thematik neu einsteigen? Sie möchten sich fortbilden?

Anbei finden Sie den Link zum Wissensbereich von GodmodeTrader.de mit dem Themenschwerpunkt "Chartanalyse und Trading" , in dem für Neueinsteiger und Fortgeschrittene die Materie ausführlich erläutert wird:

/>http://www.godmode-trader.de/wissen/chartlehrgang/

http://www.godmode-trader.de/wissen/chartlehrgang/?ida=631439

Schnell. Sicher. Kostenlos.

- 0 € pro Trade

- BaFin-reguliert & direkter Zugang zur Tradegate Exchange

- lange Handelszeiten: 7:30–22 Uhr

- Depoteröffnung in 10 Min.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.