Pimp My Trading! Die großen Tradingsünden (Teil 1): Stop Loss

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Jetzt bin ich schon neun Jahre im Börsengeschäft, und immer noch stechen mir bei der Durchsicht des Tradingjournals faule Eier ins Auge. Mal konnte ich die Finger nicht davon lassen, das Kursziel manuell zu ändern, eine Woche darauf steht ein Langeweiletrade zu Buche, der eindeutig noch vor Verlassen der Seitwärtszone eingegangen wurde. Oder ein klares Shortsignal einer Aktie wird von mir ignoriert, nur weil ich Recht haben wollte mit meiner bullischen Einschätzung des Gesamtmarktes.

Kleinigkeiten, die bei einer langfristig positiven Performance nicht schwer ins Gewicht fallen, möchte man sich vormachen. Und doch sind es diese kleinen Sünden, die sich summieren und eine wirklich herausragende Equitykurve verhindern, oder einen gar auf der Stelle treten lassen. Mir fallen noch ein Dutzend anderer Schwachstellen ein, an denen sich gezielt arbeiten lässt, doch dazu wird es einer eigenen Artikelserie bedürfen.

Der unmittelbare Anlass zu dieser jetzigen Kolumne waren aber meine Coachingprojekte der jüngsten Vergangenheit. So sehr die kleineren Sünden wie mangelnde Ausrüstung, Rechthaberei, Ungeduld & Co. auch ihr Scherflein zum Tradingerfolg beitragen; ob man am Jahresende ein dickes Minus zu verbuchen hat, oder zum elitären Kreis der wenigen Gewinner gehört, darüber entscheiden immer noch die „Big 4“. Und genau darum wird sich diese Kolumne erstmal drehen. Der sehr wichtige und oft unterschätzte Aspekt der psychischen Komponente wird dabei nicht in einem eigenen fünften Teil aus dem Kontext gerissen, sondern findet gleich bei den spezifischen methodischen Problemzonen Berücksichtigung.

Teil 1: Stop LossSiehe heutigen Artikel.

Teil 2: Exit

Ich war schon sehr überrascht davon, dass fast jeder der Klienten beim Eingehen eines Trades noch keine klare Vorstellung davon hat, wie und wann er ihn beenden möchte. Da wird rein nach Gefühl verkauft, aus Angst, oder mit ständig wechselnden Parametern experimentiert. Mittels Software lassen sich aber sehr schnell verlässliche Variationen von Trailing Stopps, Kurszielen oder anderen Ausstiegsmethoden testen und für den künftigen Einsatz finden. In der nächsten Kolumne werde ich ausführlich auf die große Schwachstelle Exit eingehen. Einfache und klar formulierte Setups führten hier noch jedes Mal zu verbesserten Erträgen.

Teil 3: Entry

Overtrading, Planlosigkeit, Ungeduld und Selbstzweifel, mit diesen Tradingsünden haben selbst die hartgesottensten Händler auch nach Jahren noch zu kämpfen. Ohne klare Bedingungen, wann ein Einstieg erlaubt ist, und wann man besser die Finger von einem Trade lassen sollte, fehlt der Wohlfühlfaktor, und leidet zwangsläufig auch die Performance. Wir werden uns ansehen, wie simple automatisierte Einstiegsfilter oft hilfreiche Anker sein können, indem sie einen von unzähligen unbedachten und überflüssigen Trades abhalten. Und wie sich die Berücksichtigung einfacher charttechnischer Regeln positiv auf die Leistung und die Mentalität auswirken.

Teil 4: Moneymanagement

Bei der Bestimmung der Positionsgröße liegt fast immer unglaublich viel Potential brach. Mir blutet regelmäßig das Herz, wenn ein Schützling planlos seine Stückzahlen nach Gefühl variiert. Oder die Position im Verlust immer weiter so hoch aufstockt, bis jedes kleine Kurszucken zu Adrenalinstößen führt. Die sich wiederum durch steigende Nervosität negativ auf den Exit auswirken, im Falle des Scheiterns dann die nächsten Entrys beeinflussen usw.

Eine negative Spirale also, die nur durch einen sorgfältig ausgearbeiteten und Selbstvertrauen einflößenden Tradingplan durchbrochen werden kann. Letztendlich muss zwar jeder seine Fehler selbst machen und daraus lernen. Ohne neuen Input oder eine Ausrüstung, die professionelle Auswertungen und Tests ermöglicht, kann dieser Lernprozess aber viele Jahre und sehr viel Geld kosten.

Eine externe objektive Überprüfung der Vorgehensweise mittels spezieller Software und den Augen erfahrener Trader mit ihren Tipps und Ratschlägen bzw. Mentoring kann das eigene Trading in kürzester Zeit in ganz neue Dimensionen vorstoßen lassen.

Teil 1: Sinn & Einsatz eines Stop Loss

Immer wieder wird von Neueinsteigern und Gelegenheitstradern gegen das oberste Gebot verstoßen; Kapitalerhalt! Ohne Risikobegrenzung sind zwar oft fantastische Trefferquoten möglich. Und viele Monate lang mag man sich für unbesiegbar halten. Aber irgendwann folgt unweigerlich das Worst Case Szenario, welches mit zwei oder drei katastrophalen Fehleinschätzungen das Konto schrottet. Oder zumindest viele Monate mühsamer Arbeit zunichte gemacht werden. Neben dem Verstoß, überhaupt keinen SL einzusetzen, gibt es dann natürlich noch jene Trader, die ihn nicht sinnvoll anwenden.

Die Palette anwendbarer Risikostopps ist groß. Angefangen von simplen unflexiblen absoluten oder prozentualen Berechnungen des Stoppabstands, über charttechnisch sinnvoll erscheinende Schwellen die sich aus der Kursentwicklung herleiten, bis hin zu Stopps basierend auf der aktuellen Standardabweichung oder der Volatilität des Underlyings.

Bei der Wahl eines geeigneten SL sollte immer die praktische Anwendbarkeit im Auge behalten werden. Ein Scalper im 1min-Chartbereich wird kaum stressfrei Zeit haben, eine ständig wechselnde Standardabweichung für seine Berechnung der Stückzahlen heranzuziehen. Dem berufstätigen End of Day-Trader, den nur der Tages- oder Wochenchart interessiert, stehen dagegen alle Varianten zur Verfügung. Ich persönlich bevorzuge für den End of Day-Handel von Aktien etwa die Bestimmung von Stops und Limits auf Basis der aktuellen Volatilität des Underlyings.

Neben dem Kapitalerhalt = Risikomanagement ist ein vorhandener Stoppkurs auch Voraussetzung für effektives Moneymanagement. Denn nur die Kenntnis des Verlustrisikos schon vor Ausführung einer Order ermöglicht die Bestimmung flexibler Positionsgrößen.

Grau ist alle Theorie, deshalb werde ich die Artikel mit freundlicher Genehmigung der gecoachten Klienten mit realen Equitykurven und Strategien aus dem Alltag bereichern.

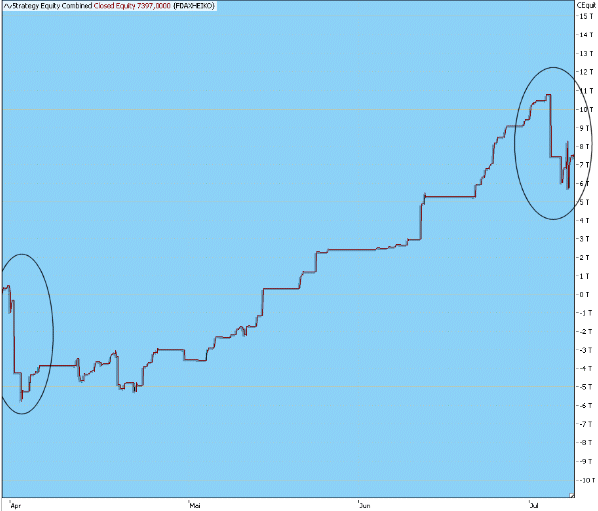

Fallbeispiel A

Klient A hat sich bisher dafür entschieden gehabt, überhaupt keinen Fallschirm einzusetzen. Sein bemerkenswertes Durchhaltevermögen, bis ein Trade aus der Verlustzone wieder im Gewinn anlangt, resultierte in einer sehr hohen Trefferquote von 70%. Die unzähligen kleinen und mittelgroßen Gewinne sorgten bisher zwar für einen positiven Ertrag. Die enormen Risiken standen dabei aber in keinem gesunden Verhältnis zum möglichen Ertrag. Bei ingesamt 127 Trades im betrachteten Zeitraum reichten 4 Verlierer aus, um das Depot zweimal um 50 und 25% in die Tiefe zu reißen. Die Ertragskurve sieht wahrlich nicht übel aus, wenn da nicht diese zwei enormen Dellen wären.

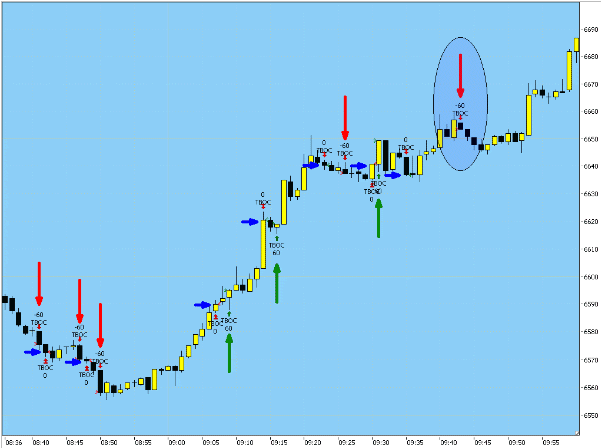

Der nächste Chartausschnitt zeigt 8 Trades aus der ersten Markierung in der Detailansicht. 5 auf der Shortseite und 3 Longtrades. Viele Aktionen beendet der Trader schon nach wenigen Minuten im Markt. Der dritte Shorttrade wurde dann erst spät in einen Longtrade getauscht, und sorgte schon für einen 10%igen Kapitalverlust. Die folgenden zwei erfolgreichen Kaufsignale blieben die Lichtblicke an diesem Tag. Denn nach dem letzten markierten Shorteinstieg legte der FDax eine starke Rallye hin. Exakt sieben Stunden später wurde zähneknirschend ein Verlust von 130 Punkten realisiert, welcher das Depot an diesem Tag die Hälfte seines Wertes kostete.

Die folgenden Wochen waren zum Glück gekennzeichnet durch zahlreiche kleine Gewinner, bis es unweigerlich aber wieder Zeit wurde für den nächsten schwarzen Handelstag. Ein simpler Stoppkurs von z.B. 0,2% (ca. 13 Punkte) hätte hier für Kapitalerhalt gesorgt, keine Gewinntrades verhindert, und die Möglichkeit zu flexiblerem Moneymanagement anstatt der starren Stückzahlen geboten. Das Nervenkostüm leidet verständlicherweise enorm unter solchen Rückschlägen, weshalb eine klare Stop-Loss Regelung das vorrangige Ziel dieses Coachings war.

Fallbeispiel B

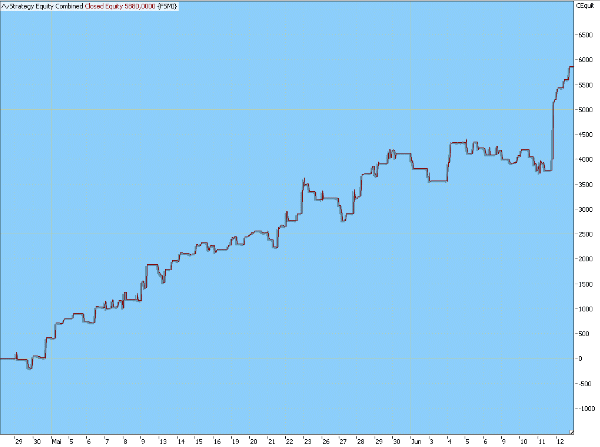

Klient B ging es nicht so sehr primär um eine Revolution seines Risikomanagements, sondern einfach darum, Klarheit über die optimalen Einstellungen zu erlangen. Mit professioneller Software und den historischen Kursdaten eine Frage von wenigen Stunden. Aber nicht jeder angehende Trader möchte sich gleich derartige Ausgaben leisten, oder weiß mit den Programmiersprachen umzugehen. Die Alternative sind zeitintensive Beobachtungen und Experimente, wahrlich keine befriedigende Lösung. Dieser Trader versucht sich im Intradayhandel des SMI, und zwar erfolgreich, wie die Kapitalkurve zeigt.

Für diese Strategie wurde im Schnitt nach Gefühl ein Stopp von 12 Punkten Abstand zum Einstiegskurs eingesetzt. Backtests legten dann aber sogar eine Halbierung auf lediglich 6 Punkte nahe. Auf den Profit hätte das wenig Einfluss gehabt. Bei leicht besserem Profitfaktor fällt die Trefferquote etwas schlechter aus, immer eine logische Folge bei umso engeren Stoppkursen. Die nun sehr strenge Risikobegrenzung führt kombiniert mit Teil 4 des Tradingplans, dem Moneymanagement, trotzdem zum Quantensprung in der persönlichen Entwicklung. Denn bisher hat der Trader bei jeder Order mit der gleichen Stückzahl gehandelt. Der SL diente daher nur dem Ziel des Kapitalerhalts. Nicht berücksichtigt wurde bisher das Potential fortschrittlicherer Positionsgrößenbestimmung. Würde man statt der ständig gleichen Stückzahl pro Trade z.B. 1,5% des vorhandenen Kapitals riskieren, und mittels Stoppkurs sich daraus die erlaubte Positionsgröße errechnen, so hätte ein SL von weiterhin 12 Punkten nur zu minimalsten Veränderungen in der Kapitalkurve geführt. Eine Halbierung auf 6 Punkte erlaubt nun aber die doppelte Stückzahl, welche den Ertrag theoretisch von +6,5k auf +16k katapultiert hätte, ohne Nachteile für die Kennzahlen.

Fazit & Vorschau

Ein Stopp Loss sorgt dafür, dass Sie auch morgen und übermorgen noch im Tradinggeschäft sind. Und er ist die Basis für eine effiziente Verwaltung der Positionsgrößen. Leider wird diesen Aspekten speziell von Einsteigern viel zu wenig Aufmerksamkeit gewidmet.

In der kommenden Ausgabe widmen wir uns der nächsten Erfolgszutat, der geplanten und optimalen Beendigung eines laufenden Gewinntrades. Nicht zu früh Gewinne beschneiden, und nicht zu zögerlich sein wenn diese wieder schmelzen. Dafür stehen uns diverse Trailing Stopps und Kursziele zur Verfügung, die dem intuitiven Exit praktisch immer überlegen sind.

Michael Hinterleitner - www.candletrading.de

Pimp my Trading - Optimierung Ihres Tradings : http://www.godmode-trader.de/premium/pimpmytrading/

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.