Pimp My Trading! Die großen Tradingsünden (Teil 3): Entry - Ja, ja ... der Einstieg

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Vergleich zum Entry relativ einfach ermittelbar. Wie und wann ein Trade aber nun tatsächlich eröffnet werden soll, zu dieser schwierigen Entscheidung muss letzten Endes jeder für sich gelangen. Dazu braucht es Lehrzeit, Lehrgeld, Geduld, Wissenshunger, Experimentierfreudigkeit und Ehrgeiz. Mentoren, Coaches oder auch Signallieferanten können und sollen hier nur Lotsen sein. Um manche Schlaglöcher herumführen, an den vielen Kreuzungen in die richtige Richtung schupsen, und

Bisher haben wir uns darum gekümmert, wie man einen laufenden Trade managt. Berechnungsarten und Fehlerquellen von Stopps zur Risikobegrenzung im ersten Teil dieser Serie, und die sinnvolle Beendigung eines Trades in der Gewinnzone im zweiten Teil. Aber wie findet man überhaupt den geeigneten Einstiegspunkt?

Teil 3: Der Einstieg Die Variationsmöglichkeiten für die Findung des persönlichen Entrysetups gehen ins Unendliche. Auch wenn zwei im gleichen Raum agierende und miteinander kommunizierende Trader die identischen Kursmuster handeln, wird langfristig unterm Strich nie das gleiche Ergebnis stehen. Das ist der Kreativität und dem Ego des Menschen zu schulden. Trader A meint irgendwann, mit Limitorders knapp außerhalb der erkannten Kursmuster besser abzuschneiden. Trader B wartet die Bestätigung eines auserwählten Indikators ab. Und ein dritter Aktiver handelt dieses Muster Intraday nur, wenn auch der übergeordnete Tageschart eine Bewegung in die gewünschte Richtung vermuten lässt. Die meisten Trader lassen sich zwar grob in Schubladen stecken, wie z.B. die Fans der • Trendfolge • Antizyklik • Wellentheorie • Scalper • Patterntrader • Fibonaccis • Pivots

• uvm.

Meist wird es aber zu einer Vermischung diverser Ansätze kommen, das trifft auch auf meine persönliche Vorgehensweise zu. Es ist auch völlig egal welcher Theorie man sich verschreibt. Esseniell ist das Wissen um die Tatsache, dass es den einen heiligen Gral nicht gibt, und auch niemals geben wird. Wichtig ist einzig und allein, dass man seinen eigenen Stil findet, damit einen Tradingplan auf die Beine stellt, und diesen konsequent durchzieht. Mit laufender Validierung und Anpassung wenn nötig. Die einen fühlen sich als Trendfolger in der Masse wohler, wieder andere sind dauernd auf der Jagd nach den Wendepunkten im Chart. Der Kollege handelt mit vier Indikatoren im Chart, man selbst vertraut auf Candlesticks.

Diese große Vielfalt ist gleichzeitig auch Ursache für die destruktive Unsicherheit und die vielen den Entry betreffenden Fragen meiner Schützlinge in den Coachings. Die optimalen Stopps und Kursziele sind im Vergleich zum Entry relativ einfach ermittelbar. Wie und wann ein Trade aber nun tatsächlich eröffnet werden soll, zu dieser schwierigen Entscheidung muss letzten Endes jeder für sich gelangen. Dazu braucht es Lehrzeit, Lehrgeld, Geduld, Wissenshunger, Experimentierfreudigkeit und Ehrgeiz. Mentoren, Coaches oder auch Signallieferanten können und sollen hier nur Lotsen sein. Um manche Schlaglöcher herumführen, an den vielen Kreuzungen in die richtige Richtung schupsen, und Starthilfe geben wenn man droht liegen zu bleiben. Ich persönlich würde dem Entry erst dann meine volle Aufmerksamkeit widmen, wenn der Stop Loss, der Exit und das Moneymanagement ausbalanciert wurden. Ist man dann immer noch nicht profitabel, oder zumindest weit unter den Erwartungen, liegt es meist an einem oder gar beiden der folgenden Gründe.

Overtrading & Aktionismus

Aus Langeweile, Selbstüberschätzung (ich weiß es besser als meine aufgestellten Regeln) oder weil man gerade einen Lauf hat und sich unbesiegbar fühlt, ergeben sich im Laufe der Zeit unzählige Trades, die man objektiv gesehen im Nachhinein nicht eingegangen wäre. Andersrum wirft man in Panik an rabenschwarzen Tagen auch schon mal seit Setup über Bord und ignoriert Stoppkurse. Oder saugt sich fragwürdige Einstiegspunkte aus den Fingern, im verzweifelten Versuch schmerzhafte Verluste auf Teufel komm raus wieder aufholen zu wollen. Auch die Abhängigkeit vom Tradingeinkommen fürs tägliche Überleben ist ein grober Fauxpas und führt zwangsläufig zu schlechten Entscheidungen.

Planlosigkeit & Sprunghaftigkeit

Die meisten Einsteiger können es kaum erwarten, aktiv ihr erstes Geld einzusetzen. Ein Buch über Candlesticks liegt frisch geliefert auf dem Tisch, die ersten Formationen sind im Kopf gespeichert.

Alten ausgedruckten Charts hätte man mit links Gewinn abgerungen, also los geht’s mit dem ersten CFD-Account. Nach den zwangsläufig auftretenden Verlusten sucht man die Schuld bei den Candlesticks und dem eher langweiligen 60min-Zeitfenster. Dann versucht man eben 5min-Charts und handelt nur klare Trendbrüche. Bekommt man hier zweifellos ebenfalls auf die Mütze, fühlt man sich von einem „System“ angezogen, welches in diversen Foren propagiert wird. Wer nicht den Nerv und die Besonnenheit hat, seine Strategien kleinlaut am Papier und dann mit Minikonten auf Herz und Nieren zu testen, wird lange Zeit nur Rückschläge erleben.

Plane deinen Trade, und trade deinen Plan.

Dieser Leitspruch kann nicht oft genug wiederholt werden. Ist man sich unsicher, ob die Voraussetzungen für einen erfolgreichen Abschluss gegeben sind, sollte man sich Folgendes fragen: „Wenn dieser Trade in die Hose geht, habe ich mir dann im Nachhinein etwas vorzuwerfen?“ Lautet die Antwort Ja, weil ein Widerstand in der Nähe liegt, das Volumen ausgetrocknet oder der Docht der aktuellen Kerze mehr als verdächtig ist, dann besser Finger weg. Gelegenheiten gibt es genug und sie kehren immer wieder, Disziplin und Geduld werden definitiv belohnt. Wir werden uns jetzt mittels Beispielen aus

meinen Coachings ansehen, wie simple Einstiegsfilter oft hilfreiche Anker sein können, indem sie einen von unzähligen unbedachten und überflüssigen Trades abhalten.

Fallbeispiel 5

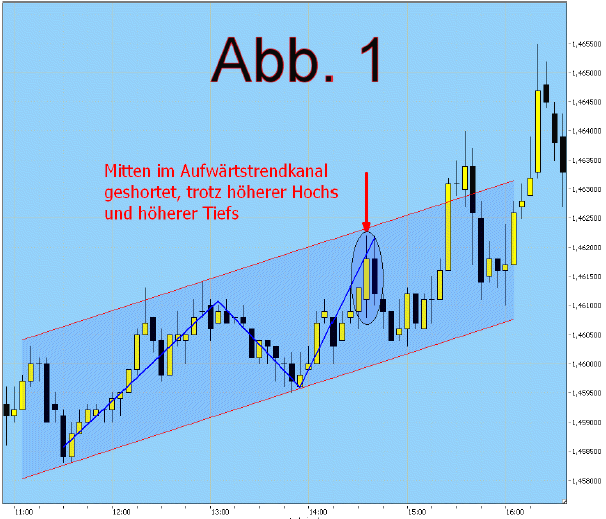

Dieser Klient kauft sich gerne in Korrekturen im 30min-Chart ein, und nimmt dabei die Bollinger Bänder und Umkehrstäbe zu Hilfe. Nach der Arbeit am Risiko-, Exit- und Moneymanagement haben wir schon sehr schöne Verbesserungen erzielen können. Danach wollten wir uns aber noch ansehen, was ein simpler Trendfilter im untergeordneten 5min- Zeitfenster bewirken kann. Zeichnet sich ein Signal ab, wird also in den Chart gezoomt und folgende Regel angewandt: keine Shorttrades wenn höhere Hochs auf höhere Tiefs folgen. Und vice versa für Longtrades. Keep It Simple, das ist die pure Definition eines Trends an sich. Abb 1. zeigt einen der dadurch gefilterten Shorttrades.

Diese verständliche und leicht nachvollziehbare Einschränkung katapultierte den Profit Faktor von 1,8 auf 3,4 und die Trefferquote von 60 auf 71%. Nachteile gibt es dabei keine, ein kompromissloser Schritt nach vorne.

Fallbeispiel 6

Diesen Klienten habe ich schon im ersten Teil der Serie vorgestellt. Bisher wurde ohne Stoppkurs gehandelt, diese nervliche Belastung wurde mit einem passenden Setup ausgemerzt. Die Einstiegssignale stammen zum größten Teil von einem Börsenbrief. Danach folgt ein Blick auf den Chartverlauf und die aktuellen News, das letzte Wort hat dann das Bauchgefühl. Die Ergebnisse waren schon sehr brauchbar, gemeinsam versuchten wir aber noch, fehlerbehaftete Trades zu eliminieren. Und zwar nicht anhand von Indikatoren wie den Bollinger Bändern oder gleitenden Durchschnitten, sondern dem nackten Chartbild.

Die drei formulierten Regeln lauteten,

• Trades nur in Trendrichtung

• Drohende Widerstände und Unterstützungen berücksichtigen

• Hände weg von langweiligen und un dynamischen Phasen

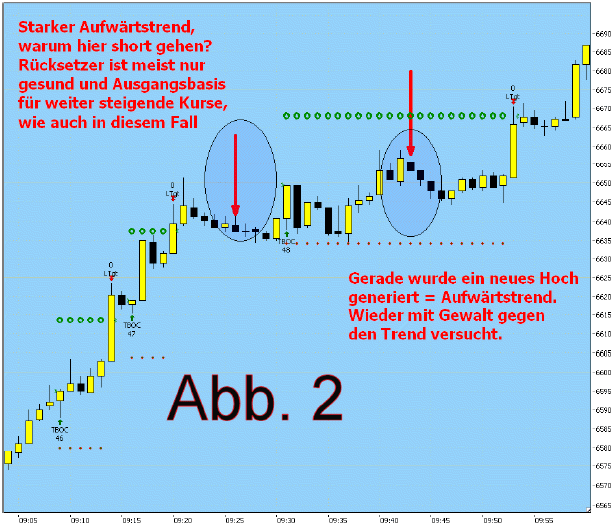

Abb. 2 zeigt zwei gefilterte Shorttrades im starken Aufwärtstrend.

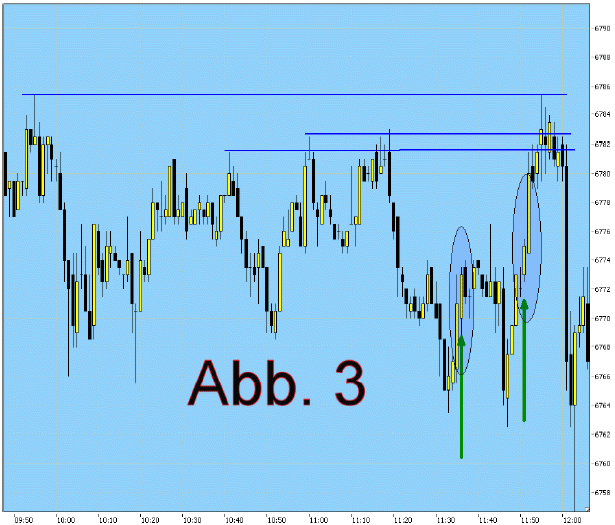

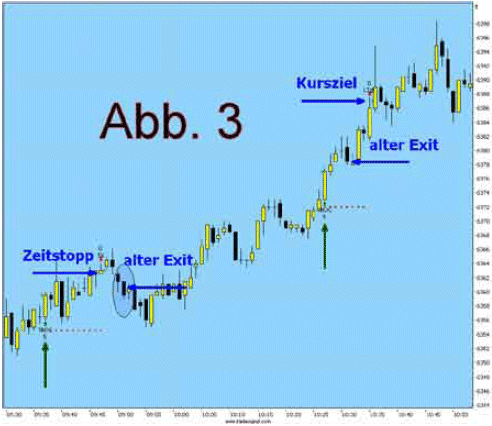

Und Abb. 3 spiegelt den Versuch der Vorwegnahme eines Trends wider.

Beide Male wurde auf steigende Kurse gesetzt. Dabei zeigte der übergeordnete Trend ziemlich deutlich gen Süden. Viel schwerer wiegen aber die kurzfristige Richtungslosigkeit und die zahlreichen Widerstände auf dem erhofften Weg nach oben. Der Lohn der Mühen: unter stärkerer Berücksichtigung der Charttechnik wäre beinahe jeder 3. Trade durch das Raster gefallen, und hier gingen wir noch relativ großzügig vor bei der Umsetzung dieser Regeln. Bei einem Drittel weniger Trades wuchs der Profit um das gleiche Maß an. Wirklich schön anzusehen war allerdings endlich die Ertragskurve. Sehr regelmäßige Steigung ohne die zuvor unschönen Dellen und hohen Drawdownphasen.

Fazit & Vorschau

In diesen und anderen Fällen haben die Grundregeln der charttechnischen Analyse hervorragende Dienste geleistet. Weiters sind unzählige Einsatzmöglichkeiten von Indikatoren oder Kombinationen daraus denkbar. Solange die weiter oben angesprochenen Tradingsünden im Auge behalten werden, und die Gesamtabstimmung der Strategie fundiert und ausgewogen ist, sollte der Einstiegspunkt nie der größte Schwachpunkt eines Traders sein. Universell einsetzbare Strategien gibt es leider keine. Trendfolger bringen meist mit schön swingenden Underlyings wie diversen Aktien ihre Schäflein ins Trockene. Forextrader im kurzfristigen Intradaybereich ver trauen oft auf Kursmuster oder Pivotmarken, müssen die News im Auge behalten und lassen während bestimmter Tageszeiten die Finger von der Tastatur. Gerade aufgrund dieser Diversität empfehle ich Rat suchenden Tradern meist, sich anfangs auf bestimmte Underlyings und Zeitfenster zu konzentrieren. Deren Eigenarten und Bewegungsmuster zu studieren und erst dann mit einer geeigneten Strategie versuchen auszunutzen. Zuerst am Papier und später dann mit kleinen Stückzahlen in der Praxis. Der Entry ist meist zu Unrecht der große Sündenbock einer mangelhaften Vorgehensweise. So nehme ich mir diesen in den Coachings auch immer erst nach dem Risiko- und Exitmanagement an die Brust. Doch letzten Endes können die Stopps und Kursziele noch so optimal liegen, wenn der Einstiegspunkt dauernd schlecht getimt ist, werden die Verluste kein Ende nehmen. Mit wenigen unter anderem in diesem Artikel demonstrierten Filtern wird aber immer eine Verbesserung möglich sein. Bei dem Einen vielleicht nur ein kleiner Schritt auf dem Weg nach oben, bei Anderen oft aber ein ganz entscheidender. Zum Abschluss dieser Serie wollen wir uns in der nächsten Ausgabe ansehen, wie sich verschiedene Positionsgrößenmodelle auf die Equity auswirken, und welche Methoden am sinnvollsten sind.

Michael Hinterleitner

Pimp my Trading - Optimierung Ihres Tradings : http://www.godmode-trader.de/premium/pimpmytrading/

Pimp My Trading! Die großen Tradingsünden (Teil 2): Exit

Die letzte Kolumne haben wir zum Start dieser Serie dem Stop Loss gewidmet. Und dabei dargelegt, dass ein optimal eingesetzter Stoppkurs Kapitalerhalt nicht nur überhaupt erst ermöglicht, sondern auch ungemein zum Tradingerfolg allgemein beiträgt, vor allem als Grundlage zur flexiblen Positionsgrößenbestimmung. Diese Woche wollen wir betrachten, welche Fehler beim Ausstieg aus einem laufenden Gewinntrade gemacht werden, und wie man mit klaren Regeln die Performance deutlich steigern kann.

Hartnäckig hält sich in breiten Kreisen die Meinung, dass hauptsächlich der Ausstieg über Erfolg oder Scheitern einer Strategie entscheidet. Dem muss ich an dieser Stelle klar widersprechen. Der Exit ist zwar zweifellos sehr wichtig. Aber er hat nicht mehr und nicht weniger als einen gleichwertigen Rang im idealerweise harmonisierenden Pentagramm neben Entry, Risikomanagement, Psyche und Moneymanagement inne. Um die zugewiesene Rolle zufrieden stellend ausführen zu können, bedarf es nun eines souveränen Plans, wie ein Trade nach dem Einstieg weiter gemanagt werden soll.

Teil 2: Der geplante Ausstieg Ich war schon sehr überrascht davon, wie wenige meiner gecoachten Klienten zu diesem wichtigen Faktor auch nur halbwegs ausgereifte Konzepte ausgearbeitet hatten. Die dann auch noch diszipliniert eingehalten werden müssen, das nächste große Problem. Das Gros der Daytrader vertraut offenbar nur den eigenen Instinkten, Trades werden also nach Gefühl geschlossen. Der Rest stolpert von einem Experiment zum nächsten, beim Versuch den optimalen Ausstiegspunkt zu erhaschen. Ordentlich durchgeführte Backtests mit einer geeigneten Software liefern Klarheit und bieten strukturierte Lösungskonzepte. Die Palette der in Frage kommenden Werkzeuge ist riesig. Es lassen sich aber vier übergeordnete Ansatzpunkte definieren.

a: Kein eigens definiertes Ausstiegsszenario Ein Trade wird lediglich in das darauf folgende Gegensignal getauscht, außer einem Stop Loss werden also keine weiteren Parameter beachtet. Kommt fast ausschließlich nur in Frage für vollautomatische Systeme mit hoher Signaldichte. Sollte für 99% der Trader also erst gar kein Thema sein, und wird von mir auch nicht näher verfolgt.

b: Kursziele Feste Targets haben vielerlei Vorteile. Sehr simpel in der Anwendung, sie halten einen von kontraproduktivem Aktionismus ab, und funktionieren fast universell. Meine persönlich bevorzugte Variante, und triumphiert auch fast immer in den bisher durchgeführten Coachings. Man muss nicht ständig das Geschehen verfolgen, und kommt so auch nur sehr selten in Versuchung, in den sorgfältig ausgearbeiteten Tradingplan manuell einzugreifen. Mit dann fast immer nachteiligen Ergebnissen. Neben den rudimentären absoluten und prozentualen Kurszielen können diese noch viel raffinierter berechnet werden anhand der Volatilität, Retracements, Pivotmarken, diversen Indikatoren wie dem gegenüber liegenden Bollinger Band etc. Man sollte die Sache nie unnötig verkomplizieren, volaabhängige Kursziele haben mir in größeren Zeitfenstern immer gute Dienste erwiesen.

c: Trailing Stopps Im Gegensatz zu fixen Kurszielen bieten Trailing Stopps hin und wieder die Chance auf dicke Big Points, dann wenn ein Trend richtig schön abzieht. Dafür erfordern viele Underlyings aufgrund deren unterschiedlicher Charakteristika etwas andere Einstellungen. Und man gibt von den Extrempunkten im Chartverlauf bis zum Auslösen des nachgezogenen Stopps jedes Mal etwas Gewinn her. Für unvolatile Basiswerte mit wenigen hektischen Ausschlägen aber die erste Wahl. Der Phantasie sind bei der Wahl der Berechnungsgrundlage keinerlei Grenzen gesetzt. Von Stopps die unter lokale Hochs/über Tiefs der aktuellen Periode nachgezogen werden, über einen sich immer enger an den Kursverlauf schmiegenden parabolischen Stopp bis hin zu simpleren festen oder volaabhängigen Abständen und Dutzenden weiteren Setups ist das Reservoir beinahe unerschöpflich. Begrenzt meist einzig und allein von den technischen Voraussetzungen bzw. den eigenen Programmierkenntnissen.

d: Diskretionärer Ausstieg Der manuelle Exit nach Einschätzung des Traders findet sein Publikum an den jeweiligen Enden des möglichen Spektrums; sowohl bei Anfängern als auch manchen absoluten Profis. Erstere setzen ihn meist aufgrund mangelnder Alternativen und Kenntnissen ein, und gelangen sehr rasch zur Einsicht, dass man sich besser bewährten Hilfsmitteln zuwendet. Erfolgreich selbst sinnvolle Stopplevel zu finden und ständig nachzuziehen erfordert Konzentration, jahrelange Erfahrung und Disziplin. Wer aber eben im Laufe der Jahre die Tücken und Raffinessen seiner favorisierten Underlyings kennen lernt, wird sich mit anderen Varianten nicht mehr zufrieden geben.

Nun wollen wir uns wieder Beispielen aus der Praxis zuwenden.

Fallbeispiel 3

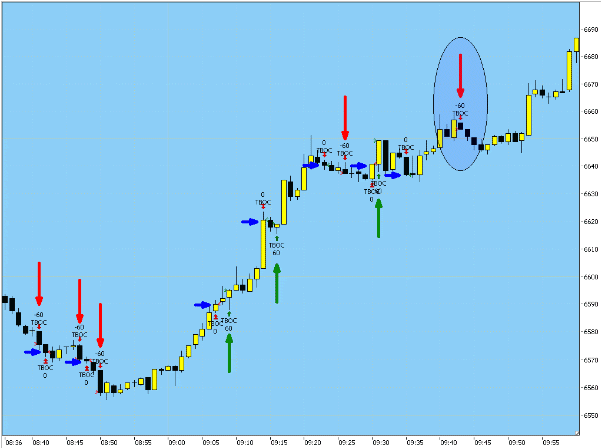

Klient C trat mit mir in Verbindung, weil er in Erfahrung bringen wollte, ob sein sich bisher im Einsatz befindliche Trailing Stopp konkurrenzfähig, oder anderen Methoden hoffnungslos unterlegen ist. Bis zum Zeitpunkt des Coachings fand ein Stopp von 20 Punkten für sein 60min-Trading des Dax Verwendung, der aber erst ab einem Gewinn von 20 Punkten den Initial Stopp von der gleichen Größe ablöste.

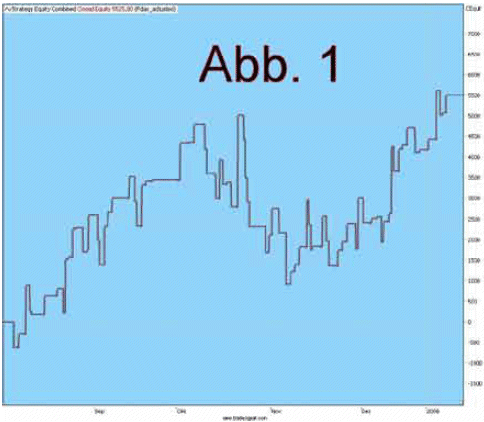

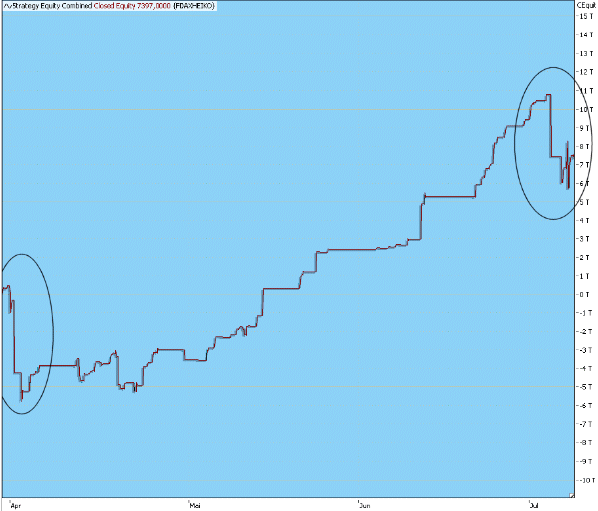

Eine generelle 20-Punkte Regel also, die in knapp fünfeinhalb Monaten beim Handel von jeweils einem Kontrakt zur Ertragskurve von Abbildung 1 führte.

Neben der schmerzlichen Delle des heftigen Drawdowns stechen generell große Schwankungen ins Auge. Wirklich schöne Trends konnten in der ganzen Periode von insgesamt 79 ausgeführten Trades auch nur zweimal ausgenutzt werden. Eine Optimierung der Parameter ergab, dass dem Stop Loss generell mehr Platz eingeräumt, der Trailing Stopp dagegen halbiert werden sollte auf 10 Punkte. Damit wäre in der Vergangenheit schon eine Steigerung der Trefferquote von 61% auf 70% drin gewesen, sowie beinahe eine Verdreifachung des Profits, bei geringerem Drawdown. Richtig explodiert von 5.500€ auf 26.000€ ist der Ertrag dann bei einem Wechsel vom Trailing Stopp auf volaabhängige Kursziele und Stop Loss. Als stabilste Variante empfahl sich dabei ein simples CRV von 2, also einem Target welches doppelt so groß ist wie der SL. Das Ergebnis kann sich sehen lassen (Abb. 2). Der Nachteil darin bestand in einem Abfall der Trefferquote auf nur noch 48%. In einem mehrwöchigen Praxistest muss sich nun heraus kristallisieren, welche Version die Sympathie des Klienten erlangt. Ich persönlich rate immer zum ignorieren der Trefferquote und der Beachtung des Profit Faktors und dem Drawdown, weiß aber um dessen psychologisches Element.

Fallbeispiel 4

Vor einigen Monaten begann eine sehr interessante Zusammenarbeit mit einem professionellen Daytrader, der im 1min- Chart des FDax achtbare Erfolge feiert. Er handelt absolut diskretionär, braucht nur den nackten Chart um seine Einstiege zu finden, und stellt sofort glatt wenn seiner Meinung nach Gefahr droht. Seine Absicht bestand ursprünglich eigentlich nur darin, gemeinsam ratsame Filter für seine sehr exzessiven Einstiege zu finden. Damit waren wir auch erfolgreich, aber ein absoluter Bonus war die Empfehlung simpler neuer Ausstiegsbedingungen. Ursprünglich wurden laufende Trades bei jedem Zaudern des Kurses entweder sofort geschlossen, oder der Stopp wurde zu rasch zu eng nachgezogen. Diese eher nervöse Verfahrensweise änderten wir dahingehend, dass wir einen Zeitstopp sowie ein Kursziel zum Einsatz brachten. Sollte also nicht innerhalb von zehn Minuten ein Kursgewinn von zehn Punkten erreicht werden, wird glattgestellt. Zwei Beispiele sind in Abbildung 3 zu sehen. Der erste Longtrade findet dank des Zeitstopps nach zehn Minuten ein besseres Ende, als der diskretionäre Ausstieg vier Minuten darauf zugelassen hätte. Und beim zweiten Long führt das Ignorieren der intuitiven Einschätzung zu einem schönen Erfolg am Kursziel. Die etwas positivere Performance seit dem Wechsel zu diesem Setup ist zwar schon angenehm genug. Die wirkliche Weiterentwicklung bestand aber darin, dass der Trader dank der festen Regeln endlich seine Zweifel los war, an welcher Stelle er denn nun seinen Ausstieg setzen sollte.

Fazit & Vorschau

Ein Einstieg kann noch so gut getimt sein, Erfolg wird erst möglich durch die Kombination von Verlustbegrenzung und dem Ausstiegsszenario. Man muss sich schleunigst von der Vorstellung verabschieden, dass „irgendwo da draußen“ der perfekte Exit auf einen wartet. Aber erfolgreiche Kompromisse zwischen Gewinne laufen lassen und rechtzeitig die Reißleine ziehen gibt es genügend. Vor allem beim Ausstieg ist es sehr wichtig, einen hohen Wohlfühlfaktor zu erzielen.

Testen Sie am besten mit einem Demo- oder Miniaccount, ob Ihnen ein Trailing Stopp oder ein Kursziel besser liegt, und simulieren Sie diverse Abstimmungen, bevor Sie sich damit in die Praxis stürzen.

Das nächste Mal wollen wir uns den größten Sündenbock vieler Trader vorknöpfen, den Entry. Mit simplen Regeln und Filtern lassen sich Selbstvertrauen aufbauen, kontraproduktiver Aktionismus vermeiden, und die Basis für eine langfristig positive Performance legen.

Michael Hinterleitner - www.candletrading.de

Pimp my Trading - Optimierung Ihres Tradings : http://www.godmode-trader.de/premium/pimpmytrading/

Pimp My Trading! Die großen Tradingsünden (Teil 1): Stop Loss

Jetzt bin ich schon neun Jahre im Börsengeschäft, und immer noch stechen mir bei der Durchsicht des Tradingjournals faule Eier ins Auge. Mal konnte ich die Finger nicht davon lassen, das Kursziel manuell zu ändern, eine Woche darauf steht ein Langeweiletrade zu Buche, der eindeutig noch vor Verlassen der Seitwärtszone eingegangen wurde. Oder ein klares Shortsignal einer Aktie wird von mir ignoriert, nur weil ich Recht haben wollte mit meiner bullischen Einschätzung des Gesamtmarktes.

Kleinigkeiten, die bei einer langfristig positiven Performance nicht schwer ins Gewicht fallen, möchte man sich vormachen. Und doch sind es diese kleinen Sünden, die sich summieren und eine wirklich herausragende Equitykurve verhindern, oder einen gar auf der Stelle treten lassen. Mir fallen noch ein Dutzend anderer Schwachstellen ein, an denen sich gezielt arbeiten lässt, doch dazu wird es einer eigenen Artikelserie bedürfen.

Der unmittelbare Anlass zu dieser jetzigen Kolumne waren aber meine Coachingprojekte der jüngsten Vergangenheit. So sehr die kleineren Sünden wie mangelnde Ausrüstung, Rechthaberei, Ungeduld & Co. auch ihr Scherflein zum Tradingerfolg beitragen; ob man am Jahresende ein dickes Minus zu verbuchen hat, oder zum elitären Kreis der wenigen Gewinner gehört, darüber entscheiden immer noch die „Big 4“. Und genau darum wird sich diese Kolumne erstmal drehen. Der sehr wichtige und oft unterschätzte Aspekt der psychischen Komponente wird dabei nicht in einem eigenen fünften Teil aus dem Kontext gerissen, sondern findet gleich bei den spezifischen methodischen Problemzonen Berücksichtigung.

Teil 1: Stop Loss Siehe heutigen Artikel.

Teil 2: Exit

Ich war schon sehr überrascht davon, dass fast jeder der Klienten beim Eingehen eines Trades noch keine klare Vorstellung davon hat, wie und wann er ihn beenden möchte. Da wird rein nach Gefühl verkauft, aus Angst, oder mit ständig wechselnden Parametern experimentiert. Mittels Software lassen sich aber sehr schnell verlässliche Variationen von Trailing Stopps, Kurszielen oder anderen Ausstiegsmethoden testen und für den künftigen Einsatz finden. In der nächsten Kolumne werde ich ausführlich auf die große Schwachstelle Exit eingehen. Einfache und klar formulierte Setups führten hier noch jedes Mal zu verbesserten Erträgen.

Teil 3: Entry

Overtrading, Planlosigkeit, Ungeduld und Selbstzweifel, mit diesen Tradingsünden haben selbst die hartgesottensten Händler auch nach Jahren noch zu kämpfen. Ohne klare Bedingungen, wann ein Einstieg erlaubt ist, und wann man besser die Finger von einem Trade lassen sollte, fehlt der Wohlfühlfaktor, und leidet zwangsläufig auch die Performance. Wir werden uns ansehen, wie simple automatisierte Einstiegsfilter oft hilfreiche Anker sein können, indem sie einen von unzähligen unbedachten und überflüssigen Trades abhalten. Und wie sich die Berücksichtigung einfacher charttechnischer Regeln positiv auf die Leistung und die Mentalität auswirken.

Teil 4: Moneymanagement

Bei der Bestimmung der Positionsgröße liegt fast immer unglaublich viel Potential brach. Mir blutet regelmäßig das Herz, wenn ein Schützling planlos seine Stückzahlen nach Gefühl variiert. Oder die Position im Verlust immer weiter so hoch aufstockt, bis jedes kleine Kurszucken zu Adrenalinstößen führt. Die sich wiederum durch steigende Nervosität negativ auf den Exit auswirken, im Falle des Scheiterns dann die nächsten Entrys beeinflussen usw.

Eine negative Spirale also, die nur durch einen sorgfältig ausgearbeiteten und Selbstvertrauen einflößenden Tradingplan durchbrochen werden kann. Letztendlich muss zwar jeder seine Fehler selbst machen und daraus lernen. Ohne neuen Input oder eine Ausrüstung, die professionelle Auswertungen und Tests ermöglicht, kann dieser Lernprozess aber viele Jahre und sehr viel Geld kosten.

Eine externe objektive Überprüfung der Vorgehensweise mittels spezieller Software und den Augen erfahrener Trader mit ihren Tipps und Ratschlägen bzw. Mentoring kann das eigene Trading in kürzester Zeit in ganz neue Dimensionen vorstoßen lassen.

Teil 1: Sinn & Einsatz eines Stop Loss

Immer wieder wird von Neueinsteigern und Gelegenheitstradern gegen das oberste Gebot verstoßen; Kapitalerhalt! Ohne Risikobegrenzung sind zwar oft fantastische Trefferquoten möglich. Und viele Monate lang mag man sich für unbesiegbar halten. Aber irgendwann folgt unweigerlich das Worst Case Szenario, welches mit zwei oder drei katastrophalen Fehleinschätzungen das Konto schrottet. Oder zumindest viele Monate mühsamer Arbeit zunichte gemacht werden. Neben dem Verstoß, überhaupt keinen SL einzusetzen, gibt es dann natürlich noch jene Trader, die ihn nicht sinnvoll anwenden.

Die Palette anwendbarer Risikostopps ist groß. Angefangen von simplen unflexiblen absoluten oder prozentualen Berechnungen des Stoppabstands, über charttechnisch sinnvoll erscheinende Schwellen die sich aus der Kursentwicklung herleiten, bis hin zu Stopps basierend auf der aktuellen Standardabweichung oder der Volatilität des Underlyings.

Bei der Wahl eines geeigneten SL sollte immer die praktische Anwendbarkeit im Auge behalten werden. Ein Scalper im 1min-Chartbereich wird kaum stressfrei Zeit haben, eine ständig wechselnde Standardabweichung für seine Berechnung der Stückzahlen heranzuziehen. Dem berufstätigen End of Day-Trader, den nur der Tages- oder Wochenchart interessiert, stehen dagegen alle Varianten zur Verfügung. Ich persönlich bevorzuge für den End of Day-Handel von Aktien etwa die Bestimmung von Stops und Limits auf Basis der aktuellen Volatilität des Underlyings.

Neben dem Kapitalerhalt = Risikomanagement ist ein vorhandener Stoppkurs auch Voraussetzung für effektives Moneymanagement. Denn nur die Kenntnis des Verlustrisikos schon vor Ausführung einer Order ermöglicht die Bestimmung flexibler Positionsgrößen.

Grau ist alle Theorie, deshalb werde ich die Artikel mit freundlicher Genehmigung der gecoachten Klienten mit realen Equitykurven und Strategien aus dem Alltag bereichern.

Fallbeispiel A

Klient A hat sich bisher dafür entschieden gehabt, überhaupt keinen Fallschirm einzusetzen. Sein bemerkenswertes Durchhaltevermögen, bis ein Trade aus der Verlustzone wieder im Gewinn anlangt, resultierte in einer sehr hohen Trefferquote von 70%. Die unzähligen kleinen und mittelgroßen Gewinne sorgten bisher zwar für einen positiven Ertrag. Die enormen Risiken standen dabei aber in keinem gesunden Verhältnis zum möglichen Ertrag. Bei ingesamt 127 Trades im betrachteten Zeitraum reichten 4 Verlierer aus, um das Depot zweimal um 50 und 25% in die Tiefe zu reißen. Die Ertragskurve sieht wahrlich nicht übel aus, wenn da nicht diese zwei enormen Dellen wären.

Der nächste Chartausschnitt zeigt 8 Trades aus der ersten Markierung in der Detailansicht. 5 auf der Shortseite und 3 Longtrades. Viele Aktionen beendet der Trader schon nach wenigen Minuten im Markt. Der dritte Shorttrade wurde dann erst spät in einen Longtrade getauscht, und sorgte schon für einen 10%igen Kapitalverlust. Die folgenden zwei erfolgreichen Kaufsignale blieben die Lichtblicke an diesem Tag. Denn nach dem letzten markierten Shorteinstieg legte der FDax eine starke Rallye hin. Exakt sieben Stunden später wurde zähneknirschend ein Verlust von 130 Punkten realisiert, welcher das Depot an diesem Tag die Hälfte seines Wertes kostete.

Die folgenden Wochen waren zum Glück gekennzeichnet durch zahlreiche kleine Gewinner, bis es unweigerlich aber wieder Zeit wurde für den nächsten schwarzen Handelstag. Ein simpler Stoppkurs von z.B. 0,2% (ca. 13 Punkte) hätte hier für Kapitalerhalt gesorgt, keine Gewinntrades verhindert, und die Möglichkeit zu flexiblerem Moneymanagement anstatt der starren Stückzahlen geboten. Das Nervenkostüm leidet verständlicherweise enorm unter solchen Rückschlägen, weshalb eine klare Stop-Loss Regelung das vorrangige Ziel dieses Coachings war.

Fallbeispiel B

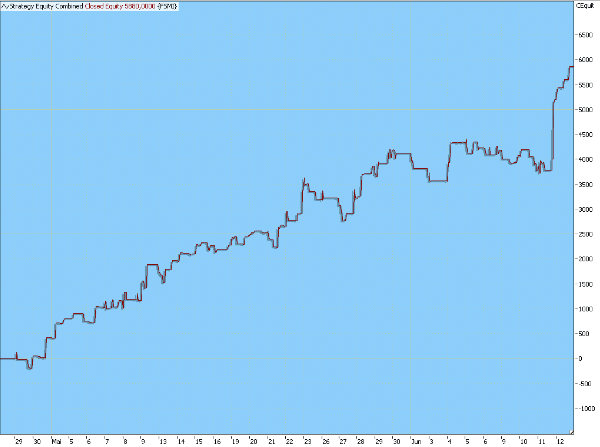

Klient B ging es nicht so sehr primär um eine Revolution seines Risikomanagements, sondern einfach darum, Klarheit über die optimalen Einstellungen zu erlangen. Mit professioneller Software und den historischen Kursdaten eine Frage von wenigen Stunden. Aber nicht jeder angehende Trader möchte sich gleich derartige Ausgaben leisten, oder weiß mit den Programmiersprachen umzugehen. Die Alternative sind zeitintensive Beobachtungen und Experimente, wahrlich keine befriedigende Lösung. Dieser Trader versucht sich im Intradayhandel des SMI, und zwar erfolgreich, wie die Kapitalkurve zeigt.

Für diese Strategie wurde im Schnitt nach Gefühl ein Stopp von 12 Punkten Abstand zum Einstiegskurs eingesetzt. Backtests legten dann aber sogar eine Halbierung auf lediglich 6 Punkte nahe. Auf den Profit hätte das wenig Einfluss gehabt. Bei leicht besserem Profitfaktor fällt die Trefferquote etwas schlechter aus, immer eine logische Folge bei umso engeren Stoppkursen. Die nun sehr strenge Risikobegrenzung führt kombiniert mit Teil 4 des Tradingplans, dem Moneymanagement, trotzdem zum Quantensprung in der persönlichen Entwicklung. Denn bisher hat der Trader bei jeder Order mit der gleichen Stückzahl gehandelt. Der SL diente daher nur dem Ziel des Kapitalerhalts. Nicht berücksichtigt wurde bisher das Potential fortschrittlicherer Positionsgrößenbestimmung. Würde man statt der ständig gleichen Stückzahl pro Trade z.B. 1,5% des vorhandenen Kapitals riskieren, und mittels Stoppkurs sich daraus die erlaubte Positionsgröße errechnen, so hätte ein SL von weiterhin 12 Punkten nur zu minimalsten Veränderungen in der Kapitalkurve geführt. Eine Halbierung auf 6 Punkte erlaubt nun aber die doppelte Stückzahl, welche den Ertrag theoretisch von +6,5k auf +16k katapultiert hätte, ohne Nachteile für die Kennzahlen.

Fazit & Vorschau

Ein Stopp Loss sorgt dafür, dass Sie auch morgen und übermorgen noch im Tradinggeschäft sind. Und er ist die Basis für eine effiziente Verwaltung der Positionsgrößen. Leider wird diesen Aspekten speziell von Einsteigern viel zu wenig Aufmerksamkeit gewidmet.

In der kommenden Ausgabe widmen wir uns der nächsten Erfolgszutat, der geplanten und optimalen Beendigung eines laufenden Gewinntrades. Nicht zu früh Gewinne beschneiden, und nicht zu zögerlich sein wenn diese wieder schmelzen. Dafür stehen uns diverse Trailing Stopps und Kursziele zur Verfügung, die dem intuitiven Exit praktisch immer überlegen sind.

Michael Hinterleitner - www.candletrading.de

Pimp my Trading - Optimierung Ihres Tradings : http://www.godmode-trader.de/premium/pimpmytrading/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.