Offensichtliches Schnäppchen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Aktueller Kursstand:VerkaufenKaufen

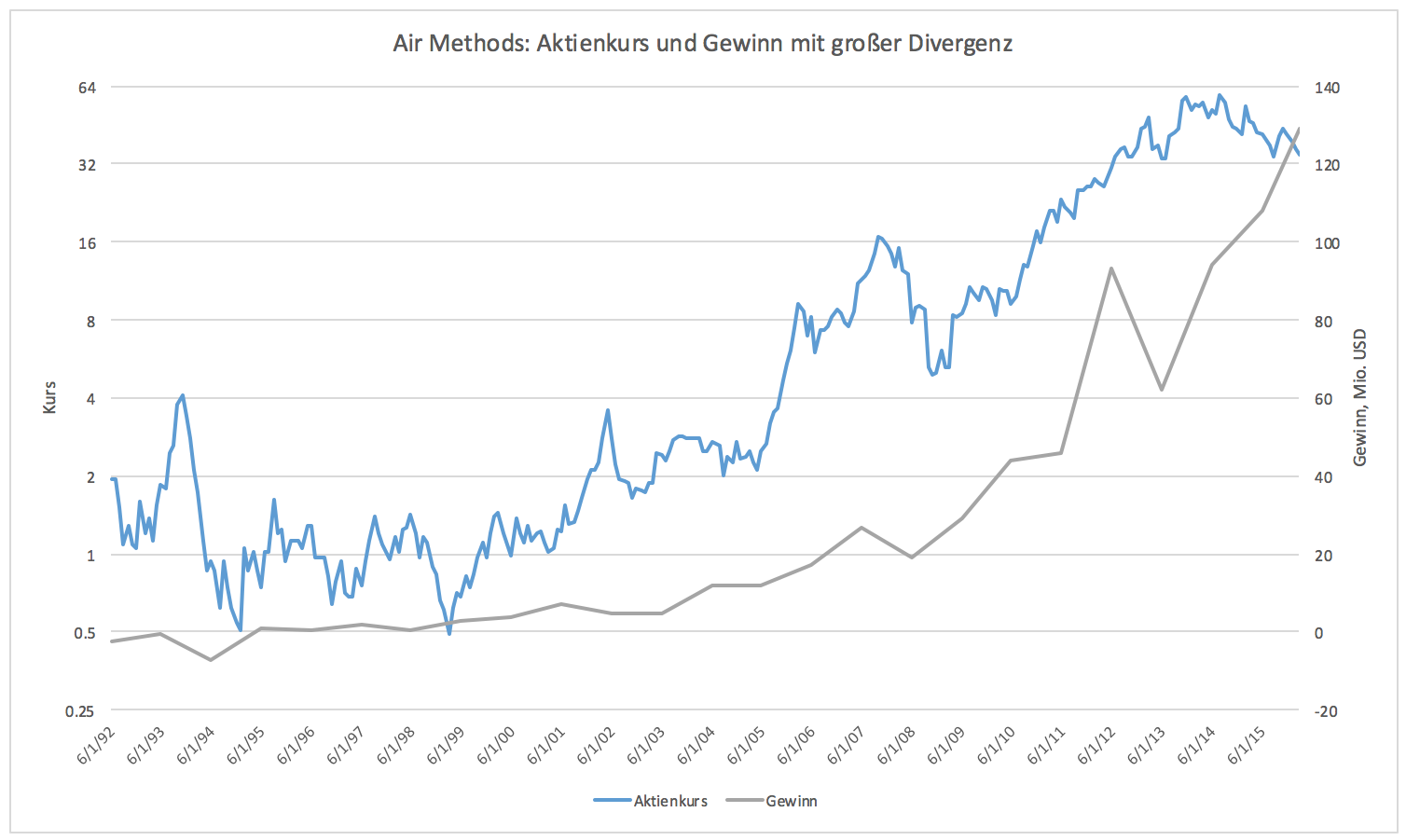

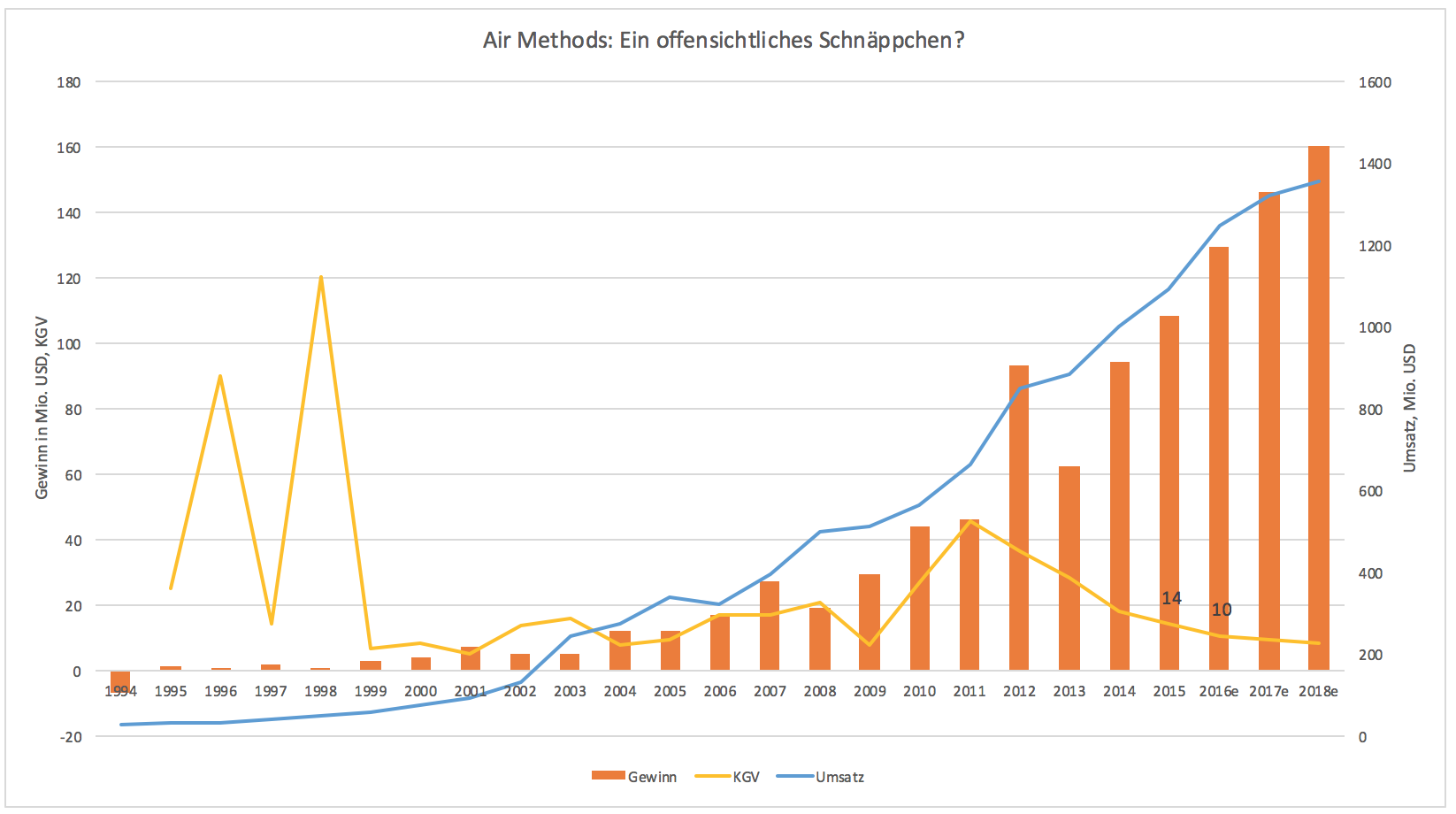

Das KGV von Air Methods liegt bereits deutlich unter dem Marktdurchschnitt. Die Logik trifft hier also nicht zu. Hier stimmt etwas nicht, insbesondere, da das erwartete KGV für 2016 gerade noch bei 10 liegt. Das alles ist äußerst suspekt.

Air Methods steht immer wieder in der Kritik, dass sie zu viel Geld für ihre lebensrettenden Services verlangen. Ein Noteinsatz kann über 50.000 Dollar kosten. Das Unternehmen argumentiert dagegen, denn das Geschäftsmodell verlangt hohe Preise, da es auch hohe Kosten hat. Air Methods hat eine Flotte von hunderten Helikoptern, von denen keiner weiß wann und wie oft sie zum Einsatz kommen. Es ist mit hohen Kosten verbunden eine große Flotte jederzeit einsatzbereit zu halten.

Dennoch: das Unternehmen macht immerhin 100 Mio. Gewinn. Wäre es da nicht fair die Preise zu senken? Air Methods verneint das. Letztlich sind sie ja keine Wohltätigkeitsorganisation, sondern ein gewinnorientiertes Unternehmen. Das ist im US-Gesundheitssystem nicht wirklich neu und kaum verwerflich. Amerikaner müssen sich immer wieder massiv für notwendige Behandlungen verschulden, weil sie nicht oder unzureichend versichert sind.

Air Methods schiebt die Verantwortung auf die Versicherungen, von denen nicht jede die Kosten für Noteinsätze voll übernimmt. Einige zahlen so gut wie nichts. Ist jemand auf staatliche Hilfe angewiesen, dann werden ebenfalls nur wenige tausend Dollar der Kosten übernommen.

Air Methods könnte die Preise vermutlich etwas senken, jedoch nicht auf wenige tausend Dollar. Die Firma wäre dann innerhalb kurzer Zeit bankrott. Ebenso muss das Unternehmen gewisse Reserven haben, da das Geschäft extrem volatil ist. Ein Extrembeispiel: monatelang geschehen keine Unfälle. Die Einnahmen von Air Methods wären plötzlich null. Das lässt sich nur durch Reserven verkraften.

Anleger hat die Preisbildung in der Vergangenheit nicht gestört. Das wird es vermutlich auch in Zukunft nicht. Die Aktie ist allerdings alles andere als ein Überflieger. Das liegt möglicherweise daran, dass das Management Forderungen von Aktionären ignoriert.

2015 stieg Voce Capital ein. Voce Capital ist ein Aktivist-Investor. In aktuellen Fall arbeitet Voce Capital daraufhin Air Methods zu verkaufen oder von der Börse zu nehmen. Analystenschätzungen zufolge sollte der Kaufpreis von Air Methods im Bereich von 55 bis 60 Dollar je Aktie liegen. Derzeit steht der Kurs bei 34 Dollar. Persönlich sehe ich das faire Kursziel für das Unternehmen ebenfalls im Bereich um 60 Dollar. Der Marktpreis ist davon weit entfernt.

Im Prinzip könnte sich Air Methods verkaufen, doch das Management sträubt sich dagegen. Das Management stellt sich damit de facto gegen Aktionärsinteressen. Das lastet auf dem Kurs. Stimmen die Interessen von Managern und Aktionären nicht überein, dann ist das selten gut für den Kurs. Inzwischen ist die Aktie (ISIN US0091283079) allerdings so weit gefallen, dass sie als Schnäppchen gilt und die Chancen auf einen Verkauf sind nicht null. Wichtig ist nun, dass sich der Kurs über 32 Dollar hält. Gelingt dies nicht, dann könnte die Aktie bis 20 USD fallen.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.