Mythos Hexensabbat - Was ist dran an den Geschichten?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 9.873,17 Punkte (XETRA)

Viermal im Jahr kommt es an den drei weltweit größten Derivatebörsen zum großen Verfall von Terminkontrakten wie Futures und Optionen. Heute ist dieser sogenannte Hexensabbat, um den sich einige Mythen ranken und man Äußerungen wie: vor dem Verfall werden die Kurse manipuliert, finden kann. Aber was ist dran an solchen "Börsenweisheiten"?

Zunächst einmal klingt die Annahme, dass vor dem Verfall gewisse Aktivitäten an den Tag gelegt werden, die es üblicherweise nicht gibt, recht logisch. Am Verfallstermin müssen die Begeber von Optionen & Co ihre Verpflichtungen erfüllen und für einen Optionsverkäufer (Schreiber von Optionen) wäre es ideal, wenn seine von ihm begebenen Optionen wertlos verfallen würden. Haben Sie beispielsweise eine DAX Call Option mit einem Basispreis von 10.000 Punkten geschrieben, ist Ihr Interesse groß, dass am Verfallstermin der DAX unterhalb von 10.000 Punkten notiert. Durch entsprechende Geschäfte in den DAX-Schwergewichten oder am Futuremarkt könnten Sie nun versuchen, den Kurs des DAX zu drücken, so dass der Index unterhalb von 10.000 Punkten bleibt.

Solche Spiele werden vor dem Verfall ohne Zweifel getätigt, aber hierbei von einer Manipulation zu sprechen, ist übertrieben. Zudem bin ich mir über den Umfang dieser Geschäfte nicht im Klaren, denn so einfach lässt sich der Kurs des DAX durch eigene Transaktionen nicht bewegen. Vergessen Sie nicht, Sie sind nicht der einzige der dies versucht und andere mögen andere Interessen haben, was wiederum den Aufwand und damit die Kosten solcher „Manipulationen“ erhöhen würde. In der Summe sind die Tage vor dem Verfall sicher eine Besonderheit, aber auch kein Hexenwerk.

Wie sieht es in diesem Zusammenhang eigentlich mit der oft zu treffenden Aussage aus, dass die Kurse vor dem Verfall eine größere Wahrscheinlichkeit haben, zu steigen? Auch diese Annahme ließe sich mit einer einfachen Argumentationskette unterstreichen. Der Optionsmarkt wird von Optionskäufern gerne zur Absicherung (Hedging) gegen fallende Kurse genutzt. Es werden entsprechende Put-Optionen gekauft und die Gegenseite hat ein Interesse daran, diese wertlos verfallen zu lassen. Also wird die Gegenseite vor dem Verfallstermin versuchen, die Kurse der Basiswerte nach oben zu treiben, die Kurse steigen.

Aber was sagt die Statistik dazu? Dazu habe ich mir die Verfallstermine ab 2009 im DAX angeschaut. Tatsächlich war es so, dass die Kurse vor dem Verfallstermin (2-3 Tage vorher) mit einer Wahrscheinlichkeit von 63 – 68 % stiegen. Die Aussage scheint also bestätigt, oder?

Ich bin mir da nicht so sicher, denn wir dürfen nicht vergessen, dass wir uns im DAX seit 2009 in einem Aufwärtstrend befanden und da ist die Wahrscheinlichkeit für steigende Kurse per se größer. Die Ergebnisse von 63 – 68 % müssen also nichts mit dem Verfall zu tun haben und so halte ich die Pauschalaussage: Vor dem Verfall steigen die Kurse, für gefährlich. Leider konnte ich den Zeitraum vor 2009 noch nicht in die Statistik mit einbinden. Vielleicht dreht sich dort das Bild ja um, denn da gab es schon den ein oder anderen "Abwärtstrend". Diese Problematik ist auch relevant, wenn wir uns einmal die Entwicklung nach dem Verfall anschauen. Was passiert, wenn ich am Verfallstag zum Schlusskurs den DAX kaufe und ein, zwei, drei oder X Tage später wieder verkaufe?

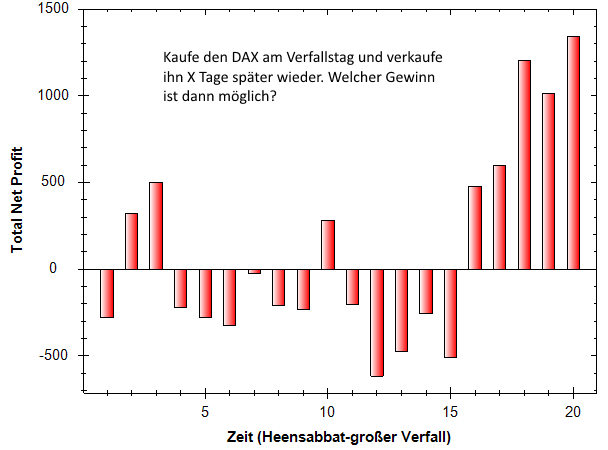

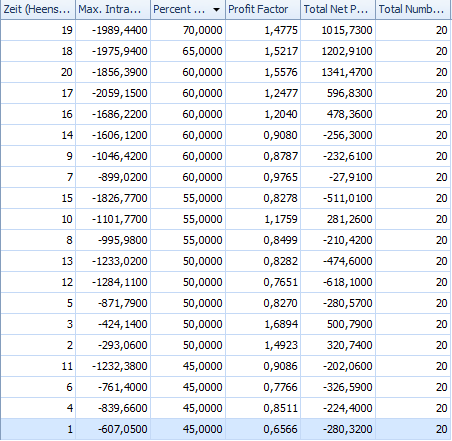

Abbildung 1 zeigt die erzielten Punktegewinne vor Kosten in Abhängigkeit von der Haltedauer.

Verkaufe ich beispielsweise direkt am nächsten Tag nach dem Verfall, dann wäre in Summe ein Verlust von 280 Punkten entstanden. Verkaufe ich hingen 2 Tage später, wären insgesamt 320 Punkte Gewinn angefallen. Abbildung 2 zeigt zudem noch einige weitere Kennzahlen, wie die Wahrscheinlichkeiten, dass wir X Tage nach dem Verfall steigende Kurse sehen. Ich habe diese Tabelle nach den Wahrscheinlichkeiten ordnen lassen und würden wir zum Verfallstag kaufen und 19 Tage später wieder verkaufen, hätten wir seit 2009 in 70 % der Fälle einen Gewinntrade gesehen. Die Wahrscheinlichkeit für steigende Notierungen direkt einen Tag nach dem Verfall liegt bei nur 45 %. Direkt nach dem Verfall geht es also eher nach unten, aber der Vorteil ist mit 45 % nicht groß. Dieses Pendeln um 50 % zieht sich auch für die nächsten Tage hin. Wirklich klare Aussagen, was nach dem Verfall passiert, sind folglich nicht möglich, vor allem nicht für die direkt nächsten Tage. Hier schwankt die Wahrscheinlichkeit um den Zufallswert.

Soweit zu unserem kleinen Ausflug zum heutigen Topereignis, dem Hexensabbat. Ich drücke Ihnen die Daumen, dass Sie den Tanz der Hexen heute gut überstehen,

Ihr Rene Berteit

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

test

Falsche/fiktive Quotes in der (Rechts-)praxis:

http://openjur.de/u/751115.html

Die eben von mir beschriebene interessengesteuerte Einflussnahme ist sicher erlaubt. Sind ja schon einige bekannte Geschichten dazu rausgekommen. Ein Soros, der das britische Pfund dominierte oder der Rohstoffsektor abseits des Mainstreams, in dem es immer einen Big Player gibt, der den Markt "beherrscht".

@MonsterLutz: ich denke das grundlegende Problem bei den herausgekommenen Manipulationen war, dass sich mehrere Teilnehmer abgesprochen haben. Das ist meiner Meinung nach etwas anderes als wenn ich für mich alleine sage: Mensch, ich habe ein Interesse (warum auch immer) daran, dass der DAX heute bei mindestens 10.000 Punkten schließt und jetzt mein Kapital einsetze, um ALLEINE zu versuchen, den Kurs dahinzukriegen. Zudem ging es bei den bekanntgewordenen Manipulationen doch meist um Absprachen für Richtpreise etc.. Das ist ebenfalls zu unterscheiden von: ich setze mein Kapital (das Kapital der Bank) ein, um durch Angebot und Nachfrage was zu bewegen.

Wird bestimmt lustig, wenn ein Richter "falsches oder irreführendes Signal" definieren muss. Wenn wir Glück haben, wird dann zukünftig auch der Fehlausbruch aus einer SKS zum irreführenden/falschen Signal :-D.

@Publius: Danke. Sehr dehnbar das Ganze. Da würde mich die Rechtsprechung mal interessieren, wenn Emis KOs auslösen. Ich halte den Artikel so für nicht zutreffend auf solche Strategien seitens der Emis, aber ich bin ja auch kein Jurist. Gab es schon Präzedenzfälle?

Zur (rechtlichen) Ergänzung: § 20a WpHG Abs. 1 verbietet

"Geschäfte vorzunehmen oder Kauf- oder Verkaufsaufträge zu erteilen, die geeignet sind, falsche oder irreführende Signale für das Angebot, die Nachfrage oder den Börsen- oder Marktpreis von Finanzinstrumenten zu geben oder ein künstliches Preisniveau herbeizuführen"

@favrad: seien wir doch ehrlich, wir meckern über solche Moves nur, weil wir selbst nicht die Voraussetzungen haben, um da mitspielen zu können und es ist ja auch nicht so, dass sich die Emis etc. dumm und dämlich verdienen. In meinem Stream (?) hatte ich vor kurzen einige Videos zum Trading in Investmentbanken gepostet. Ja, die erwirtschaften Millionen/Milliardenbeträge im Jahr aber die setzen ein Vielfaches dessen an Kapital ein. Früher erhielt jeder Neuling spontan 250 Mio Euro, um damit im Jahr 10 Mio. zu ertraden. Ähnlich ist es bei den Emis. Es bleibt sicher noch genug übrig, aber ich brauche mir nur den Wettbewerb dort anschauen. Dutzende von Emis mit hunderttausenden von konkreten Scheinen buhlen um unsere Gunst. Sofern dann Kapital für legale Käufe/Verkäufe eingesetzt wird, um KOs auszulösen, kann ich es aus wirtschaftlicher Sicht nachvollziehen und sehe es wirklich als normales Geschäftsgebarden an. Abgesehen davon: wir vermuten nur, denn wirkliche Einblicke in das Treiben bekommen wir nicht. Vielleicht übertreiben wir in unseren Vermutungen auch, was die Größenordnungen anbelangt. Ich denke, die Wahrheit wird irgendwo in der Mitte liegen.

Aber ab und an gibt es auch für uns Situationen, wo wir den Spieß umdrehen können. Ist doch auch mal nett, wenn der Emi oder CFD Broker zu langsam in seiner Kursstellung ist. Gerade bei der Vola aktuell gibt es da die ein oder andere Phase.

Ihre Beobachtung allgemein finde ich sehr interessant. Grundlegende Überlegungen in diese Richtung hatte ich auch schon, aber nicht die Zeit, um dies mal wirklich näher unter die Lupe zu nehmen (und in Zahlen auszudrücken und nicht nur als Gefühl).

Hallo Herr Berteit,

ich schaetze Ihre Analysen und Ihren Stil sehr. Danke.

Seit langem verfolge ich die KO Scheine auf den Dax. Und hier denke ich, gibt es erhebliche Einflussnahmen der Emittenten. Wie oft gibt es spikes, die gerade KO Schwellen touchieren. Je mehr KO Scheine es gibt, desto eher und vor allem schneller. Danach gibt es dann neue KO Scheine. Das interessantere ist jedoch, das es Situationen gibt, in denen es keine neuen gibt. Und das war bisher meist ein Zeichen fuer sehr starke Bewegungen. Ich habe mich oft in eine Richtung mit KO Scheinen positionieren wollen, aber es gab keine. Warum? Die Emittenten sichern sich doch ab. Sind somit neutral.

Heute ist auch ein gutes Beispiel. Eroeffnung 9.901. Und dann 150 Punkte runter. So ein Zufall.

Interessengesteuert! Elegant ausgedrueckt.