Morgan Stanley - Die Bärenmarktrallye ist vorbei

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

In einem Update des institutionellen Researchs verweisen die Analysten von Morgan Stanley darauf, dass aller Voraussicht nach die Kurserholung an den Aktienmärkten bereits wieder vor ihrem Ende stehe.

Die Bärenmarktrallye der vergangenen Wochen sei nicht besonders ausgeprägt verlaufen. Der SCI Europe habe 11% seit Ausbildung des Märztiefs ansteigen können. Mit hoher Wahrscheinlichkeit sei in den kommenden 12 Monaten damit zu rechnen, dass Erwartungen bezüglich der Quartalszahlen nicht erfüllt werden könnten. Die Erwartungen seien zu hoch angesetzt.

Wichtige hauseigene Market Timing Indikatoren würde derzeit darauf hinweisen, dass sich die Bärenmarktrallyes ihrem Ende nähern würden.

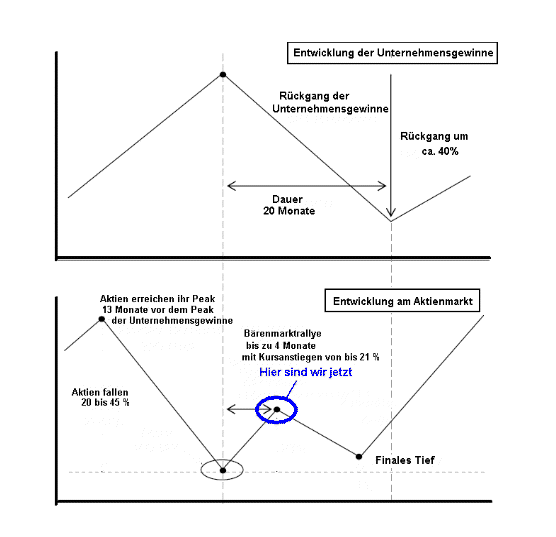

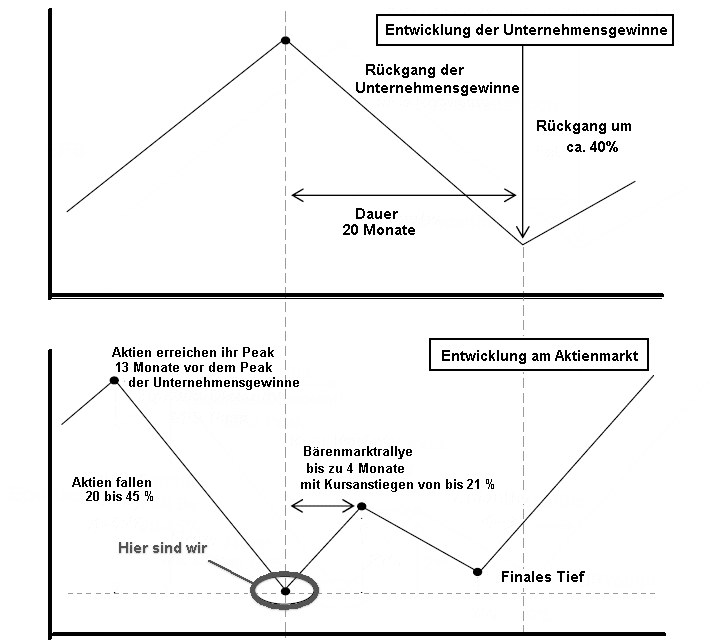

Schauen Sie sich das folgende Schema an, das aufgrund von statistischen Auswertungen bisheriger Rezessionen erstellt wurde. Laut dem Schema müßte der Markt tendenziell wieder zurückkommen. Der Markt hat laut dem Modell eine Chance einen Boden oberhalb der Januar- und Märztiefs auszubilden.

Morgan Stanley: Bärenmarkt ja, Bärenmarktrallye ja, Tiefs bereits gesehen ebenfalls ja.

Datum 05.02.2008 - Uhrzeit 02:30

In einer aktuellen Researchstudie untersuchen Analysten von Morgan Stanley den typischen Verlauf einer Rezession. Dabei stellen sie typische Muster fest bezüglich des Verlaufs der Gewinnentwicklung (EPS) und des Aktienmarktes.

Demnach erreicht der Aktienmarkt seinen Hochpunkt ca. 1 Jahr bevor die Earnings ihr Hoch erreichen. Und dann, wenn die Earnings anfangen nach unten wegzukippen, beginnt im Aktienmarkt in der Regel eine Bärenmarktrallye, die typischerweise einige Monate anhalten kann.

Die Studie trägt den Titel "European Strategy - The Nature of Bear Market Rallies : Playing With Fire ?"

Es handelt sich um institutionelles Research, das nicht öffentlich zugänglich ist. Deshalb fasse ich hier einige wesentliche Aussagen zusammen.

Die folgende schematische Darstellung stellt den Verlauf der Gewinnentwicklung (oben) dem Verlauf des Aktienmarktes (unten) gegenüber.

Zuerst bildet der Aktienmarkt sein Top aus und beginnt zu fallen; und zwar für einen Zeitraum von ca. 13 Monaten. Der Kursverfall beträgt zwischen 20 und 45 %.

Nach diesen 13 Monaten kommt es in der Entwicklung der Earnings zu einer Topbildung, also deutlich später. Die Analysten gehen davon aus, dass wir nun diesen Punkt erreicht haben. Wenn die Earnings peaken, beginnt der Aktienmarkt mit einer Bärenmarktrallye. Diese kann mehrere Monate andauern. Bis zu 21 % Kurserholungspotenzial sind möglich.

Laut dieser Studie ist das Tief, das Ausgangspunkt für die Bärenmarktrallye ist, - im DAX wäre das dann die 6.384 Punktemarke der vergangenen Wochen (!) -, der Tiefpunkt des gesamten Bärenmarkts. Es könne zwar zu einem Retest dieses Tiefs kommen, aber nicht mehr zu einem echten Bruch. Das ist sehr interessant. Es würde bedeuten, dass der DAX sein Tief im 6.500er Unterstützungsbereich bereits gesehen hat. Retest möglich, aber kein Bruch.

Deswegen sieht das Bias des Analystenteams wie folgt aus:

Strategisch "cautious", der Bärenmarkt dauert an. Taktisch optimistisch, eine Bärenmarktrallye hat begonnen.

"These are not for everyone, of course, and the danger is that if you buy into it you don’t get out in time. That is why we play this mostly through our tactical asset allocation ..."

Es wird eine Warnung dahingehend ausgesprochen, dass eine solche Marktphase nicht für jedermann geeignet ist. Es bestehe die Gefahr, dass man sich in den Markt einkaufe und dann nicht mehr schnell genug herauskomme. Um es mit eigenen Worten zu beschreiben. Was wir sehen, ist ein volatiler Tradingmarket.

"The main message is: don’t get too bearish now and cover some of your shorts, we expect there to be a better opportunity to become more pessimistic again in the next few months. And, if we are right that markets will be flat but volatile for the next 1-2 years ..."

Man solle jetzt nicht zu bärisch werden und Shortpositionen partiell covern. Es werde voraussichtlich in den kommenden Monaten noch genug Möglichkeiten geben, wieder mehr Pessimismus zu entwickeln. Überhaupt rechne man im Verlauf der kommenden 1-2 Jahre mit einer hohen Volatilität.

Eine interessante Einschätzung. Eine Einschätzung unter vielen Einschätzungen renommierter Investmentbanken. Liest man das Research beispielsweise von Goldman Sachs so sieht dieses deutlich bärischer aus. Laut Goldman Sachs droht gerade seitens des Kreditmarktes weiteres Ungemach in 2008. Man darf gespannt sein. Selten gab es seitens der Einschätzung von Top-Strategen eine solch inhomogene Signallage.

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.