Minenaktien: Lohnt sich der Einstieg?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Woher kommt das plötzliche Interesse von Investoren an den konjunktursensiblen Bergbaukonzernen, die Kupfer oder Aluminium in einer Zeit aus der Erde holen, in der es der Weltwirtschaft an jeglicher Wachstumsdynamik fehlt?

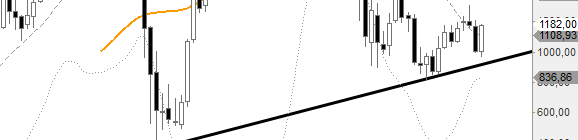

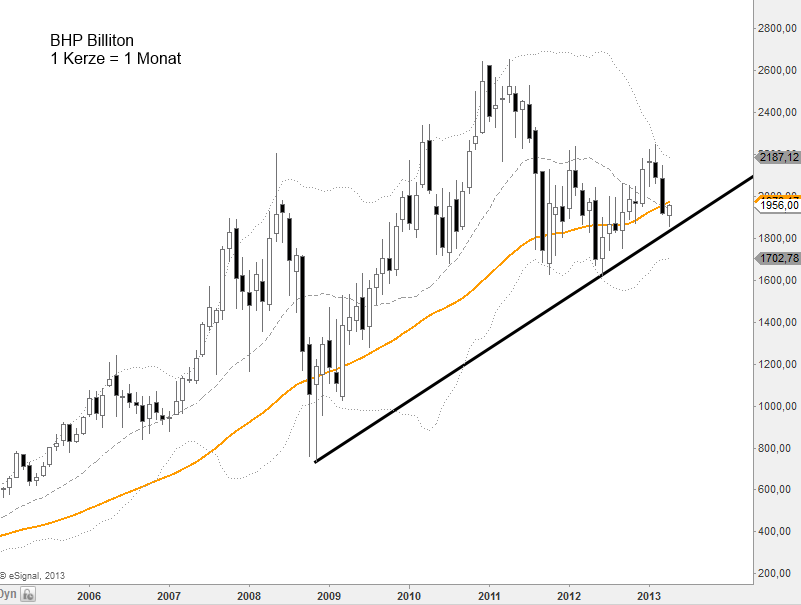

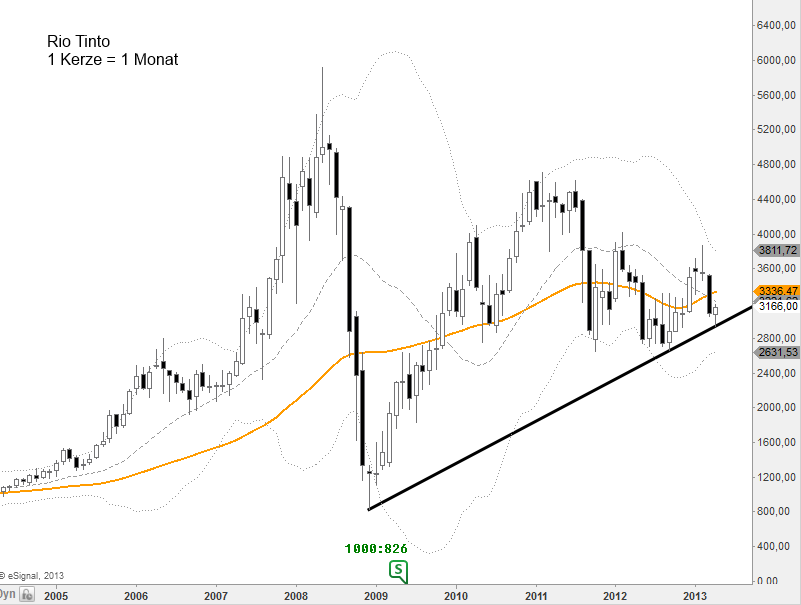

BHP Billiton steigen in einer Woche um 6%, Rio Tinto um 8,5% und Vedanta sogar um 22%. Was diese Anstiege so interessant erscheinen lässt sind zwei Faktoren:

1) Die Aktien sind günstig bewertet. Schnäppchenjäger halten da die Hand auf: In diesem Sektor kann man einen USD für 65 Cents und günstiger kaufen. Viel tiefer ging es in der Vergangenheit auch nicht.

2) Der andere Anziehungspunkt ist die Charttechnik: Der Tiefpunkt der Kursanstiege sind wichtige Unterstützungen. Bei den drei Aktien wurden die Aufwärtstrends seit dem Crash-Jahr 2009 berührt. Ähnlich konstruktiv sieht die Charttechnik auch bei anderen Aktien wie Antofagasta, Fresnillo oder Lonmin aus.

Ob das neue Interesse mehr ist als das Interesse antizyklischer Investoren, die versuchen, einen unteren Wendepunkt herauszupicken? Ist es gar ein Vorbote für die oftmals zitierte, aber bislang nicht eingetretene weltweite Belebung der Konjunktur? Der plötzliche Anstieg zyklischer Minenaktien sollte nicht unterschätzt werden. Das ist ein gutes Zeichen.

Es besteht die Gefahr der Überinterpretierung der Kursanstiege. Eine Schwalbe macht noch keinen Frühling. Dennoch passt die Verteidigung der Aufwärtstrends bei diesen hochkapitalisierten Aktien zu der allgemeinen Normalisierung der Märkte. Diese Normalisierung ist auch an der Preisentwicklungen bei den Rohstoffen zu erkennen. Investoren gehen am Rohstoffmarkt selektiver vor. Stellte in den ersten Jahren nach der Krise noch die im Umlauf befindliche Liquidität der Zentralbanken die hauptsächliche Preisdeterminante dar, rücken nun die Fundamentaldaten der Rohstoffe wieder in den Vordergrund, und diese sind in den allermeisten Fällen bärisch. Daher fallen die Preise.

Diese Selektion führt dazu, dass konjunktursensible Industriemetalle selbst in einer Zeit fallen, in der die Aktien eine Belebung der Konjunktur vorwegzunehmen scheinen, abzulesen etwa an einer Überwindung der historischen Langzeithochs aus dem Jahr 2000 an der Wall Street. Auf Jahresfrist stieg der S&P 500 Index für amerikanische Standardaktien um 12,9%, während etwa Kupfer in der gleichen Zeit um 10,5% nachgab. Hätte der Markt eine solche Entwicklung in den ersten Jahren nach der Krise noch zum Anlass genommen, gleich alle risikobehafteten Vermögenswerte in Sippenhaft zu nehmen gibt es diesen „Risiko-an/Risiko-aus“-Modus seit vielen Monaten nicht mehr. Das ist eine Normalisierung der Verhältnisse. Die Rückbesinnung auf Fundamentaldaten und die Selektion innerhalb der Vermögensklassen ist ein gutes Zeichen.

Gehören bei dieser Normalisierung die Lieferanten von Kupfer und anderen Industriemetallen wieder ins Depot? Wie aufgezeigt, ist die Bewertung günstig, die Charttechnik ermöglicht bei den meisten großen Minen einen eng am Kursgeschehen liegenden Stopp-Loss, falls die Wette nicht aufgeht. Allerdings dürfte die große Kursdynamik nach oben ausbleiben, wenn die Zweifel der Investoren an der Konjunkturerholung in China anhalten. Es ist auf jeden Fall interessant, diesen Sektor wieder in die nähere Beobachtung zu nehmen, um zu sehen, ob es sich bei den Kursanstiegen um mehr handelt, als um ein kurzes Strohfeuer.