Mehrstufiger Researchprozess soll „unentdeckte Perlen“ aufspüren.

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

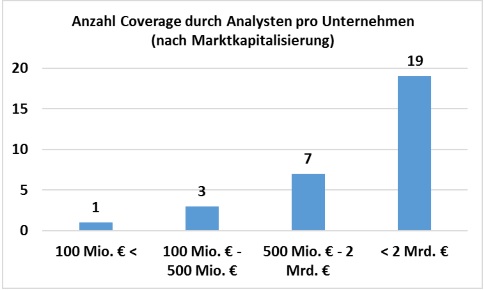

Schwerpunktmäßig soll der Fokus Fund Germany + in Nebenwerte investieren. Im Durchschnitt werden Unternehmen mit einer Marktkapitalisierung von weniger als 500 Mio. € nur von 3 Analysten beobachtet, unter 100 Mio. € Börsenwert sogar nur von einem oder gar keinem Analysten gecovert. D.h. bei kleineren börsennotierten Firmen bekommen die Marktteilnehmer häufig gar nicht bzw. nur sehr zeitverzögert mit, wenn sich interessante, kursrelevante Entwicklungen ergeben.

Daher können im Nebenwerte-Segment durch ein intensives und systematisches Research am ehesten noch „unentdeckte Perlen“ aufgespürt werden die vor einer signifikanten Neubewertung stehen und bei der entsprechenden Auswahl der Aktien die Performance des Fonds erheblich voranbringen.

Aufgrund der großen Anzahl der Nebenwerte in Europa (Fondsschwerpunkt liegt zwar auf Deutschland aber Chancen im europäischen Ausland sollen auch selektiv genutzt werden) können natürlich nicht alle Small Cap Aktien intensiv angeschaut werden. Um die Titel mit dem interessantesten Chance/Risiko-Profil herauszufiltern haben wir einen umfangreichen, mehrstufigen Researchprozess initiiert.

Im ersten Schritt des siebenstufigen Researchprozesses erfolgt ein klassisches Screening von deutschen und europäischen Nebenwerten. D.h. es sollen alle Nebenwerte in den relevanten Märkten (primär Deutschland, Österreich, Schweiz, Frankreich, Italien, Benelux, Skandinavien) erfasst werden, die bezüglich der Free Float-Marktkapitalisierung in Frage kommen.

Eine Selektion nach festen Kriterien bezüglich GuV, Bilanz, Cash Flow, etc. erfolgt dann im zweiten Schritt. Durch diese erste Auswahl bleiben ca. nur noch 5 % bis 10 % der Werte aus dem Screening übrig. Dadurch ist die Anzahl der verbliebenen Unternehmen auf eine Größenordnung reduziert, die uns eine umfangreichere Evaluierung des Geschäftsmodells (Schritt 3) erlaubt. Dieser dritte Schritt ist aus meiner Sicht das Herzstück des Researchprozesses. Wir haben für die Evaluierung des Geschäftsmodells ein eigenes Chance/Risiko-Bewertungssystem entworfen. Anhand von 26 verschiedenen Kriterien (z.B. Fixkostenanteil, Bilanzrisiken, Anteil wiederkehrende Erlöse, Risiken durch Regulierung, etc.) werden mit Hilfe eines Punktesystems Chancen und Risiken des Geschäftsmodells identifiziert und bewertet.

Zudem haben wir „Porters Five Forces“, eines der wenigen hilfreichen Instrumente aus der akademischen Welt, das ich als Aktienanalyst immer angewendet hatte in Schritt 3 des Researchprozesses mit integriert. Im Endeffekt werden bei „Porters Five Forces“ fünf Kernfragen gestellt (Wettbewerbssituation gg. existierenden Wettbewerbern, Gefahr durch Eintritt neuer Wettbewerber, etc.), die die Wettbewerbssituation des Unternehmens im Markt beleuchten soll, was häufig eine gute Sicht auf die künftige Margenentwicklung gegeben hat. Dies schließt zusammen mit der Frage nach der Skalierbarkeit des Geschäftsmodells und weiteren Instrumenten das Herzstück (Schritt 3) unseres Researchprozesses ab.

Danach verbleiben deutlich weniger als 100 Unternehmen die für den Fonds noch in Frage kämen. Informationen über die Integrität und Performance des Managements dieser Unternehmen (Schritt 4) ist danach noch ein wichtiges Kriterium für die Aufnahme in den Fonds. Denn die Managementqualität hat sich immer wieder als ganz entscheidend für die Entwicklung eines Unternehmens erwiesen. Selbst bei einem langjährig florierenden Marktführer kann ein schlechtes Management zu einer rapiden Verschlechterung der Unternehmenssituation führen. Deshalb wäre eine fragwürdige Unternehmensführung ein klares Knock-Out Kriterium für uns, selbst wenn die anderen Faktoren stimmen würden.

Die letzten Schritte vor der Empfehlung eines Wertes in den Fonds wären ein Unternehmensbesuch (Schritt 6), um umfangreiche Gespräche mit dem Management zu führen und im siebten und letzten Schritt wählt das Researchteam die besten Werte aus. Skalierbare Geschäftsmodelle sollen hierbei eine hohe Gewichtung im Portfolio erhalten. Im ersten Quartal nach Start des Fonds sollte die Anzahl der Titel im Portfolio ca. 30 bis 40 betragen. Bei dieser Anzahl kann auch auf täglicher Basis ein solides Research der Aktien sowie Research über neue Werte erfolgen.

Zudem erachten wir die Flexibilität bei einem kleinen Team, das nahe an den im Fonds enthaltenen Unternehmen dran ist als einen großen Vorteil. Im Gegensatz zu großen Fonds mit Benchmark nahem Ansatz sind, die Entscheidungswege bei uns auch bei einem überraschenden Newsflow kurz. Die Verantwortung liegt direkt bei den Entscheidern, es gibt keine schwerfälligen Investment-Komitees, die ein schnelles und flexibles agieren verhindern.

Wir freuen uns über ihr Interesse und halten sie mit weiteren Artikeln hier auf dem laufenden.

Dieser Artikel wurde von Michael Busse verfasst.

Erste Fragen können Sie direkt am 22.06.2017 ab 18 Uhr klären. In einem kostenlosen Webinar stellen Sascha Gebhard und Michael Busse Ihnen das Fondskonzept des „Fokus Fund Germany +“ vor. Jetzt kostenlos anmelden!

Handle Aktien für 0 € Ordergebühren bei SMARTBROKER+

ab 500 € Ordervolumen über gettex, zzgl. marktüblicher Spreads, Zuwendungen, Steuern und SEC Gebühr. Nutze über 2.500 Aktiensparpläne für 0€ Ordergebühren von A wie Adidas bis Z wie Zoom.