Megamarkt Online-Werbung: Die 5 größten Aktien-Chancen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Kursstand: 2,97 $ (NYSE) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Kursstand: 14,41 $ (NASDAQ) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- Telaria Inc. - Kurs: 2,97 $ (NYSE)

- Rocket Fuel Inc. - Kurs: 14,41 $ (NASDAQ)

- Magnite Inc. - WKN: A2P75A - ISIN: US55955D1000 - Kurs: 10,68 $ (NYSE)

- YuMe Inc. - Kurs: 5,35 $ (NYSE)

Sehr großer Kuchen, von dem jeder etwas abhaben will

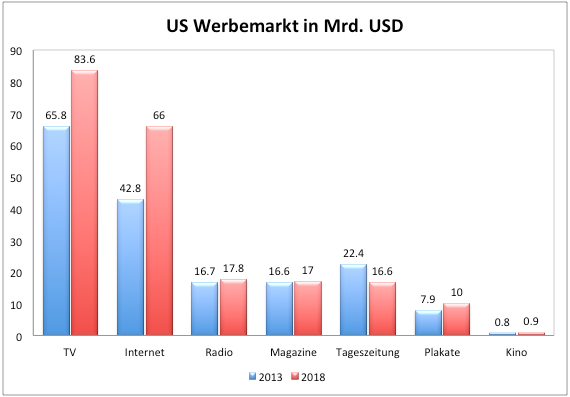

Der Markt für Werbung ist riesig. Eigentlich sollte da für jeden ein Stück vom Kuchen übrig bleiben. Allein in den USA lagen die Einnahmen aus Werbung über alle Kanäle bei fast 200 Mrd. USD. Auf Online-Werbung entfielen knapp 43 Mrd. Am meisten wird immer noch für Werbung im Fernsehen ausgegeben. Das wird auch in den kommenden Jahren vorerst so bleiben. Der Markt wächst zwar langsamer als das Online-Segment, hat dafür allerdings mit einigem Abstand das größte Volumen.

In wenigen Jahren wird Online-Werbung ein gutes Stück aufgeholt haben. Bis 2018 wächst der Fernsehwerbemarkt um 20%, der Online-Markt um gut 50%. Es erscheint offensichtlich, wo man sich als Unternehmen engagieren sollte, wenn man von dem Kuchen etwas ab haben möchte. Zudem können Anbieter von Werbelösungen nicht so einfach das quasi Monopol der Fernsehsender knacken. Im Internet kann theoretisch jeder erfolgreich sein.

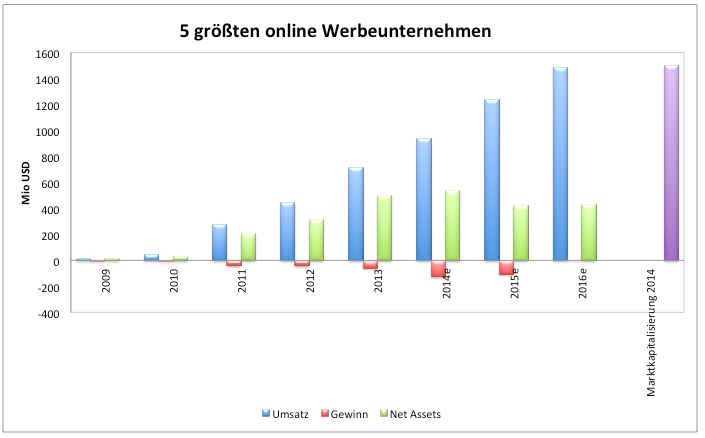

Mit dem Erfolg hapert es aber momentan noch. In den vergangenen Jahren gab es einige Unternehmensneugründungen. Diese Firmen bieten sehr gute Produkte an. Das zeigt schon allein das Umsatzwachstum. Die fünf größten dieser Unternehmen zeigen beim Umsatz Wachstumsraten von 30 bis 50% und das jedes Jahr. Im Durchschnitt liegt das Wachstum in den kommenden Jahren bei 25 bis 30%. Über einige Jahre gerechnet macht das sehr viel aus.

Obwohl der Umsatz von fast 0 vor fünf Jahren auf knapp 1 Mrd. per Ende 2014 angestiegen sein wird, will es mit dem Gewinn noch nicht so recht klappen. Von 2013 bis 2014 dürfte sich der Verlust verdoppeln, von knapp 60 Mio. auf 125 Mio. Derzeit landen gut 13% des Umsatzes als Verlust in den Büchern. Einen Lichtblick gibt es immerhin. 2015 sollte sich der Trend umkehren. 2016 kann die Branche erstmals in Plus kommen, wenn alles gut läuft.

Absurde Überbewertung

Bei den bisher immer größer werdenden Verlusten flüchten Anleger regelrecht aus den Aktien. Die fünf hier zusammengefassten Unternehmen (Tremor Video, Rocket Fuel, Millennial Media, Rubicon Project und YuMe) haben eine miserable Aktienperformance. Tremor liegt seit Börsengang 70% im Minus, Rocket Fuel mit 75%, Millennial bringt es mit einem Minus von über 90% nahezu auf einen Totalverlust, Rubicon steht mit einem Minus von 50% fast noch gut da und YuMe ist mit einem Minus von 30% gefühlt schon fast ein Gewinn.

Das sieht alles desaströs aus. Anleger trauen sich trotz der großen Verluste noch nicht, hier wieder zuzugreifen. Zu viele haben sich hier die Finger verbrannt. Verwunderlich ist das nicht. Nimmt man Millennial Media als Beispiel, dann zeigt sich, dass die Aktien so jenseits aller Vernunft überbewertet waren, dass es gar nicht anders kommen konnte. Millennial war anfänglich mit 3 Mrd. USD bewertet. Dahinter standen kaum Assets und ein Umsatz von gut 100 Mio. USD. Inzwischen ist das Unternehmen nur noch 250 Mio. USD wert. Der Umsatz liegt inzwischen darüber. Das sind Bewertungsniveaus, die so langsam wieder interessant werden.

Wie kam es zu dieser drastischen Überbewertung?

Die Unternehmen wurden in ihren Anfängen von Venture Capital Firmen finanziert. Diese Unternehmen investieren in Start-ups, die Aussichten auf hohes Wachstum bieten. Man kann den Werbeunternehmen vieles vorwerfen. Mangelndes Umsatzwachstum gehört nicht dazu.

Wenn die Unternehmen eine gewisse Masse erreicht haben und zwei bis drei Jahre hohes Umsatzwachstum vorweisen können, werden sie an die Börse gebracht. Anleger sind durch zwei Argumente gelockt. Erstens sehen sie das enorme Umsatzwachstum. Wachstum macht immer Freude. Zweitens sind Venture Capital finanzierte Unternehmen sehr beliebt. VC Investoren wissen grundsätzlich, was sie tun. Beim Börsengang kann der Durchschnittsanleger dann endlich auch mitspielen. Aktien werden zu fast jedem Preis gezeichnet. Die Unternehmen kommen dramatisch überbewertet an die Börse. Die Venture Capital Unternehmen steigen über den Börsengang aus und machen einen hübschen Gewinn - nicht selten mehrere hundert Prozent vom Einsatz.

Die Systematik ist immer dieselbe. Man konnte das gleiche Phänomen bei 3D Druckherstellern beobachten. Jetzt, da die Aktien der Werbeanbieter so extrem gefallen sind, gibt es hier bald eine Chance. Auf den ersten Blick sieht es zwar düster aus, auf den zweiten Blick übertreiben die Märkte hier aber gerade gewaltig.

Wie groß ist die Chance?

Die Unternehmen sind derzeit vor allem deshalb nicht profitabel, weil sie wie die Wilden investieren. Dass das Geschäftsmodell funktioniert, zeigen die Unternehmen durch das Umsatzwachstum. Früher oder später müssen sie natürlich Gewinne ausweisen, sonst droht der Bankrott. Die Chancen stehen gut, dass es nicht soweit kommt.

Was die Investitionstätigkeit anbelangt, flacht diese nach 2014 wieder ab. Die Investitionen wachsen zwar nach wie vor, aber langsamer als in den Vorjahren. Bei schneller steigenden Umsätzen reduziert sich dann zumindest der Verlust. Extrapoliert man den Trend weiter, dann wird 2016 die Gewinnschwelle erreicht. Ein Jahr später kommt es dann zu positiven Nettomargen. Diese Marge kann mit der Zeit sehr hoch werden. Vergleichbare Unternehmen können Margen von 15 bis 20% erzielen. Millennial Media schreibt dann schnell 50 Mio. Gewinn. Da ist die aktuelle Bewertung von 250 Mio. nicht übertrieben.

Bis es soweit ist, dauert es noch ein Weilchen. Anleger werden die Aktien erst wieder kaufen, wenn sich positive Margen andeuten. Der Abverkauf kann also noch mehrere Quartale weitergehen. Das wäre fast schon zu wünschen, denn je tiefer die Kurse fallen, desto lukrativer werden die Schnäppchen.

Bei den fünf hier genannten Unternehmen muss man sich auch nicht akut darum sorgen, dass ihr Angebot schnell wieder verschwindet. Die Unternehmen haben teils absolut geniale Geschäftsmodelle, die online Werbung richtiggehend revolutionieren.

Kurzprofile zu den Unternehmen gibt es in den Kommentaren auf meinem Guidants-Desktop.

Clemens Schmale

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

1 Kommentar

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.