McClellan Summation Index - Ein Indikator, der den Weg aufzeigen kann

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Viele Trader bezeichnen den McClellan Summation Index als einen exzellenten Indikator, um die „Gesundheit“ eines Marktes und den momentan ausgebildeten Trend zu begutachten.

Der McClellan Summation Index ist ein populärer Indikator für die Marktbreite. Er wurde der Öffentlichkeit erstmals 1969 von Sherman und Marian McClellan in “Patterns for Profit - The McClellan Oszillator and Summation Index“ (McClellan Financial Publications) vorgestellt.

Viele Trader bezeichnen den McClellan Summation Index als einen exzellenten Indikator, um die „Gesundheit“ eines Marktes und den momentan ausgebildeten Trend zu begutachten. Der McClellan Summation Index wird - wie der McClellan Oszillator - von der Anzahl der steigenden und fallenden Aktien eines Marktes abgeleitet. Letztendlich stellt der Summation Index mit der kumulativen Summe der täglich positiven oder negativen Werte des Oszillators allerdings eine längerfristige Version des McClellan Oszillators dar. Während der McClellan Oszillator nämlich vor allem im kurz- bis mittelfristigen Zeitfenster seinen Einsatz findet, ist der McClellan Summation Index mehr an die Umkehrungen des Major Trends angepasst.

Hinweis in eigener Sache. Anbei der Link zum Trackrecord von unserem neuen Tradingsystem (S&P 500 Speedloader), das wir nach mehrjähriger Entwicklung seit November 2005 unter Beobachtung von einigen Hundert Kunden im praktischen Test haben. In Kürze werden wir das System auf den Markt bringen. Es wird auf der Seite von GodmodeTrader.de buchbar sein.

[Link "http://www.godmode-trader.de/speedloader/ - Bitte hier klicken" auf www.godmode-trader.de/... nicht mehr verfügbar]

Grundlage des McClellan Summation Index

Wie bereits erwähnt, leitet sich der Summation Index von der Anzahl der steigenden und fallenden Aktien eines Marktes ab. An jedem Handelstag wird die Anzahl dieser steigenden und fallenden Aktien veröffentlicht. Die Differenz dieser Zahlen stellt einen Indikator für die Marktbreite dar. Die kumulierten Zahlen sind bekannt als die tägliche Advance-Decline Linie. Diese ist aus zwei wesentlichen Gründen wichtig. Zum einen zeigt sie uns die Korrelation zwischen der Marktbreite und den Bewegungen des Aktienmarktes. Wird beispielsweise der Anstieg eines Indices nicht von der breiten Zahl der Aktien getragen, sondern von wenigen, hoch gewichteten Aktien, ist das ein Zeichen für nachlassende Antriebskräfte. Dies liegt meistens daran, dass die Marktteilnehmer zum Ende einer Hausse aus Gründen der Sicherheit in wenige Aktien mit hoher Qualität flüchten, nämlich in die Marktführer. Ein sich abschwächender Bullenmarkt charakterisiert sich demzufolge dadurch, dass eine kleine Anzahl von Aktien große Gewinne erzielt und den Markt noch aufrecht erhalten. Dies erweckt bei oberflächlicher Betrachtungsweise des jeweiligen Marktindex den Eindruck, dass der Gesamtmarkt „gesund“ ist, aber in Wirklichkeit ist er es eben nicht, da steigende Preise von einer kleinen Anzahl an Aktien getragen werden. Die Trendumkehr sollte dann nicht mehr lange auf sich warten lassen. Und umgekehrt: Wenn ein Bärenmarkt immer noch fällt, aber eine kleinere Anzahl von Aktien sinkt, sollte ein Ende des Bärenmarktes nahe sein. Dieses Phänomen liegt dem McClellan Oszillator zugrunde. Der McClellan Summation Index ist die Kumulierung des McClellan Oszillators.

Andererseits stellt uns die Advance-Decline Linie eine Methode zur Verfügung, mittels derer wir die Bewegungen eines Aktienmarktes quantifizieren können ohne nur auf die Preisachse eines Indices zu gucken.

Berechnungen und Formeln

Jeder Tick einer Advance-Decline Linie in einem Chart mit Tagesintervall repräsentiert einen täglichen Wert der Anzahl steigender Aktien minus der Anzahl fallender Aktien. Der McClellan Oszillator wird berechnet, indem man die Anzahl der fallenden Werte von der Anzahl der steigenden Werte subtrahiert. Anschließend wird ein 5-%iger exponentieller gleitender Durchschnitt (EMA) von diesem Wert von einem 10%-igen EMA von diesem Wert subtrahiert. [...10% und 5% beschreiben hier Glättungskonstanten. Diese sind auch bekannt als 10%-Trend und 5%-Trend...]

Um nun den Trend zu identifizieren, der in der täglichen Marktbreite stattfindet, stehen uns zwei wesentliche Methoden für die Berechnung des McClellan Summation Index zur Verfügung. Diese beiden Berechnungsmethoden erzeugen Indikatoren mit ähnlicher Erscheinungsweise, aber ihre numerischen Werte unterscheiden sich. Die erste Methode stellt die Berechnung aufgrund der ursprünglichen Methode der Clellans dar. Bei dieser Vorgehensweise werden 10%- (ungefähr 19-Tage) und 5%- (ungefähr 39 Tage) exponentielle Gleitende Durchschnitte von der Anzahl gestiegener Aktien minus gefallener Aktien vom McClellan Oszillator subtrahiert. Die Formel lautet wie folgt:

Summation Index = McClellan Oszillator –

((10 x 10% Trend) + (20 x 5% Trend)) + 1000

wobei

5% Trend = 5% EMA (steigende – fallende Werte)

10% Trend = 10% EMA (steigende – fallende Werte)

Der McClellan Summation Index wird also so berechnet, dass der McClellan Oszillator adjustiert wird. Vom Oszillator werden das Zehnfache des 10%-EMA und das 20-fache des 5%-EMA subtrahiert. Auf diese Weise werden die neuesten Daten schwerer gewichtet und die älteren Daten progressiv leichter. Danach wird ein Wert von 1000 zum Gesamtergebnis addiert. Die McClellans beschlossen, das +1000-Level als neutralen Wert für den Summation Index, deshalb die „1000“ in der Formel. Bei der zweiten Berechnungsmethode wird eine kumulative Summe des McClellan Oszillators berechnet. Die Formel lautet wie folgt:

Summation Index = Summation Index gestern + McClellan Oszillator

Dies sind die beiden wesentlichen Berechnungsmethoden des McClellan Summation Index.

Anwendungsregeln

Die Funktion des McClellan Summation Index zeigt das längerfristige Momentum eines Marktes an, indem sie eine geglättete Version des McClellan Oszillators verwendet. Der Summation Index stellt die Basis für mittel- und langfristige Interpretationen der Aktienmarktrichtung und des Momentums dar. Folgende Daten gelten laut den Clellans für die New York Stock Exchange (NYSE):

• Wenn er sauber berechnet und kalibriert wird, stellt +1000 das neutrale Niveau dar, und die Oszillationen verlaufen meistens zwischen 0 und +2000.

• Bewegungen unter die Null-Linie werden als bärisch eingestuft. Sie indizieren, dass ein langfristiger Abwärtstrend in der Entwicklungsphase ist. Wenn der Summation Index einmal unter die Null-Linie gefallen ist, sollten wir einen Boden im Bereich um -1000 oder darunter erwarten. Wenn dann einmal ein Boden in diesem überverkauften Bereich ausgebildet wird, signalisiert dies, dass ein Major Market Bottom in Aussicht ist. Es gab aber auch Situationen, in denen der Summation Index einen Boden im überverkauften Bereich ausbildet und der Markt dann noch tiefer ging, begleitet von noch tieferen Ständen im Summation Index. Also sollten Sie insbesondere die Zonenanalyse bemühen, um historische Unterstützungs-Levels besser lokalisieren zu können.

• Bewegungen über +2000 werden hingegen als bullisch betrachtet.

• Historische Extremwerte liegen bei zirka +4000 und -2000

• Positive Werte des McClellan Summation Index indizieren, dass Geld in den Markt kommt. Negative Werte zeigen an, dass Geld den Markt verlässt.

• Eine Richtungsumkehr des Summation Index indiziert typischerweise auch ein Reversal des Gesamtmarktes.

Die McClellans stellten 1969 folgende Regeln für die Interpretation des McClellan Summation Index auf, allesamt ebenfalls für die NYSE:

• Halten Sie Ausschau nach Major Bottoms, wenn der Summation Index unter

• -1000 fällt und dann beginnt, seinen Trend umzukehren. Divergenzen erhöhen die Signifikanz dieser Indikation.

• Achten Sie auf mögliche Major Tops, während der Summation Index über +1600 notiert und dann beginnt, seinen Trend umzukehren. Divergenzen erhöhen die Signifikanz dieser Indikation.

• Der Beginn eines signifikanten Bullenmarktes wird indiziert, wenn der Summation Index über die +1900 kreuzt, nachdem er schon mehr als 3600 Punkte von seinem früheren Tief gestiegen ist (z.B. wenn der Summation Index von –1600 auf 2000 ansteigt). Dies ist eine der signifikantesten Indikationen des Summation Index, denn er zeigt das Ende eines Bärenmarktes an und bestätigt den neuen Bullenmarkt.

• Dabei enden Bärenmärkte typischerweise mit Werten von unter –1200 im Summation Index. Ein starker Anstieg von diesem Level kann den Beginn eines neuen Bullenmarktes signalisieren. Dieser wird nämlich bestätigt, wenn der Summation Index schnell wieder über +2500 ansteigt Durchschnittlich haben diese Bullenmärkte wenigstens 13 Monate und durchschnittlich fast zwei Jahre angedauert.

Wichtig ist nun folgendes: Da die Regeln der McClellans aus den 60er Jahren stammen und an der NYSE nun signifikant mehr Aktien gehandelt werden, müssen die eben genannten Werte von Zeit zu Zeit adjustiert werden, um der höheren Anzahl an Werten gerecht zu werden. Andererseits werden in anderen Märkten, wie zum Beispiel der NASDAQ, auch andere Werte verwendet. Das werden wir uns im folgenden ansehen.

Interpretation

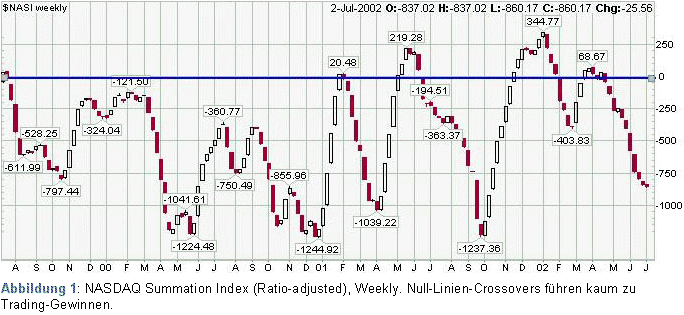

In der Abbildung 1 sehen Sie ein ratio-adjustiertes Chart für den NASDAQ Summation Index - also den Summation Index für den NASDAQ Composite. Den mathematischen Zauberberg der Ratio-Adjustierung (s.o.) möchte ich Ihnen an dieser Stelle ersparen; wichtiger ist, dass das neutrale Level nicht bei +1000 sondern bei 0 liegt. Bei Betrachtung des Charts in Abbildung 1 wird schnell ersichtlich, dass Null-Linien-Crossovers kaum zu Trading-Gewinnen führen würden.

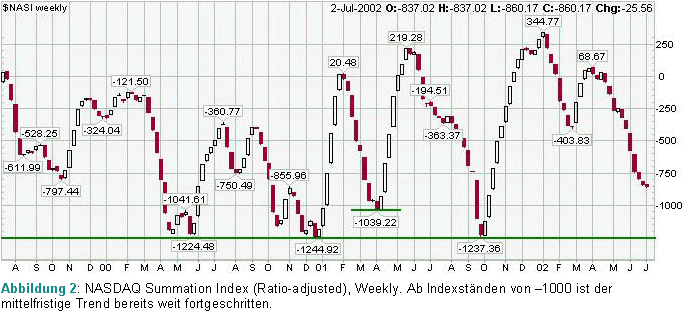

Interessant hingegen sind die Extrembereiche des NASDAQ Summation Index. In der Abbildung 2 sehen Sie, dass der mittelfristige Trend ab Indexständen von –1000 bereits sehr weit fortgeschritten ist. Aus diesem Grund ist es gefährlich, kurzfristige Verkaufssignale anzunehmen, um in Richtung dieses Abwärtstrends leer zu verkaufen.

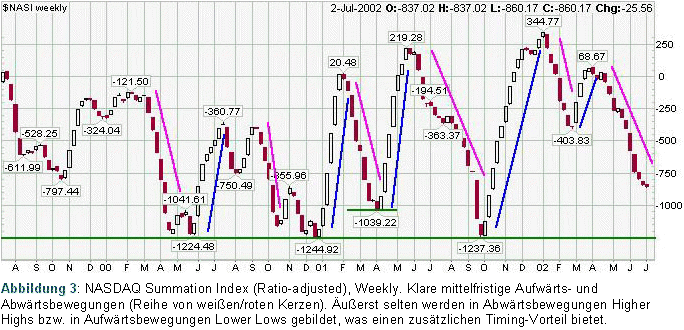

Bottoms bildete der NASDAQ Summation Index in den letzten beiden Jahren einmal bei –1000 (Anfang April 2001) und dreimal bei ca. –1200 (z.B. Anfang Januar 2001 und Ende September 2001). Aus diesem Grunde kann ein Zonenbereich von ca. –1000 bis –1200 als mittelfristiges Extremniveau bezeichnet werden. Wie Sie in der Abbildung 3 erkennen können, verlaufen die Swings des NASDAQ Summation Index recht klar und zielstrebig, will heißen: Mittelfristige Aufwärts- und Abwärtsbewegungen werden im Beobachtungszeitraum äußerst selten durch eine rote beziehungsweise weiße Kerze unterbrochen. Wenn dies jedoch geschieht, so wird ebenso selten das Low beziehungsweise High einer Kerze per Schlusskursbasis unterschritten. Daraus resultiert: Richtungswechsel des NASDAQ Summation Index sind relativ leicht zu lokalisieren. Aus diesem Grunde ist der NASDAQ Summation Index auch relativ gut zu timen.

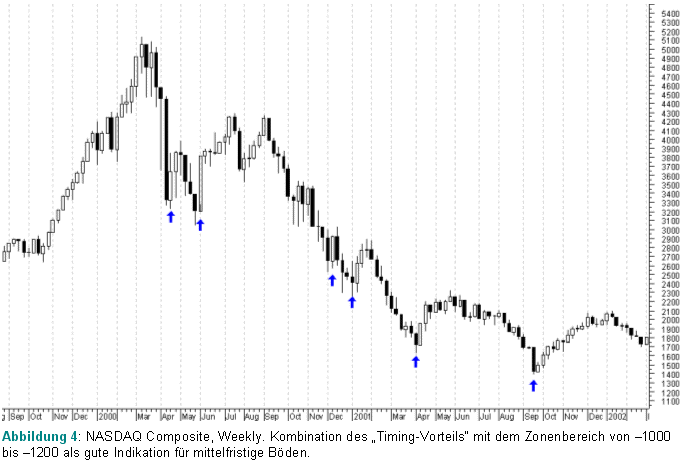

Wenn Sie nun diesen zusätzlichen Timing-Vorteil mit den Extremniveaus im Zonenbereich von –1000 bis –1200 kombinieren, erhalten Sie eine gute Indikation für mittelfristige Böden des NASDAQ Composite, siehe das Wochenchart des NASDAQ Composite in Abbildung 4.

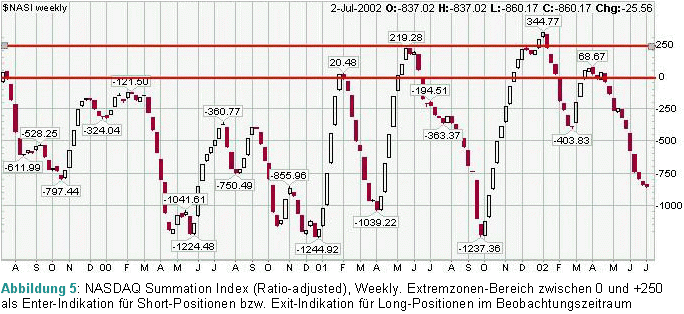

Bitte bedenken Sie, dass wir in diesem Beispiel gegen den Major Trend eines Bärenmarktes handeln – umso beachtlicher die Signalgebung(!). Normalerweise lautet die hauptsächliche Strategie in einem Bärenmarkt, Rallies zu shorten. Da die Rallies während langer Baissen aber in der Regel sehr heftig sind, kann an diesen auch überproportional partizipiert werden. Dennoch muss an dieser Stelle gesagt werden, dass Positionen gegen den Trend nur mit besonderer Vorsicht eingegangen werden sollten und ihrem Risikoprofil angepasst sein sollten. Andererseits böte es sich an, die dargestellten Situationen als Exit-Indikationen zu verwenden, um mittelfristig ausgerichtete Short-Positionen zu covern. In diesem Sinne eignet sich der im Beobachtungszeitraum weniger eindeutige Extremzonen-Bereich zwischen 0 und +250 als Enter-Indikation für Short-Positionen [bzw. Exit-Indikation für Long-Positionen], siehe Abbildung 5.

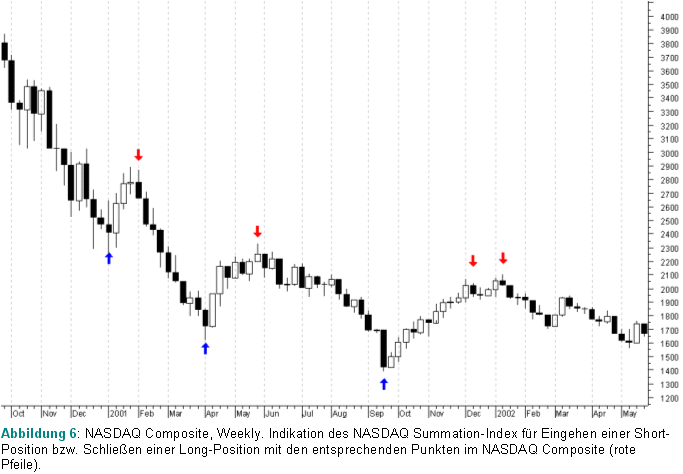

Die mit der Indikation des NASDAQ Summation Index korrespondierenden Zeitpunkte im NASDAQ Composite sind durch rote Pfeile dargestellt, siehe Abbildung 6.

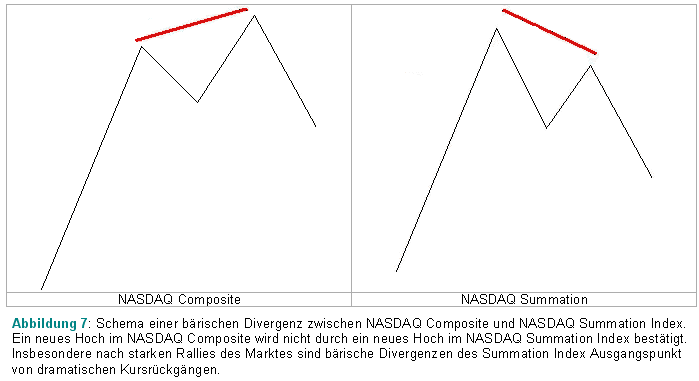

Die Situation im Frühjahr 2000 als der Summation Index den erwähnten Extremzonenbereich nicht erreichte, muss unter anderen Vorzeichen betrachtet werden als die dargestellten Indikationen. Während der NASDAQ Composite nämlich ein Allzeithoch ausbildete, dem eine lange und kräftige Rallye vorausging, bildete der NASDAQ Summation Index eine eindeutige bärische Divergenz. Das Zwischenhoch des Summation Index bei –121 ist Teil dieser Divergenz. Leider kann ich Ihnen aufgrund eines hartnäckigen Softwarekonfliktes meiner Charting Software keinen Einblick in einen längerfristigen Beobachtungszeitraum geben. Infolgedessen sei eine solche Divergenz anhand eines schematischen Beispiels dargestellt, siehe Abbildung 7.

Schlussbemerkung

Mit dem McClellan Summation Index besitzen Sie ein wertvolles Tool für die längerfristige Sicht der Marktbreite.

Der Summation Index eignet sich dazu, breitangelegte Marktindices mittels Optionen, Futures und Investmentfonds zu traden. Er kann auch verwendet werden, um die Effektivität spezifischer Signale zu erhöhen, indem er Bestätigungssignale hinzufügt oder vor neuen Trends warnt.

Schenken Sie den Richtungsänderungen im Summations-Index nur Beachtung, wenn er an extremen Zonenbereichen notiert, weil dort Fehlsignale herausgefiltert werden. Unterschiedliche Märkte (z.B. NYSE, NASDAQ) besitzen unterschiedliche Extremzonenbereiche. Bullenmärkte müssen von Bärenmärkten unterschieden werden, denn sie besitzen aufgrund der unterschiedlichen Marktbedingungen unterschiedliche Extremzonen. Darüberhinaus müssen die Extremzonenbereiche von Zeit zu Zeit adjustiert werden, das gilt insbesondere bei einem Wechsel von einem Bullen- zu einem Bärenmarkt oder vice versa. Bedenken Sie, dass der Summation Index nur eine Indikation darstellt und keine Kauf-/Verkaufsignale generiert. Priorität hat also stets der Kurs. Top- und Bottombildungen müssen nicht zwangsweise immer auf bestimmten Levels stattfinden. Suchen Sie daher nach Bestätigung mittels anderer Indikatoren!

Autor: Frank Thönnißen - Co-Investment Advisor bei STRADIVARI (Luxemburg)

http://www.trading-lehrgang.de

Hungrig auf mehr? Jetzt beim Derivate-Deal zuschnappen.

Handeln Sie rund 800.000 Zertifikate und Hebelprodukte ab 0 Euro Ordergebühr (plus Produktkosten, Spreads und Zuwendungen) – mit dem ING Direkt-Depot.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.