Krisenzyklus 2007/10 - Kleine Fußnote anbei

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

In meinem ausführlichen Kommentar vom 12.03.2010 sprach ich ein CNBC Interview mit dem US Börsenkommentator Jim Cramer an. Dieser hatte just nach dem Straucheln der beiden Bear Stearns Hedgefunds, - ein Ereignis, das mittlerweile als eines der Initialzündungen der Finanzkrise gilt -, lächerlich aufsehenerregend an US Notenbankchef Bernanke appeliert endlich etwas zu unternehmen. Das Video zu dem Interview war in meinem Kommentar nicht implementiert. Mit dieser Fußnote hole ich dies nach. Schauen Sie sich das Video durchaus in voller Länge an. Nein, wir sind nicht auf dem Mars, dieses Interview wurde in den USA zur Primetime gesendet.

Anbei eine Kopie meines Artikels.

Krisenzyklus 2007/10 - Ist das der 100% sichere Trade ?!

Freitag 12.03.2010, 23:00 Uhr

Immobilienkrise, also Häuser kaufen? Bankenkrise, also massiv Bankaktien kaufen? Schuldenkrise, also Euro und Pfund leerverkaufen? Hyperinflation, also Gold (am besten anonym) kaufen? Die einzelnen Stadien der Finanzkrise seit 2007 sind vorgezeichnet, die Reaktion als Anleger ebenfalls. Die Notenbanken weltweit, insbesondere die FED, führen dem Markt Liquidität in ungeahntem Ausmaß zu, die Krise wird in einem reißenden Strom von Dollars hinweginflationiert.

Ob das gut gehen kann ?

Wenn man der Positionierung der großen institutionellen Anleger sowie langfristigen Value-Investoren wie beispielsweise Warren Buffett Glauben schenken kann, sehr wohl. Wenn man den vornehmlich mittelfristig aktiven großen Spekulanten, den Hedgefunds wie beispielsweise dem von George Soros Glauben schenken kann, ebenfalls. Buffett hat schon immer ein eher Finanztitel-lastiges Portfolio gehabt. Er kauft seit dem Crash 2008 massiv Aktien aus dem Bankensektor ein. George Soros spielt ebenso wie das Gros der ganz großen Hedgefunds ein Revival des Bankensektors sowie erhebliche inflationäre Tendenzen, in dem er sich seit 2009 massiv in Gold engagiert.

Zu den Positionierungen der großen kapitalbewegenden Marktteilnehmer komme ich noch im Verlauf dieser Artikelserie. Zunächst möchte ich auf die wesentlichen Stadien der Finanzrkise eingehen sowie auf die Konsequenzen, die sich für uns als Anleger jeglicher Coleur ergeben. Dabei ist es ziemlich irrelevant, ob Sie sich als langfristiger Investor sehen oder aber kurz- und mittelfristig aktiver Anleger.

Eine detailierte, ausgeglichen formulierte Zusammenfassung der Finanzkrise bietet die Commerzbank. Nehmen Sie sich die Zeit und lesen Sie das Dokument durch. Danach wissen Sie genau, was seit 2007 passiert ist.

Dowload anbei : [Link "http://img.godmode-trader.de/charts/3/2005/Commerzbank_Finanzmarktkrise.pdf" auf img.godmode-trader.de/... nicht mehr verfügbar]

Immer wieder tauchen Fachtermini aus dem Bankingbereich auf, institutionelle Kreditderivate wie beispielsweise CDS, die im Rahmen der Finanzkrise eine wichtige Rolle gespielt haben.

Die Deutsche Bank hat einen brandaktuellen Researchreport veröffentlicht, der die Funktionsweise und Bedeutung dieser Handelsinstrumente beschreibt. Es lohnt sich das Papier durchzulesen.

Download anbei : [Link "http://img.godmode-trader.de/charts/3/2005/PROD0000000000254634.pdf" auf img.godmode-trader.de/... nicht mehr verfügbar]

Große Bankinstitute weltweit handelten solche Derivate, die auf den US Immobilienmarkt gepreist waren. Investmentbanken wie Bear Stearns und Lehman Brothers standen mit deutlich überhebelten Positionen im Markt. Als der US Immobilienmarkt einknickte, schnappte die Falle zu und es gab kein Entrinnen mehr.

Weltweit waren Banken, institutionelle Anleger und Pensionskassen in erheblichem Ausmaß in solche Papiere investiert. Ich kann mich noch an eine Meldung aus Norwegen erinnern, eines meiner Lieblingsurlaubsländer. Die Stadt Narvik hatte erhebliche Teile ihres Kapitals in solche Derivate gesteckt und war nun mit ebenso erheblichen Verlusten konfrontiert.

Der US Häusermarkt brach ein. Teilweise gab es Annoncen zu lesen, die 2 Häuser zum Preis von einem anboten. Absoluter Wahnsinn.

Ich denke, dass sich viele Leserinnen und Leser noch genau erinnern können, wie innerhalb kürzester Zeit Traditionshäuser wie Bear Stearns und Lehman, aber auch Merrill Lynch von der Bildfläche verschwanden. Bankaktien gingen in einen Crash über.

Von der Wertigkeit gehört es eigentlich nicht hier rein, aber unterhaltsam ist es allemal. Als zu Beginn der Finanzkrise die beiden Hedgefunds von Bear Stearns in die Bredouille gerieten und der US Immobilienmarkt begann wegzukippen, hatte der US Börsenkommentator Jim Cramer in einem CNBC Interview seinen großen Auftritt.

Bernanke habe die brisante Lage nicht verstanden. Es sei unverantwortlich beispielsweise die Leitzinsen nicht abzusenken. Tausende von Arbeitsplätzen ständen zur Disposition. Es sei unmöglich, dass Bernanke nicht reagiere.

Wer das Video sieht, fragt sich, ob Cramer einen Hausarzt ähnlich wie Michael Jackson hatte, der ihm nur das Gegenteil dessen gespritzt hatte, was Jackson üblicherweise abends bekam oder ob es einfach nur knallhart bewußt inszeniert war. Mit seiner Aussage hatte er allerdings recht. Tatsächlich begannen kurz darauf die drastischen Maßnahmen der US Regierung und der US Notenbank.

video

Ich bin mir nicht sicher, ob bei vergleichbarer Lage hier in Europa die Verantwortlichen genau so schnell und energisch gehandelt hätten wie US Finanzminister Henry Paulson unter Bush, sein Nachfolger Timothy Franz Geithner unter Obama und natürlich US Notenbankchef Ben Bernanke.

"Bear Stearns kollabiert uns weg, hier J.P. Morgan nehmt das Ding, wir bürgen für die Risiken". Die Zündschnur der Bombe brannte weiter. "Die Hypthekenfinanzierer Fannie Mae und Freddie Mac sind systemrelevant, die müssen wir halten ... wir nehmen sie vom Markt und unter staatliche Kontrolle". Lehman Brothers geht am 15.09.2008 insolvent. Warum auch immer entschied sich die US Administration Lehman nicht aufzufangen. Der Markt hatte damit nicht gerechnet. Es ist bekannt, dass sich beispielsweise Soros zuvor massiv in Lehman-Aktien eingekauft hatte. Im September 2008 springt Merrill Lynch über die Klippen "Hier BoA nehmt sie zum Discount, wir übernehmen die Risiken des Deals". Wachovia wird schnell der Citigroup zugeschanzt usw.

Der US Bankensektor, aber auch der in Europa, sackte in sich zusammen.

Der den Amerikanern eigene Pragmatismus dürfte wesentlich dazu beigetragen haben, dass das Pulverfass der Krise nicht zum finalen Explodieren kam. Es steht außer Frage, dass das Bankensystem Grundlage des gesamten wirtschaftlichen Geschehens ist. Ohne die Banken funktioniert nichts.

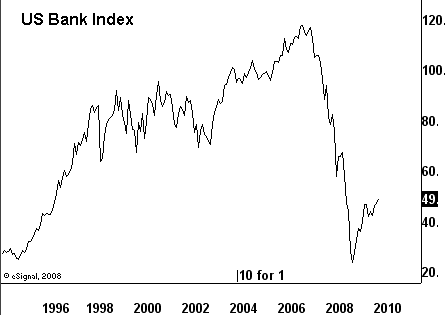

Der folgende Chart zeigt den Crash im US Bankensektor von 2007 bis 2008. Innerhalb kürzester Zeit verlor der Sektor 80% seines Wertes gleichsam wie ein voller Luftballon, aus dem Luft abgelassen wird.

Die Medien waren voll von Kritik. "Was in Gottes Namen passiert da ? Wie in Gottes Namen konntet ihr es soweit kommen lassen ?" Gleichzeitig machte sich auch eine gewisse Hilflosigkeit und Ohnmacht breit. Nur ausgewiesene Fachleute konnten die Zusammenhänge dessen erklären, was sich am Markt abspielte. Ich weiß von einigen Bankern, dass sie hochdotierten Finanzjournalisten die Materie erklären mußten, weil diese sich angesichts der Komplexität des Sachverhalts nachvollziehbarer erst einmal orientieren mußten.

In Deutschland trug die Debatte noch einen anderen Charakter. Deutschland ist einer der größten Derivatemärkte weltweit. Insbesondere der Zertifikatemarkt hatte und hat eine enorme Größe. Durch die Insolvenz von Lehman waren die von dieser Bank emittierten Zertifikate mit einem Schlag nichts mehr wert. Das Emittentenrisiko hatte zugeschlagen. Etwas, was man für unmöglich gehalten hatte. Der Vertrauensverlust der Branche war enorm. In einer der zahlreichen Diskussionsrunden äußerte sich die attraktive Anja Kohl aus der Wirtschaftsredaktion der ARD dahingehend, dass man den Zertifikatemarkt einfach abschaffen müsse. Wer soll ihr diese Reaktion verübeln ? Auch Dirk Müller alias Mr DAX setzt hier mit seiner Kritik an und plädiert für mehr Mündigkeit der Anlegerschaft.

Gier, unverantwortliches Handeln, fehlendes Risikomanagement, das Streben nach immer mehr Profit, so konnte es nicht weitergehen.

Man darf gespannt sein, ob der Finanzkrise nachhaltige Konsequenzen folgen werden. Fakt ist, dass das Finanzsystem und mit ihm verzahnt die Realwirtschaft, unheimlich komplex ist. Ein falsches Drehen an einer der Stellschrauben kann unvorhersehbare Folgen haben und das ganze System funktionsunfähig machen.

Dennoch bleibt zu hoffen, dass die politisch Handelnden konsequent Maßnahmen beschließen werden, die das System an die Leine nehmen. Der Sinn des Systems ist der, der Gesamtheit der Menschheit zu nutzen und nicht, sie zu kontrollieren und drangsalieren.

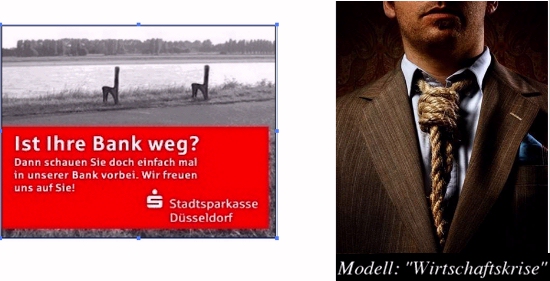

Die beiden folgenden Bilder beschreiben die Stimmungen der entsprechenden Marktphase auf sarkastisch bis ironische Art. Es darf geschmunzelt werden.

Das folgende Bild zeigt Helikopter Ben, den US Notenbank-Chef. Liquität, Liquität und nochmals Liquidität. Quasi als Sauerstoff des Finanzsystems. Bernanke öffnete die Schleusen der US Notenbank und ließ es US-Dollars regnen. Die einen werden sagen, dass Bernanke genau der richtige Mann zur richtigen Zeit war, der die Krise hinweginflationierte. Andere wiederum wie beispielsweise Jim Rogers oder Marc Faber hätten lieber gesehen, dass man große Kreditinstitute hätte kaputtgehen lassen, um eine große Marktbereinigung zu erreichen.

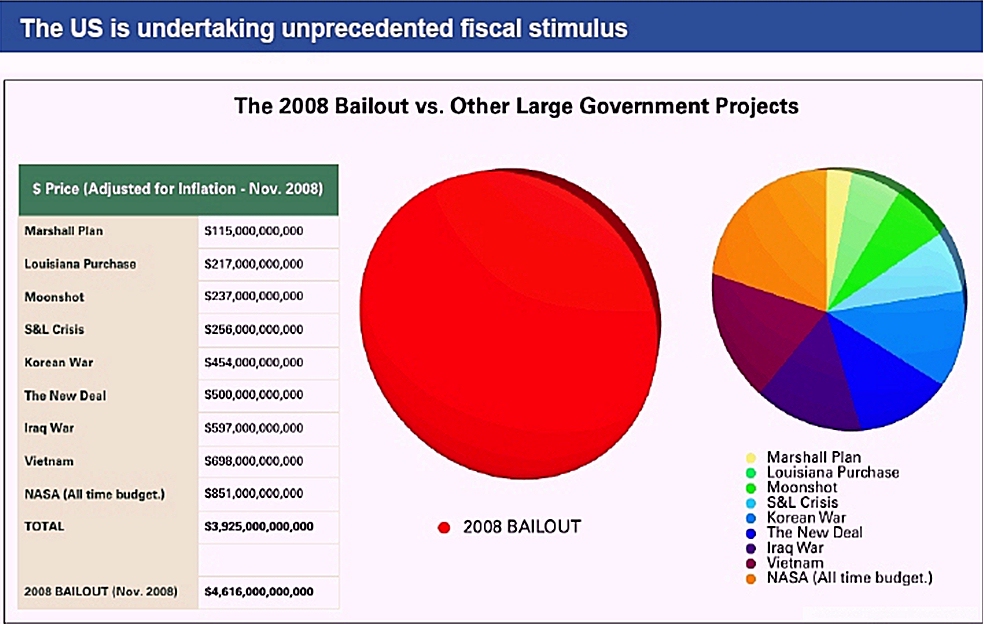

Eine meiner Lieblingsfolien, entnommen einer Researchstudie der Deutschen Bank. Sie visualiert eindrucksvoll die Dimension der Liquiditäts-zuführenden Maßnahmen für den US Bankensektor in 2008. Ich denke, die Leserschaft von GodmodeTrader kennt die Folie zugenüge.

Die (inflationsbereinigten) Kosten für den Koreakrieg, Vietnamkrieg, Irakkrieg, NASA Etat, Mondlandung, Marshalplan, etc. zusammenaddiert, ergeben einen geringeren Betrag als die Bailout-Kosten 2008.

Dazu lohnt auch ein Blick auf die US Schuldenuhr : http://www.usdebtclock.org/

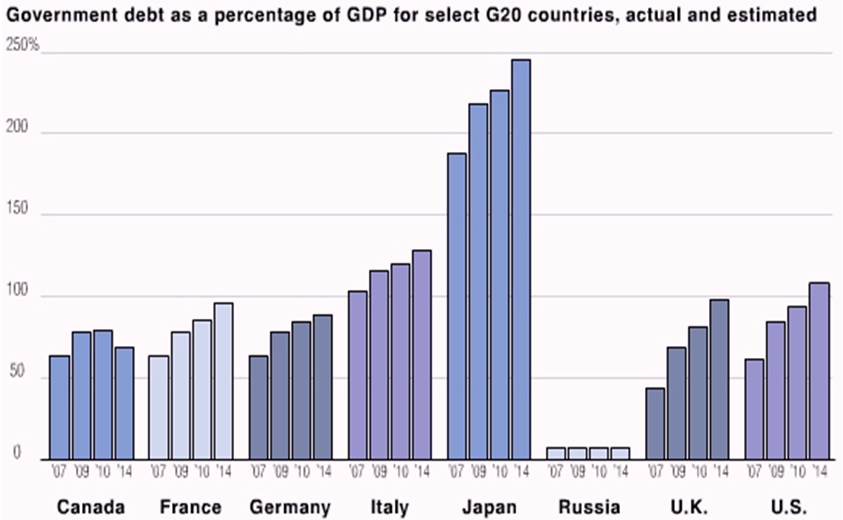

Die folgende Folie aus einem Researchreport von Morgan Stanley zeigt die Schuldenlast in Relation gebracht zu der Wirtschaftsleistung der Nationen in Gestalt des jeweiligen Bruttoinlandsprodukts (GDP).

Erhebliche Steigerungen wird es geben, aber im Vergleich zu Japan sieht die Lage in den USA nicht ganz so desaströs aus. Alles ist relativ.

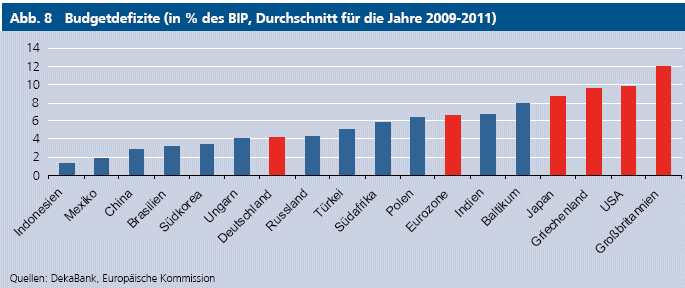

Übersicht der Budgetdefizite entnommen einem Report der Dekabank.

Die Japaner kennen sich mit staatlichen Konjunkturprogrammen und unterschiedlichsten fiskalischen Maßnahmen aus. Der Aktienmarkt in Gestalt des Nikkei 225 legte zwar immer eine schöne Rallye hin, klappte dann aber nach Auslaufen der Maßnahmen wieder in sich zusammen und markierte neue Tiefs.

Im Folgenden präsentiere ich Ihnen zum wiederholten Mal eine Folie aus einer Researchstudie von Morgan Stanley. Die Darstellung veranschaulicht recht eindrucksvoll den Zusammenhang zwischen Konjunkturprogrammen (rot gestrichelter Verlauf) und den Reaktionen des Aktienmarkts (grün).

Wenn man diese Folie Analysten vorlegt, wird durch die Bank argumentiert, dass die Maßnahmen der US Notenbank seit 2008 viel größer dimensioniert seien. Und wenn es sein müßte, würde Bernanke den Liquiditätshahn einfach neu öffnen. Wer weiß, vielleicht kommen die Analysten von Goldman Sachs gerade deswegen zu ihrer Einschätzung, dass die FED den Leitzins erst ab 2012 anhaben werde.

Wird die US Notenbank mit ihren Reflationierungsmaßnahmen Erfolg haben ?

Eine Studie des Consultingunternehmens McKinsey befaßt sich unter anderem mit dieser Fragestellung.

Download anbei : http://www.mckinsey.com/mgi/reports/freepass_pdfs/debt_and_deleveraging/debt_and_deleveraging_full_report.pdf

Von der Beantwortung dieser Frage hängt die Vorgehensweise des Anlegers ab.

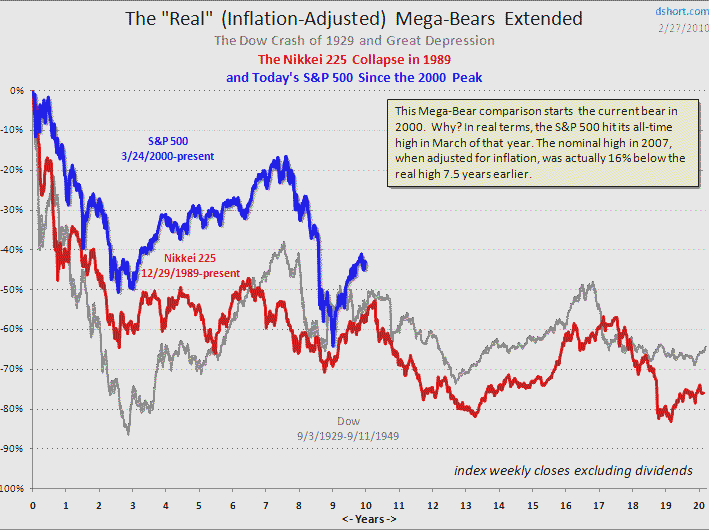

Wenn der Reflationierungstrade nicht erfolgreich verlaufen sollte, dann würde sich eine Situation ergeben, wie in der folgenden Grafik dargestellt.

Hier sind direkt gegenübergestellt/übereinandergelagert die inflationsbereinigten Kursverläufe von 1929/1930 in grau, vom Nikkei ab 1989 und der Finanzkrisenverlauf bis dato in blau.

Deflation war 1930 das Thema, Deflation ist das Thema seit 1989 im Nikkei und Bernanke verbürgt sich dafür, dass Deflation möglichst nicht das Thema ab 2007 werden sollte.

Im zweiten Teil dieser Artikelserie werde ich zunächst auf die Positionierung der ganz großen Institutionen im aktuellen Marktumfeld eingehen. Hier zeigt sich nämlich, dass das smarte Geld stark im US Bankensektor, im Technologiesektor und im Goldsektor positioniert ist.

Im dritten Teil werde ich dann eine Zusammenfassung charttechnischer Prognosen zu den großen Assetklassen veröffentlichen. In den USA springen die Homebuilders wieder an, die Preise für Bauholz scheinen eine Trendwende nach oben zu vollziehen, die Tech-Subsektoren wie insbesondere der Netzwerksektor brechen nach oben aus und nach wie vor wird am Devisenmarkt das Staatsverschuldungsthema gespielt. Als Chartist schaue ich mir gerne an, wie die Mehrheit der Marktteilnehmer denkt und dementsprechend handelt.

Viel Spaß beim Lesen, viel Erfolg an der Börse.

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.