Konsumgüter-Aktien: Jetzt erst recht!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

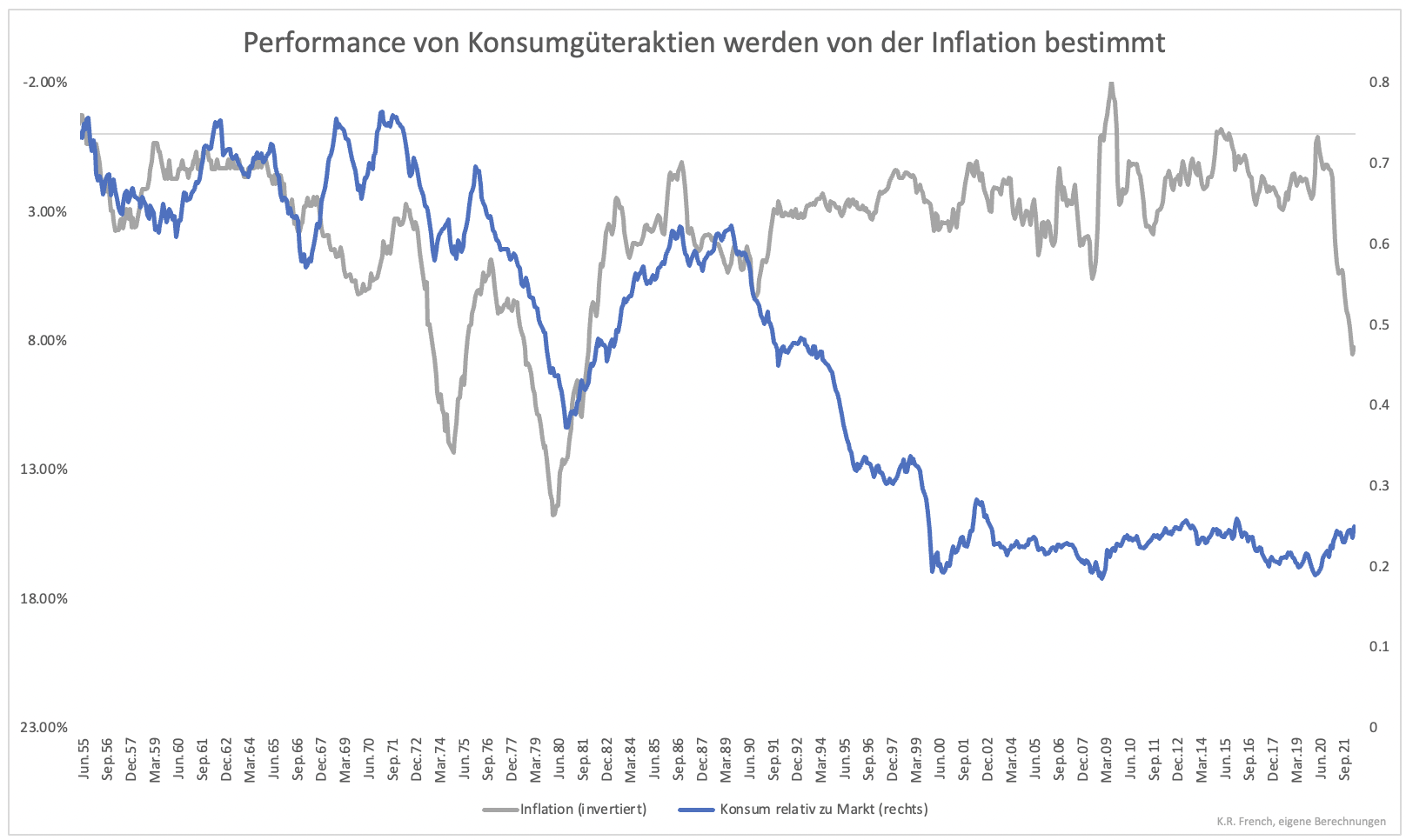

Gründe, weshalb Konsumgüter-Aktien weiterhin schlecht performen sollten, gibt es genug. Vor allem die Inflation macht Konsumenten zu schaffen. Mit 8-9 % Inflation in Europa und den USA halten die Löhne einfach nicht mit. Die Kaufkraft sinkt. Sinkt die Kaufkraft, muss auch der Konsum früher oder später sinken. Man kann nicht permanent mehr ausgeben als man einnimmt. Würden die Löhne mindestens so schnell wie die Inflationsrate steigen, müssten Konsumgüter-Aktien nicht underperformen. Im Normalfall beginnen die Preise allerdings erst zu steigen. Löhne ziehen mit Verzögerung nach und dann meist nicht im gleichen Ausmaß. Es spricht wenig für Konsumgüter-Aktien. Tatsächlich laufen Aktien und Inflation parallel. Die Performance von Konsumgüter-Aktien gegenüber dem Gesamtmarkt ist schlechter, wenn die Inflation steigt. Der Zusammenhang ist bis in die 90er Jahre in Grafik 1 klar zu erkennen. Danach driften Inflation und Performance auf den ersten Blick auseinander.

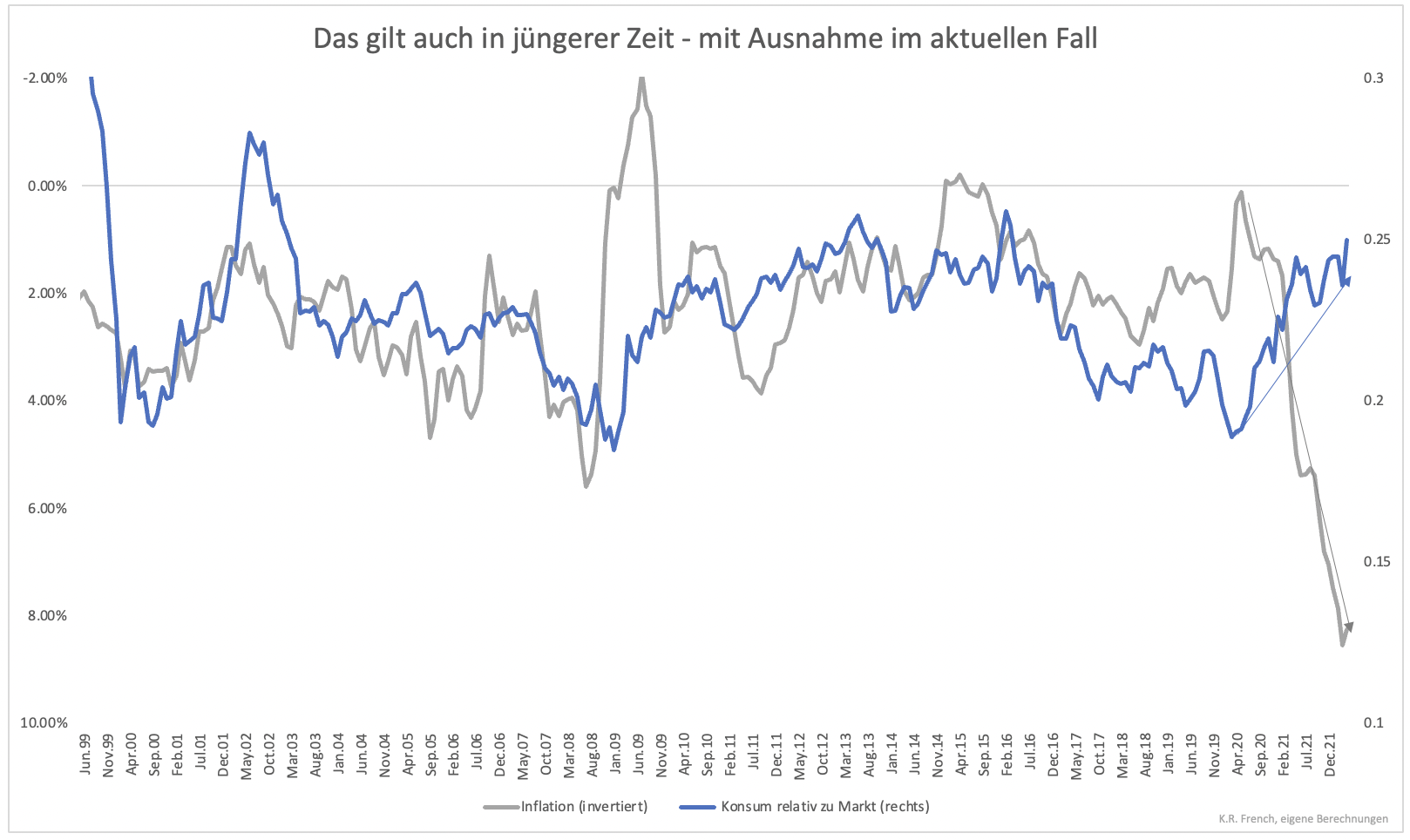

Grafik 2 zeigt daher den Zusammenhang für die vergangenen 23 Jahre. Man sieht sofort, dass der Zusammenhang noch immer gilt. Die relative Performance von Konsumgüter-Aktien gegenüber dem Gesamtmarkt hält trotzdem eine Überraschung bereit. Seitdem die Inflation rasant zu steigen begonnen hat, steigen Konsumgüterwerte gegenüber dem Gesamtmarkt.

Das ist keine Illusion, sondern tatsächlich der Fall. Zum Teil lässt sich dies mit der Pandemie erklären. Konsumgüterwerte hatten mehr aufzuholen und bestimmte Konsumbereiche befinden sich immer noch auf dem Weg zur Normalisierung (z.B. Tourismus). Die Outperformance erkennt man in den gleichgewichteten Indizes, die in den Grafiken verwendet wurden.

In den USA wird der Sektorindex von zwei Unternehmen bestimmt, Tesla und Amazon. Zusammen machen sie fast 50 % des Sektors aus. Beide Unternehmen mögen Teil des Sektors sein, doch gerade Tesla ist nicht unbedingt ein guter Maßstab für den Konsumgütersektor.

Ein gleichgewichteter Index zeigt, was durch die hohe Gewichtung von Amazon und Tesla verborgen bleibt: Dem Konsumgütersektor geht es besser als man denkt. Trotz hoher Inflation und schlechter Stimmung ist die Performance nicht schlechter als vom Gesamtmarkt. Was geschieht dann erst, wenn die Inflation wieder sinkt?

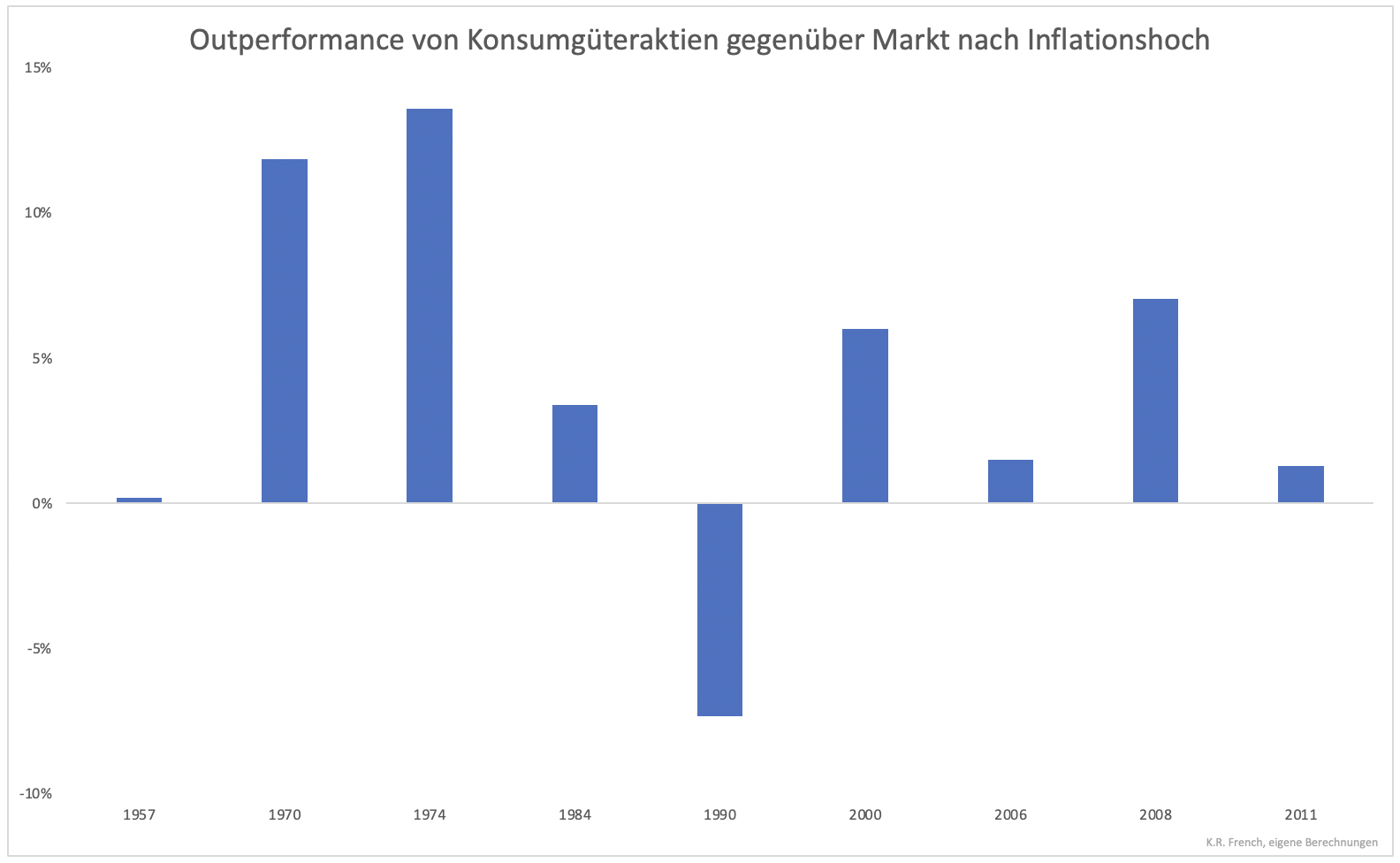

Nachdem signifikante Inflationshochs ausgebildet wurden, können Konsumgüter-Aktien den Markt häufig schlagen. Seit 1957 kam es lediglich ein Mal zu einer Underperformance (Grafik 3) im Jahr 1990. Der Golfkrieg spielte hier eine Rolle.

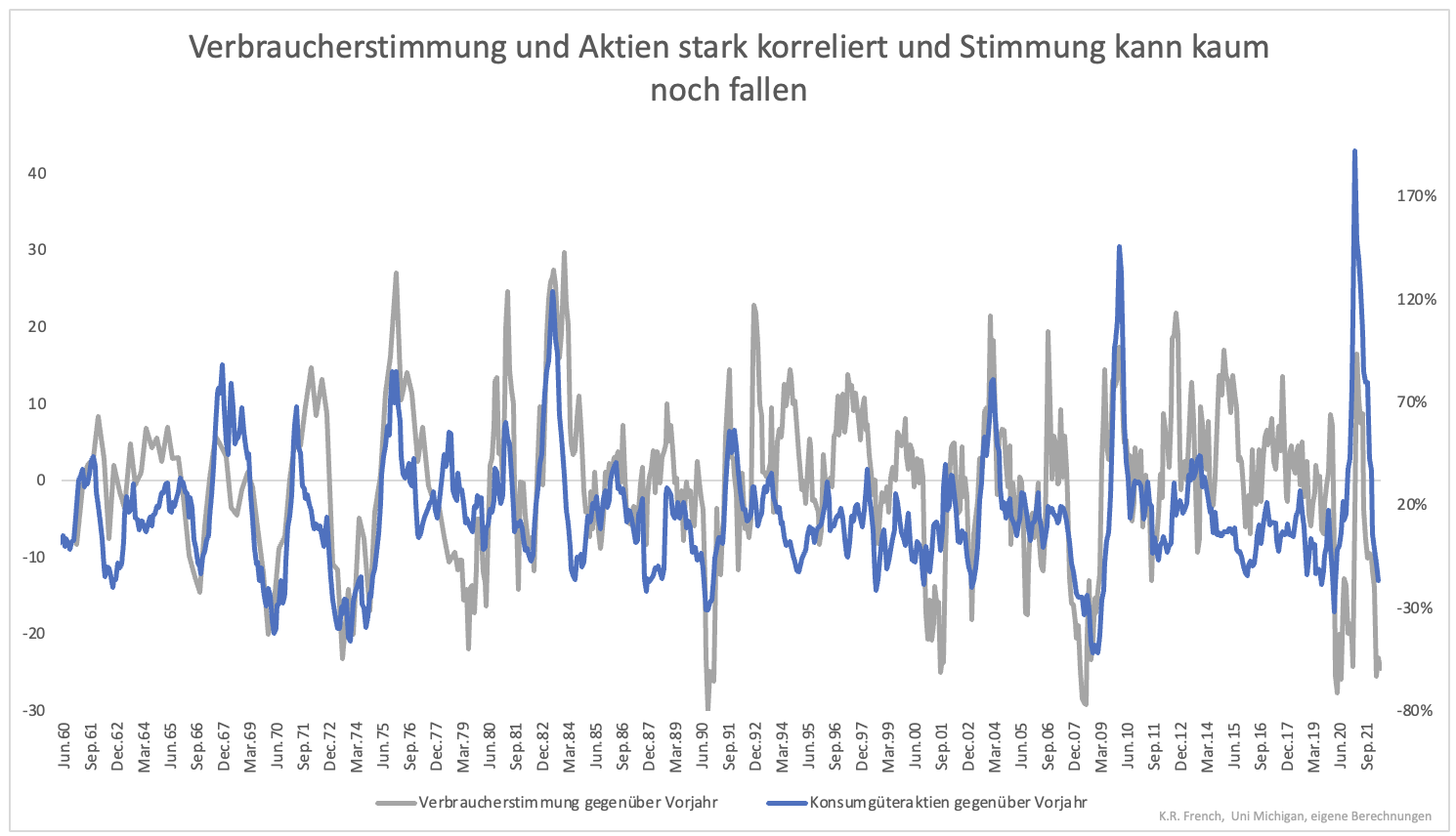

Sinkende Inflation sollte dem Konsumgütersektor einen Schub verleihen. Bleibt noch die schlechte Verbraucherstimmung, die es zu überwinden gilt. Tendenziell gehen Aktienperformance und Veränderung der Stimmung Hand in Hand (Grafik 4). Die Stimmung ist bereits schlecht und selbst wenn die Stimmung schlechter wird, verlangsamt sich das Tempo unweigerlich. Schlimmer kann es kaum kommen. Kurz gesagt: Konsumgüter-Aktien könnten den Markt in den kommenden Quartalen deutlich schlagen.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 50 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.