Können Aktien in den kommenden zehn Jahren Anleihen schlagen?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Für deutsche Aktien ist die Rechnung schnell gemacht. Der DAX hat in den vergangenen 20 Jahren an Kursgewinnen praktisch keinen Boden gut gemacht. Die Kurse stehen heute immer noch da, wo sie im Jahr 2000 standen. Der DAX-Performanceindex spiegelt also vor allem die Dividenden wider. Seit 2000 haben diese im Durchschnitt eine jährliche Rendite von 3,3 % gebracht.

Noch im Oktober lag die Rendite 10-jähriger Bundesanleihen bei 3 %. Damals war es ein knappes Rennen zwischen Aktien und Anleihen. Heute steht die Rendite bei 2,2 %. Aktien dürften einen leichten Vorteil haben. Das gilt sogar, wenn man die Schwankungsbreite berücksichtigt. In den USA ist das anders.

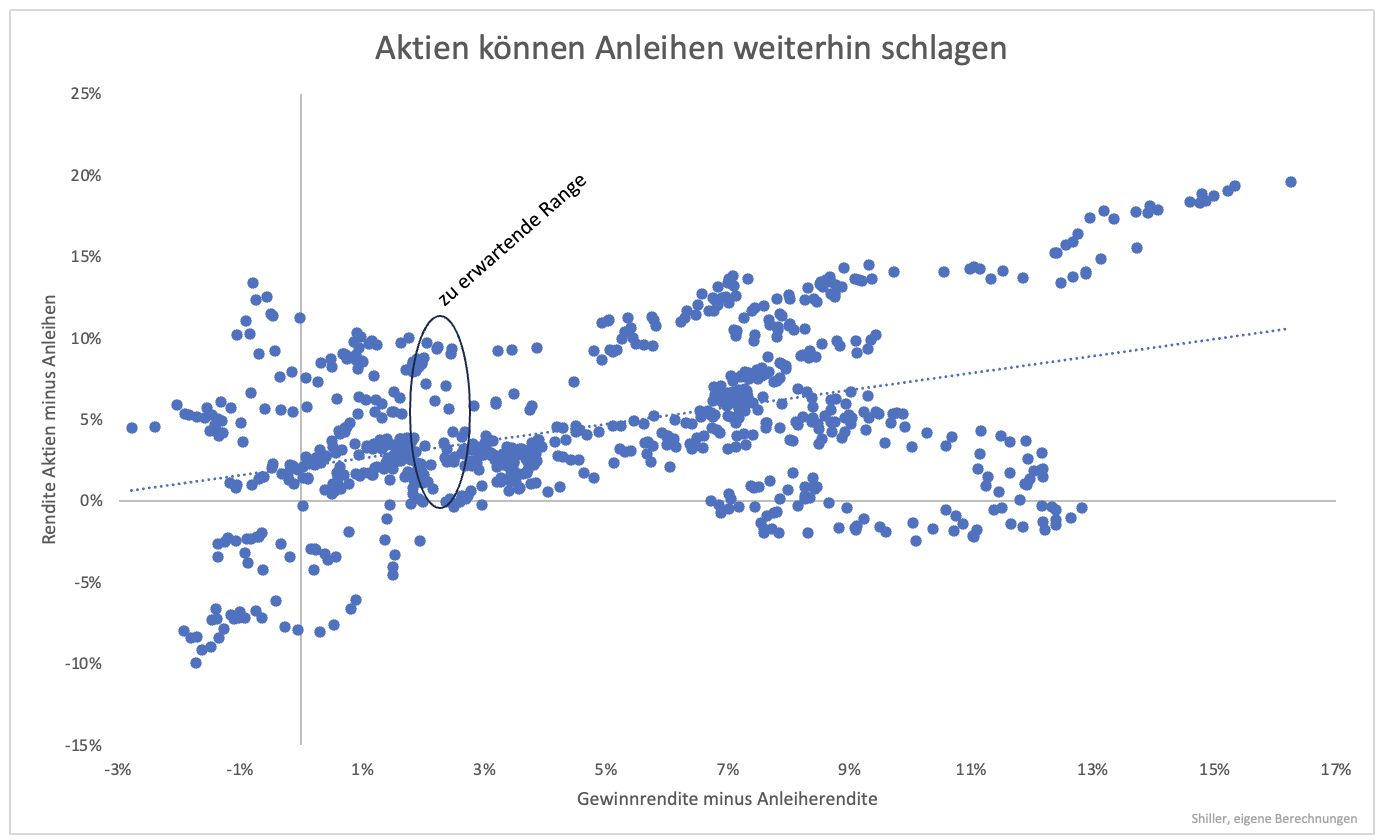

Ob Aktien in den nächsten zehn Jahren mehr Rendite erwirtschaften als Anleihen hängt davon ab, welches Renditeniveau herrscht und welche Gewinnrendite Aktien versprechen. Subtrahiert man die Anleiherendite (inflationsbereinigt) von der Gewinnrendite, erhält man den ersten relevanten Datenpunkt. Dieser liegt bei 2 % und davon hängt die zukünftige Outperformance von Aktien ab.

Historisch konnten Aktien Anleihen bei einem Wert von 2 % in den nächsten zehn Jahren um 0-10 % pro Jahr schlagen. Das ist eine große Schwankungsbreite. Aktuell ist also praktisch alles möglich. Zudem kann man im Voraus nicht mit Sicherheit sagen, ob es sich in den nächsten zehn Jahren um einen Fall handelt, der nach dem Motto „Ausnahmen bestätigen die Regel“ gewertet werden muss.

Grundsätzlich ist die Korrelation zwischen Ausgangswert und zukünftiger Performance gut erkennbar (Grafik 1). Um eine Schwankungsbreite kommt man allerdings nicht herum. Man kann versuchen, die Schwankungsbreite zu reduzieren, indem man die Bewertung des Aktienmarktes mit den Ausgangswerten vergleicht.

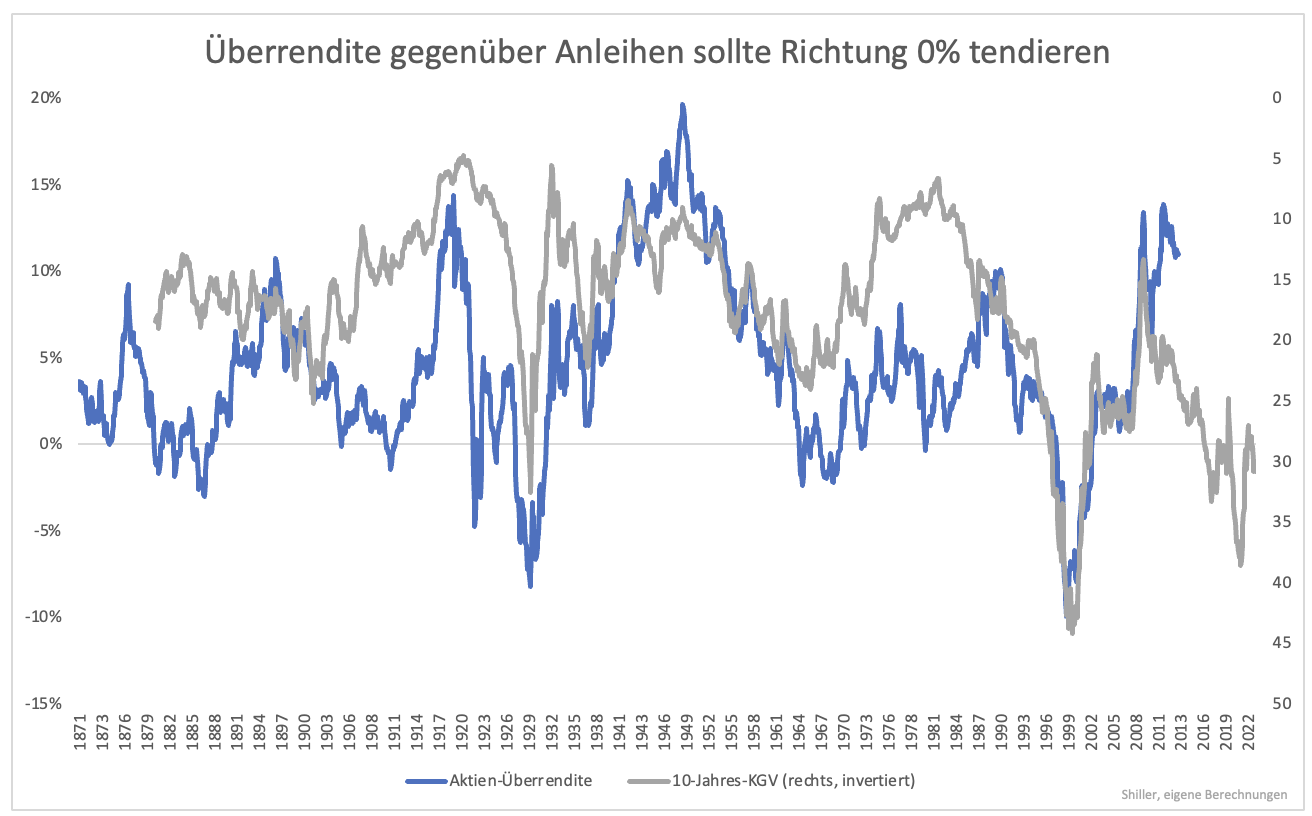

Gewinn- minus Anleiherendite entspricht der Überrendite von Aktien gegenüber Anleihen. Diese folgt der Bewertung mit zehn Jahren Abstand (Grafik 2). Auf den ersten Blick sollte die Überrendite auf 0 % fallen und möglicherweise sogar darunter. Bei einem 10-Jahres-KGV von mehr als 30 lag die Überrendite noch nie bei mehr als 0 %.

Im Vergleich zu früheren Perioden, die eine Überrendite von 0-10 % versprachen, ist die Bewertung des Marktes heute höher. Ist die Bewertung heute hoch, ist die zukünftige Rendite geringer. Mit 10-jährigen US-Anleihen lassen sich 4 % erwirtschaften, wenn man die Anleihen über die Gesamtlaufzeit hält. Es ist unwahrscheinlich, dass Aktien diesen Wert wesentlich übertreffen. Immerhin schließt die Betrachtung Dividenden nicht mit ein. Rechnet man Dividenden hinzu, haben Aktien auch in den USA einen kleinen Vorteil. Das Risiko ist dafür höher. Das Chance-Risiko-Verhältnis steht auf der Seite von Anleihen.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.