KAGI Charts erfolgreich traden

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Seit langem haben die japanischen Kerzencharts, sogenannte Candlestick-Charts, ihren Einzug in die westliche klassische Chartanalyse gefunden. Heutzutage zählen sie zu einer sehr beliebten Chartdarstellungsart und sind mit nahezu jeder Charting Software zu visualisieren. Doch neben den Candlestick-Charts haben die Japaner noch weitere interessante Chartdarstellungsarten zu bieten. Hierzulande bisher kaum Aufmerksamkeit gefunden haben die sogenannten Kagi Charts.

Es wird angenommen, dass Kagi Charts von den Japanern um das Jahr 1870, als dort der Handel mit Aktien begann, entwickelt wurden - ungefähr zur gleichen Zeit als die viel populäreren Candlestick-Charts. Die Einführung der Kagi Charts in die westliche Welt ist Steve Nison, der auch ein bekannter Autor zum Thema Candlestick-Charting ist, zu verdanken.

Das Wort Kagi beschreibt im Japanischen einen L-förmigen Schlüssel. Aus diesem Grunde sind Kagi Charts im Westen auch bekannt als „Key Charts“ (Key, engl.: Schlüssel). Eine andere modernere Bezeichnung lautet „Hook-Charts“ (Hook, engl.: Haken), da eine Serie aneinandergereihter vertikaler Linien bei einem Richtungswechsel der Kurse mit einem kleinen Haken (horizontale Linie) verbunden wird. Eher unbekanntere Synonyme für Kagi Charts lauten „Delta Charts“, „String Charts“ und „Price Range Charts“. Die einzige Variable, die in den Kagi Charts Beachtung findet, ist der Schlusskurs. Die Indikation von bullischen und bärischen Märkten wird mittels der Stärke der Linien entschieden.

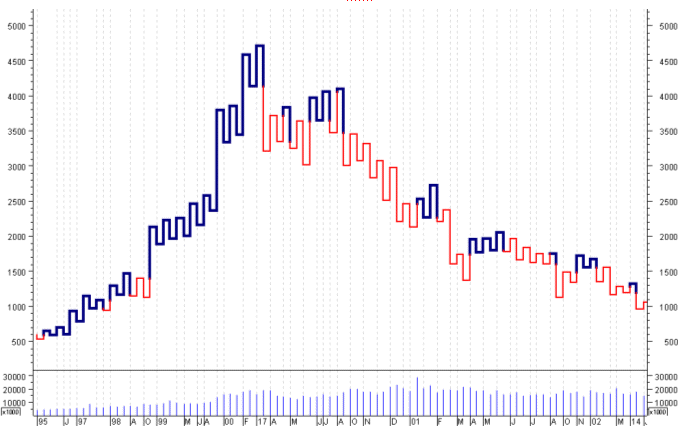

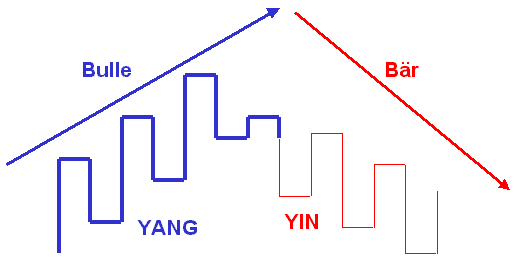

Bevor wir uns der genauen Berechnung und Konstruktion von Kagi Charts anhand eines Beispiels widmen, sollten wir uns zunächst einmal ein Bild von Kagi Charts machen können, siehe Abbildung 1.

Sie sehen, dass ein Kagi Chart aus einer Serie aneinandergereihter vertikaler Linien besteht, die bei einem Richtungswechsel der Kurse mit einer kleinen horizontalen Linie, also einem kleinen Haken (daher auch der Namen „Haken Charts“) verbunden werden. Die Stärke und die Richtung der Linien ist von den Preisen abhängig. Wenn die Schlusskurse weiterhin in die Richtung der vorigen vertikalen Kagi Linie laufen, wird diese Linie verlängert. Wenn die Preise jedoch um einen vordefinierten Reversal Amount (Umkehrbetrag) in die Gegenrichtung laufen, wird in der nächsten Spalte eine neue Linie in die entgegengesetzte Richtung gezeichnet. Wenn das Hoch oder Tief der vorherigen vertikalen Linie unterschritten wird, ändert sich die Stärke der gezeichneten Linie. Eine weitere Besonderheit von Kagi Charts ist, dass der Zeitfaktor völlig ignoriert wird. Insofern erinnern Kagi Charts an Point & Figure Charts.

Im Folgenden soll der Prozess der Konstruktion eines Kagi Charts anhand eines konkreten Beispiels verdeutlicht werden, damit es einfacher wird diese Chartkonstruktion zu verstehen und entsprechende Trading-Entscheidungen abzuleiten.

Konstruktion

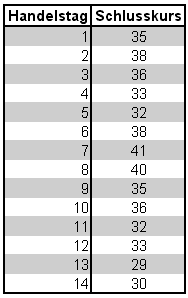

Zuerst muss ein Reversal Amount, also ein Umkehrbetrag, definiert werden. Der Preis muss um diesen Umkehrbetrag steigen oder fallen, um seine Richtung umzukehren. Der Umkehrbetrag variiert von Markt zu Markt und ist abhängig von der Volatilität, dem Trading-Zeitrahmen, dem Preis des Underlyings und dem von Ihnen tolerierten Risikobetrag. Ein Swingtrader würde beispielsweise einen kleineren Reversal Amount wählen als ein Positionstrader. Werfen wir einen Blick auf nachstehende Tabelle, siehe Abbildung 2.

Abbildung 2: Schlusskurse. Um die erste Linie eines Kagi Charts zeichnen zu können, muss zunächst der Schlusskurs des zweiten Tages mit dem Schlusskurs des ersten Tages (Basispreis) verglichen werden.

Obwohl ich es vorziehe, mit prozentualen Reversal Amounts zu arbeiten, die Sie auch in nahezu allen ‚besseren‘ Charting Softwares einstellen können, soll hier einmal der Einfachheit halber die Konstruktion mittels eines Umkehrbetrages von 3 Punkten dargestellt werden. Um die erste Linie einzuzeichnen, müssen Sie den Schlusskurs des zweiten Tages mit dem Schlusskurs des ersten Tages, der auch als Basispreis bezeichnet wird, vergleichen. Die erste Linie kann nämlich nur dann eingezeichnet werden, wenn die Differenz zwischen Basispreis und Schlusskurs des zweiten Tages entweder gleich oder grösser als der Reversal Amount ist.

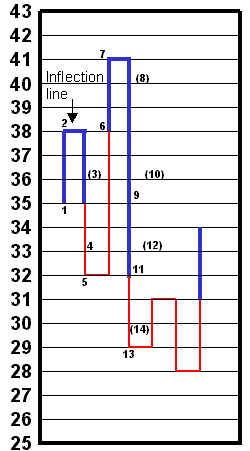

In unserem Beispiel ist diese Differenz (= 3) zwischen Basispreis (35) und Schlusskurs des zweiten Tages (38) gleich dem Reversal Amount (3), und wir ziehen eine dicke vertikale Linie vom Basispreis zum Schlusskurs des zweiten Tages, siehe Abbildung 3, Linie 1 – 2

Abbildung 3: Beispiel für die Konstruktion eines Kagi Charts anhand der Schlusskurse der Tabelle in Abbildung 2.

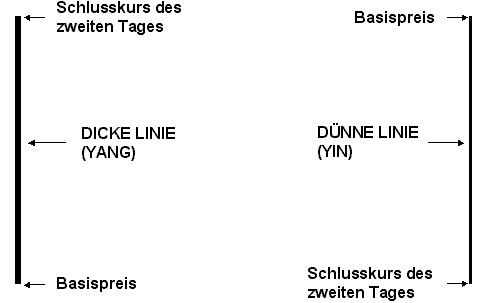

Falls hingegen der Schlusskurs tiefer als der Basispreis läge, dann würden wir eine dünne vertikale Linie vom Basispreis runter zum Schlusskurs des zweiten Tages ziehen. Das Prinzip finden sie nochmals in der Abbildung 4 dargestellt.

Abbildung 4: Breite der Kagi Linien. Die Linienbreite zeigt das Verhältnis des Schlusskurs zum Basispreis.

Falls die Differenz zwischen dem Schlusskurs des zweiten Tages und dem Basispreis geringer als der Reversal Amount ist, dann zeichnen Sie keine Linie ein und fahren mit dem dritten Schlusskurs fort, indem sie diesen mit dem Basispreis vergleichen. Nachdem eben die erste Linie eingezeichnet wurde, betrachten wir nun den Schlusskurs des dritten Tages. Falls dieser Schlusskurs seine Bewegung in die gleiche Richtung wie die vorangegangene Kagi Linie fortsetzen würde, würde die Linie zum Schlusskurs extensiert. Der Betrag der Preisbewegung ist hierbei unerheblich. Falls der Preis in die Gegenrichtung laufen sollte, muss die Preisbewegung größer oder gleich dem Reversal Amount sein, um eingezeichnet werden zu dürfen. Wenn die Preisbewegung geringer als der Reversal Amount ist – wie in unserem Beispiel - dann zeichnen Sie keine Linie ein. Am vierten Tag setzt der Preis seine Abwärtsbewegung fort (33). Das sind fünf Punkte weniger als der vorige Kagi und damit ist eine Differenz, die größer als der Reversal Amount ist, gegeben. Somit können wir a) eine horizontale Linie einzeichnen, die auch als „Inflection Line“ bezeichnet wird, und b) eine vertikale Linie von 38 zu 33, siehe Punkt 4 im Chart. Eine Inflection Line sollte also immer dann eingezeichnet werden, wenn eine Kursbewegung in die Gegenrichtung stattgefunden hat, welche grösser oder gleich dem Reversal Amount ist. Sie sehen, dass die neue Linie unter das vorige Low von 35 geht. Aus diesem Grunde mutiert die Linie von einer dicken „Yang Linie“ zu einer dünnen „Yin Linie“ und zwar vom vorausgegangenen Low (35) bis zum Ende dieser Yin Linie.

Die Mutation von Yang zu Yin oder umgekehrt spielt eine wichtige Rolle im Entscheidungsprozess des Tradings. Dies soll später noch detailliert besprochen werden. Der Schlusskurs des fünften Tages (32) liegt 1 Punkt unter dem Schlusskurs des vierten Tages (33). Damit können wir die Kagi Linie runter bis 32 extensieren, weil die Bewegung in die zuvor eingeschlagene Richtung führt (siehe Punkt 5 im Chart). Der Schlusskurs des sechsten Tages ist 38 und damit eine Preisbewegung in die Gegenrichtung um einen Betrag der den Reversal Amount übertrifft. Aus diesem Grunde zeichnen wir wieder eine Inflection Line und eine vertikale Linie von 32 zu 38, dem vorigen High. Falls die Linie noch weiter über 38 extensieren sollte, wird aus der Yin Linie eine Yang Linie, was dann tatsächlich auch am siebten Tag (41) der Fall ist, siehe Punkt 7 im Chart. Wir halten dementsprechend Folgendes fest: Eine (dicke) Yang Linie mutiert zu einer (dünnen) Yin Linie, wenn der Preis unter das vorangegangene Low geht. Und umgekehrt: Eine (dünne) Yin Linie mutiert zu einer (dicken) Yang Linie, wenn der Preis über das vorangegangene High geht. Wenn Sie weiter nach diesen Prinzipien verfahren und dementsprechend die Kagi Linien gemäss der Tabellenkurse aus Abbildung 2 einzeichnen, sollte das Ergebnis aussehen wie das Chart in Abbildung3.

Interpretation

Sämtliche Kauf- und Verkaufentscheidungen basieren auf dem folgenden Prinzip:

„Kaufe die Yang-Linie und verkaufe die Yin-Linie“, verdeutlicht in Abbildung 5.

Abbildung 5: Kagi Charts indizieren mittels (dicker) Yang Linie und (dünner) Yin Linie, ob die Bären oder die Bullen Oberwasser haben. Wenn die Yang Linie zur Yin Linie mutiert, indiziert dies, dass eine Annäherung der Kräfteverhältnisse zwischen Bullen und Bären in Kraft tritt. Die Bullen haben die Kontrolle über den Markt verloren und die Bären schicken sich an, diese zu übernehmen.

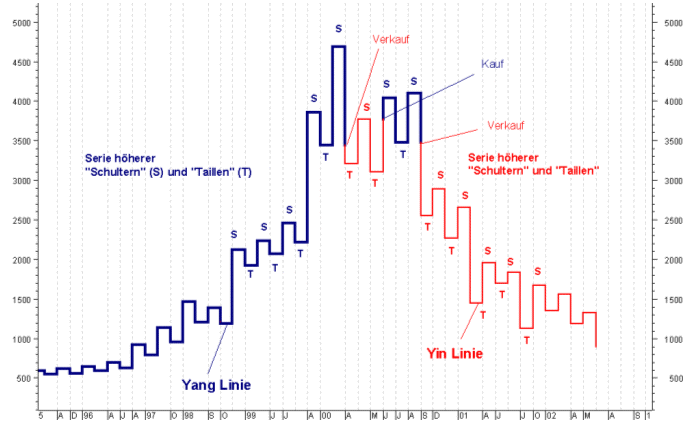

Die nächste Abbildung 6 zeigt anhand eines Charts die Kauf- und Verkaufentscheidungen, die gemäss des eben erwähnten Grundprinzips der Interpretation entstünden.

Abbildung 6: Kagi Chart des NASDAQ-100 Index (NDX) mit Kauf-/Verkaufsignalen und Trends. Wochenintervall, Reversal Amount 7%.

Dieser Chart des NASDAQ-100 Index hat natürlich nichts mit kurzfristigen Trading-Signalen zu tun, sondern soll das übergeordnete längerfristige Bild des Indices wiedergeben. Die Stellen, an denen die Yang Linie zu einer Yin Linie mutiert, sind mit „Verkauf“ markiert. Umgekehrt sind die Orte, an denen sich eine Yin Line in eine Yang Linie wandelt, mit „Kauf“ gekennzeichnet. Sie sehen zunächst den durch die blaue Yang Linie markierten mehrjährigen Aufwärtstrend, der weit in die frühen 90er Jahre reicht und mittels derer der Bullenmarkt gespielt werden konnte. Das erste Verkaufsignal entsteht in der Woche des 07.04.2000. Zu diesem Zeitpunkt mutiert nämlich die blaue Yang Linie zur roten Yin Linie. Dieses Verkaufssignal ist eher ungünstig zu werten, da das anschließende Kaufsignal in der Woche des 02.06.00 einen relativ kleinen Verlust eventueller Short-Positionen produziert. Das Verkaufssignal in der Woche des 15.09.2000 ist dementsprechend auch wieder tendenziell eher negativ zu werten, da es einen Verlust entsprechender Long-Positionen bedeutet hätte. Letztendlich stehen diesen relativ kleinen Verlusten aber große Gewinne gegenüber, denn das Verkaufssignal hat nun schon zwei Jahre Gültigkeit und hätte uns ermöglicht, eine große Bewegung des Bärenmarktes mitzunehmen beziehungsweise diesem Markt fernzubleiben. Wenn Sie nur das Grundprinzip „Kaufe die Yang Linie und verkaufe die Yin Linie“ im Falle des NASDAQ-100 Index (und nicht nur dort) als zugrundeliegende Technik verwendet hätten, dann hätten Sie Situationen erlebt, in denen die Indikation für das Trading nicht sehr günstig ist. Aus diesem Grunde sollten sie nicht nur auf den Wechsel der Linienstärke achten, sondern auch auf zusätzliche Faktoren, welche die Indikation bekräftigen. Diese zusätzlichen Faktoren können zum Beispiel Patterns sein. Bei den Kagi Charts setzen sich diese Patterns aus den sogenannten Schultern („S“ im Chart) und Taillen („T“) zusammen. Eine Schulter ist ein vorangegangenes High und eine Taille beschreibt ein vorangegangenes Low. Wenn sie gemäss einer Trendphilosophie eine Serie höherer Schultern und höherer Taillen erkennen, impliziert dies einen starken Aufwärtstrend. Umgekehrt wird ein bärischer Trend durch tiefere Schultern und Taillen impliziert. Achten Sie also darauf, dass ein wie eben beschriebener Trend vorliegt, denn in Trading Ranges (Handelsspannen) funktionieren Kagi Charts nicht gut und Indikationen für eine Analyse sind sehr zweifelhaft.

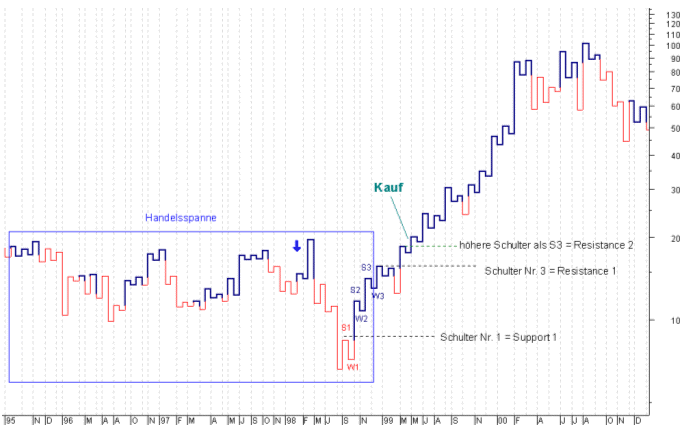

In der nachfolgenden Abbildung 7 sehen Sie das Beispiel einer Trading Range und warum Kagi Charts in Handelsspannen nicht gut funktionieren.

Abbildung 7: Analog Devices (ADI), Wochenintervall, Reversal Amount 3%. Handelsspanne und Trend. Kagi Charts sollten innerhalb Handelsspannen äusserst kritisch betrachtet werden. In trendierenden Märkten hingegen funktionieren sie gut.

In der Woche des 16.01.1998 (siehe Pfeil) mutiert die Yin Linie zu einer Yang Linie. Es entsteht ein Kaufsignal innerhalb der Trading Range (eingerahmt). Das Signal beschert zwar kurzfristige Gewinne aber wir würden schon sehr bald wieder durch ein Verkaufssignal unterhalb der letzten Taille am Einstiegspunkt ausgestoppt werden. Anschließend verweilt der Kurs noch eine Weile innerhalb der Handelsspanne. Bevor Sie eine Trading-Entscheidung treffen, sollten Sie abwarten bis eine Stärke im Trend sichtbar ist. Eine Möglichkeit, Stärke im Trend zu sichten, ist abzuwarten bis ein Break verschiedener vorausgegangener Taillen und Schultern erfolgt ist, also ein sogenannter Multilevel Break. Mit anderen Worten: Sie benötigen eine Serie höherer Taillen und Schultern, um den Beginn eines Aufwärtstrends identifizieren zu können.

Schultern und Taillen können als Unterstützungs- und Widerstands-Levels angesehen werden. Ebenso kann die Mitte einer langen Kagi Linie als Unterstützung beziehungsweise Widerstand dienen (wie das ähnlich bei der Candlestick-Charting Technik der Fall ist). In der Abbildung 7 verwende ich die tiefste Schulter als Support Level. Nun warte ich auf drei Schultern, die nacheinander gebrochen werden. Erst dann erhalte ich ein Signal dafür, dass der Aufwärtstrend entstanden ist. Diese Technik wird auch „Three-Level Break“ genannt. Statt dreier Schultern können sie auch zwei verwenden, dann ist die Indikation allerdings nicht so aussagekräftig, denn nach langen Trading Ranges steht fast immer eine große Kursbewegung bevor. Dementsprechend sollten Sie deutliche Signale abwarten, bevor Sie einem Fehlsignal aufsitzen und länger in der Trading Range gefangen bleiben statt ihr Tradingkapital für andere Opportunitäten in anderen Märkten zu verwenden.

Im Beispiel bilden sich drei höhere Schultern aus (S1, S2, S3). Eine höhere Schulter folgt der dritten Schulter aber noch nicht. Aufgrund dessen würde ich hier noch keine Long-Position eingehen. Solange der Preis nicht unter das erste Support Level fällt, liegt die Vermutung nahe, dass der Markt seine Rallye fortsetzen könnte, auch wenn er langsamer nach oben trendiert. Am Hoch der dritten Schulter (S3) wird eine horizontale Linie angebracht, denn dieses Level funktioniert als erstes Widerstandsniveau. An diesem Punkt warte ich auf eine (dicke) Yang-Linie, die das Widerstandslevel überwindet. Wenn dies geschieht, kann ich den Trade eingehen (siehe „Kauf“ im Chart). Um meinen Exit Point zu bestimmen, sehe ich auf die Taillen. Solange eine Folge von höheren Taillen existiert, kann ich von einem starken Trend ausgehen.

Die vorhergehende Taille verwende ich als Support Level. Wenn die Kagi Linie unter dieses Support Level fällt, indiziert dies, dass die Bullen die Kontrolle an die Bären abgegeben haben. Sie haben auch die Möglichkeit, auf die Bildung einer Umkehrformation zu warten, bevor Sie ihre Position schliessen, denn das Auftreten einer solchen Formation würde die Indikation erhärten. Im folgenden schauen wir uns einmal diese Umkehrformationen in Kagi Charts an.

Umkehrformationen

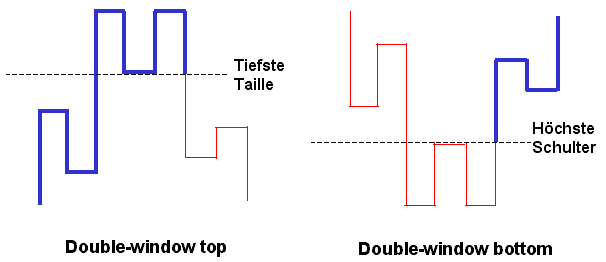

In Kagi Charts lassen sich verschiedene Patterns identifizieren. Eine bekannte bärische Formation ist das Double-Window Top Reversal. Das bullische Pandon ist dementsprechend das Doube-Window Bottom Reversal. In Abbildung 8 finden Sie eine Darstellung dieser Umkehrformationen.

Abbildung 8: Double-Window Top und Bottom Reversal. Diese Formationen treten häufig auf.

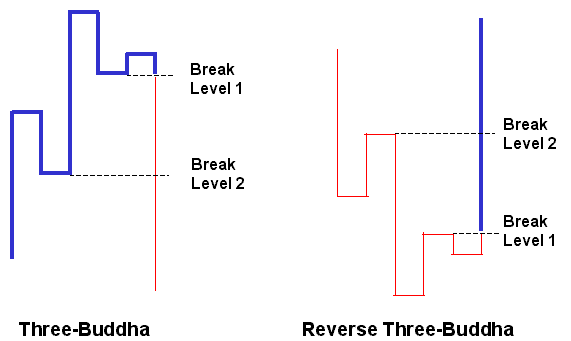

In einem Aufwärtstrend können Sie die Ausbildung eines Double-Window Top Reversals beobachten, wenn die tiefste Taille zwischen den hohen Schultern höher ist als die beiden Schultern, die sich vor und nach den hohen Schultern gebildet haben. Manchmal kommt es vor, dass mehrere Taillen zwischen den Schultern existieren. Umgekehrt, nämlich in einem Abwärtstrend können Sie auf eine Double-Window Bottom Umkehrformation stoßen. In diesem Fall liegt die höchste Schulter unter der vorangegangenen Taille. Anschliessend bildet sich eine weitere Taille, die auch wieder über der Schulter liegt. Auch in diesem Falle können sich mehrere Schultern zwischen den Taillen ausformen. In der nachfolgenden Abbildung 9 finden Sie eine andere Umkehrformation, nämlich das Three-Buddha beziehungsweise Three-Buddha Reverse.

Abbildung 9: Three-Buddha und Reverse Three-Buddha. Diese Patterns erinnern sehr an die invertierte/Kopf-Schulter-Formation. Diese Formation kann zusammen mit Multilevel Breaks verwendet werden, um die Effektivität der Trading-Entscheidungen zu erhöhen. Dies gilt im Besonderen nach langen Handelsspannen.

Dieses Pattern erinnert sehr an die von den Barcharts bekannte invertierte/Kopf-Schulter-Formation. Auch hier kann wieder ein Multilevel Break verwendet werden, um Trading-Entscheidungen zu treffen. Dies empfiehlt sich - wie eben schon dargestellt - insbesondere nach langen Trading Ranges. Die in der Grafik dargestellten Second Level Breaks können als Benchmarks für Kauf- und Verkaufsignale dienen.

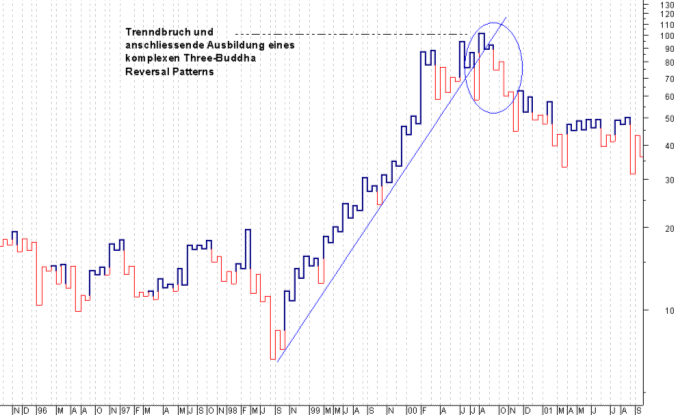

Trendlinien können dazu dienen, Umkehrformationen effektiver zu nutzen. Wenn Sie die Abbildung 10 betrachten, wird Ihnen schnell auffallen, dass der Trendbruch mit der Bildung einer komplexen Three-Buddha Umkehrformation einhergeht.

Abbildung 10: Analog Devices (ADI), Wochenintervall, Reversal Amount 3%. Trendbruch und anschließende Ausbildung eines komplexen Three-Buddha Reversal Patterns.

Der Bruch einer Trendlinie indiziert normalerweise, dass der Trend umzukehren droht. Das gleiche Prinzip kann den Kagi Charts zugrunde gelegt werden. An dem Punkt, an dem die Yang Linie in eine Yin Linie mutiert und der Uptrend gebrochen wird, kann ein Punkt sein, an dem Long-Positionen verkauft beziehungsweise Short-Positionen aufgebaut werden können. Ein Pattern nach dem „Kagi-Trader“ Ausschau halten können, ist beispielsweise eine Serie von höheren Schultern. Eine Sequenz von zum Beispiel fünf höheren Schultern wird als „Five Record Session Highs“ bezeichnet. Eine Serie von „Nine Record Session Highs/Lows“ soll gemäss der allgemeinen Interpretationsweise indizieren, dass eine stärkere Gegenbewegung zu erwarten ist. Dazu ist allerdings einerseits anzumerken, dass diese Serie nicht fortlaufend sein muss und dass dieses Pattern auch äußerst selten auftaucht. Insofern sei die Effizienz dieses Patterns in Frage gestellt.

SchlussbetrachtungKagi Charts können behilflich sein, um die Hauptstrecke eines Trends zu handeln, denn sie zeigen das zugrundeliegende Angebot-Nachfrage-Kräfteverhältnis eines Wertes an.

Eine Serie (dicker) Yang Linien, sprich eine Folge höherer Schultern und Taillen, zeigt an, dass die Nachfrage das Angebot übertrifft und eine Aufwärtsbewegung vorhanden ist. Die Bullen behaupten in diesem Fall ihre Vormachtstellung.

Eine Serie (dünner) Yin Linien, sprich eine Folge tieferer Schultern und Taillen, zeigt dementsprechend das Gegenteil an, nämlich dass das Angebot die Nachfrage übersteigt, was fallende Kurse bedeutet. Die Bären sind in diesem Falle stärker als die Bullen.

Eine Serie sich abwechselnder Yin- und Yang Linien indiziert, dass der Markt in einer Phase der Seitwärtsbewegung sein könnte. Signale werden erzeugt, wenn die Kagis von einer Yin- zu einer Yang Linie mutieren (Kauf) und umgekehrt, wenn sich die Kagis von einer Yin- zu einer Yang Linie verändern (Verkauf). Zusätzlich sollten jedoch Multilevel Breaks (siehe Beispiel, Abbildung 7) und die Pattern-Analyse (z.B. Three-Level Break, Umkehrformationen) angewendet werden, um Bestätigung für die Möglichkeit einer Trendwende zu erhalten. In Verbindung mit Trendlinien werden Indikationen noch aussagekräftiger. Der Umgang mit Kagi Charts sollte zunächst auf dem Papier geübt werden, weil zum einen die gewöhnungsbedürftige Chartdarstellungsgart noch mehr Geduld und Disziplin verlangt als andere herkömmliche Chartdarstellungsarten und zum anderen, weil Kagi-Charts ‚nicht jedermanns Sache‘ sind, denn Kagi Charts geben in der Regel relativ späte Signale (dafür aber umso validere) und dienen in erster Linie dazu, das „Herz eines Trendes“, also die Hauptstrecke, zu handeln. Kagi Charts sind nur effektiv in trendierenden Märkten und können auch intraday eingesetzt werden, zum Beispiel in Charts mit 1-Minuten-Intervall, jedoch gehören dazu sowohl ein besonderes Fingerspitzengefühl als auch eine ausgeprägte mentale Stärke. Striktes Positionsmanagement ist selbstverständlich auch bei dieser Charting-Methode allzeit angezeigt.

Autor: Frank Thönnißen - Co-Investment Advisor bei STRADIVARI (Luxemburg)

http://www.trading-lehrgang.de

[Link auf blogs.boerse-go.de/... nicht mehr verfügbar]

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.