K: Gewinntrend in 2006

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Der hervorgehobene Buchstabe K zu Beginn des Titels einer Meldung weist die Meldung als einen externen Kommentar aus. Diese externen Kommentare werden zu Informationszwecken und zwecks Darstellung unterschiedlicher Argumente und Einschätzungen veröffentlicht. Großer Wert wird auf die Auswahl renommierter seriöser Quellen gelegt. Die in diesen Kommentaren, Studien und Analysen widergegebenen Einschätzungen müssen sich nicht mit den Einschätzungen von Godmode-Trader.de decken. Die vorgestellten externen Quellen veröffentlichen auf http://www.fonds-reporter.de oder auf http://www.boerse-go.de

Externe Quelle: Bankgesellschaft Berlin

Gewinntrend in 2006

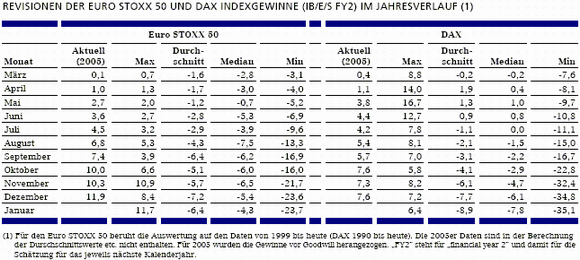

Der Aufwärtstrend am Aktienmarkt wird bislang von einem ungewöhnlich guten Revisionstrend bei den Unternehmensgewinnen getragen. Die Tabelle zeigt den Revisionstrend der I/B/E/S FY2-Gewinne des Euro STOXX 50 und des DAX im Jahresverlauf. Neben der aktuellen Entwicklung (Revisionstrend der 2006er Indexgewinne im Jahresverlauf 2005) fasst sie die Entwicklung in den vergangenen Jahren zusammen. Neben den Durchschnittswerten ist der für den Markt positivste und negativste Revisionstrend ersichtlich (als „Max“ und „Min“ bezeichnet). Der laufende Aufwärtstrend am Aktienmarkt wurde und wird durch den auch im längerfristigen Vergleich außergewöhnlich positiven Revisionstrend der Indexgewinne in den vergangenen Monaten unterstützt:

• Der FY2 Indexgewinn des Euro STOXX 50 hat sich gegenüber der Schätzung von Februar 05 (Zeitpunkt der Umstellung zu dem die 2006er Schätzungen die FY2-Gewinne wurden) um 11,9% erhöht (Gewinne vor Goodwill, einschließlich des Effekts aus der geänderten Goodwill-Behandlung liegt die Erhöhung bei 19,3%). Im gleichen Zeitraum hat sich die Schätzung für den DAX-Indexgewinn um 7,6% erhöht (bzw. um 13,0% unter Einschluss des Goodwill-Effekts). Diese Entwicklung stellt den besten Revisionstrend im langjährigen Vergleich dar. Üblicherweise sind die Schätzungen zu Jahresbeginn in der Tendenz zu optimistisch. So wiesen beispielsweise beim DAX die Gewinnschätzungen seit 1990 in fast 80% der Jahre einen negativen Revisionstrend auf.

• Zu der positiven Entwicklung in 2005 haben neben der Konjunkturerholung auch Sonderfaktoren beigetragen. Dazu zählt zum einen die Umstellung auf IFRS die sich ab April sukzessive in den I/B/E/SDaten widerspiegelt. Zum anderen hat der Trendwechsel im EUR/USD-Wechselkurs zu dem positiven Revisionstrend beigetragen. Aus der Abweichung der tatsächlichen Wechselkursentwicklung gegenüber der Prolongation des Trends aus den Jahren 2003/2004 hat sich ein positives Revisionspotenzial ergeben, da Konsensus-Schätzungen oftmals die Tendez aufweisen, sich an einem existierenden Trend zu orientieren.

Revisionstrend der Gewinnschätzungen in 2006: Positive Impulse im ersten Quartal, dann sukzessive Verschlechterung. Der Trend der Unternehmensgewinne bleibt auch in 2006 aufwärts gerichtet. Der Revisionstrend der Gewinnschätzungen wird jedoch ein deutlich schlechteres Bild im Vergleich zum Vorjahr aufweisen. Im Einzelnen lassen sich folgende Aspekte hervorheben:

• Q1/2006: Der positive Revisionstrend sollte sich im ersten Quartal noch fortsetzen. Der trendmäßige Anstieg der Frühindikatoren (z. B. ifo Geschäftsklima, Auftragseingang) und die bis heute positive EUR/USD Wechselkursentwicklung begünstigen einen positiven Gewinnausweis und -ausblick.

• Weiterer Jahresverlauf: Mit dem erwarteten Überschreiten des zyklischen Hochpunktes der Frühindikatoren im Verlauf von H1/2006 wird sich das Umfeld für den Gewinntrend verschlechtern. In Deutschland werden zwar die positiven strukturellen Entwicklungen (geringe Lohnsteigerungen), die in der günstigen Lohnstückkostenentwicklung zum Ausdruck kommen, fortwirken, der Revsionstrend und die Aktienmarktperformance sind jedoch an zyklische Faktoren gekoppelt. Mit dem Ende des Zinserhöhungszyklus in den USA dürfte die Phase der Dollarstärke zudem allmählich zu Ende gehen und sich die positiven Effekte der Währungsgewinne nicht wiederholen. Vor diesem Hintergrund sind insbesondere in Q3 negative Gewinnrevisionen sehr wahrscheinlich.

Geopolitische Risiken sprechen zusätzlich dafür, den zyklischen Risiken für den diesjährigen Revisionstrend Beachtung zu schenken. Die Themen „Vogelgrippe“ und „iranisches Atomprogramm“ sind jüngst wieder in den Vordergrund getreten. Inwieweit aus diesen potenziellen Risikofaktoren tatsächlich Belastungen für die Gewinnentwicklung werden, lässt sich derzeit nicht abschätzen. Die zusätzlichen Risiken für den Gewinntrend sprechen dafür, eine bereits aus zyklischen Gesichtspunkten anzuratende vorsichtige Einschätzung vorzunehmen und die positiven Impulse von der Gewinnseite für die Aktienmarktentwicklung in diesem Jahr nicht zu überschätzen.

Marktausblick: Chancen in Q1, dann mehrmonatige Seitwärtsbewegung. Unsere Kursziele auf Sicht von 6 Monaten lauten 3600 Punkte für den Euro STOXX 50 und 5500 Punkte für den DAX. Im ersten Quartal ist eine Überschreitung unserer mittelfristigen Indexziele um 2-5% wahrscheinlich. Wir sind derzeit in Aktien weiter übergewichtet. In den kommenden Monaten ist der Übergang zu einer defensiveren Allokation zu erwarten.

Fazit: Die Unternehmen werden auch in 2006 ihre Gewinne steigern können. Vom Trend der Gewinnrevisionen werden zunächst noch positive Impulse ausgehen, insbesondere in Q3 sind dann jedoch Enttäuschungen sehr wahrscheinlich. Insgesamt wird der Revisionstrend 2006 deutlich schlechter verlaufen als 2005.

Sektor Allokation

Das positive Kapitalmarktumfeld ist unverändert intakt, die Konjunktur in den führenden Industrienationen dürfte sich jedoch in den letzten Monaten ihres zyklischen Aufschwungs befinden. In diesem Umfeld nimmt traditionell die Volatilität an den Märkten wieder zu, die mittelfristigen Sektortrends beginnen sich abzuschwächen. Kurzfristig wird dies durch die bislang enttäuschende Q4 Earnings Season in den USA noch verstärkt. Unsere zugrundeliegende Annahme, dass zyklische gegenüber defensiven Sektoren eine Outperformance erzielen sollten, ist noch intakt, wenngleich die hohe Dynamik der Outperformance seit Q2 2005 in den kommenden Wochen angesichts des nahenden Peaks in den Frühindikatoren auslaufen dürfte. Vor diesem Hintergrund haben wir auch vergangene Woche bereits begonnen, mit der Rückstufung von Basic Resources auf neutral und der Anhebung von Food & Beverage auf ebenfalls neutral, unser zyklisches Exposure allmählich zurückzufahren. Eine Übergewichtung geben wir den STOXX 600 Sektoren Automobiles & Parts, Banks, Industrial Goods & Services, Oil & Gas sowie Telecommunications. Untergewichtet bleiben Media, Personal & Household Goods, Retail und Travel & Leisure.

Zyklische Sektoren haben noch das Potenzial für eine Fortsetzung ihrer Outperformance, das erzielbare Ausmaß wird jedoch geringer. Die Konjunktur dürfte sich weltweit in der Endphase ihrer zyklischen Erholungsphase befinden. Wir erwarten im Übergang von Q1 auf Q2 den Peak in den Frühindikatoren. In dieser Phase beginnen traditionell die zugrunde liegenden mittelfristigen Trends bei steigender Volatilität allmählich auszulaufen. Quantitativ lässt sich zeigen, dass zyklische Sektoren im Umfeld steigender Frühindikatoren eine Outperformance gegenüber defensiven Sektoren erzielen. Ein Drehen der Frühindikatoren bedeutet dabei nicht zwangsläufig eine beginnende Underperformance zyklischer Sektoren, gleichwohl ist das Potenzial für eine Outperformance stark eingeschränkt. Aktuell gehen wir davon aus, dass die Ausrichtung unserer STOXX Sektor Allokation Ende von Q1 einen defensiveren Charakter erhalten wird. Einen ersten Schritt in diese Richtung haben wir vergangene Woche mit der Zurückstufung des stark zyklischen Sektors Basic Resources auf neutral vorgenommen. Basic Resources hat aktuell das höchste Beta gegenüber dem Gesamtmarkt. Das Risiko von Gewinnmitnahmen hat in diesem Sektor stark zugenommen. Mit der gleichzeitigen Hochstufung von Food & Beverage haben wir den Spread zwischen der Übergewichtung zyklischer und der Untergewichtung defensiver Sektoren verringert. Innerhalb der Industriesektoren sehen wir nurmehr in den spätzyklischen Sektoren Ind. Goods & Services und Automobiles & Parts das Potenzial für eine Fortsetzung der Outperformance. Defensiven Sektoren mit Ausnahme von Retail geben wir keine Untergewichtung mehr.

Die als frühzyklisch einzustufenden Sektoren Chemicals und Basic Resources haben das höchste Beta gegenüber dem Gesamtmarkt und sind damit in einem Umfeld wieder zunehmender Volatilität stark gefährdet für Gewinnmitnahmen. Beiden Sektoren geben wir bereits keine Übergewichtung mehr. Innerhalb der defensiven Sektoren sehen wir das größte Erholungspotenzial bei STOXX Telecommunications. Neben der weitestgehenden Unabhängigkeit der Gewinnentwicklung gegenüber der Konjunkurentwicklung spricht insbesondere die im STOXX Spektrum höchste Dividendenrendite von 4,2% für eine bevorstehende Outperformance von Telecommunications.

Oil & Gas übergewichten, Travel & Leisure im Gegenzug untergewichten. Anfang Dezember hat der Ölpreis seinen zyklischen Tiefpunkt durchschritten, in den letzten Tagen hat das Momentum angesichts möglicher Förderausfälle in Nigeria (siebtgrößter Ölexporteur) und der Verschärfung des Konflikts mit dem Iran deutlich zugenommen. Dies erhöht wieder die Attraktivität von Oil & Gas, insbesondere da das KGV auf Basis der erwarteten Gewinne in den kommenden 12 Monaten von 10,6 nach Automobiles (10,5) das niedrigste innerhalb der STOXX Sektoren ist; die Gewinnrevisionen waren dagegen in den letzten 3 Monaten mit +15,7% die höchsten (STOXX 600 +5,3%). Wir gehen von weiter steigenden Ölpreisen aus, für 2006 erwartet unser Commodity Research einen Durchschnittspreis von 70 USD pro Barrel Brent. Gerade in einem Umfeld, in dem mit der Q4 Gewinnsaison in den USA teilweise Gewinntrends angezweifelt werden, stellt Oil & Gas bei stabilen bzw. steigenden Ölpreisen einen attraktiven Sektor dar. Im Gegensatz dazu verschlechtert sich das Umfeld für STOXX Travel & Leisure zunehmend. Travel & Leisure hat eine hohe Abhängigkeit von der Entwicklung des Ölpreises bzw. der Verminderung der Kaufkraft bei steigenden Energiepreisen (Subsektoren Airlines, Travel & Tourism, Restaurants & Bars, Recreation Services, Hotels, Gambling). Quantitativ lässt sich zeigen, dass der Ölpreis einen Vorlauf von rund 2 Monaten vor der relativen Performance des Sektors hat. Die Gewinnrevisionen der letzten 3 Monate waren in Travel & Leisure mit -1% nach Retail (-1,6%) die negativsten. Eine weitere Ausbreitung der Vogelgrippe in Europa dürfte zeitweise zu Verunsicherungen für Airlines und Reiseveranstalter führen, einen generellen Belastungsfaktor für Travel & Leisure sehen wir darin bislang jedoch nicht.

Für STOXX Banks dürfte das weitere Potenzial zu einer Outperformance in den kommenden Wochen auslaufen. STOXX Banks hat Mitte September (19.09.) seinen im Januar begonnenen Trend zu einer Underperformance beendet und seitdem mit einem Anstieg von +14,2% eine Outperformance gegenüber dem STOXX 600 von 4,9% erzielt. Auslöser dieser Outperformance war neben der zwischenzeitlich ausgelaufenen Verflachung der Zinsstrukturkurve der deutliche Anstieg der relativen Gewinnrevisionen gegenüber dem Gesamtmarkt. Quantitativ lässt sich zeigen, dass die relativen Gewinnrevisionen der Banken eng mit der Entwicklung des OECD Leading Indicators zusammenhängen. Angesichts unserer Erwartung eines Auslaufens der zyklischen Erholung der Frühindikatoren (auch weltweit) dürfte für STOXX Banks der unterstützende Faktor überdurchschnittlicher Gewinnrevisionen allmählich auslaufen. Auch die Zinsstrukturkurve wird gegenwärtig wieder flacher. Im Umfeld der Hochpunkte der Frühindikatoren ist nicht davon auszugehen, dass dieser quantitative Belastungsfaktor ausläuft. Größere Belastungen für die Performance von Banken sehen wir noch nicht, der im September gelegte Trend zu einer Outperformance läuft u. E. jedoch in den kommenden Wochen aus.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 75 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.