Ist ein hoher Ölpreis schlecht für die Aktienmärkte?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Das Makro-Umfeld ist nach unserer Einschätzung per saldo weiterhin konstruktiv für den Euroland-Aktienmarkt. Die negativen Faktoren für das globale Wachstum bleiben in ihrer Wirkung auf eine Wachstumsdelle begrenzt. Das Umfeld für den Euroland-Aktienmarkt wird sich durch moderat schwächere Frühindikatoren auszeichnen. Der Gewinntrend der Unternehmen verliert an Dynamik bleibt aber aufwärtsgerichtet. Kurzfristig dürften die zum Beginn der Berichtsaison üblichen Gewinnwarnungen in Verbindung mit einem im Vergleich zu Ende August/Anfang September gestiegenem Optimismus unter den Investoren den Markt weiter anfällig für begrenzte Rückschläge halten. Mit Blick auf das Jahresende erwarten wir einen Test der bisherigen Jahreshochs. Vor dem Hintergrund dieses Bildes liegt der Fokus dieser Ausgabe auf der Betrachtung einiger möglicher Risiken für unsere Einschätzung.

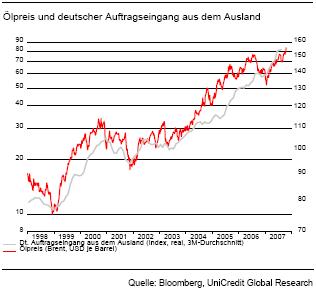

Der trendmäßige steigende Ölpreis ist in erster Linie ein Indikator für ein positives konjunkturelles Umfeld für die Aktienmärkte. Der Ölpreis hat in den letzten Tagen ein neues All-Time-High erreicht. Im Hinblick auf die Implikationen für den Aktienmarkt steht die Frage im Vordergrund: Warum steigt der Ölpreis? In den vergangenen Jahren war die treibende Kraft hinter dem Ölpreisanstieg eine stärkere Nachfrage nach Öl infolge des sehr starken globalen Wachstums. Der Ölpreisanstieg signalisiert in diesem Zusammenhang ein positives konjunkturelles Umfeld für den Aktienmarkt. Die Belastungen für die Unternehmen auf der Kostenseite durch höhere Energiepreise werden durch die positiven Nachfrageeffekte (positive Entwicklung des Absatzvolumens, sinkende Lohnstückkosten) überkompensiert. In der Grafik wird dies durch den hohen Gleichlauf zwischen der Ölpreisentwicklung und dem Auftragseingang illustriert (deutsche Auslandsaufträge als „Proxy“ für die globale Nachfrageentwicklung).

Der steigende Ölpreis verstärkt den basisbedingten negativen Effekt auf die Inflationsrate und sorgt angesichts steigender geopolitischer Spannungen für Verunsicherung. Der September ist der erste Monat in dem der Ölpreis basisbedingt stärker negativ auf die Inflationsrate einwirkt. Dies wird sich in den kommenden Monaten fortsetzen. In Kombination mit dem strukturellen Preisanstieg bei Nahrungsmitteln belastet dies die Inflationsentwicklung auf Sicht der kommenden Monate. Dies könnte vorübergehend das Sentiment hinsichtlich der Erwartungen auf eine Lockerung der Geldpolitik belasten. Kurzfristig bedeutet die aktuelle Zuspitzung des Konfliktes an der türkisch-irakischen Grenze eine Zunahme der Risikoprämie im Ölpreis (das türkische Parlament hat gestern die Regierung zu militärischen Aktionen im Nordirak autorisiert) und sorgt in Verbindung mit der steigenden Inflationsrate für Verunsicherung. Per saldo stellt der Ölpreisanstieg den Gewinntrend der Unternehmen angesichts der oben beschriebenen Wirkungszusammenhänge nicht in Frage.

Die Lockerung der US-Geldpolitik erleichtert es dem Aktienmarkt negative Meldungen zu verdauen. Seit der Zinssenkung der Fed sind vier Wochen vergangen. Die Zinssenkung der Fed zeigt die Handlungsbereitschaft der Notenbank zur Begrenzung der mittelfristigen ökonomischen Risiken. Dies erleichtert es dem Aktienmarkt über die gemischt ausfallenden Konjunktur- und Unternehmensdaten hinwegzusehen. Die Perspektive für eine weitere Zinssenkung in Q4 ist u.E. intakt. Unter dem Aspekt der Beobachtung der Risiken für unser Basisszenario lassen sich folgende Aspekte festhalten:

- Eine zentrale Frage im Kontext der Zinssenkung lautet unverändert: Welchen Beitrag kann sie zur nachhaltigen Überwindung der Kreditkrise leisten? Zum einen hilft sie die ökonomischen Risiken zu begrenzen (siehe oben). Auf der anderen Seite weist die Kreditkrise ausgeprägte strukturelle Züge auf (u.a. Schwierigkeiten bestimmte Kreditderivate zu bewerten, Vertrauensverlust im Bankensystem), die durch die Zinssenkung gemildert aber nicht gelöst werden.

- Am Euroland Interbanken-Geldmarkt haben sich die Spannungen abgemildert (z.B. Rückgang des Euribor/ EONIA-Spreads) aber es ist noch keine Rückkehr zur „Normalität“ eingetreten. In den USA wecken die Pläne für einen „Super-Conduit“ der von verschiedenen Banken getragen werden soll Hoffnung auf eine weitere Stabilisierung der Märkte für ABCP und Kreditderivate mit gutem Rating. Der letztendliche Einfluss der Ereignisse in Q3 auf die Kreditvergabe wird erst in den kommenden Monaten sichtbar werden.

- In den USA haben sich die zinssensitiven Sektoren (S&P 500 Financials und S&P 500 Consumer Descretionaries) seit der Zinssenkung der Fed (18. September) stabilisiert, jedoch jüngst einen Teil ihrer Kursgewinne wieder verloren. Die weitere Stabilisierung dieser Sektoren wäre eine Indikation dafür, dass die Lockerung der Geldpolitik nachhaltig positiv auf das Aktienmarktumfeld wirkt. Eine gegenteilige Entwicklung würde Fragen hinsichtlich der Robustheit des US-Gesamtmarkts aufwerfen.

Fazit: Der Ölpreisanstieg stellt den positiven Gewinntrend der Unternehmen nicht in Frage. Eine weitere Stabilisierung der zinssensitiven Sektoren in den USA wäre ein konstruktives Signal für den mittelfristigen Aktienmarktausblick.

Quelle: UniCredit

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.