Interview mit Larry Levin - Wie wurde ich erfolgreicher Trader ?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Larry Levin war achtzehn Jahre alt, als er vor fast zwanzig Jahren zum ersten Mal einen Fuß in die Chicago Mercantile Exchange setzte, und seitdem ist er dort. Nach einem Beginn als Bote für Lind-Waldock arbeitete er sich hoch und wurde Parkettmanager im S&P 500-Pit. Nach drei Jahren im Angestelltenverhältnis beschloss er, sich als Local-Pit-Trader selbstständig zu machen. Trotz einer Reihe von Rückschlägen hat er das nie bereut. Vor einigen Jahren gründete er das Unternehmen Secrets of Traders, um Tradern, die neu in das Geschäft kamen, Unterricht zu geben. Er tradet weiterhin aktiv als Local und setzt dabei um die 3000 S&P E-Mini-Kontrakte und hunderte der großen S&P-Kontrakte um. TRADERS´ Redakteur Damian Dillon sprach mit Levin am Tag vor Thanksgiving 2007, etwa eine halbe Stunde nach Schluss der US-Märkte.

Quelle: Traders-MagazinBitte hier klicken : Archiv der bisherigen TRADERS Interviews

Frage: Wie war heute der Betrieb auf dem Parkett?

Larry Levin: Volatil.

Frage: Ist die Volatilität also wieder da?

Levin: Oh, gar keine Frage.

Frage: Das ist gut für Trader.

Levin: Definitiv.

Frage: Was ging denn heute beim Trading und was ging nicht?

Levin: Rallys zu verkaufen lief heute gut. In letzter Zeit gab es eine Menge negativer Schlagzeilen im Markt, und der Markt tendierte in den letzten beiden Wochen abwärts, also war der Verkauf von Rallys oder der Verkauf bei steigenden Kursen aufgrund von Stärke heute mein Schlüssel.

Frage: Wie fing es mit Ihrem Interesse für Trading seinerzeit an?

Levin: Anfangs war ich an Trading nicht interessiert. Aber als ich das College nach drei Tagen verließ, stellten meine Eltern mir ein Ultimatum. Besorge Dir einen Job oder gehe aufs College. Ich hatte Freunde, die an der Chicago Mercantile Exchange als Boten arbeiteten, und sie halfen mir, einen Job für 3,35 Dollar pro Stunde zu finden.

Frage: Wie sahen Ihre ersten Trading-Erfahrungen im S&P-Pit aus?

Levin: Nicht gut! Ich bin erst viermal pleitegegangen, bevor ich schließlich Erfolg hatte. Aber meine Erfahrungen mit Verlusten haben mir viel mehr darüber beigebracht, was ein erfolgreicher Trader ist, als irgendwelche Gewinn-Trades es je vermocht hätten.

Frage: Erzählen Sie uns mehr darüber.

Levin: Ich war völlig verängstigt. Ich wusste definitiv nicht, was ich tat, aber in erster Linie hatte ich nicht gelernt, in meinem eigenen besten Interesse zu handeln.

Frage: Was hat denn die Pleiten verursacht? So etwas erlebt ja eine Menge neuer Trader, wie sah das bei Ihnen aus?

Levin: Es war sehr frustrierend und ich hatte Schwierigkeiten, nachts zu schlafen. Und ich habe sehr häufig gedacht, ich sei nicht im richtigen Geschäft und das würde nie was werden, und ich sollte wohl lieber losgehen und mir was anderes suchen. Es ist nicht lustig, so etwas durchmachen zu müssen.

Frage: Hatte das etwas mit Strategie zu tun oder welche anderen Faktoren haben eine Rolle gespielt?

Levin: Ich denke, es war einfach nur ein Mangel an Erfahrung, das Fehlen von Kenntnissen, die ich jetzt habe; wissen, wie lange im Markt bleiben, wann ich in der richtigen Position bin, wann ich in einer riskanten Position bin. Das alles tausendmal durchgemacht zu haben, ist heute der Schlüssel, den ich vorher nicht hatte.

Frage: Was meinen Sie damit, Trader müssen in ihrem eigenen besten Interesse handeln, tut das nicht jeder?

Levin: Es ist wirklich der einzige Weg, die Leute müssen sicherstellen, in ihrem eigenen besten Interesse zu handeln. Die Idee dahinter ist, den Überblick zu haben. Sicherzustellen, dass kein einzelner Trade zu viel Geld wegnimmt, das man nachher nicht wiedererlangen kann. Oder sogar eine Trade-Serie. Und wenn jemand mit dem Traden anfängt, bringt er sich schnell in große Schwierigkeiten, merkt nicht, dass er nur ein bestimmtes Risiko eingehen darf, und häufig liegt es für jeden anders. Ohne Erfahrung kann es schwierig sein, im eigenen besten Interesse zu handeln.

Frage: Welche Möglichkeiten gibt es für neue Trader, solchen Fallstricken am besten aus dem Weg zu gehen?

Levin: Ich glaube nicht, dass Neulinge diese Fallstricke vermeiden können. Der Schlüssel ist, diese Dinge zu durchlaufen und am Ende eine Erfolgschance zu haben, ohne dass das Geld weg ist, bevor man erfolgreich werden kann. Es bedeutet auch, in sehr kleinem Umfang zu handeln, wenn man Futures tradet. Wir weisen die Leute an, sechs Monate lang oder noch länger nur ein oder zwei Kontrakte zu handeln. Wir wollen sechs Monate lang nachhaltigen Erfolg mit zwei Kontrakten oder weniger, bevor jemand zu größeren Positionen übergeht, weil alle durch die Fallgruben durch müssen. Niemand wird ein erfolgreicher Trader, ohne es zuerst falsch zu machen.

Frage: Eine Menge Leute gehen an das Trading aber mit anderen Erwartungen heran.

Levin: Das sollten sie nicht tun.

Frage: Ich weiß von mir, dass es so war. Als ich anfing zu traden, glaubte ich, dass es ein stetiger Weg nach oben sein würde.

Levin: Es müsste da wohl irgendeine magische Methode geben, damit das so läuft, nicht wahr? Selbst mit meinen Methoden – und wir lehren gute Methoden – muss man erst einige harte Phasen durchlaufen, um wirklich erfolgreich zu werden. Wie ich schon sagte, niemand schafft es, ein guter Trader zu sein, der nicht vorher ein schlechter Trader war.

Frage: Was war Ihr schlimmster Drawdown?

Levin: Ich habe einmal in Sekunden fast 70 000 Dollar verloren, das war kein Vergnügen!

Frage: Was war passiert?

Levin: Das war 2004 am letzten Tag eines Monats, in dem ich ungefähr diesen Betrag gerade im Plus war. Es gab eine Verkaufswelle von Institutionellen, die auf den Markt drückte. Ich ging um die 100 große S&P-Kontrakte short. Der Markt sank aufgrund anhaltender institutioneller Verkäufe weiter und ich ging weiter short, und dann hatte ich einen Out-Trade, wo ich dachte, ich hätte 100 Kontrakte am Tief der Bewegung verkauft, aber es waren 300. Und dann stiegen die Kurse fast ebenso schnell wieder, wie sie gefallen waren, und als mir klar wurde, wie mir geschah, da habe ich den letzten Teil der Position nicht einmal selbst geschlossen. Ich habe das einen Broker machen lassen und ging einfach raus. Dann ging ich ins Büro, das im dreizehnten Stock liegt, und wollte meinen Schreibtisch aus dem Fenster werfen, was aber nicht ging, weil das Fensterglas in der Chicago Mercantile Exchange stabiler ist, als man glauben würde.

Frage: Wie handhaben Sie einen schlechten Tag. Natürlich sind nicht alle gleich derartig schlecht, aber jeder hat mal einen schlechten Tag.

Levin: Heute stört mich das nicht mehr, aber es hat lange gedauert, an diesen Punkt zu kommen. Als absolutes Minimum hat es mich vier Male den Verlust des gesamten Kapitals auf dem Konto gekostet. Aber jetzt bin ich schon so lange dabei, dass ich weiß, dass es nicht so viele schlechte Tage gibt, dass viel Zeit zwischen ihnen liegt und dass ich mich leichter davon erholen kann als jemand anderes. Aber ich glaube, dass es für neue Trader sehr viel schwieriger ist, weil ihnen die Erfahrung in zwei Dingen fehlt. Das Eine ist das Bewusstsein für solche Verlust-Trades. Die meisten Menschen verlieren kein Geld, wenn sie zur Arbeit gehen, sondern werden dafür bezahlt. Das macht es für manche sehr hart.

Zum Anderen haben sie nicht genügend positive Erfahrungen gesammelt, um zu wissen, dass sie sich von solchen Situationen erholen können, und das kann auch sehr frustrierend sein. Aber mit aller Offenheit: Die Grundlage ist, dass nur kleinste Positionen gehandelt werden dürfen, so dass es im Verlustfall – und jeder wird anfangs verlieren, das ist unvermeidlich – nicht um so viel Geld geht, dass man sich nicht mehr erholen kann.

Frage: Und das psychologische Gewicht ist nicht das gleiche.

Levin: Ja. Vielleicht haben Sie mich das schon an anderer Stelle sagen hören, aber wenn ich Ihnen Blackjack beibringen soll, gehe ich mit Ihnen nicht an den 500-Dollar-Tisch, sondern an den 2-Dollar-Tisch. Wenn Sie noch nie Blackjack gespielt haben, können Sie das Spiel richtig ausprobieren, und wenn Sie verlieren, verlieren Sie nicht gleich einen Haufen Geld. Wenn Sie es richtig machen, gewinnen Sie auch nicht gleich einen Haufen Geld. Aber der Schlüssel ist, am Anfang und tatsächlich auch während der gesamten Trader-Laufbahn immer an das Risiko zu denken.

Frage: Wie managen Sie das Risiko?

Levin: Das ist eine sehr wichtige Frage!! Darin liegt der ganze Schlüssel für erfolgreiches Traden! Man muss sein Risiko vor jedem einzelnen Trade festlegen. Das heißt, dass man vor dem Eingehen des Trades absolut festlegen muss, wie hoch das Risiko ist, das man bei dem Trade eingeht. Entscheiden Sie das nie, nachdem Sie den Trade eröffnet haben, nur vorher!! Ich riskiere nie mehr als 200 Dollar pro Kontrakt beim E-Mini S&P, niemals mehr als diesen Betrag!

Frage: In Ihrem Kursus unterrichten Sie die Leute dahingehend, dass sie den Kurs des im Pit gehandelten S&P-Kontraktes beobachten sollen, während sie elektronisch handeln. In welcher Form hilft es dem E-Mini-Trader, den im Pit gehandelten Kontrakt zu verfolgen?

Levin: Natürlich bewegen sich der E-mini und der große S&P fast identisch. Sie haben unterschiedliche Tick-Größen, aber sie liegen im Prinzip fast immer beim gleichen Kurs. Das institutionelle Geschäft in den S&Ps wird unverändert überwiegend im Pit gemacht. Elektronisch handelt es sich meist um Kleingeschäfte. Es gibt da auch etwas institutionellen Handel, aber der Handel im großen S&P-Kontrakt ist im Wesentlichen institutioneller Handel. Und der ist das, was sie wirklich interessiert. Sie wollen mit den Merrill Lynches und den Morgan Stanleys mitgehen, weil das diejenigen sind, die den Markt wirklich bewegen, während die Klein-Trader irgendwie nur mitlaufen.

Also erlaubt mir der Chart des großen S&P, ihre Aktivitäten zu verfolgen, und auf dem Parkett entsteht das Volumen, das die Institutionellen wie Merrill Lynch, Morgan Stanley und Deutsche Bank generieren, auch wenn der kleine und der große Kontrakt weitgehend gleich laufen.

Frage: Es heißt, Bildschirmhandel unterscheide sich stark vom Parketthandel und zwar so sehr, dass manche Trader den Sprung vom Pit zum Bildschirm nie schaffen. Ist der Unterschied wirklich so groß? Und wenn ja, welches sind die Unterschiede?

Levin: Unter dem Aspekt, dass es keinen „Vorteil“ mehr gibt, ist es etwas vollständig anderes. Wenn ein Pit-Händler das Parkett verlässt, verliert er seine Fähigkeit, zum Geldkurs zu kaufen und zum Briefkurs zu verkaufen. Am Parkett haben die Trader den Vorteil, und das hilft der Profitabilität eine ganze Menge. Elektronisch, also nicht auf dem Parkett, besteht kein Vorteil, man muss zum Briefkurs kaufen und zum Geldkurs verkaufen. Parketthändlern fällt das am Anfang meist sehr schwer.

Frage: Sie selbst sind zum Parketthandel zurückgekehrt, den Sie vor einiger Zeit aufgegeben hatten, um nur noch elektronisch zu handeln.

Levin: Im Prinzip tue ich beides. Ich trade außerhalb des Pits an einem Globex-Trading-Terminal und habe einen Händler auf dem Parkett, mit dem ich über Kopfhörer verbunden bin.

Frage: Sie bestimmen dabei die Strategien und er führt sie für Sie aus?

Levin: Richtig. Wir folgen der gleichen Strategie. Die Person im Pit weiß auch ohne mich, was sie tun soll, aber wir arbeiten jedenfalls eng zusammen. Weil ich in der Lage sein will, die großen S&Ps zu handeln, wenn der richtige Zeitpunkt gekommen ist. Wenn dort dann die großen Aufträge hereinkommen und man mit dem Auftragsfluss und dem elektronischen E-Mini arbeiten kann, ist der Zugang tatsächlich erstaunlich und man kann im Grunde genommen zu jeder Zeit so viel kaufen und verkaufen, wie man will.

Frage: Sie gehen also zum Beispiel im Pit in den Markt und verlassen ihn über den E-Mini und umgekehrt?

Levin: Ja definitiv. Wenn es einen Vorteil gibt und ich zum Beispiel den großen Kontrakt an Merrill Lynch zu 8,00 verkaufen und zu 7,75 oder 7,50 im E-mini kaufen kann, tun wir das. Parallel dazu haben wir aber auf alle Fälle noch andere Positionen, und ich handle meine Strategien den ganzen Tag lang.

Frage: Erzählen Sie uns, wie Sie sich auf einen Tag im Pit vorbereiten. Sehen die Vorbereitungen für jemanden auf dem Parkett anders aus als bei einem Bildschirmhändler?

Levin: Ich glaube nicht, dass das so sein muss. Einige Pit-Trader achten nicht auf Charts und sind einfach reine Scalper. Das kann man natürlich elektronisch nicht genauso machen, weil man den Vorteil aufgeben muss, eine Position zu eröffnen, indem man zum Briefkurs kauft und zum Geldkurs verkauft.

Aber ein Trader, der mit Charts arbeitet, ein technischer Trader, ob aus dem Pit oder von zuhause aus, muss sich Hoch und Tief des Vortages ansehen, muss sehen, ob der aktuelle Tag ein Inside-Tag oder ein Outside-Tag im Vergleich zu gestern ist. Ein Trader-Geheimnis: Wir nutzen die so genannte Value Area, den Kursbereich, in dem 70 Prozent des Vortagesvolumens stattgefunden haben, und es ist für uns sehr wichtig, ob der Markt den Bereich des Vortags akzeptiert oder ablehnt. Das tue ich, bevor ich auf das Parkett gehe, und elektronische Trader sollten das meiner Meinung nach auch tun.

Wenn wir uns auf historischen Niveaus befinden, zum Beispiel gab es heute den niedrigste Stand des S&P seit einiger Zeit, ist es gut, die Tiefs der letzten Zeit zu kennen und zu sehen, ob wir sie durchbrechen.

Frage: Erfordert der Pit mehr mentale Vorbereitung als der Handel von zuhause aus?

Levin: Das glaube ich nicht. Jede Art des Tradings ist eine große mentale Herausforderung und damit muss man umgehen. Ich mache bei beiden weitestgehend das Gleiche. Wie ich schon sagte, ich bereite mich technisch vor und wende außerdem jeden Tag Techniken der Visualisierung an. Ich schließe die Augen und sehe, wie sich der ganze Trading-Tag entwickelt und beobachte mit möglichst vielen Einzelheiten, was meiner Meinung nach passieren wird.

Ich spüre, wie mir das konkret dabei hilft, mich auf jeden Trading-Tag vorzubereiten. Ein Trader kann nicht erfolgreich werden, wenn er sich im Geist nicht schon als erfolgreichen Trader betrachtet, lange bevor er es tatsächlich wird.

Frage: Sie behandeln die psychologischen Aspekte des Tradens, die viele Trading-Lehrer tendenziell vernachlässigen, recht ausführlich in Ihrem Kursus.

Levin: Soll ich Ihnen sagen, warum das so ist? Das liegt daran, dass die meisten Leute, die andere im Traden unterrichten, keine richtigen Trader sind. Manche von ihnen haben nur ein Buch geschrieben. Ich bin der Einzige da draußen, der seine echten Trading-Kontoauszüge vorlegt, die zeigen, dass ich tatsächlich richtiges Geld im Markt verdient habe. Die

meisten Leute da draußen haben keine Trading-Kontoauszüge oder wenn doch, dann mögen sie sie Ihnen nicht zeigen. Weil sie selbst keine erfolgreichen Trader sind, ist ihnen nicht klar, wie wichtig die psychologischen Aspekte in Wirklichkeit sind, und deshalb behandeln sie sie nicht. Das ist bei weitem wichtiger als irgendein Chart-Setup, den ich jemandem beibringe.

Frage: Warum ist das so wichtig?

Levin: Weil es gegen die menschliche Natur ist, ein erfolgreicher Trader zu sein. Es steht den Dingen entgegen, die man uns von Kind an bis zum Erwachsenenalter beigebracht hat. Als Kind sagt man Ihnen, was Sie tun müssen, um eine Veränderung zu bewirken. Um den Rasenmäher zu starten, zieht man das Startseil, wenn man die Kaffeemaschine betätigen oder die Stereoanlage einschalten will, drückt man auf einen Knopf. Als Kind lernt man, wie alles leicht zu machen ist. Beim Trading ist es genau das Gegenteil, egal welchen Knopf man drückt, welchen Hebel man zieht, man ist nicht in der Lage, den Markt das tun zu lassen, was man will, also kann man nicht ändern, was der Markt tun wird, sondern man muss ändern, was man selber tut. Und das ist für fast jedermann wirklich, wirklich schwer zu verstehen. Das ist der Grund dafür, warum 95 Prozent der Leute, die versuchen, Futures zu traden, erfolglos sind. Weil ihnen ihr ganzes Leben lang gesagt worden ist, dass sie ihr Umfeld beeinflussen können, indem sie etwas tun. Sei es durch das Drücken eines Knopfes oder Drehen eines Schlüssels, was immer es sein mag. Trading ist genau das Gegenteil.

Frage: Inwieweit beeinflusst das psychologische Makeup eines Traders den Trading-Erfolg? Gibt es so etwas wie einen geborenen Trader?

Levin: Nein, tatsächlich genau das Gegenteil: Große Trader werden gemacht, sie werden nicht geboren! Jeder Trader lernt auf die gleiche Weise. Alle machen Fehler und lernen aus ihnen. Es ist nicht leicht, aber es ist der einzige Weg.

(Hier kommt einer von Larry’s Mitarbeitern ins Büro und bespricht einige Trades, es dauert nur wenige Minuten.)

Frage: Ist alles OK?

Levin: Ja, es war ein langer Tag. Mein Trade-Checker gab mir gerade meinen Stapel Karten.

Frage: Erstaunlich, dass noch immer Karten in Gebrauch sind.

Levin: (lacht). Wissen Sie, es ist irgendwie erstaunlich, dass es nicht so etwas wie eine elektronische Trading-Karte gibt. Immerhin benutzen manche der Leute im Pit Handrechner, um den elektronischen Markt zu traden. Aber man benutzt tatsächlich noch Karten aus Papier mit einem Duplikat darauf, einer Art Durchschlag, den man abreißt und dem Trade-Checker gibt. Und man gibt die Karte noch ab, sie wird ins System eingegeben, so wie es schon immer gemacht wurde.

Frage: Der Außenstehende kann sich die Hektik im Pit kaum vorstellen und dann noch die Konzentration auf die Karte und etwas aufschreiben, wie Sie es dort gemacht haben.

Levin: Da ist schon was los; Pit-Trader sind ein interessanter Haufen und etwas, das sie sehr, sehr gut können, ist richtig schnell schreiben.

Frage: Was bringt einen einzelnen Pit-Trader dort unten so richtig in Gang, ich vermute, der Auftragsfluss ist wichtig?

Levin: Ja, der Auftragfluss ist der wichtigste Faktor. Am aggressivsten wird man, wenn Merrill Lynch oder Morgan Stanley mit einem Kaufauftrag für 500 oder 1000 Stück des großen Kontraktes auftreten.

Frage: Sie haben in der Vergangenheit gesagt, dass Sie das Ende des Pit-Tradings ziemlich bald kommen sehen, innerhalb der nächsten zwei Jahre, und so ist es auf der ganzen Welt tatsächlich eingetreten. Aber der S&P-Pit überlebt, und Sie handeln wieder im Pit; sehen Sie das heute anders?

Levin: Nein, nicht wirklich. Es kann sein, dass ich gelegentlich gesagt habe, dass dem Pit nur noch zwei Jahre bleiben: Ich glaube, man muss mit etwas mehr Zeit rechnen. Ich hatte unter anderem überlegt, was wäre, wenn die Fusion des Chicago Board of Trade und der Chicago Mercantile Exchange endgültig umgesetzt wird, vielleicht ist das das Ende des Parketthandels, wenn nicht beide Parketts in einem zusammengelegt werden. Das scheint aber zu passieren. Ich war in den zwei letzten Wochen auf dem Handelsparkett des Board of Trade, und dort bereitet man einen S&P-Pit vor, der dem Pit hier an der Chicago Mercantile Exchange sehr ähnlich ist, also geht es definitiv weiter, und wir werden im Laufe der nächsten vier Monate dort traden.

Ich würde aber sagen, dass jedes Jahr mehr Volumen in den elektronischen Mini-S&P geht, das vom großen parkettgehandelten S&P kommt. Wie ich schon sagte, wird das institutionelle Volumen dort abgewickelt, aber das sind vielleicht 30 000 oder 35 000 Kontrakte pro Tag, wo wir drei Millionen Kontrakte im E-Mini machen. Und selbst wenn man das durch fünf teilt (das E-Mini-Äquivalent eines großen S&P-Kontraktes), ist das immer noch ganz wesentlich mehr als im Pit-Kontrakt.

Frage: Aber die Institutionen scheinen das Pit-Umfeld immer noch zu mögen.

Levin: Dafür gibt es zwei Gründe: Erstens würden sie die fünffache Kommission für die gleiche Menge in S&P bezahlen, was den Auszug der großen Institutionen aus dem Pit verzögert hat, weil sie fünfmal so viele Kontrakte handeln müssten. Vielleicht wäre es nicht genau fünfmal so viel, aber jedenfalls mehr. Außerdem mögen sie den Pit. Der Pit-Kontrakt hat zehn Ticks oder Kursschritte pro S&P-Punkt, während es nur vier Ticks im E-Mini sind, so dass sie häufig das Gefühl haben, sich besser positionieren zu können.

Frage: Es ist interessant zu hören, dass der Pit immer noch jedes Mal voll ist.

Levin: Sicher, aber nicht mehr so voll wie vor zehn Jahren, als es noch keinen elektronischen Handel gab. In den S&P-Pit passen ungefähr 600 Leute und heute kommen nur noch vielleicht 200 oder 150. Das ist immer noch eine gute Zahl für einen Pit. Aber im Moment gibt es ungefähr acht bis zehn Order Fillers; in den Glanzzeiten gab es wahrscheinlich 100 von ihnen.

Der Auftragsfluss ist also sehr viel geringer geworden, aber weil der Markt weiterhin ein ordentliches Volumen hat, gibt es noch viele Locals, Parketthändler, Leute wie mich.

Frage: Wie lange dauern Ihre typischen Trades? Halten Sie Positionen auch mal über Nacht?

Levin: Keine Übernachtpositionen. In einer Position kann ich ein oder zwei Minuten oder auch mehrere Stunden sein.

Frage: Gilt das auch für Ihr Pit-Trading?

Levin: Ich schätze, dass die Zeit, die ich im Pit in einem Trade bin, sogar noch kürzer ist, vielleicht fünf oder zehn Sekunden, manchmal 30 Sekunden oder sogar nur eine Sekunde, wenn ich den Arbitragehandel mache, von dem ich sprach, wenn ich im Pit einsteige und den Trade elektronisch schließe.

Aber ich halte keine Position über Nacht, darin bin ich eisern. Ich kann aber sagen, dass ich in letzter Zeit etwas mehr nachts gehandelt habe. Ich trade die E-Mini S&Ps um drei oder vier Uhr morgens, wenn ich früh aufstehe oder sehe mir den elektronischen nächtlichen Markt an. Aber etwas über Nacht zu halten und am nächsten Morgen aufzuwachen und zu sehen, wie es mir ergangen ist, daran glaube ich nicht.

Frage: Mit welcher Art Indikatoren, Werkzeugen oder Chart-Mustern arbeiten Sie?

Levin: Ich benutze sehr wenige. 10-Minuten-Kerzen-Charts, 30-Minuten-Balken-Charts und das Marktprofil. In letzter Zeit habe ich ein Programm namens Market Delta eingesetzt, ein ausgezeichnetes Werkzeug für den elektronischen Handel!

Frage: Was ist Market Delta und wie arbeitet es?

Levin: Market Delta ist ein Software-Paket. Es hat viele Verwendungen, ich lasse mir von ihm einen Käufer-versus-Verkäufer-Indikator erstellen. Wenn man den elektronischen Markt handelt, muss man als Käufer zum Briefkurs kaufen und als Verkäufer zum Geldkurs verkaufen. Market Delta sagt mir, wer das auf Nettobasis tut. Wie viele Leute mehr zum Brief kaufen gegenüber wie viele Leute zum Geld verkaufen. Es ist eine grafische Darstellung, und ich bekomme auch eine Nettozahl, die aussagt, wer den Markt tatsächlich kontrolliert. Es hilft mir auch, die Trades zu managen. Wenn die Käufer die Kontrolle haben und eine Mehrzahl zum Briefkurs kauft, fühle ich mich in einer Long-Position wohl. Wenn die Verkäufer die Kontrolle haben und ich bin long, mache ich wahrscheinlich gerade das Falsche.

Frage: Spielt das Volumen bei Ihrem Trading-Ansatz eine Rolle?

Levin: Ja, aber Volumen nicht in der Form von Kontraktzahlen. Stattdessen spielt das Volumen bei meinen Trading-Entscheidungen eine wichtige Rolle hinsichtlich der Zeitdauer, die ein Markt sich an bestimmten Kursniveaus aufhält. Ich verwende Market Profile als Hilfe bei der Einschätzung dieses Volumens.

Frage: Wie viele verschiedene Setups verwenden Sie?

Levin: Etwa vier oder fünf. Ich gebe mir große Mühe, die Dinge übersichtlich und einfach zu halten.

Frage: Testen Sie Ihre Trading-Ideen, bevor Sie sie konkret im Handel einsetzen?

Levin: Der einzige Weg herauszufinden, ob etwas funktioniert, ist durch den Einsatz echten Geldes. Ich halte Paper Trading überwiegend für Zeitverschwendung.

Frage: Ist Money Management ein Schlüsselelement in Ihrem Trading?

Levin: Ja, das Setzen realistischer Ziele durch Money Management ist der Schlüssel. Die meisten Menschen haben unrealistische Ziele, die deshalb nicht erreichbar sind.

Frage: Erzählen Sie uns doch bitte etwas über das Setzen der richtigen Ziele. Wie sollte der Anfänger oder eigentlich jedermann mit diesem Thema umgehen?

Levin: Bei einem Trader-Neuling beginnen wir damit, dass er versuchen soll, 50 oder 100 Dollar pro Tag zu verdienen. Man sieht ja all diese Marketing-Informationen da draußen über Trading-Kurse, in denen behauptet wird, man könne 20 000 Dollar in zehn Minuten oder 100 000 Dollar in einem Monat oder 500 Prozent auf das Kapital verdienen. Das ist für einen neuen Trader nicht realistisch, der Schlüssel ist, ein ganz bescheidenes Ziel zu haben, dass man auch tatsächlich erreichen kann. Auf dieser Basis versuchen wir, den Leuten zu vermitteln, dass ihnen das eine Anzahl Wochen, eine Anzahl Monate gelingen sollte und hoffentlich dann ihre ganze Trader-Karriere lang.

Frage: Wie bestimmen Sie die Positionsgröße beim Handeln mehrerer Kontrakte auf einem größeren Konto?

Levin: Solange Sie nicht mindestens sechs Monate lang nachhaltig erfolgreich sind, sollten Sie keinesfalls über zwei Kontrakte hinausgehen. Es kommt nicht darauf an, ob Sie 10 000 Dollar oder 10 000 000 Dollar besitzen. Wenn Sie zwei Kontrakte nicht erfolgreich handeln können, werden Sie mit mehr als zwei Kontrakten auch nicht erfolgreicher.

Frage: Welche Art Stopps und/oder Gewinnziele verwenden Sie?

Levin: Ich benutze Stopps, aber selten Ziele. Ich lasse den Markt gern die Arbeit tun und ziehe meine Stopp-Loss-Orders nach, wenn der Markt profitabel in meine Richtung läuft.

Frage: Future-Trader neigen häufig dazu, Gewinn-

Trades viel zu früh zu schließen, um ihre Tagesstatistik positiv zu halten. Wie widerstehen Sie dieser Versuchung und lassen Trades für den richtigen Gewinn laufen?

Levin: Unter den elektronischen Tradern sind diejenigen am erfolgreichsten, die bereit sind, sich ausstoppen zu lassen, das heißt, die Stopps in der Richtung des Marktes nachziehen und sich vom Markt ausstoppen lassen.

Frage: Also kein Ziel festlegen?

Levin: Richtig, ich glaube nicht groß an solche Ziele. Ich glaube, das geht, wenn man mehrere Kontrakte handelt. Wenn Sie zum Beispiel drei Kontrakte handeln, ist es ok, für zwei ein Ziel zu setzen, dann sollten Sie aber den dritten weiterlaufen lassen. Dabei werden Sie viele Male ausgestoppt werden, aber was Sie versuchen zu erreichen ist, sich in eine Position zu begeben, in der Sie von einer guten Bewegung profitieren. Allzu häufig wird das nicht vorkommen, aber wenn Sie es richtig machen, stehen Sie manchmal am richtigen Punkt.

Frage: Denken wir einmal an die konkrete Durchführung von Trades, ist das ein subjektiver oder ein mechanischer Prozess? Wenn sich zum Beispiel ein Setup ergibt, haben Sie einen bestimmten Einstiegskurs oder warten Sie die Entwicklung ab und steigen ein, wenn Sie es für richtig halten?

Levin: Ich bin ein intuitiver Trader, ich glaube nicht an Black Boxes oder eine mechanische Art zu traden. Ich glaube, dass Trader es mit der richtigen Erfahrung lernen, ihr „Gefühl“ für den Handel in den Märkten einzusetzen, aber Stopp-Orders zur Absicherung sind immer erforderlich.

Frage: Würden Sie also sagen, dass sich Ihre Setups durch Versuch und Irrtum beim Handel der S&Ps entwickelt haben, und sind sie auf andere Märkte übertragbar?

Levin: Sie können definitiv an andere Märkte angepasst werden, aber ich bin davon überzeugt, dass jeder selbst mit meinen Setups durch diesen Prozess von Versuch und Irrtum gehen muss, und ich glaube, damit sie effektiv sind, muss man sich gründlich mit ihnen befassen, sonst gewöhnt man sich nicht an sie. Der Schlüssel zum Erfolg liegt darin, dass die Leute meine Methoden oder andere Methoden, die sie gelernt haben, zu ihren eigenen machen. Manchmal erfordert das eine Anpassung, gelegentlich reicht es, die Dinge so anzuwenden, wie sie gelehrt werden. Aber in den

meisten Fällen nimmt jemand etwas entgegen und arbeitet sich damit in seine Komfortzone vor, bis er es täglich anwenden kann. Ich unterliege definitiv nicht dem Irrglauben, dass die Leute meine Methoden annehmen und sie einfach so den Rest ihres Lebens anwenden. Tatsächlich versuche ich nicht einmal, das zu erreichen.

Was ich will, ist, dass die Leute die ersten drei Monate, sechs Monate, das erste Jahr oder so überstehen und nicht 100 000 oder 150 000 Dollar verlieren, wie in so vielen Horrorgeschichten jeden Tag zu hören ist. Wir wollen gewährleisten, dass die Person häufig genug und insgesamt genügend Kontrakte handelt, damit sie wirklich lernt, was sie da tut, ohne ihr ganzes Geld auszugeben.

Frage: Welche Aspekte des Marktes sehen Sie zur Zeit im Fluss, worauf sollten Trader im Moment besonders achten?

Levin: Die Volatilität baut sich auf fast wöchentlicher Basis immer weiter auf. Ich glaube, das ist wesentlich darauf zurückzuführen, dass die New York Stock Exchange die Up-Tick-Regel für den Short-Verkauf von Aktien im Juli letzten Jahres geändert hat. Und ich denke, das war von größerer Bedeutung als die meisten Leute es gesehen haben. Es wurde in den Medien kurz darüber geredet, ich wurde vielleicht zweimal dazu interviewt, aber es hat die Trading-Landschaft richtig verändert. Weil man jetzt Aktien verkaufen kann, ohne auf einen Up-Tick zu warten, was seit den 1930ern galt. Jetzt kann jeder sehr viel mehr Short-Positionen eingehen als vorher, und wenn das getan wird, wenn solche Short-Positionen in Aktien oder den Aktienindizes eröffnet werden, müssen diese Short-Positionen auch gedeckt werden. Und daher erleben wir jetzt die wildesten Swings, die ich in meiner gesamten Trading-Karriere gesehen habe. Nur einmal habe ich es ähnlich wild erlebt, das war während des ersten Golfkriegs 1992, 93.

Es ist jetzt so wild, wie es nur werden kann, und Trader müssen auf der Hut sein, weil ein normaler Tag im S&P vor einem Jahr zehn Punkte war und jetzt sind es 20 bis 40 Punkte. Ein neuer Trader, der jetzt anfängt, weiß nicht, dass es vor einem Jahr zehn Punkte waren, und auch nicht, was 40 Punkte dieses Jahr bedeuten.

Frage: Sicher. Volatilität ist ein zweischneidiges Schwert. Einerseits gibt es Chancen, andererseits lauern aber auch Gefahren. Oder?

Levin: Ja, das Problem liegt darin, dass jemand Neues den Unterschied nicht kennt, ähnlich wie in einem neuen Job, wo man nicht immer weiß, was wichtig ist und was nicht. Bei

Tradern ist es das Gleiche. Das Problem ist, wenn jemand nicht weiß, was er tut und dabei viel Geld verdient, dann war das, weil sie nicht wussten, was sie taten. Und dann glauben sie, dass sie wissen, was sie tun, und das kann richtig gefährlich werden.

Frage: Was gefällt Ihnen am besten beim Traden oder daran, dass Sie Trader sind?

Levin: Es hat mir Unabhängigkeit gebracht und die Möglichkeit, mein Schicksal zu steuern. Erfolgreich zu traden ist meiner Meinung nach so etwas wie die größte Freiheit auf der Welt, die Sie haben können.

Frage: Wann wurde Ihnen klar, dass Trading nicht nur ein Versuch in den Märkten war, sondern eine Vollzeitkarriere für Sie? Spürten Sie das von Beginn an?

Levin: Es gab ein paar Male, da war ich nahe daran, aufzugeben, aber ich bin hart im Nehmen. Es ist wie das Führen eines eigenen Geschäftes. Die ersten Jahre sind meist sehr hart, während man lernt und Erfahrungen sammelt. Aber wenn Sie das durchstehen, wird es einfacher.

Frage: Was tun Sie in Ihrer Freizeit, wenn Sie nicht traden?

Levin: Ich liebe Skifahren und fahre häufig mit meiner Frau, mit der ich seit fast zehn Jahren verheiratet bin, an den Lake Tahoe. Wir haben auch einen schokoladenbraunen Labrador namens Cocoa. Es ist als erfolgreicher Trader doch toll, Urlaub machen zu können, wann und so lange man will! Ich bin nur mir selbst gegenüber verantwortlich. Der einzige, dem ich Rede und Antwort stehen muss, bin ich selbst.

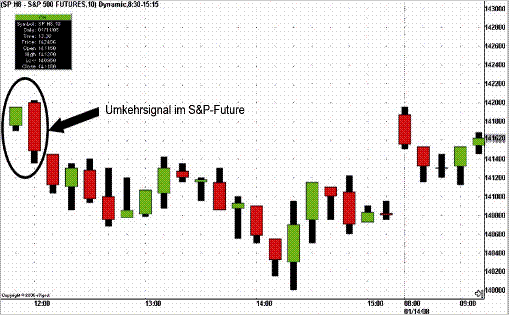

Bild 1 Engulfment-Muster

10-Minuten-Chart des parkettgehandelten großen S&P500-Kontraktes. Bullische und bärische Engulfments liefern gute Umkehrsignale bei diesem Zeitrahmen.

Quelle: www.esignal.com

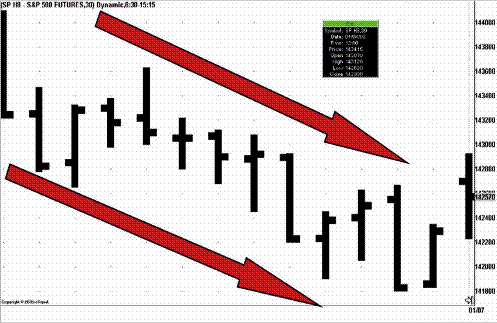

Bild 2 Trenderkennung auf dem 30-Minunten-Balken-Chart

Um die Trading-Performance zu verbessern ist es wichtig, den aktuellen Intraday-Trend festzustellen und mit ihm zu traden. 30-Minuten-Balken-Charts des parkettgehandelten S&P500 eignen sich ausgezeichnet zur Bestimmung des aktuellen Trends zur Festlegung von Einstiegsgelegenheiten bei Pullbacks im Trend. Diese Technik wird One Time Framing genannt. Sobald die Bedingungen für One Time Framing vorliegen, erfolgt der Einstieg in Trendrichtung nahe dem Hoch des vorigen 30-Minuten-Balkens.

Quelle: www.esignal.com

Info1: Die Upstick-Regel

Die Uptick-Regel ist lange Zeit eine gesetzlich vorgeschriebene Einschränkung im Handel von Wertpapieren an amerikanischen Börsen gewesen, die als §10a Abs. 1 des Security Exchange Acts (Wertpapierhandelsgesetz) 1934 in Kraft trat, weil die Schuld am Crash 1929 den „Shortsellern“ in die Schuhe geschoben wurde. Diese Vorschrift besagte, dass Leerverkäufe (Short Selling) nur dann gestattet wären, wenn dies zu einem Preis geschähe, der höher läge als der ihm vorhergegangene. An der New York Stock Exchange wurde diese Regel mit dem Zusatz der Zero-Plus-Regel etabliert. Zero-Plus bedeutete, dass auch bei gleichbleibenden Notierungen (Zero-Ticks) geshortet werden durfte, sofern der letzte richtungsweisende Tick ein Uptick gewesen ist. An der NASDAQ führte man 1994 eine eigene Tick-Regel ein. Demnach wurde Shortselling dann gestattet, wenn beim Briefkurs ein Uptick vorgelegen hatte. Es musste nicht erst ein neuer Kurs real gehandelt werden. Man kann auch sagen, dass an der NASDAQ ein Short-Trade bereits in dem Moment legitimiert wurde, in welchem der damit zustande kommende Kurs den Uptick selbst darstellte (und nicht erst danach). Mit Wirkung zum 06. Juli 2007 wurde diese Vorschrift von der amerikanischen Finanzaufsichtsbehörde SEC aufgehoben.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.