Globaler Immobilienboom: Wie auch Kleinanleger profitieren

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- VanEck Global Real Estate UCITS ETFKursstand: 45,100 € (L&S) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- VanEck Global Real Estate UCITS ETF - WKN: A1T6SY - ISIN: NL0009690239 - Kurs: 45,100 € (L&S)

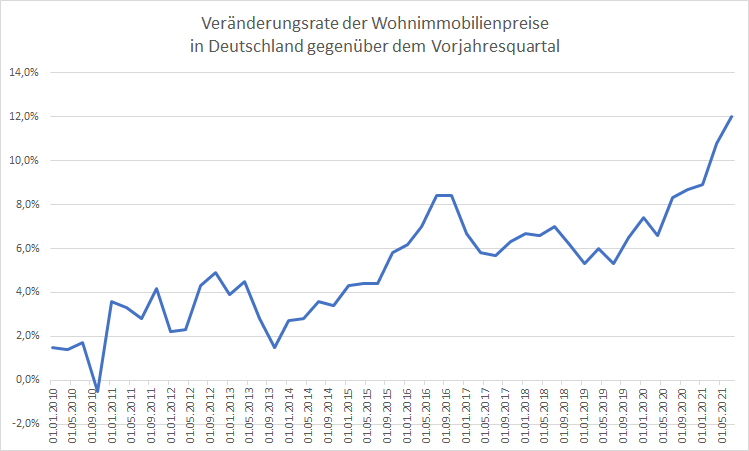

In Deutschland sind die Preise für Wohnimmobilien im dritten Quartal um durchschnittlich 12,0 Prozent gegenüber dem Vorjahresquartal gestiegen. Damit wurde der größte Preisanstieg bei den Wohnimmobilientransaktionen seit Beginn der Zeitreihe im Jahr 2000 verzeichnet, wie das Statistische Bundesamt am Morgen mitteilte. Zuvor war bereits im zweiten Quartal mit einem Anstieg um 10,8 Prozent ein neuer Rekord aufgestellt worden. Dass die Immobilienpreise in Metropolen wie Berlin, Hamburg oder München prozentual zweistellig steigen ist zwar bereits seit Jahren zu beobachten, für ganz Deutschland wurde ein so starker Preisanstieg allerdings noch nie gemessen. Wie die folgende Grafik zeigt, steigen die Wohnimmobilienpreise nicht nur weiter, sondern das Tempo des Anstiegs hat sich zuletzt auch noch einmal deutlich beschleunigt.

Bei sehr langfristiger Betrachtung steigen Immobilienpreise (fast) immer. Dafür sorgt schon die exponentielle Ausweitung der Geldmenge in einem Fiat-Geldsystem und die Tatsache, dass Grund und Boden nicht beliebig vermehrbar sind. Kurz- bis mittelfristig kann es natürlich auch auf dem Immobilienmarkt zu Spekulationsblasen kommen, auf die dann irgendwann ein böses Erwachen folgt. Dabei kann es auf einzelnen Märkten durchaus auch zu jahrelang oder gar jahrzehntelang sinkenden Preisen kommen, wie die geplatzten Immobilienblasen der vergangenen Jahrzehnte zeigen. Ein Vorteil ist allerdings, dass die unterschiedlichen regionalen und nationalen Immobilienmärkte weniger stark miteinander korrelieren als etwa die Aktienmärkte.

Aktien von Immobilienunternehmen und entsprechende ETFs bieten auch dem Kleinanleger die Möglichkeit, vom Boom bei Immobilien zu profitieren. Immobilien-ETFs enthalten dabei keine Immobilien, sondern investieren ihrerseits in Aktien von Immobilienunternehmen und Real Estate Investment Trusts (REITs). Deren Performance korreliert aber langfristig relativ stark mit der Entwicklung auf dem Immobilienmarkt und bietet auch eine diversifizierte Renditequelle gegenüber dem breiten Aktienmarkt.

Globale Immobilien-ETFs haben dabei den Vorteil, dass sie eine global diversifizierte Investition in die Immobilienmärkte erlauben, ohne dass sich der Anleger mit einzelnen Immobilienunternehmen oder Immobilienmärkten auseinandersetzen muss.

Der größte global anlegende Immobilien-ETF auf dem europäischen Markt ist der iShares Developed Markets Property Yield UCITS ETF (ISIN: IE00B1FZS350). Der ETF bildet den FTSE EPRA/NAREIT Developed Dividend+ Index ab, der in Aktien von börsennotierten Immobilienunternehmen und Real Estate Investment Trusts (REITs) aus den weltweiten Industriestaaten (ohne Griechenland) investiert. Dabei investiert der ETF nur in Immobilienaktien, die eine prognostizierte Dividendenrendite von zwei Prozent oder mehr aufweisen. Erträge des physisch vollständig replizierenden ETFs werden quartalsweise an die Anleger ausgeschüttet. Die Ausschüttungsrendite betrug zuletzt 2,3 Prozent pro Jahr. Die sogenannte Gesamtkostenquote (TER) beläuft sich auf 0,59 Prozent pro Jahr.

Etwas günstiger als der iShares-ETF ist der VanEck Vectors Global Real Estate UCITS ETF (ISIN: NL0009690239), der in 100 Aktien der weltweit wichtigsten börsennotierten Immobilienunternehmen aus Industrieländern investiert. Auch dieser ETF ist physisch voll replizierend und schüttet Erträge quartalsweise an die Anleger aus. Die Ausschüttungsquote betrug zuletzt 2,0 Prozent pro Jahr. Die sogenannte Gesamtkostenquote (TER) beläuft sich auf 0,25 Prozent pro Jahr.

Seit Ende 2019 hat sich der VanEck-ETF ohne Ausschüttungen etwas besser entwickelt als der iShares-ETF, wie der folgende Vergleichschart zeigt.

Fazit: Globale Immobilien-ETFs bieten auch dem Kleinanleger mit bescheidenem Geldbeutel die Möglichkeit, indirekt von den weltweit stark steigenden Immobilienpreisen zu profitieren. Die breite Diversifikation sorgt dafür, dass Anleger dabei nicht zu stark von der Entwicklung einzelner Immobilienunternehmen, Immobilienmärkte oder Arten von Immobilien (z.B. Wohnimmobilien, Büroimmobilien, Geschäftsimmobilien) abhängig sind. Damit bieten Immobilien-ETFs durchaus auch Vorteile gegenüber dem tatsächlichen Kauf von Immobilien, wo individuelle Faktoren einen sehr starken Einfluss auf die Wertentwicklung haben und eine starke Diversifikation für Privatanleger in der Regel nicht möglich ist.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.