IFO Index und angepasste US-Zinserwartungen...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

...belasten EUR gegenüber USD!

Der Euro eröffnet heute morgen bei 1.5670, nachdem gestern im US-Handel Tiefstkurse bei 1.5639 markiert wurden. Der USD notiert aktuell gegenüber dem JPY bei 104.25. Das Bild bei den „Carry – Trades“ sieht gemischt aus. EUR-JPY hat an Boden verloren und notiert derzeit bei 163.40, während EUR-CHF an Boden gewinnen konnte und bei 1.6230 oszilliert.

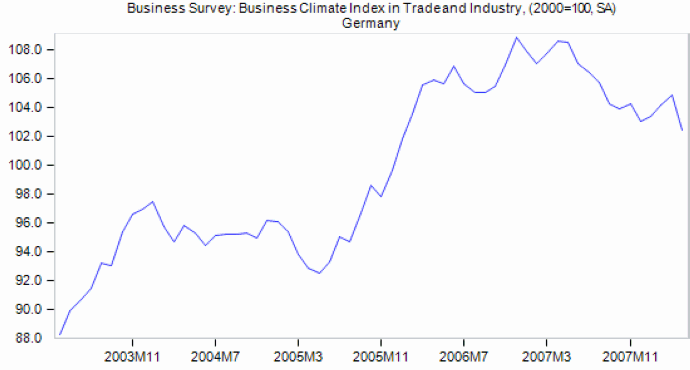

Für die gestrige USD-Bewegung gegenüber dem Euro war der unerwartet schwache IFO-Index aus Deutschland der maßgebliche Auslöser (siehe unten).

Darüber hinaus wirken sich derzeit Anpassungen der Zinserwartungshaltung im USD unterstützend für den „Greenback“ aus. Beispielsweise ergab sich im zweijährigen Sektor ein Renditeanstieg in den letzten 24 Stunden 2,22% auf 2,45% (Generic Rates). Hintergründe des Renditeanstiegs sind leichter konjunktureller Optimismus ob besserer Unternehmensdaten (Ford), mutige Interpretation aktueller US-Daten (siehe unten) als auch eine bedecktere Einschätzung der Zinspolitik der Fed.

Der deutsche IFO-Index sank im April unerwartet von zuvor 104,8 auf 102,4 Punkte und markierte damit den tiefsten Stand seit Januar 2006. Damit wurde die unerwartet positive Entwicklung der drei Vormonate konterkariert. Die schwächere Entwicklung der globalen Wirtschaft nebst Anstieg des Euros und erhöhten Rohstoffpreisen entwickeln damit offensichtlich auch in Deutschland belastende konjunkturelle Einflüsse.

Die Bewertung der aktuellen Lage trübte sich von 111,5 auf 108,4 Punkte ein. Die Erwartungshaltung schwächte sich von 98,4 auf 96,8 Punkte ab.

© Moody’s Economy.com

Die Daten aus den USA lieferten ein ambivalentes Bild. Die entscheidenden Daten enttäuschten jedoch. Entsprechend ist die Interpretation der US-Daten am Finanzmarkt hervorzuheben und als durchaus ambitioniert zu betrachten.

Die Arbeitslosenerstanträge per Berichtswoche 19.April stachen als erste positive Überraschung hervor. Es ergab sich unerwartet ein Rückgang von 375.000 auf 342.000. Wir nehmen diese Entwicklung zur Kenntnis. Fakt ist, dass dieser Index für die Entwicklung am Arbeitsmarkt nur noch bedingt geeignet ist. Die anspruchsberechtigte Basis dünnt immer weiter aus. Ergo ist bei der Interpretation Nüchternheit in höchstem Maße angeraten.

Auch der Kansas City Fed Manufacturing Index per April setzte positive Signale. Der Produktionsindex erhöhte sich von -5 auf +7 Punkte. Die Subindices spiegelten die Entwicklung in allen Bereichen.

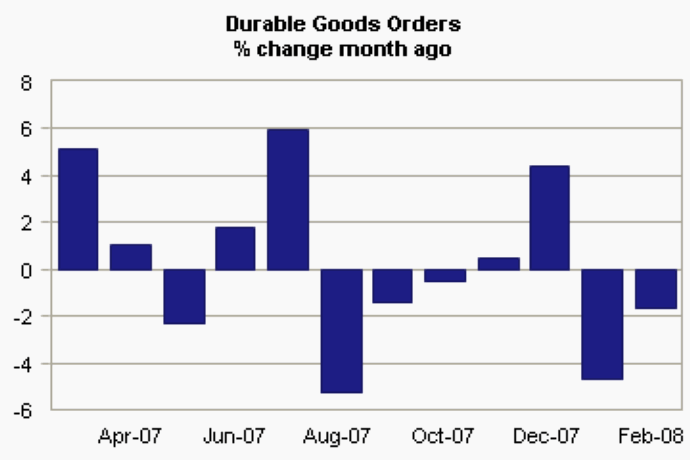

Der Auftragseingang für langlebige Wirtschaftsgüter per März enttäuschte mit einem Rückgang um 0,3%. Analysten hatten ein im Monatsvergleich unverändertes Ergebnis erwartet. Der Vormonatswert wurde von -1,1% auf -0,9% revidiert, so dass das aggregierte Ergebnis annäherungsweise den Erwartungen nahe kam. Aufträge ohne den Transportsektor nahmen um 1,5% zu. Aus dieser Entwicklung wollen einige Marktteilnehmer Optimismus ableiten. Das nehmen wir zur Kenntnis. Wir erlauben uns darauf zu verweisen, dass im Vormonat ex Transport ein Rückgang um 2,6% zu verzeichnen war. Mithin konnte der Rückgang des Vormonats noch nicht einmal aufgeholt werden. Einem Hoffnungswert in einer Subindexbetrachtung in einer volatilen Datenreihe, die in ihrem Gesamtergebnis enttäuscht hat, derartige Bedeutung beimessen zu wollen erscheint uns ambitioniert. Der beigefügte Chart spricht für sich selbst (die Datenreihe ist nicht preisbereinigt).

© Moody’s Economy.com

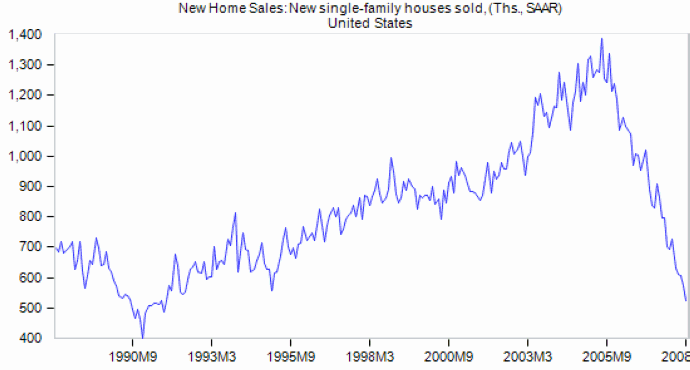

Der Absatz neuer Immobilien verfehlte per März die Erwartungen deutlich. Der Vormonatswert wurde von 590.000 auf 575.000 revidiert. Im Berichtsmonat ergab sich von dieser Basis ausgehend ein Rückgang um 8,5% auf 526.000 Objekte auf annualisierter Basis. Im Jahresvergleich stellte sich damit ein Absturz um 36,6% ein. Der Bestand an zu verkaufenden Immobilien stellt sich auf 11 Monatsumsätze. Die Krisensituation spitzt sich hier weiter zu.

© Moody’s Economy.com

Heute steht zunächst die Veröffentlichung der Geldmenge M3 der Eurozone per März auf der Agenda. Analysten unterstellen einen Rückgang von 11,3% auf 10,8%. Die Entwicklung findet weiterhin jenseits jedweder Komfortzone der EZB statt. Marktwirkung sollte sich hier nicht ergeben.

Aus den USA folgt der finale Wert des Verbrauchervertrauens der Uni Michigan per April. Analysten unterstellen eine Bestätigung des vorläufigen Werts bei 63,2 Punkten. Damit würde der Einbruch des vorläufigen Werts auf das niedrigste Niveau seit 26 Jahren bestätigt werden.

Zusammenfassend ergibt sich ein Szenario, das den USD gegenüber dem EUR favorisiert. Ein Überwinden des Widerstands bei 1.5850 – 80 neutralisiert den positiven Bias des USD.

Viel Erfolg!

Folker Hellmeyer

Chefanalyst der Bremer Landesbank

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.