IAM Leseprobe: Ohne das funktioniert Trading nicht

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Warum ist das Money Management eines der vorrangigsten Themen, das professionelle Trader beschäftigt?

Richtiges Money Management ist eine Schlüsselkomponente für erfolgreiches Trading. Jeder auf Dauer erfolgreiche Trader zeichnet sich durch ein scharfsinniges Money Management aus.

Die überragende Mehrheit der Trader verwendet viel zu viel Zeit für aufwendige Systeme oder magische Methoden, die höhere Gewinne implizieren, statt erst einmal ein generelles Verständnis für die Märkte zu entwickeln sowie ein ausgeklügeltes Money Management zu verinnerlichen.

Dabei ist es wichtiger, über ein mittelmäßiges System und gutes Money Management zu verfügen als über ein sehr gutes System und ein schlechtes Money Management.

Doch, bevor wir zu den Einzelheiten kommen, soll der Begriff Money Management einmal definiert werden.

Definition

Money Management dient der Sicherung von bestehendem und angesammelten Kapital. Ohne die Anwendung und genaue Einhaltung von Money Management-Regeln werden Sie selbst mit der besten Trading-Strategie erfolglos sein. Risk- und Money Management sind meiner Ansicht nach die entscheidenden Elemente eines erfolgreichen Trading Plans.

Money Management konzentriert sich auf folgende Punkte:

· Welcher Anteil am gesamten verfügbaren Kapital soll investiert werden?

· Wieviel sollte bei einem einzelnen Trade riskiert werden?

· Wie stark soll die verwendete Hebelwirkung sein?

· Wie kann ich Verluste prognostizieren und mein Kapital bewahren?

Die Antworten auf diese vier wesentlichen Fragen ergeben sich auch aus dem Kapital, das Ihnen zur Verfügung steht und ihrer zuletzt erzielten Trading-Performance. In Erwägung zu ziehen ist auch die Arbeit mit Margen, Optionen oder Termingeschäften, zu der wir im weiteren Verlauf dieser Serie noch kommen werden.

Im folgenden soll einerseits ein erster Einblick in das Risiko, mit dem Trader konfrontiert sind, gegeben werden und andererseits sollen erste Regeln des Money Managements erläutert werden.

Ich bin davon überzeugt, dass die Einhaltung dieses Regelwerkes (siehe noch folgende Lessons) aus einem mit Verlust arbeitenden Trader einen erfolgreichen Trader machen kann. Der Grund liegt darin, dass dieses Regelwerk den Trader zum richtigen Umgang mit seinem Geld zwingt und ihn von seinen negativen Eigenschaften abhält. Letztendlich ist natürlich im höchsten Maße die Disziplin des Traders für seinen Erfolg ausschlaggebend, denn er muss sich natürlich auch an diese Regeln halten.

Risiken und Money Management-Regeln

Die Kapitalbewahrung ist für das langfristige Überleben eines Traders von herausragender Bedeutung. Das einzig legitime Ziel des Tradens oder Investierens ist, Geld zu verdienen. Wenn Sie nur wegen des Nervenkitzels traden, dann betreiben Sie wahrscheinlich den teuersten Sport, den es auf Erden gibt.

Das Ziel eines jeden Money Managements ist recht einfach: Wenn es befolgt wird, dann wird es Sie zwingen Verluste zu begrenzen und Gewinne laufen zu lassen. Die meisten Anfänger und der größte Teil der Fondsinvestoren nähern sich jeder Trading-Entscheidung mit nur einer Frage: Wie hoch ist der voraussichtliche Gewinn, den ich erwarten kann? Aber schon die Gegenfrage lässt Zweifel an dieser alleinigen Trading-Entscheidung: Kann ich überhaupt einen Gewinn erwarten? Die beschriebenen Marktakteure scheitern zudem an einer Frage, die weitaus wichtiger ist, aber leider häufig übersehen wird: Wie hoch ist das Verlustpotenzial?

Wenn Trader die Wahl hätten, einerseits einen Verlust zu vermeiden und andererseits in vollem Umfang an einem Gewinn zu partizipieren, dann führt im Regelfall der erste Gedanke auf die letztere Wahl. Aber ist dies wirklich die bessere Wahl? Nein, Verluste zu vermeiden beziehungsweise Verluste zu minimieren ist weitaus wichtiger für die langfristige Performance als große Profite einzustreichen. Warum das so ist? Ganz einfach, aufgrund zweier einfacher mathematischer Prinzipien:

1. Je mehr ihr Account oder Portfolio wächst, desto größer wird der absolute Verlust eines gegebenen Verlust-Trades auf ihr gesamtes Trading-Kapital haben.

2. Sie benötigen einen weitaus größeren prozentualen Gewinn, um einen gegebenen Verlust auszugleichen.

In der folgenden Regel 1 des Money Managements soll die Bedeutung der erwähnten Verlustminimierung anhand dieser zwei einfachen mathematischen Prinzipien erläutert werden.

Regel 1: Minimieren Sie Verluste!

So einfach es sich auch anhört: Die Unfähigkeit, Verluste zu begrenzen ist der Hauptgrund, weshalb die meisten Trader schon nach einem Jahr aus dem „Trading-Spiel“ ausscheiden.

Nur wenige Trader verstehen die mathematischen Beziehungen zwischen Gewinnen und Verlusten. Ein einfach klingender Hinweis und zugleich eine eindringliche Warnung lautet: Wenn ein Trader Geld verliert, dann hat er fortan einen geringeren Kapitalstamm, mit dem er sein Geld verdienen kann. Um seinen Verlust wettzumachen, muss der Trader eine substanziell höhere Performance zur Erzielung von Vermögen erbringen als er bei seinen schlechten Trades verloren hat. Abbildung 1 verdeutlicht diesen Zusammenhang:

| Drawdown in % (arithmetisch) | Performance to Recovery in % (geometrisch) |

| -10 | 11 |

| -20 | 25 |

| -30 | 43 |

| -40 | 67 |

| -50 | 100 |

Abbildung 1: Drawdown und Performance to Recovery

Ein Verlust von 10% kann noch relativ leicht verkraftet werden. Der Trader braucht eine Performance von 11%, um die Höhe seines alten Tradingkontos wieder herzustellen. Ein Drawdown von hingegen 20% stellt sich schon etwas problematischer dar. Hier ist es eine Performance von 25%, die der Trader für das „Recovery“ benötigt. Beträgt der Verlust nun 30%, was in den volatilen Märkten schnell passieren kann, wenn ein Trader über kein Money Management verfügt, dann muss er schon eine Performance von 43% mit seinem stark reduzierten Tradingkonto erwirtschaften, um wieder dahin zu kommen, wo er schon einmal mit seinem Tradingkonto gewesen ist. Das Erzielen einer Performance von 43% kann den Trader eine sehr lange Zeit beschäftigen, insbesondere vor dem Hintergrund, dass er nach einem „Drawdown“ derartiger Größenordnung sehr wahrscheinlich massive Einbussen seiner mentalen Kontrolle hinnehmen muss. Aller Voraussicht nach wird er bereit sein, mehr Risiko auf sich zu nehmen, um sein Geld wieder ‚reinzuholen‘. Wahrscheinlich wird er seine Trades nicht mehr so genau planen, geschweige denn ausführen, wie es zu seinen erfolgreichen Zeiten noch der Fall gewesen sein mag. Kurzum: Ein Verlust von 30% ist neben dem finanziellen Fiasko auch ein herber Rückschlag für die Psyche des Traders - in jeder Hinsicht. Noch höhere Drawdowns von 40% oder gar 50% verdeutlichen den geometrischen Anstieg der benötigten „Performance to Recovery“ nur allzu deutlich, wie der obigen Tabelle zu entnehmen ist.

Wer einmal auf der Verliererstraße war, weiß, dass er bereit gewesen ist, mehr zu riskieren, um sein verlorenes Kapital wieder zurückzuerobern. In den allermeisten Fällen gelingt es nicht, diese Verluste aufzuholen, weil das Risiko nicht kontrolliert wurde. In der Tat müssen die meisten Trader deshalb aufgeben, weil sie sich aus einem „Drawdown-Loch“ heraustraden wollen. Dabei würde sie in erster Linie gutes Money Management von diesem Loch fernhalten! Je tiefer jedoch ein Trader fällt, desto rutschiger wird dieses Loch.

Sie müssen schon im Voraus wissen, wieviel Sie verlieren dürfen beziehungsweise wieviel Sie zu riskieren bereit sein dürfen - wann und bei welchem Zahlenständen Sie ihre Verluste begrenzen - sei es in Abhängigkeit von der Höhe ihres Tradingkontos oder sei es abhängig von dem einzelnen Trade. Wie Sie hier konkret vorgehen können, soll ihnen an späterer Stelle dieser Serie demonstriert werden.

Bedenken Sie generell den Unterschied zwischen Profis und Amateuren: Profis steigen aus, sobald sie Schwierigkeiten nur riechen oder sie begrenzen mit striktem Positionsmanagement ihre Verluste. Sie steigen erst dann wieder in die Märkte ein, sobald sie ein ihrem Tradingprofil entsprechend hohes Ratio zwischen Gewinnmöglichkeit auf der einen Seite und Verlustrisiko auf der anderen Seite sehen. Amateure hingegen sind sich der spezifischen Risiken nicht oder nur in unzureichendem Maße bewusst. Sie planen und wählen ihre Trades nicht sorgfältig aus und verstehen es nicht, eine Position hinsichtlich verschiedener Risikoerwägungen einzugehen und zu managen. Sie hängen zu sehr an ihrem Ego und möchten sich Verlusttrades nicht eingestehen. Dementsprechend bleiben sie an ihren Verlustbringern kleben und opfern ihre Positionen der Hoffnung.

Regel 2: Werden Sie langsam aber kontinuierlich reich!

Ein Trader, der über ein 25,000-Dollar-Tradingkonto verfügt und sich ausrechnet, dass er in beispielsweise drei bis vier Jahren Millionär sein wird, ist wie ein Teenager, der von zu Hause ausreißt und nach Hollywood geht, um ein bekannter Popstar zu werden. Nur Amateure versuchen, schnell reich zu werden. In der Regel zerstören sie sich mit ihrem ungebannten Siegeswillen selbst, weil sie zu große Risiken auf sich nehmen und ihnen ihr Zeitplan für das Millionärs-Dasein eine immer größer werdende Pistole auf die Brust setzt. Lassen Sie es langsam angehen und konzentrieren Sie sich darauf, mit Verlusten umzugehen – die Gewinne kommen dann von ganz allein.

Für die meisten Trader ist das einzige wichtige Kriterium, mit dem eine Performance beurteilt wird, der absolute Gewinn. Konsequenterweise locken die meisten Trading Systeme, die auf dem Markt erhältlich sind, mit Performance-Ausweisungen von 80%, 100%, oder sogar 300% durchschnittliche Jahresperformance. Aber ist das wirklich entscheidend? Dieser Frage gehen wir in Kürze nach.

Ist es nicht ironisch, dass für fast alle erfolgreichen Trader, die Millionen an den Märkten verdient haben, diese durchschnittliche Jahresperformance das Letzte ist, worauf sie achten, wenn sie die Qualität eines Trading Systems mit der involvierten Trading-Strategie beurteilen?! Was dieser Trader-Elite viel wichtiger ist, sind Kriterien wie Risiko, Maximaler Drawdown, Länge der Drawdowns, Volatilität und ein ganzes Sortiment von anderen risiko-orientierten Parametern. Nur wenn alle Risiko-Kriterien erfüllt werden, fragen sie nach der durchschnittlichen Jahresperformance! Das hat seinen guten Grund.

Denn letztere, also die durchschnittliche Jahresperformance, mit der mancher Fonds in den Medien wirbt, sagt nicht viel aus. Schauen Sie sich dazu bitte die folgende Tabelle an, in der statt zweier Fonds ersatzweise die Performance zweier sehr unterschiedlicher Trader beleuchtet werden soll:

Die Frage, welche Sie sich zu dieser Tabelle stellen sollten, lautet:

Welcher Trader hatte nach dem 10. Jahr mehr Geld verdient?

| Jahr | Trader A – Jährliche Performance (%) | Trader B – Jährliche Performance (%) |

| 1 | 21 | 18 |

| 2 | 35 | 18 |

| 3 | 20 | 18 |

| 4 | -26 | 18 |

| 5 | 32 | 18 |

| 6 | 12 | 18 |

| 7 | 42 | 18 |

| 8 | -16 | 18 |

| 9 | 31 | 18 |

| 10 | 56 | 18 |

Trader A: Durchschnittliche jährliche Performance = 20,7%

Trader B: Durchschnittliche jährliche Performance = 18%

Abbildung 2: Vergleich jährlicher Performances

Die Antwort auf die eben gestellte Frage lautet: Trader B!

Die Tatsache, dass Trader B mehr Geld machte als Trader A ist in Anbetracht der Tabelle vielleicht erst einmal erstaunlich. Zwar hat Trader A eine höhere durchschnittliche Performance (von 20,7%) erreicht, aber Trader B hat nach zehn Jahren eine höhere kumulierte Performance („compound annual performance“) erzielt. Das heißt, er hat effektiv mehr Geld auf seinem Trading-Account verdient als Trader A. Um es in Zahlen auszudrücken: Nach zehn Jahren hat Trader B, unser „Meister der Kontinuität“, den ich einmal „Mister 18%“ nenne, aus $100,000 satte $523,400 gemacht. Kumulierte Performance nach zehn Jahren der Kontinuität: + 423,4%.

Trader A, der eigentlich ‚nur‘ in zwei Jahren mit einem Ausreißer zu kämpfen hatte, und sich ansonsten eigentlich „ganz gut geschlagen“ hat, hat nach zehn Jahren eine um ca. $1,000 niedrigere kumulierte Performance. Oder in Prozent ausgedrückt: Trader A hat eine kumulierte jährliche Performance von 17,98% und Trader B 18%. „Okay...“, mag man mir vielleicht jetzt entgegensetzen, „...aber das Ergebnis ist in etwa gleich, was ist schon ein Tausender!?“ Darauf möchte ich eigentlich gar nicht hinaus. Denn eines ist besonders auffällig und entscheidend: Trader A hat in sage und schreibe acht Jahren eine bessere Performance hingelegt als Trader B und trotzdem unterliegt er unserem „Mister 18%“. Die zwei Jahre, in denen er einen Drawdown verzeichnen musste, haben ihm demzufolge richtig zugesetzt! Zudem hat Trader A schwer kämpfen müssen. Hätte er nicht im zehnten Jahr mit einer 56%igen Performance (seiner besten in zehn Jahren) und dem Gutdünken von Göttin Fortuna noch mal so richtig aufgeholt, wäre er weit hinter „Mister 18%“ gelandet. Denn...noch im neunten Jahr lag Trader B weit vor Trader A. Trader B wirkt besonnener und ausgeglichener als Trader A - ein kühler, berechnender Typ. Er wirkt äußerst geduldig und so, als ob er auf seine Chancen wartete.

Was ich Ihnen mit diesem Beispiel klarmachen will: Die Kontinuität spielt eine ganz entscheidende Rolle! Ziel sollte es sein, kontinuierliche kleine Gewinne auszuweisen statt zu versuchen, „Hau-den-Lukas-Trades“ zu machen, die zunächst eine gewaltige Performance versprechen, sich aber im Nachhinein als Schlag auf den großen Zeh herausstellen. Zu diesen kontinuierlichen kleineren Gewinnen gehört viel Geduld, mittels derer man auf seine Chancen mit der entsprechenden „Edge“ wartet. Trading hat demnach auch sehr viel mit Warten zu tun – Warten auf die „Edge“! Man muss auch nicht jeden Tag traden. Das gilt insbesondere dann, wenn die Edge zu klein ist.

Zum Trading gehört auch Bescheidenheit. Rechnet man sich eine kontinuierliche monatliche Performance von „nur“ 3% aus, so kommt man auf ein Jahresendergebnis von +42,6%! Das ist weit mehr als die 18% von Trader B und weitaus mehr als 90% aller Trader überhaupt verdienen. Nach 10 Jahren wären es natürlich viel, viel mehr! Und es ist zu schaffen, wenn man diszipliniert ist und konsequentes Money Management anwendet!

Ich setze mir beim Trading monatliche Ziele, die vernünftig, also realistisch sind. Ich rate von Tageszielen ab! Tagesziele, wenn sie nicht erreicht werden, führen geradewegs ins Desaster, wenn nämlich der Trader seinen Tagesschnitt wieder erreichen will und bereit ist für dieses Ziel mehr zu riskieren. Dies endet in den meisten Fällen in grösseren Drawdowns. Der Trader gerät mit allergrösster Wahrscheinlichkeit aus dem mentalen Gleichgewicht. Gerade in diesen Situationen ist die Folge das sogenannte Overtrading: Trades werden nicht mehr sorgfältig ausgewählt und geplant; der Trader spielt Nintendo im Level II. Von Jahreszielen rate ich auch ab. Es ist einfach zu schwer, die Aktienmärkte und die Chancen beziehungsweise Risiken, von und mit denen wir leben, für ein ganzes Jahr im Voraus abzuschätzen. Konzentrieren Sie sich besser Monat für Monat wieder aufs Neue, also am besten so, als fingen Sie wieder von vorne an, so als wäre nichts geschehen. Geben Sie sich nach einem schlechteren Monat auf gar keinen Fall dem Gedanken hin, Sie müssten ihre Verluste unbedingt wieder reinholen! Alleine der Gedanke daran kann Sie total aus dem Konzept bringen!

Bedenken Sie bitte auch folgendes: Jemand, der beispielsweise jährlich 25% Gewinn erwirtschaftet, spielt in der “1. Trader-Bundesliga”. Viele Spitzenmanager würden ihren Erstgeborenen opfern, um dies zu übertreffen. Ein Trader, der sein Geld innerhalb eines Jahres verdoppeln kann, gehört zu den absoluten Top-Stars in dieser Liga.

Wenn Sie sich bescheidene Ziele setzen und konsistent ihre Gewinne erzielen, dann werden Sie sehr weit kommen! Wenn Sie 30% jährlich machen, dann gibt es Leute, die Ihnen einen roten Teppich ausrollen würden und Sie bitten würden, ihr Geld zu verwalten. Entscheider aus der Fondsbranche genauso wie Privatpersonen.

Traden Sie, um eine bestmögliche Performance zu erzielen, mit stetigen Gewinnen und nur geringen Verlusten.

http://www.trading-lehrgang.de (Frank Thönnißen)

-

Das Risiko nicht überziehen - Kapitaleinsatz

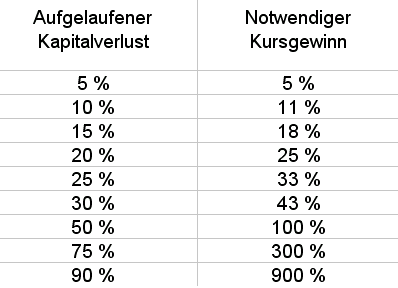

Neben der Frage, ob eine Tradingposition überhaupt eingegangen werden kann, ist es auch entscheidend, mit welchem Kapitaleinsatz die Positionierung erfolgt um das Tradingkonto nicht zu gefährden. Grundsätzlich ist es dabei wichtig, das Hauptaugenmerk auf den Kapitalerhalt zu richten. Anhand der folgenden tabellarischen Übersicht soll verdeutlich werden, wie sich auflaufende Verluste im Bezug zum Anfangskapital auswirken.

Solange die Verluste gering gehalten werden, ist ein nur geringfügig höherer Gewinn notwendig, um das Startkapital wieder zu erwirtschaften. Bei einem Verlust des Tradingkontos von 10 % sind beispielsweise ca. 11 % anschließend notwendig, um den Ausgangszustand wieder herzustellen. Verliert der Trader hingegen 25 % des Tradingkontos, müssen bereits ca. 33 % gewonnen werden, nur um den Ausgangszustand wieder herzustellen. Bei einem Verlust von 50 % muss sogar das verbliebene Tradingkapital anschließend verdoppelt werden. Kann der Trader diesen Gewinn erwirtschaften, was nach einem derartigen Einbruch im Tradingkonto auch mental deutlich schwieriger geworden sein dürfte, ist aber nur der Ausgangszustand wieder hergestellt tatsächlich und noch nichts gewonnen. Dramatisch wird der notwendige Kursgewinn bei einem Verlust des Anfangskapitals, der über 50 % des Tradingkontos hinausgeht, wie aus der Übersicht in Bild 23 ersichtlich wird. Es ist also entscheidend, von Beginn an die Verluste so gering wie möglich zu halten und keinen größeren Drawdown im Tradingkonto zu riskieren. Der Drawdown ist ein Maß für den Kapitalverlust, ausgehend vom jeweils höchsten Stand des Tradingkapitals. Günstig ist es, nicht mehr als 1 % des Tradingkapitals in einem einzelnen Trade zu riskieren, da dann auch bei einer Serie von Verlusttrades das Gesamtrisiko noch überschaubar bleibt. Kommt es zu einer Serie an Verlusttrades, kann der Trader eine eingehende Fehleranalyse betreiben, ohne auf einen massiven Kapitalverlust im Tradingkonto zu blicken.

Wenn Sie für sich einen maximalen Verlust je Trade festlegen, kann hieraus auch der Kapitaleinsatz abgeleitet werden. Bei jeglichem Tradingsetup kann und sollte im Vorfeld ein Kursniveau identifiziert werden, an dem die einzugehende Position glattgestellt wird. Für den Fall, dass sich der Trade nicht wie erwartet entwickelt. Ist dieses Kursniveau festgelegt, kann die Spanne zwischen Einstiegs- und maximalem Ausstiegskurs ermittelt werden. Hinzu kommen ein fester oder prozentualer Anteil für Transaktionskosten sowie ein Anteil für Slippagekosten. Letztere sind die Kosten für den Spread zwischen dem Ankaufs- und Verkaufskurs sowie für eine schlechter als erwartete Orderausführung. An einem Beispiel soll die Ermittlung des Kapitaleinsatzes für eine Tradingposition erläutert werden. Angenommen werden dabei ein Tradingkonto in der Höhe von 100.000 Euro, ein erwarteter Einstiegskurs in eine Longposition bei 50 Euro sowie ein maximaler festgelegter Ausstiegskurs von 47 Euro.

Riskiert werden also 6 % Kursverlust von 50 Euro auf 47 Euro. Hinzu kommt ein Anteil an Transaktionskosten in Höhe von 0,6 % für den Ankauf und ebenso für den Verkauf. Für Slippage werden je 0,2 % beim Einstieg und beim Ausstieg angesetzt. Er ergibt sich damit ein Gesamtrisiko für den Trade von 6,0 % + 0,6 % + 0,6 % + 0,2 % + 0,2 % = 7,6 %. Wenn Sie jetzt davon ausgehen, bei einem solchen Trade den Betrag von 1 % des Tradingkapitals zu riskieren, bei 100.000 Euro entspricht dies genau 1.000 Euro, dann können 13.158 Euro in diesem Trade eingesetzt werden. Entwickelt sich der Basiswert nicht wie erwartet, und fällt bis auf 47 Euro zurück, dürften dann nicht mehr als ca. 1.000 Euro verloren werden. Das Risiko je Trade liegt in Ihrem ermessen, auch 2 % des Kapitals können bei entsprechendem Gesamtmarktumfeld je Trade durchaus riskiert werden. Bei einem Risiko von 10 % je Trade wird es allerdings schnell gefährlich. Allein 4 Verlusttrades in Folge genügen dann, um das Tradingkonto um fast 35 % schrumpfen zu lassen. Anschließend wird dann aber ein Gewinn von 52 % nötig, um diese Verluste auszugleichen. Bedenken müssen Sie auch, dass es in der eingegangenen Position zu einem Gap, einer Kurslücke, kommen kann, die über den geplanten Ausstiegskurs führt. Ein solches Gap führt dann in jedem Fall zu einem vorher nicht kalkulierten zusätzlichen Verlust.

http://www.godmode-trader.de (Marko Strehk)

Wenn Sie das beherrschen, steht Ihrem Erfolg an der Börse nichts mehr im Weg

Wie berechne ich mein Risiko pro Position und bezogen auf das Gesamtdepot? Wie berechne ich die Größe einer einzugehenden Position? Was hat es mit dem C/R Verhältnis auf sich? Und mit dem R-Vielfachen? Lesen Sie selbst, was der unter Tradern hochgeschätzte Van K. Tharp dazu schreibt.

Sie dürfen die grundlegenden Themen nicht ignorieren

In einem vorangegangenen Tipp habe ich erwähnt, dass Melita einem unserer Kunden geholfen hat, der psychologisch bereits deutliche Fortschritte gemacht hatte. Doch als es zu einigen der grundlegenden Themen kam, die wir über das Trading lehren, reagierte er darauf mit Ignoranz und sagte „Das verstehe ich nicht“. Das war für sich genommen schon schlimm. Doch dann änderte sich seine Reaktion auch noch auf „ich verstehe nicht“, anstatt ganz einfach alles in seiner Macht stehende zu tun, damit er es verstehen konnte. Doch lassen Sie sich von diesen einleitenden Worten nicht verwirren.

Ich gebe Ihnen nun ein kurz gefasstes Quiz über einige der Schlüsselelemente, die ich als absolut grundlegende Themen für alle Trader erachte. Diese müssen Sie ganz einfach verstehen, wen Sie sich langfristig als erfolgreicher Trader durchsetzen wollen.

1. Sie kaufen eine Aktie für 25 $ und Sie wollen einen 25 % Trailing Stopp setzen. Wo liegt Ihr ursprünglicher Stopp?

2. Dieselbe Aktie steigt auf bis zu 40 $ und fällt danach auf 37 $. Wo liegt Ihr Stopp nun?

3. Sie haben ein Tradingkonto von 25.000 $ und Sie wollen nicht mehr als 1 % ihres Kapitals mit dieser Aktie verlieren. Wie viel Ihres Guthabens können Sie riskieren?

4. Ziehen wir die Antworten, die Sie bei den Fragen 1 und 3 gegeben haben heran. Wie viele Aktien haben Sie nun tatsächlich gekauft?

5. Sie kaufen eine weitere Aktie um 38 $. In diesem Fall ist Ihr Stopp jedoch lediglich 50 Cents vom Einstieg entfernt. Wie viele Aktien können Sie kaufen, wenn Sie lediglich 1 % riskieren wollen?

6. Sie denken, dass das zu viele Aktien sind, also wollen Sie ihren Stopp an die Volatilität anpassen. Die Average True Range in den letzten 10 Tagen der Aktie lag bei drei Dollar. Sie beschließen Ihre Entscheidung von der Volatilität abhängig zu machen. Wie viele Aktien können Sie nun kaufen?

7. Da Ihr Stopp weiterhin bei 50 Cents liegt, stellt sich die Frage wie viel Sie mit dieser Position nun tatsächlich riskieren?

8. Wie groß ist das totale absolute Investment für Aktie 1 und Aktie 2? Wie unterscheidet sich dies vom eingegangenen Risiko?

9. Welche ist die Variable, mit der Sie sich vermutlich auseinandersetzen müssen und die für den Großteil der Performancevariabilität verantwortlich ist? (Vorausgesetzt Sie haben Ihre Psychologie unter Kontrolle)

10. Was habe ich in meinen Tipps als Selbstsabotage bezeichnet?

Bonusfrage: Sie verkaufen die erste Aktie für 50 $ und machen somit einen Profit von 25 $. Wie groß ist Ihr R-Vielfaches? Oder anders ausgedrückt, das wie vielfache Ihres ursprünglichen Risikos haben Sie mit dieser Position verdient?

Dieser Tipp ist vielleicht ein bisschen kürzer als meine bisherigen. Dennoch möchte ich, dass Sie der Beantwortung der Fragen ein angemessenes Ausmaß an Zeit widmen und die bestmöglichen Antworten geben. Wenn Sie bereits die neueste Ausgabe von „Trade Your Way to Financial Freedom“ gelesen haben, dann sollte es Ihnen möglich sein, all diese Fragen zu beantworten.

In der letzten Ausgabe habe ich Ihnen ein 10 Fragen-Quiz zum Lösen aufgegeben, das einige der grundlegendsten Themen beinhaltet hat, die für Tradingerfolg maßgeblich sind. Hoffentlich haben Sie Ihre Antworten gerade bei der Hand und können anhand dieser ein Selbstrating erstellen. Hier lesen Sie nun also endlich die Antworten.

1. Sie kaufen eine Aktie für 25 $ und Sie wollen einen 25 % Trailing Stopp setzen. Wo liegt Ihr ursprünglicher Stopp?

Antwort: Ihr ursprünglicher Stopp sollte beim aktuellen Preis multipliziert mit 0,75 liegen, bzw. bei 18,75 $. Sie nehmen 75 % des Preises, denn wenn Sie 25 % vom derzeitigen Preis abziehen, dann erhalten Sie ihren Stopp. Und dieser liegt exakt bei 75 % des Einstiegspreises. Sie können sich selbst 10 Punkte geben, wenn Sie diese Frage richtig beantwortet haben.

2. Dieselbe Aktie steigt auf bis zu 40 $ und fällt danach auf 37 $. Wo liegt ihr Stopp nun?

Antwort: Sie haben einen 25 % Trailingstopp. Das bedeutet, dass jedes Mal, wenn der Markt ein neues Hoch bildet (oder ein Hoch auf Schlusskursbasis bildet, wenn Sie das bevorzugen) sie von diesem Hochkurs 25 % abziehen, hier liegt dann Ihr neuer Stopp. Das vorangegangene Hoch lag also bei 40 $ und der neue Stopp liegt bei 75 % dieser Summe bzw. 30 $. Wenn sich der Preis hingegen nach unten bewegt, dann hat das keinerlei Auswirkungen auf Ihren Stopp. Sie können sich selbst wiederum 10 Punkte geben, wenn Sie auch diese Frage richtig beantwortet haben.

3. Sie haben ein Tradingkonto von 25.000 $ und Sie wollen nicht mehr als 1 % Ihres Kapitals mit dieser Aktie verlieren. Wie viel Ihres Guthabens können Sie riskieren?

Antwort: Ihr Risiko liegt bei 1 % von 25,000 $, also bei 250 $. Wenn Sie diese Frage richtig beantwortet haben, erhalten Sie 10 Punkte.

4. Ziehen wir die Antworten, die Sie bei den Fragen 1 bis 3 gegeben haben heran. Wie viele Aktien haben Sei nun tatsächlich gekauft?

Antwort: Ihr Risiko liegt bei 6,25 $. Wenn Sie nun das Risiko pro Aktie durch das absolute maximale Risiko dividieren, dann erhalten Sie 40 Aktien. (Sie dividieren 250 durch 6,25). Auch diese Frage ist 10 Punkte wert.

5. Sie kaufen eine weitere Aktie um 38 $. In diesem Fall ist Ihr Stopp jedoch lediglich 50 Cents vom Einstieg entfernt. Wie viele Aktien können Sie kaufen, wenn Sie lediglich 1 % riskieren wollen?

Antwort: Da Ihr Risiko bei lediglich 50 Cent liegt, und sie nun 250 $ durch 50 Cent dividieren, erhalten Sie 500 Aktien. Sie erhalten 10 Punkte, wenn Sie diese Frage richtig beantworten konnten.

6. Sie denken, dass das zu viele Aktien sind, also wollen Sie ihren Stopp an die Volatilität anpassen. Die Average True Range in den letzten 10 Tagen der Aktie lag bei drei Dollar. Sie beschließen Ihre Entscheidung von der Volatilität abhängig zu machen. Wie viele Aktien können Sie nun kaufen?

Antwort: In diesem Fall dividieren Sie Ihr 1 % Risiko oder 250 $ Risiko durch $ pro Aktie. Ihre Antwort lautet also 83,33 Aktien. Wenn man diese Zahl nun auf die niedrigste ganze Aktie abrundet, dann erhalten Sie 83 Aktien. Auch in diesem Fall erhalten Sie für die richtige Antwort 10 Punkte.

7. Da Ihr Stopp weiterhin bei 50 Cents liegt, stellt sich die Frage, wie viel Sie mit dieser Position nun tatsächlich riskieren?

Antwort. Sie riskieren tatsächlich 83 mal 50 Cents bzw. 41,50 $. Für diese Antwort erhalten Sie 10 Punkte. Die Aufteilung des Kapitals hat sich geändert, das Sie nun aufgrund der Volatilität getroffen wurde. Ihr Stopp bleibt am selben Ort. Und somit riskieren Sie tatsächlich nur 41,50 $.

8. Wie groß ist das totale absolute Investment für Aktie 1 und Aktie 2? Wie unterscheidet sich dies vom eingegangenen Risiko?

Antwort: Im ersten Beispiel haben Sie 40 Stück einer 25 $ Aktie gekauft. Ihr absolutes Risiko lag bei 250 $, ihr totales Investment lag jedoch bei 40 mal 25 $, also 1000 $. Beachten Sie bitte, dass Sie bei einem 25 % Stopp gleichzeitig 25 % Ihres Investments riskieren. Für die richtige Antwort erhalten Sie in diesem Fall 5 Punkte. Beim zweiten Beispiel kauften Sie entweder 500 Aktien (auf ihrem Risiko basierend) und investierten dabei 19.000 $, oder aber Sie kauften 83 Aktien (auf der Volatilität basierend) für ein Investment von 3154 $. Es sind beide Antworten absolute korrekt. Sollten Sie also auf eine der beiden Lösungen gekommen sein, dann erhalten Sie weitere 5 Punkte.

9. Welche ist die Variable, mit der Sie sich vermutlich auseinandersetzen müssen und die für den Großteil der Performancevariabilität verantwortlich ist? (Vorausgesetzt Sie haben Ihre Psychologie unter Kontrolle).

Antwort: Positionsgrößenbestimmung. Für diese Antwort erhalten Sie weitere 10 Punkte.

10. Was habe ich in meinen Tipps als Selbstsabotage bezeichnet?

Antwort: Den selben Fehler immer und immer wieder zu begehen. Sie erhalten 10 Punkte.

Bonusfrage: Sei verkaufen die erste Aktie für 50 $ und machen somit einen Profit von 25 $. Wie groß ist Ihr R-Vielfaches? Oder anders ausgedrückt, das wie vielfache Ihres ursprünglichen Risikos haben Sie mit dieser Position verdient?

Wenn Sie die Aktie für 50 $ verkauft haben, dann haben Sie einen Profit von 25 $ gemacht. Das entspricht dem 4-fachen Ihres ursprünglichen Risikos von 6,25 $, sie machten also einen Profit von 4 R. Sie erhalten ein letztes Mal 10 Punkte.

Ihre Punktezahl liegt nun also bei maximal 110 Punkten.

Wenn Sie ein Ergebnis von 100 oder mehr erreicht haben, dann ist Ihr Verständnis der grundlegenden Themen exzellent. Arbeiten Sie weiterhin so fleißig.

Wenn Ihr Ergebnis bei 80 bis 90 liegt, dann müssen Sie noch ein wenig arbeiten. Stellen Sie fest, wo Ihre Schwächen liegen und bemühen Sie sich die Materie zu verinnerhlichen. Es handelt sich nämlich nicht um Quantenphysik, sondern um simple Mathematik.

Wenn Ihr Ergebnis bei 50 Punkten oder darunter lag, dann liegt das vielleicht daran, dass Sie ein Tradingneuling sind, und mit diesen Prinzipien noch nicht vertraut sind. Sollte dies der Fall sein, dann haben Sie noch ein bisschen Arbeit vor sich. Wenn Sie sich jedoch schon länger mit Trading auseinander setzen und immer noch weniger als 50 Punkte erreicht haben, dann ist Trading vielleicht nichts für Sie.

Autor: Van K. Tharp, Ph.D. Dieser Fachartikel wurde im Tradersjournal veröffentlicht.

-

http://www.tradersjournal.de - Melden Sie sich kostenlos an.

-

-

Kapitaleinsatz - Korrelierende Märkten berücksichtigen

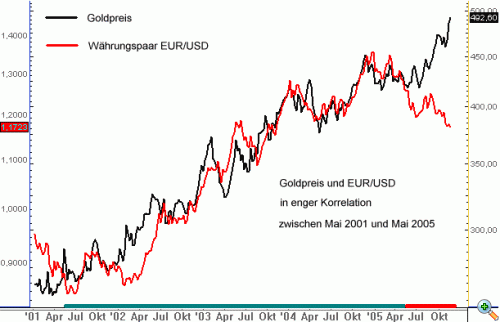

Ein häufig vernachlässigtes Problem bei der Ermittlung des Kapitalrisikos der Position ist die Korrelation der unterschiedlichen gehandelten Märkte oder der verschiedenen Aktien. Die Aktienmärkte entwickeln sich beispielsweise insgesamt übergeordnet einheitlich. Kommt es zu einer umfassenden mittelfristigen Rallye im deutschen Aktienindex DAX, entwickeln sich die meisten der darin enthaltenen Papiere positiv. Einige Aktien steigen stärker, einige steigen weniger stark, die wenigsten darin enthaltenen Aktien werden aber während der Rallye eine negative Kursentwicklung aufweisen. Genauso verhält es sich auch eine Ebene höher. Wie in den vergangenen Jahren erfolgt, entwickeln sich die europäischen Märkte tendenziell in Anlehnung an den US Markt. Wenn Dow Jones und S&P 500 einbrechen, können sich dieser Entwicklung DAX und Eurostoxx ebenfalls kaum entziehen. Korrelationen gibt es darüber hinaus auch in allen anderen Märkten. Wenn der Ölpreis-Future nachhaltig steigt, springen tendenziell auch die Futures für Benzin und Heizöl an. Einem steigenden Goldpreis kann sich auch der Preis für Silber und Platin übergeordnet kaum entziehen, ebenso entwickelt sich Sojabohnen Öl tendenziell genau so wie Sojabohnen Mehl. Auch über die verschiedenen beispielhaft benannten Marktsegmente hinaus entwickeln sich teilweise über lange Zeiträume wichtige Korrelationen. Im folgenden Beispiel ist die Entwicklung des Goldpreises der vergangenen Jahre der Entwicklung des Währungspaares EUR/USD (Euro gegenüber dem US Dollar) im gleichen Zeitraum gegenüber gestellt.

Zum Vergrößern bitte auf das Bild klicken

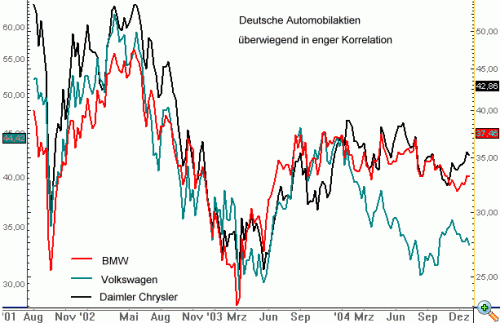

Erkennbar ist hier über einen Zeitraum von Mai 2001 bis Mai 2005 eine tendenziell enge Korrelation dieser beiden völlig unterschiedlichen Märkte. Während der Goldpreis sich ausgehend von einem Kursniveau um 250 $ erholen konnte und in diesem Zeitraum bis auf 450 $ anstieg, gab es im Währungspaar EUR/USD eine umfassende Rallye aus dem Bereich 0,85 $ bis auf 1,35 $. Erkennbar ist, dass auch die mittelfristigen Kursbewegungen tendenziell ähnlich abgelaufen sind. Mittelfristige Hochs und Tiefs wurden in beiden Märkten zu annähernd gleichen Zeitpunkten ausgebildet. Seit Mai 2005 bricht diese Korrelation jetzt aber auf. Der Goldpreis kann die Rallye auf neue Hochs fortsetzen währen das Währungspaar sich in einer umfassenden Korrektur befindet. Im Zeitraum der Korrelation der beiden Märkte konnte der Trader eine Position bei Gold nicht eingehen, ohne auf die Entwicklung beim EUR/USD zu achten. Das Aufbrechen der Korrelation bedeutet jetzt nicht zwangsläufig, dass sich die Märkte weiter gegensätzlich bewegen werden, die weitere Kursentwicklung dürfte jetzt aber unabhängiger voneinander sein. Der Trader muss die beiden Märkte jetzt in jedem Fall nicht mehr zwingend in Bezug zueinander setzen. Korrelationen gibt es darüber hinaus vor allem auch im kleineren Kreis der unterschiedlichen Marktsegmente und Sektoren des Aktienmarktes. Diese müssen für Tradingentscheidungen gerade bei Aktien zwingend berücksichtigt werden. Am folgenden Beispiel in Abbildung 25 ist die Entwicklung der Aktien von DaimlerChrysler, Volkswagen und BMW dargestellt. Diese Wertpapiere sind alle im Deutschen Aktienindex DAX enthalten und kommen aus dem Automobilsektor.

Zum Vergrößern bitte auf das Bild klicken

Hier wird eine starke Korrelation der verschiedenen Aktien sofort erkennbar. Im September 2001 kam es zu einem massiven Einbruch in allen dargestellten Wertpapieren, anschließend konnten sich die Papiere deutlich erholen um von März bis Mai 2002 neue Zwischenhochs auszubilden. Die folgende Abwärtsbewegung, in der die mittelfristigen Hochs und Tiefs bei allen Papieren zu einem nahezu gleichen Zeitpunkt ausgebildet wurden, führte bei allen Aktien auf ein neues Tief. Nach einer Erholung fällt die Aktie von Volkswagen seit Januar 2004 aus der Korrelation, DaimlerChrysler und BMW bewegen sich aber weiter im Einklang. Die Ausdehnung der jeweiligen Auf- und Abwärtsbewegungen ist bei allen Aktien unterschiedlich. Während DaimlerChrysler sich nach dem Tief von 2001 um 104 % erholen konnte, stieg die Aktie von BMW sogar um über 120 % an. Beide Aktien verloren anschließend wieder rund 57 % an Wert. Die Tendenz der Bewegungen ist hingegen bei allen Aktien sehr ähnlich. Gehen Sie nun eine Tradingposition aufgrund eines vorliegenden Tradesetups in einer dieser Aktien ein, legen Sie einen Stopp-Loss fest und ermitteln den Kapitaleinsatz, der möglich ist, um das von Ihnen festgelegte Verlustrisiko im Bezug zum Gesamtkapital nicht zu überschreiten. Eine weitere Tradingposition in diesem Sektor kann dann aber zum selben Zeitpunkt nicht mehr eingegangen werden. Wenn Sie zum gleichen Zeitpunkt die Aktie von DaimlerChrysler und die Aktie von Volkswagen mit einem jeweils ähnlich hohen kalkulierten Verlustrisiko kaufen würden, verdoppelt sich das Risiko sofort. Im Tradingkonto dürfte sich ein solcher Trade in der Summe wie ein einzelner Trade bei erhöhtem Verlustrisiko verhalten. Das Risiko für den Kapitalerhalt im Falle einer solchen Position wurde bereits genannt. Wenn Sie sich aufgrund eines vorliegenden Tradesetups in diesem Sektor positionieren wollen, bieten sich mehrere Möglichkeiten.

Tradingpositionen werden in mehreren Aktien eingegangen, der Kapitalansatz wird aber für jede Aktie so herabgesetzt, dass das Gesamtrisiko dieser Positionen das maximal kalkulierte Risiko einer Einzelposition nicht übersteigt. Der Kapitaleinsatz wird beispielsweise bei einem Kauf von 2 Aktien so angepasst, dass in jeder Aktienposition nur 0,5 % des Tradingkapitals riskiert werden. Es erfolgt der Aufbau einer Tradingposition mit der vollen Positionsgröße zunächst nur in einer Aktie. Läuft diese in den Gewinn, kann der schützende Stopp-Loss zur Absicherung nachgezogen werden. Jetzt ist der Aufbau einer weiteren Position in einer korrelierenden Aktie möglich, wobei das Gesamtrisiko der beiden Position das Risiko einer Einzelposition dann nicht mehr übersteigt. Bei weiteren geplanten Positionen in korrelierenden Aktien oder Märkten wird wie zuvor verfahren. Eine neue Position wird erst dann hinzugekauft, wenn die bestehenden Positionen so abgesichert werden können, dass das Risiko insgesamt nicht über das Einzelrisiko steigt. Neben der Möglichkeit, den Stopp-Loss nachzuziehen, können Sie auch Gewinne bei zuerst eingegangenen Positionen realisieren um in andere Positionen aus diesem Sektor einzusteigen. Es ist aber nicht notwendig, nur eine Tradingposition innerhalb des eigenen Depots aufzubauen. Sofern das Tradingkapital auf mehrere, nicht direkt korrelierende Märkte verteilt wird, kann das Gesamtrisiko natürlich deutlich erhöht werden. Beispielsweise können Sie innerhalb des Aktienmarktes bei einer erwarteten Rallye eine der relativ stärksten Aktien aus dem Automobilsektor, aus dem Financesektor, dem Pharma-, Biotech- und Halbleitersektor aufbauen. Vorausgesetzt, es liegt auch in der entsprechenden Einzelaktie ein günstiges Setup vor. Wenn der Markt sich nicht wie erwartet positiv entwickelt, sondern anschließend stark einbricht, werden sich dem ab einem bestimmten Zeitpunkt auch die stärksten Aktien nicht mehr entziehen können. Es ist aber nicht wahrscheinlich, dass alle Sektoren gleich stark unter Druck geraten. Es bietet sich Beispielsweise gerade im Pharmasektor häufig eine positive Performance, wenn der Gesamtmarkt negativ tendiert. Dies bedeutet natürlich auch, dass bei steigendem Markt nicht zwingend alle eingegangenen Positionen steigen werden. Haben Sie aber günstige charttechnische Setups genutzt, ist die Wahrscheinlichkeit hoch, insgesamt eine positive Performance zu erreichen. Darüber hinaus bietet sich die Möglichkeit einer weiteren Streuung der Positionierung auf gänzlich nicht korrelierende Märkte. Eine weitere Position kann in den Rohstoffmärkten, eine weitere in einem bestimmten Währungspaar aufgebaut werden. Insgesamt sollten sich die verschiedenen Positionen bei jeweils günstigem Einzelsetup gegenseitig stützen können. Gewinne im Devisenmarkt können dann gegebenenfalls Verluste aus Aktienpositionen auffangen, so dass das Gesamtrisiko und auch die Schwankung des Tradingkontos gedämpft werden. Auch dieser Fall bedingt allerdings ein festhalten an den grundsätzlichen Kriterien, Trades möglichst nur bei einem Chance/Risiko Verhältnis von wenigstens 2 und einem Einzelpositionsrisiko nicht weit oberhalb von 1% einzugehen.

http://www.godmode-trader.de (Marko Strehk)

Kennen Sie schon diesen Bereich? Vertonte Videos mit Erläuterungen durch unsere Trader und namhafte externe Autoren?

Anbei der zugehörige Link: http://www.godmode-trader.de/interaktiv/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.