Herbalife - Icahn vs Ackman - Blut spritzt!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ausgangspunkt der Schlammschlacht zwischen den beiden Hedgefondsschwergewichten Icahn und Ackman ist ein Interview auf CNBC, bei dem beide Hedgefondsmanager telefonisch zugeschaltet waren. In dem Interview wurde klar, dass Icahn (der Größere und Ältere) aus der Vergangenheit noch ein Hühnchen mit Ackman zu rupfen hatte. Das Interview zeigt, dass selbst die smartesten Typen an der Wall Street Menschen sind. Menschen sind auch emotionale Wesen. Beide, insbesondere Icahn, lassen sich zu wüsten Beschimpfungen hinreißen.

Wer Lust und Zeit hat, hört sich das Interview hier einmal an:

http://www.bing.com/videos/watch/video/its-personal-ackman-vs-icahn-live-on-cnbc/3xp2sy1r

Das Besondere der Schlammschlacht ist die Härte, mit der dieselbe ausgetragen wird. Bill Ackman hatte zuerst eine Shortposition in Herbalife in der Größenordnung von einer Mrd. $ bekanntgegeben. Die Aktie werde bis 0 $ fallen, es handele sich um einen Ponzi-Betrugsfall sondergleichen. Danach klinkte sich Carl Icahn in die Aktie ein, er kaufte sie. Und zwar massiv. Icahn nahm also die Gegenposition zu Ackman ein.

Der Finanzblog Zerohedge hat sich die Mühe gemacht und genau ausgewertet, wie sich Positionierung von Icahn in der Aktie von Herbalife veränderte. Laut Zerohedge begannen die starken Käufe von Icahn wenige Tage nach dem CNBC Interview. In einem späteren Interview gab Icahn freimütig zu, dass ihn die Aktie vor Ackman nicht interessiert habe.

Summa summarum kann festgehalten werden, dass Icahn und Ackman ihren Streit in der Aktie von Herbalife fortführen. Icahn hat alle Hebel in Bewegung gesetzt, die er einsetzen konnte. Zahlreiche namhafte Hedgefonds sind ebenfalls long in Herbalife eingestiegen. Darunter Soros, Druckenmiller und Perry. Zwischenzeitlich hat Ackman einen Teil seiner Shortpositionen gecovert und durch Put Derivate ersetzt, um das Markt-to-market Risiko eines Shortsqueezes abzumildern. In einem der letzten Interviews äußerte sich Ackman dahingehend, dass er den Short auf jeden Fall durchziehen werde. Er habe Zeit genug, wohingegen die Hedgefondsmanager, die in der Aktie long seien, alle älteren Semesters seien. Ich denke, es macht wenig Sinn, sich zu dem Niveau in der Argumentationsführung auf beiden Seiten zu auszulassen.

Anbei der Chart der Herbalife Aktie seit Mitte 2010.

Um die Chartbeschau kurz und prägnant abzukürzen, vergleichbar einer Rezeptvorstellung in einer Kochsendung: Der Anstieg über 50 $ in der Aktie, hat ein starkes mittelfristiges Kaufsignal generiert. Seit August dieses Jahres wippt der Aktienkurs unterhalb des Allzeithochs hin und her. Ein bärisches Trendwendemuster hat sich bisher nicht ausgebildet, eher das Gegenteil. Entscheidend ist die Marke von 75 $. Steigt der Aktienkurs von Herbalife deutlich über 75 $ an, löst dies ein Folge-Kaufsignal mit Kurszielen von 82 $ und 90 $ aus.

_

Ackman in der Herbalife Falle - Herbalife Short Squeeze möglich

21.08.2013, 12:24 Uhr

Die Schlacht, um Macht und Einfluß bei dem Retailer J.C.Penney (JCP) hat zunächst Ackman verloren. Er mußte seinen Sitz im Vorstand abgeben. Mit seinem 1 Mrd. $ schweren Leerverkauf der Herbalife Aktie liegt Ackman je nach Medienbericht mittlerweile 300-400 Mio. $ hinten. Die Hedgefonds von Carl Icahn, George Soros und (seit gestern bekannt) nun laut Bloomberg auch von Richard Perry haben sich seit Ackmans Shortattacke auf Herbalife massiv in die Aktie eingekauft, sie haben die Gegenposition zu Ackman eingenommen. Alleine Icahn hält mittlerweile rund 16% des Papiers.

Gestern veröffentlichte die New York Post (eine Art US-amerikanische BILD Zeitung) einen ausführlichen Artikel über Ackman.

http://www.nypost.com/p/news/business/ackman_blasts_herbalife_in_quarterly_nsrV9oWhYUKWIKWml07gRK

Der gibt sich nach seiner JCP Niederlage in Sachen Herbalife kämpferisch. Die Wahrscheinlichkeit für "aggressive regulatory intervention" sei gestiegen. Ackman hofft auf ein Eingreifen beispielsweise der US Börsenaufsicht SEC.

Darüberhinaus fängt er plötzlich an, die Qualität der Herbalife Produkte zu thematisieren. Er habe Proben analysieren lassen, es seien Verunreinigungen gefunden worden, die schwerwiegende gesundheitliche Schäden bei Nutzern verursachen könnten.

Ganz ehrlich. Selten hat es an der Wall Street eine solche Schlammschlacht zwischen 2 größeren Adressen aus der Investmentbranche gegeben wie in der jetzt vorliegenden zwischen Ackman und Icahn. Und selten hat man eine dieser beiden Adressen dermaßen in die Defensive geraten sehen, wie jetzt Ackman.

Dass letzterer zusehends in die Enge getrieben ist, zeigt sein tölpelhaftes Krisenmanagement. Er nutzt zwar hochkarätige Medienkanäle, um seine Sicht der Dinge zu verbreiten, - Interview auf Bloomberg, Artikel in der New York Times, etc. -, die Wirkung seiner Aktionen verpufft allerdings. Sein Widersacher Icahn gewinnt hingegen immer mehr Oberwasser.

An dem Tag, an dem Ackman das Bloomberg Interview gab, twitterte Icahn seinen Apple Einstieg. "Habe große Position in Apple aufgebaut ... Aktie stark unterbewertet ... habe mit dem CEO ein Schwätzchen gehalten ..."

In den Folgetagen konnte alle Welt sehen, welchen Einfluß er in der Finanzcommunity hat. Durch die deutlichen Kurszuwächse gewann die Apple-Aktie ca. 20 Mrd. $ Marktkapitalisierung hinzu. Nur einer kann Kurse hochkapitalisierter Aktien wie Icahn bewegen, das ist Warren Buffett. Buffett bewegt ganze Märkte.

Anbei der Report des Hedgefonds Pershing Capital für das zweite Quartal.

[Link "http://de.scribd.com/doc/161808954/Pershing-Square-Second-Quarter-Investor-Letter-Bill-Ackman" auf de.scribd.com/... nicht mehr verfügbar]

Setzen Sie sich die Herbalife Aktie einfach auf Ihre Watchlist. Ackman ist 1 Milliarde $ short, hochkonzentrierter geht nicht mehr. Wenn Icahn, Soros und Perry und die ganze Meute derer, die sie replizieren, die Kurse von Herbalife weiter nach oben treiben, gerät Ackman immer stärker in Positionsschieflage. Und mit einem 1 Milliarde $ Short kommt er aus dem Papier nicht mehr lebend heraus. Drastisch formuliert, aber was sich da seit Monaten abspielt, IST drastisch.

Auch wenn Icahn nicht unbedingt ein über die Maßen sympathischer Zeitgenosse ist, - im Gegenteil, er ist der Prototyp einer Heuschrecke -, so muß ich ihm doch rechtgeben, wenn er in einem Interview auf CNBC verschmitzt in die Kamera lächelnd meint, dass man als Marktakteur nicht über Shortengaments öffentlich reden solle, schon gar nicht, wenn diese so groß seien, wie die von Ackman getätigte.

Ackman kann m.E. nur noch ein neuer Bärenmarkt an den Finanzmärkten oder ein Eingreifen der SEC aus dem Schlamassel befreien, den er sich allerdings selbst eingebrockt hat.

Meines Erachtens sollte die SEC viel dringlicher mit dem Gebahren einiger Hedgefondsleute beschäftigen, die versuchen mit ihren Aussagen Aktienkurse in die Richtung ihrer Positionierung zu bewegen. Ackman hatte Herbalife Ende 2012 mit einem 0 $ Kursziel "angespriesen".

_

Hedgefondsmanager Ackman vs. "alle" - Panik oder Panik ?

12.08.13 13:35

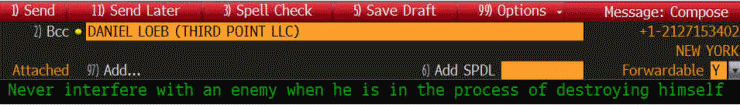

Anbei der Hinweis, den Dan Loeb, Chef des Third Point Hedgefonds auf seinem Bloomberg Messenger für jedermann sichtbar hinterlassen hat. Loeb war es, der zuerst die Gegenposition zu Ackman bei Herbalife einnahm. Und Loeb ist es, der ähnlich wie Icahn mit Ackman spinnefeind ist. Ackman vs. Loeb, Ackman vs. Icahn, Ackman vs. Soros.

Die Streitigkeiten dieser Hedgefondstitanen haben sich dermaßen hochgeschaukelt, dass es für außenstehende Beobachter wie unsereins, nicht mehr nachvollziehbar wird. Die Situation ist emotional mehr aufgeladen als etwa ein Nachbarschaftsstreit, wie ihn der eine oder andere normale Bürger kennt.

Ein Boxer kennt dies, ebenso der eine oder andere Feldherr aus der Vergangenheit: Wer emotionalisiert einen Streit, Kampf, Krieg führt, der hat keine gute Karten. Es liegt in der Natur der Dinge, dass emotionales Handeln in der Regel nicht rationales Handeln ist.

Ich habe es bereits schon einmal geschrieben. Ich befürchte, dass sich Ackman zusehends in eine existenziell bedrohliche Situation bugsiert.

Am Freitag schaltete sich Howard Schultz, der CEO von Starbucks ein. In einem Interview mit dem Finanzsender CNBC macht er Bill Ackman schwere Vorwürfe in Bezug auf dessen rigoroses Agieren bei dem Einzelhändler J.C. Penney.

_

Ackman gegen Soros und Icahn - Wer wohl gewinnt ?

09.08.2013, 14:34 Uhr

Das ist wirklich eine der amüsantesten Soaps, die die Wall Street jemals gesehen hat. Nachdem über CNBC bekannt wurde, dass auch der legendäre Hedgefondsinvestor George Soros ein größeres Aktienpaket Herbalife gekauft habe, reichte Bill Ackman, Chef des massiv auf Herbalife short spekulierenden Hedgefonds Pershing Capital, bei der US Börsenaufsicht SEC eine "Beschwerde" gegen Soros wegen Insiderhandels ein.

Gestern war über den Twitterfeed von CNBC folgendes nachzulesen :

Soros zieht demnach seine restlichen in Pershing Capital angelegten Gelder ab. Ackman versus Icahn und Soros.

Mal schauen, wie das Kräftemessen ausgeht.

_

Volkswagen 2.0 - Soros und Icahn fressen ...

06.08. 13:32

... einen kleineren Rivalen. In der von dem Hedgefondsmanager Bill Ackman mit einem Volumen von 1 Milliarde $ leerverkauften US Aktie Herbalife (HLF) läuft seit Wochen ein Shortsqueeze an. Angeblich hat Ackman noch keine seiner leerverkauften Aktien gecovert, aber die Dynamik in dem Kursanstieg der Herbalife spricht dafür, dass da ein Shortseller ordentlich gegrillt wird. Das heißt, es befindet sich eine größere Adresse in Positionsschieflage und muß da raus, egal zu welchen Preisen.

Anbei ein Foto, das Nilkrokodile zeigt. Vertreter dieser Gattung können 6 Meter lang werden. Nilkrokodile ernähren sich von Fischen, aber auch größeren Säugetieren wie beispielsweise Zebras, die während ihren Wanderungen Flüße überqueren müssen. Und die größeren, älteren Tiere schlagen in Dürreperioden und knappem Nahrungsangebot durchaus mal bei den jüngeren Familienmitgliedern zu.

Ein ähnliches Verhalten spielt sich seit letztem Jahr in der US Hedgefondsbranche ab.

Ackman hat m.E. den Fehler gemacht einem größeren Vertreter seiner Zunft, in Bezug auf die Herbalife Aktie auf den Fuß zu treten. Öffentlichkeitswirksam präsentierte Ackman letztes Jahr Herbalife als den Mega-Short mit 0 $ Kursziel. Mit seinem Hedgefonds Pershing Capital habe er eine 1 Milliarden $ schwere Shortposition aufgebaut. Tatsächlich brach der Aktienkurs von Herbalife kurzfristig deutlich ein. Ich muß gestehen, dass mir die Art und Weise der Präsentation nicht gefallen hatte. Das wirkte wie eine billige "pump and dump" Aktion.

Dann trat aber Carl Icahn auf den Plan. Er wird von dem Wirtschaftsmagazin Forbes als reichster Hedgefondsmagnat geführt, noch vor George Soros. Es ist nicht bekannt, ob Icahn bereits in Herbalife investiert war, auf jeden Fall nahm er die Attacke Ackmans auf das Unternehmen persönlich. In einem Interview auf CNBC kam es zwischen Icahn und Ackman zu einer hitzigen Diskussion, innerhalb derer sich Ackman aalglat präsentierte und Icahn sich aufgrund seines aufbrausenden Temperaments hier und da definitiv in der Wortwahl vergriff.

Wenige Wochen nach dem Interview wird bekannt, dass Icahn mit seiner Investmentgesellschaft massiv Herbalife Aktien kaufe. Ich kürze mal die Schilderung des Geschehenen ab. Fakt ist, dass Icahn mittlerweile Hauptanteilseigner von Herbalife ist. In einem neuerlichen Interview meinte er, dass Ackman sein "Freund" sei. Durch dessen Short-Attacke habe er ihm die Möglichkeit gegeben, günstig Herbalife Aktien einzusammeln. Das sei klasse. Seinem jüngeren Gegner gibt er außerdem den Rat, in der Öffentlichkeit nicht über große Short-Engagements zu sprechen. Das könnte zu der "Mutter aller Shortsqueezes" führen. Genau das werde mit Ackmans Herbelife Shorts passieren.

In den zurückliegenden Tagen wurde bekannt, dass nun auch der Hedgefonds von George Soros (eigentlich ein Family Office) bei Herbalife auf der Käuferseite sei. Soros hatte in den zurückliegenden Monaten darüberhinaus mehrere Hundert Millionen $ Anlagegelder von Pershing Capital abgezogen. Nach und nach springen kleinere Hedgefonds auf und kaufen Herbalife. Ackmans Pershing Capital soll bereits mehrere Hundert Millionen $ mit dem Herbalife Short verloren haben.

Wir sind hier auf der größten Traderseite im deutschsprachigen Internet, dem GodmodeTrader. Unsere Leserschaft weiß, was ein Short Squeeze bedeutet. Ein Shortseller spekuliert auf fallende Kurse, sein Profitpotential liegt bei 100%. Mehr als bis 0 kann ein Basiswert nicht fallen. Auf der anderen Seite ist das Risiko auf der Gegenseite unbegrenzt. Beispielsweise eine Aktie kann immer weiter ansteigen. Der Leerverkäufer kann also mehr als 100 % verlieren, ein Shortsqueeze :-) ... er kann, wenn der Markt beispielsweise illiquider wird, durchaus im ungünstigsten Fall mehrere Hundert Prozent verlieren. Letzteres halte ich bei Pershing Capital für möglich. Meines Erachtens befindet sich Ackman mit seinem Hedgefonds in einer existenziell bedrohlichen Situation. Wenn es jetzt auch noch zu Mittelabflüssen (Redemptions) kommen sollte, wäre dies noch gefährlicher. Tatsächlich gab es Berichte, dass Icahn versuche das Umfeld Ackmans "auszutrocknen".

Innerhalb der Branche hat sich Ackman Feinde gemacht. Leon Cooperman, der Chef von Omega Advisors, witzelte in einer seiner Präsentationen über Ackman. Und ein Dan Loeb von Third Point, nahm zeitweise ebenfalls die Gegenposition zu Ackman ein.

Hier der Link zu den Daten der Herbalife Aktie. Stellen Sie für die Kursdarstellung als Börse die NYSE ein. In den kommenden Wochen und Monaten ist gut möglich, dass sich in der Herbalife Aktie eine ähnlich "verrückter" Kursanstieg abspielen könnte, wie im Jahr 2007 in der Volkwagen Aktie.

http://www.godmode-trader.de/Herbalife-Aktie

_

Hedgefonds A versohlt Hedgefonds B den ...en Fall

30.07. 13:44

... Allerwertesten. Carl Icahn und Bill Ackman mögen sich nicht. Nachdem Ackman bekannt gegeben hatte, dass er im Wert von 1 Milliarde $ short auf die Aktien von Herbalife sei, nahm Icahn die Gegenposition ein. Er kaufte massiv. Wie er in einem seiner letzten Interviews frei und frank zugab, hätte er ohne die Short-Attacke Ackmans Herbalife-Aktien nicht angerührt. Icahn gilt laut Branchenrankings übrigens als der reichste US Hedgefondsmanager. Erst nach ihm folgt George Soros.

Ich kenne Ackman nicht, aber die Tatsache, dass er seinen ersten Hedgefond Gotham Partners nannte, läßt einen ersten unseriösen Anschein entstehen. Die Tatsache, dass er stark öffentlichkeitswirksam ein 0 $ Kursziel für Herbalife Aktien proklamierte ebenfalls.

Anbei eine gute Beschreibung der Streitigkeiten der beiden Hedgefondsmanager durch meinen Kollegen Riccardo Hertel vom 26.01.2013:

"Anlass des Streits – der offensichtlich seit vielen Jahren zwischen den Kontrahenten schwelt – war die Herbalife Aktie, die von Bill Ackman vor einiger Zeit offensiv als Leerverkauf angekündigt wurde, was wiederum von Carl Icahn kritisiert wurde. In besagtem Interview gab es dann gestern kein Halten mehr: Icahn stellte "die Mutter aller Short-Squeezes" für den Fall eines Übernahmenagebots in Aussicht, während Ackman [Link "im Zusammenhang mit der Herbalife Aktie von einem "betrügerischen Schneeballsystem" auf www.godmode-trader.de/... nicht mehr verfügbar]" sprach. Im Schlagabtausch fiel auch die Hartnäckigkeit auf, mit der sich Ichan weigerte, darüber Auskunft zu geben, ob er selbst in Herbalife investiert sei, und zwar trotz mehrfacher direkter Nachfragen des Moderators und entsprechender Vermutungen, die von Ackman geäußert wurden. Das vollständige Interview in englischer Sprache finden Sie unter diesem Link: http://video.cnbc.com/gallery/?video=3000143591"

Anbei ein aktueller Chart der Herbalife-Aktie.

So wie es aussieht, sieht es für Ackman nicht so gut aus. So unwahrscheinlich ist ein Short Squeeze nicht.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.