Halbleiterindex $SOX - Die Bullen geben noch nicht auf

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

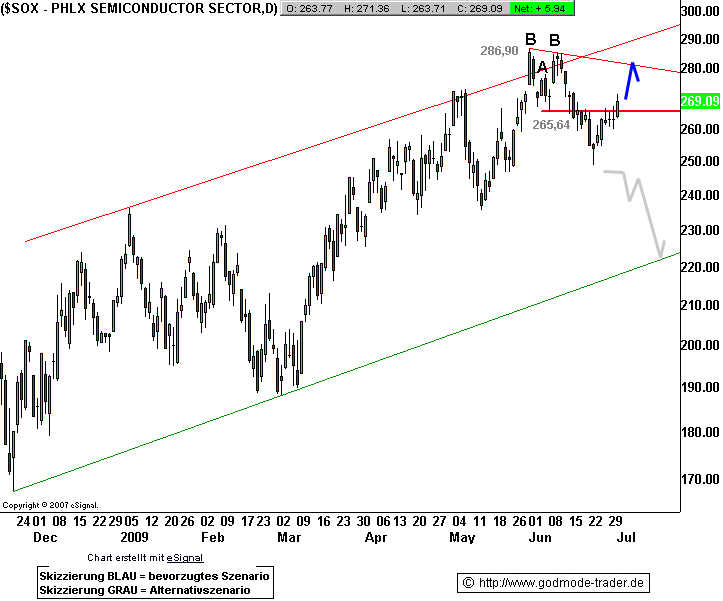

US Halbleiterindex - Kürzel: SOX.X

Kursstand: 269,09 Punkte

Der Halbleiter Index (Semiconductor) kann einen direkten Abverkauf gerade noch abwenden und legt heute wieder zu. Bitte lesen Sie in der unten angehängten Analyse nach. Hier wird möglicherweise gerade ein Spider Top von den bullischen Marktteilnehmern negiert.

Der Kursanstieg über die 265,64er Marke kann kurzfristig positiv gewertet werden. In den letzten drei Handelstagen tendierte der Index noch unterhalb dieser Marke.

Das charttechnische Geschehen hat sich etwas entspannt, grünes Licht kann aber noch nicht gegeben werden. Aufwärtspotenzial besteht zunächst bis an die Abwärtstrendlinie, die sich seit Mai 2009 zeigt.

Das BIAS schwenkt jetzt auf bärisch, sobald der Halbleiter Index unter 250,00 Punkte rutscht.

Aktueller Tageschart (log) (1 Kerze = 1 Tag)

Halbleiter Index - Wird das der Tod durch die Spinne? - Die letzte Chance der Bullen! - 26.06.2009 20:10Halbleiter Index / Semiconductor ($SOX)

Kursstand: 263,73 Punkte

Rückblick: Der Halbleiter Index (Semiconductor) sollte bei der Entscheidungsfindung nicht fehlen. Er kann durchaus als Schrittgeber für den US Markt fungieren und könnte nützliche Hinweise liefern.

Was sagt also das charttechnische Umfeld?

Der Halbleiter Sektor konnte mit dem Gesamtmarkt ab März 2009 stark ansteigen. Nicht nur das, er hat gegenüber vielen anderen Sektoren im März kein neues Bärenmarkttief ausgebildet. Er weist also eine relative Stärke auf.

Aus der Sicht der klassischen Charttechnik konnte der Basiswert zwar ein Rallyehoch bei 286,90 Punkten ausbilden, allerdings sieht er seitdem kritischer aus. Er hintelässt die charakterischen Eigenschaften eines Spider Tops.

Der untere Chart zeigt den Kursverlauf seit November 2008 in Kerzenchartdarstellung im Tageschartintervall. Eine Kerze repräsentiert einen Tag. Sie sehen, dass sich in den letzten Handelswochen eine so genannte Spidertopformation ausgebildet, ein hochgradig bärisches Kursmuster. Unten ist dieser kurzen theoretischen Erörterung ein Lesson angehängt, in dem Herr Weygand diese Formation genau erklärt.

Sie sehen, dass sich 2 zyklische Hochpunkte (B) ergeben haben, die etwa auf gleichem Niveau liegen. Zwischen den beiden Zwischenhochs liegt ein Zwischenhoch (A), das deutlich niedriger ausgefallen ist als die beiden einrahmenden Punkte (B). SELL Trigger der Spidertopformation war das Kursniveau.unter 265,64 Punkte. Unter solchen SELL Triggern liegen gestaffelt Stoplossabsicherungen im Markt. Deshalb kommt es bei Unterschreiten der SELL Triggermarken zu starken Kursabgaben. So auch geschehen im Halbleiter Index in den vergangenen Handelstagen.

Aktuell läuft der Basiswer an diese beschriebene Sell-Triggermarke von unten heran. Dieses Kursverhalten kann als obligatorische Pullbackbewegung definiert werden. Diese Pullbackbewegung ist in der Regel eine Bestätigung des Verkaufssignals. Im Anschluss daran besteht eine erhöhte Wahrscheinlichkeit, dass der Basiswert die eigentliche abwärts gerichtete Bewegung weiter fortsetzt.

Vergleichen Sie die Konturen des Kursverlaufs im Halbleiter Index mit dem Schema der Spidertopformation. Eine sehr schöne Übereinstimmung. Und wieder war es möglich, durch die alleinige Beschau und Auswertung des Kursverlaufs eine relativ präzise Prognose für den Kursverlauf zu erhalten.

Charttechnischer Ausblick: Es ist nicht von der Hand zu weisen, dass hier möglicherweise ein drastischer Kursverfall ansteht. Die letzte Chance der Bullen besteht jetzt darin, dass ein Kursanstieg über 265,64 Punkte eruiert wird. Erst dann wird das bärische Muster negiert. Erst dann dürfte sich das Kaufinteresse wieder positiv entwickeln. Erst dann wird möglicherweise ein deutlicher Verkaufsdruck abgewendet.

Im Falle von weiter nachgebenden Notierungen ist zumindest ein Erreichen der 250,00er Marke zu favorisieren. Sollte diese Marke nicht halten, wären weitere Abgaben bis 220,00 Punkte sehr schwer zu verhindern.

Aktueller Tageschart (log) (1 Kerze = 1 Tag)

Die Spider Top Trendwendeformation - "Die Spinne bringt den Tod!"

Datum 01.05.2005 - Uhrzeit 21:30

Bei der Spider Top Formation handelt es sich um eine hochgradig bärische Trendwendeformation. D.h., dass dieses Kursmuster unter klar definierten Bedingungen einen schnellen umfassenden Kursverfall einleitet. Die Formation habe ich ich selbst definiert; und zwar nicht um den "Definierenwillens", sondern weil sie mir in den verschiedensten Märkten in den verschiedensten Zeiteinstellungen als verläßlicher Signalgeber aufgefallen ist. Der Name des Musters wurde aufgrund des Aussehens gewählt. Das Muster ähnelt der Silhouette einer Spinne von vorne.

Definition:

Zwischen 2 etwa gleichhoch gelegenen Hochs (B) liegt ein kleines Hoch (A). Hoch (A) quasi als Spinnenkörper, die beiden Hochs (B) als seitwärts herausragende Beine.

Von Hoch (B) zu Hoch (A) ensteht ein Zwischentief (C). Ein zweites Zwischentief (C) ensteht von Hoch (A) zum zweiten Hoch (B). Beide Zwischentiefs (C) sollten in etwa auf gleichem Niveau liegen. Dieses Niveau fungiert als SELL Triggerlinie (Nackenlinie) der Formation. Das Verkaufssignal entsteht dann, wenn der Kurs auf Schlußkursbasis des gewählten Chartintervalls unter diese SELL Triggerlinie fällt.

Im Tageschart ist also ein Tagesschluß unter der SELL Triggerlinie , im Wochenchart ein Wochenschlußkurs unter der SELL Triggerlinie erforderlich.

Im beigefügten Schema ist diese SELL Triggerlinie blau markiert. Fällt der Kurs unter die SELL Triggerlinie, löst dies ein Verkaufssignal.

In dem betreffenden Basiswert würde voraussichtlich eine Korrektur beginnen.

Insofern bietet es sich an, a) Longpositionen vorsichtshalber zu schließen und b) den Basiswert zu shorten. Mit Shorten meinen wir den Einsatz aller Investmentvehikel, die es dem Trader und Anleger erlaufen, an fallenden Kursen zu partizipieren. (Aktien, Futures, Devisen direkt shorten oder aber via Optionsscheine, Knock-Out Produkte).

Das Stopp für eine Shortposition sollte oberhalb der SELL Triggerlinie gesetzt werden. Zwingend muß das Stop über dem Hoch von Punkt B liegen. Denn ein Anstieg darüber würde mit sehr hoher Wahrscheinlichkeit das Verkaufssignal wieder drehen.

Das Spider Top wird deshalb als hochgradig bärisch klassifiziert, weil es sich aus einer gescheiterten bullischen Formation, einer so genannten relativen Doppelbodenformation, herleitet. Eine Doppelbodenformation muß nicht unbedingt am Beginn einer Aufwärtsbewegung liegen, sie kann auch mitten in der Aufwärtsbewegung als Fortsetzungsmuster zwischengeschaltet sein. Scheitert sie mitten im Aufwärtstrend, wird sie schlagartig zu einer Trendwendeformation . Eine klassische Trendwendeformation wie beispielsweise ein Doppeltop oder eine Kopf Schulter Formation sehen viele Marktteilnehmer, so dass sich eine negative Erwartungshaltung während der Ausbildung der Formation entwickeln kann. Den relativen Doppelboden sehen ebenfalls viele Marktteilnehmer. Der Punkt ist aber der, dass mit ihm während des Entstehungsprozesses jedoch eine positive Erwartungshaltung verbunden ist. Wenn der Kurs dann aber unter die SELL Triggerlinie abrutscht, schlägt das Sentiment schlagartig von bullisch auf bärisch um. Eine charttechnische Bullenfalle hat zugeschnappt. Der schnelle Sentimentwechsel führt in der Regel zu schnellen umfangreichen Kursabgaben.

Vom Doppeltop unterscheidet sich das Spider Top durch das zwischengeschaltete kleinere Hoch (A), das zwischen den beiden Hochs (B) liegt und durch ein zweites Zwischentief (C). Aufgrund der Morphologie und Herleitung lehne ich es ab, das Spider Top als eine Unterkategorie des Doppeltops zu klassifizieren.

Im Folgenden nun zahlreiche Beispiele für Spider Top Formationen.

Anbei der mehrjährige Wochenchart (oben) (1 Kerze = 1 Woche) vom Nasdaq Composite mit Tageschart (unten) (1 Kerze = 1 Tag). Das Top im März 2000 stellte sich im Tageschart als eine typische Spider Top Formation heraus. Die SELL Trigger lag klar definiert bei 4.455 Punkten. Wohlgemerkt, man hätte den Nasdaq Composite also tatsächlich nahe seines Alltimehighs shorten können. Wie lange man den Short gehalten hätte, sei dahin gestellt. Wichtig ist, dass man als Charttechniker und Trader tatsächlich das Top sondieren konnte.

Anbei der Tageschart (1 Kerze = 1 Tag) von der Aktie der DEUTSCHEN BANK. Dargestellt ist der Zeitraum von 15.12.2003 bis 13.07.2004. Im April 2004 bildete sich ein Spider Top aus, das regelkonform durch schnelle Kursverluste aufgelöst wurde.

Anbei der Tageschart (log) von der BAYER Aktie. Dargestellt ist der Zeitraum von 04.05.2004 bis 19.10.2004. Juni/Juli 2004 auch hier eine Spider Top Formation als Vorbote mehrwöchiger Kursabschläge.

Als letztes Beispiel der 60 Minutenchart von EUR/USD ebenfalls mit einer Spider Top Formation Darstellung.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.