Goldminen: Ist der Sektor tot?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

.

Kann es sein, dass sich die Goldminen gar nicht mehr erholen? Ich lag falsch in meiner Erwartungshaltung, dass Gold sich über der langfristigen Unterstützung bei 1315 erst einmal stabilisieren wird.

Ich ging nicht davon aus, dass der Markt es im Juni 2013 schon besiegelt, dass die US-Notenbank damit erfolgreich sein wird, das Programm zur geldpolitischen Lockerung irgendwann im Jahr 2014 und danach auslaufen zu lassen. Ich ging eher davon aus, dass Gold – wie auch Ben Bernanke selbst – die Erfolgswahrscheinlichkeit des QE-Exit abhängig machen wird von der Konjunkturentwicklung in den USA.

Das ist nicht passiert. Ich führe die Schnelligkeit der Korrektur vor allem zurück auf die Gold-Fonds, die Gold in den letzten Wochen schneller auf den Markt warfen, als die meisten Minen. Ich gehe davon aus, dass die Minen heute noch höhere Preise verlangen könnten, hätten die Gold-Fonds nicht verkauft. Somit werden diese Produkte zum Menetekel für den Markt: Sie sorgten dafür, den Goldpreis massiv aufzuwerten, jetzt könnten sie aber genauso dafür sorgen, dass es zu einer Übertreibung der Korrektur auf der Unterseite kommen wird.

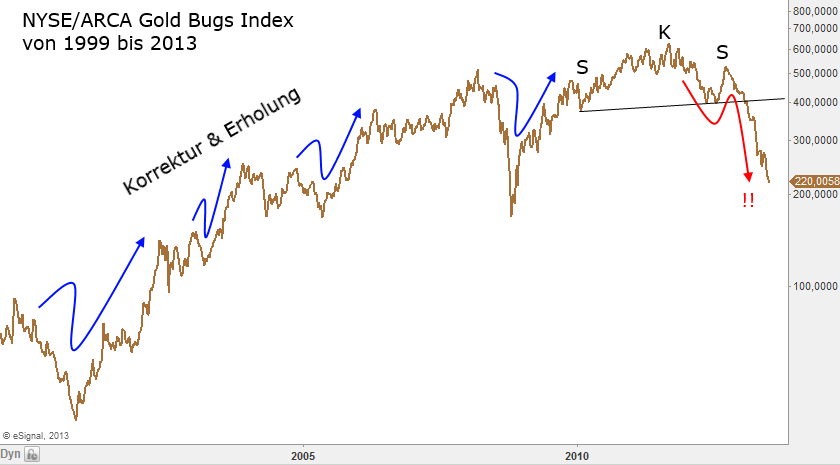

Man könnte geneigt sein zusagen: Ist doch alles nicht so schlimm. Das ist allerdings nicht der Fall. Viele Anleger vermuten, dass die Goldminenaktien nach ihrem Absturz wieder massiv Potenzial nach oben haben. Diese Erwartungshaltung ist konditioniert: Immerhin haben sich Goldaktien seit dem Jahr 1999 nach jeder Korrektur wieder deutlich erholt und sind auf neue Höchststände gestiegen. Ist dies auch jetzt wieder zu erwarten?

Ich bin skeptisch. Ich möchte zwei Gründe für meine Skepsis nennen. Das eine Argument ist ein rein charttechnisches. Sehen Sie sich zum besseren Verständnis dieses Arguments den angehängten Chart näher an. Jede Kurserholung nach einer Kurskorrektur wurde seit dem Jahr 1999 zum Kauf genutzt (blaue Pfeile). Die Erholung im Herbst 2012 wurde zum Verkauf genutzt (roter Pfeil). Das ist eine Verhaltensänderung, die Schlimmes für den Goldmarkt vermuten ließ (ich warnte hier rechtzeitig davor).

Das zweite Argument ist fundamental. Die Goldminen haben sich zum Krisensektor gewandelt. Unternehmen stellen auf Krisenmodus um: Es könnten in der anstehenden Berichtssaison Milliardenabschreibungen bevorstehen, da der Wert der Liegenschaften der Minen wegen dem gefallenen Goldpreis gesunken sind. Einige Minen werden schließen, Leute entlassen, auf die Kostenbremse treten.

Das wäre alles nicht weiter schlimm, würde der Sektor ein hohes Vertrauen bei Investoren genießen. Das ist aber meiner Meinung nach nicht der Fall. Das Vertrauen gerade bei Goldminen ist beschädigt. Die Vorstände der großen Minen haben bis ca. 1200 USD ihre sieben oder acht Jahre zuvor bei 300 USD aufgebauten Vorausverkäufe komplett aufgelöst, sich von diesem Zeitpunkt ab sehr optimistisch hinsichtlich der Preisentwicklung geäußert und es dann verpennt, neue Absicherungen bei 1900 USD aufzubauen. Jetzt sind sie nackt im Markt, ihre Einschätzung hinsichtlich der Goldpreisentwicklung war wieder falsch und der Preis notiert wieder bei 1200 USD, nur mit dem Unterschied, dass die Produktionskosten mittlerweile auch schon auf dieses Niveau angestiegen sind. Also würde auch die defensive Reaktion – der Aufbau neuer Vorausverkäufe zum jetzigen Preis - gerademal noch eine schwarze Null bringen. Ich würde mir von diesem Sektor daher – bis auf eine technische Gegenreaktion, die jederzeit natürlich eintreten kann – keine allzu großen Hoffnungen mehr machen.