Gold, Silber, S&P: Der Margen-Zirkus der CME (korr.)

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Korrektur: Es wurden lediglich die Anforderungen für den Handel des eMini S&P Financial Sector Index-Future gesenkt, nicht wie hier ursprünglich dargestellt für den eMini S&P 500 Future. Der Artikel wurde korrigiert. Der S&P 500 Future Financial Sector Index ist ein Future auf einen Sektorindex, der Finanz- und Bankenaktien umfasst. Letztendlich ändert sich an der Aussage nichts, vielmehr noch: Das macht die ganze Geschichte noch brisanter.

Silber, Öl, Weizen und Rindfleisch: Wenn sich Anleger heute über diese Rohstoffen unterhalten, dann sprechen sie über die Preise die an einer einzigen Börse gemacht werden: Der Chicago Merchantile Exchange (CME) in Chicago. Die Macht der im Jahr 1898 als Handelsplatz für Eier und Butter gegründeten Warenterminbörse ist in der Zwischenzeit unübersehbar geworden, denn sie hat ein Werkzeug, mit der sie Preise beeinflussen kann.

Als die CME die Margen für Gold vor wenigen Tagen anhob, rutschte der Preis des gelben Edelmetalls so stark wie zuletzt im Jahr 1980. Margenanhebungen trugen dazu bei, dass Silber von knapp 50 Dollar auf zeitweise nur noch wenige Cents über 26 Dollar abrutschte. Nicht wenige Marktkommentatoren sehen dahinter gezielte Manipulationen. Die offizielle Begründung der CME ist es, die „Spekulation abzukühlen.“

Offiziell finden Veränderungen von Margen nach festen Regularien statt, die im Voraus berechnet werden können. Beim genaueren Hinsehen stellt sich jedoch heraus, dass dies nicht der Fall ist. Zwar spielt die Entwicklung der Volatilität eine große, aber nicht die einzige Rolle bei der Festlegung der Margen. Typischerweise steigen Margen, wenn die Volatilität ansteigt, denn dann ist auch das Risiko für Händler besonders groß, hohe Verluste zu machen. Da beim Terminhandel immer nur ein Bruchteil des Geldes, das eigentlich bewegt wird (ähnlich wie bei einem CFD), hinterlegt werden muss, können auch Verluste auftreten, die höher sind als die auf dem Konto des Händlers befindliche Summe.

Teils zum Selbstschutz, teils zur Beruhigung des Handels fordert die CME daher von allen Händlern eine Art Pfand. Dieses Pfand kann in Form von Bargeld oder seit jüngstem auch in Form von Gold erbracht werden. Wenn die Volatilität und Verlustrisiken steigen, steigt das Pfand normalerweise. Im umgekehrten Falle sinkt es. Da ist es umso erstaunlicher, was seit gestern die Rally an den Aktienmärkten auslöste.

Der S&P 500 Index und im Schlepptau damit der Dow Jones und Nasdaq Index stiegen nach einem eher miesen Tag gestern in der letzten Handelsstunde plötzlich an. Die CME spielte auch hierbei eine gewichtige Rolle, als sie folgende Meldung veröffentlichte, denn an er CME werden neben Terminkontrakten auf Waren auch jene auf Finanzinstrumente gehandelt:

„Im Zuge der normalen Überprüfung der Marktvolatilität zur Sicherung einer adäquaten Kapitalhinterlegung hat das Clearing House Risk Management Team der Chicago Merchantile Exchange Inc. die Erfüllungsgarantien für die Produkte wie unten aufgeführt beschlossen. Die neuen Anforderungen treten nach dem Geschäftsschluss in Kraft am

Mittwoch, den 5. Oktober 2011.“

Auf der nächsten Seite der PDF-Mitteilung erfährt der Leser nun, dass die Kapitalanforderungen für den eMini S&P 500 Financial Sector Future gesenkt wurden. Dieser Sektor-Index-Future umfasst die Bankenaktien in den USA. Spekulanten müssen für neue Positionen nun 4375 Dollar statt zuvor 6500 Dollar und für bestehende Positionen 3500 statt zuvor 5200 Dollar hinterlegen. Hedger und kommerzielle Marktteilnehmer, also die meisten Hedgefonds und Banken, müssen zukünftig statt 5200 Dollar für neue und bestehende Positionen nur noch 3500 Dollar hinterlegen.Die Anforderungen für Hinterlegungen im eMini S&P 500 Future und im S&P 500 Future blieben unverändert.

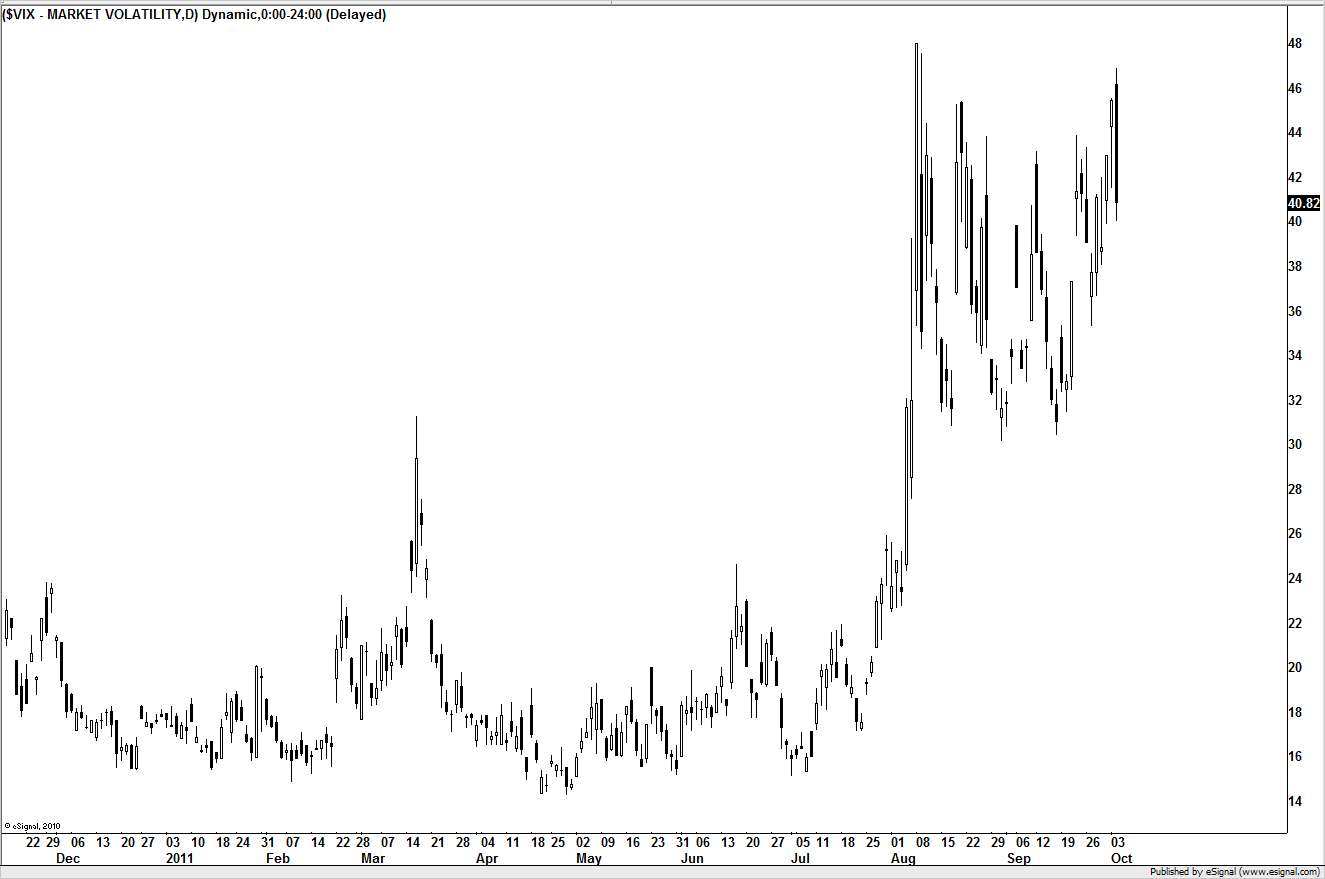

Ein delikates Detail dieses Beschlusses ist, dass der Volatilitätsindex des S&P 500 – der VIX – gestern kurz davor stand, nach oben auszubrechen – sprich also kurz davor stand ein neues technisches Kaufsignal auszulösen. Das hätte die Wahrscheinlichkeit für dramatische Kursverluste an der Wall Street noch am gestrigen Handelstag deutlich erhöht. Anbei sehen Sie den Chart des VIX. Hier wird wohl mit aller Kraft dagegen angekämpft, einen allzu starken Anstieg der Volatilität im S&P 500 Index zu verhindern:

„Seit einigen Tagen habe ich das Gefühl, dass gezielt versucht wird, den Anstieg der Volatilität zu verhindern. Der VIX steht kurz vor einem Ausbruch nach oben. Das würde korrelieren mit einem Einbruch der Kurse im S&P 500 Index. Die Märkte stehen an einem zentralen Wendepunkt, einem Inflection Point“, kommentiert Harald Weygand, Head of Trading bei Godmode-Trader.de die Lage.

Die zentrale Frage hier ist jedoch: Warum erhöht die CME die Marge bei Gold und Silber, während sie sie beim S&P 500 eMini Future senkt? Im Regelwerk zu den Margen steht geschrieben, dass sich die CME bei der Festlegung der Margen primär an der Volatilität orientiert. Diese ist definiert als

- historische Vola – Preisveränderungen von einem Handelstag zum nächsten;

- Intraday-Vola – Preisveränderungen während eines Handelstages, unabhängig davon, ob es von einem zum nächsten Schlusskurs Preisveränderungen gegeben hat und

- Implizite Vola – einem vorwärts gerichteten Instrument zur Messung der potenziellen Volatilität, abgeleitet von Größen, die an den Optionsmärkten gehandelt werden.

Aber es gibt auch ein Hintertürchen: Denn außer der Vola spielen auch Faktoren wie die Liquidität, Saisonalität, die Konzentration von Marktpositionen einzelner Händler, dem aktuellen und erwarteten Marktumfeld und „andere relevante Informationen“ eine Rolle.

Im Klartext bedeutet diese Definition, dass die CME die Margen beliebig in die eine oder andere Richtung bewegen kann, denn wenn die Vola nicht passt, und auch die Saisonalität usw. nicht als Grund reicht, kann man sich ja mit „anderen relevanten Informationen“ rausreden, wenn es hart auf hart käme. Von einer Berechenbarkeit der Margenpolitik der CME kann da keine Rede sein.

Fazit

Der Satz klingt wie aus Star Wars, aber: Unterschätzen sie nie die Macht, die solche Anpassungen auf die Märkte haben. Stichwort Manipulation. Es ist gut möglich, das die CME in den nächsten Tagen oder Wochen die Margen bei Gold und anderen Waren weiter anhebt, während sie sie bei Aktien weiter senkt. Es ist ebenso möglich, dass gar nichts geschieht. Die Margenpolitik ist und bleibt eine schwer einschätzbare Größe.

Autor: Jochen Stanzl, Chefredakteur Rohstoff-Report

Der Rohstoff-Report ist eine Publikation der BörseGo AG

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.