Global Trends: Gold auf der Anklagebank

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

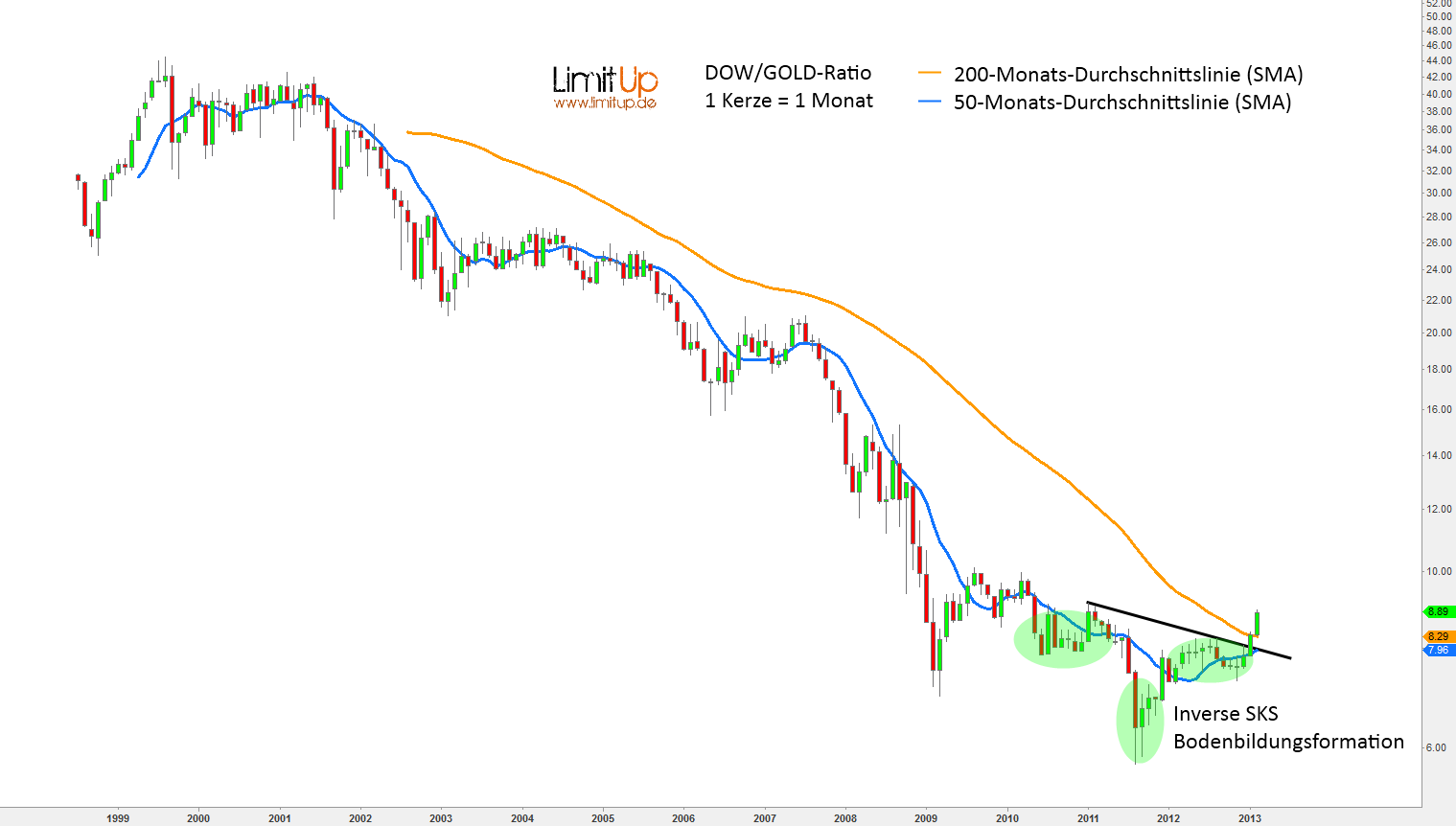

Die Dow/Gold-Ratio bildet einen Boden (inverse SKS) aus. Das bedeutet für Anleger, dass ein wichtiger Wendepunkt im Anlagezyklus erreicht sein könnte. Aktien sind ab sofort bei Korrekturen zu kaufen, Gold ist bei Stärke zu verkaufen.

Der NYSE Arca Gold Bugs Index bildet ein Top aus (SKS). Das bedeutet für Anleger, dass Erholungen in Goldaktien zum Verkauf genutzt werden sollten. Nur ein Wideranstieg auf Wochenschlusskursbasis über 540 Indexpunkte würde die Situation wieder entschärfen. Es ist im Übrigen ein Trugschluss zu glauben, der Index könne nicht mehr fallen, nachdem er bereits um 30% korrigierte. Der Index stieg seit dem Jahr 2000 um über 1700% an.

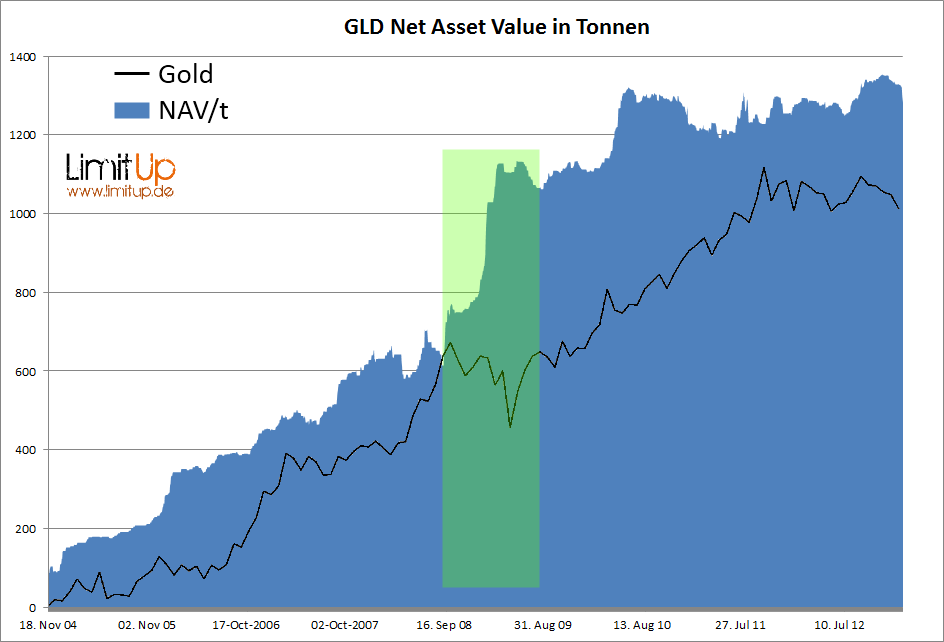

Der langfristige Anlagehorizont, den die Investoren in dem weltgrößten Gold-ETF, dem an der NYSE Arca gelisteten SPDR Gold Trust (GLD) haben, zeigte sich im gesamten Bullenmarkt beim Gold dadurch, dass sie vergangene Goldpreiskorrekturen quasi ausgesessen haben, ohne zu verkaufen. Vielmehr wurden niedrigere Goldpreise zum aggressiven Nachkauf genutzt. Das wird deutlich, wenn man die sprunghafte Entwicklung der Goldbarren betrachtet, die zur Besicherung des GLD während der Korrektur des Goldpreises im Verlauf des Jahres 2008 hinterlegt wurden:

Die Korrektur im Goldpreis von 1923,70 USD im September 2011 bis zuletzt 1580,40 USD im Februar 2013 brachte keine weiteren sprunghaften Anstiege der Investmentnachfrage im SPDR Gold Trust mehr mit sich. Auch in anderen physisch besicherten börsennotierten Gold-Produkten kann seither kein sprunghafter Anstieg der Investmentnachfrage mehr beobachtet werden.

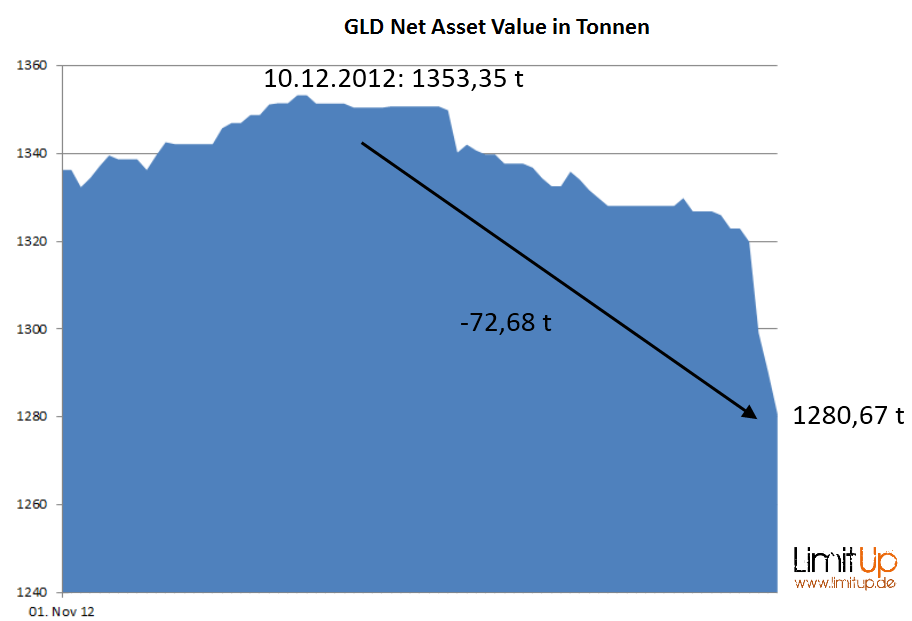

Vielmehr scheint es seit November 2012 eine Abkehr des Verhaltens der Investoren zu geben. Sie schichten Kapital aus sicheren in risikobehaftete Vermögenswerte um. Während Gold bis November 2012 von diesem Kapitalstrom profitierte, verliert es seither den Anschluss. Der S&P 500 Index steigt seit November 2012 stark an, während Gold gleichzeitig fällt. Damit bricht Gold erstmals im gesamten 13 jährigen Bullenmarkt die positive Korrelation zu steigenden Kursen im S&P 500 Index auf.

Seit November 2012 sehen wir nun auch verstärkte Verkäufe im GLD. Selbst die bisher langfristig ausgerichteten Investoren scheinen nervös zu werden.

Dieser Artikel ist kein Abgesang auf das Gold. Solange 1300 USD per Wochenschlusskurs nicht unterschritten werden, ist ein Anstieg auf über 2000 USD übergeordnet aus Trendfolgesicht als wahrscheinlich anzusehen. Dass das Zeit brauchen wird, wird durch die obigen Ausführungen deutlich. Denn die Indizien häufen sich gerade sehr, dass vor dem Anstieg eine größere Korrektur kommen könnte. Jeder Bullenmarkt korrigiert alle zwei, drei Jahre um über 30%. Gold hat in 13 Jahren nur im Jahr 2008 mehr als 30% korrigiert. Ausgehend vom Hoch im September bei 1923,70 würde eine Korrektur um mehr als 30% Kurse unter 1380 USD bedeuten. Ein Wochenschlusskurs unter 1523,90 würde klar signalisieren, dass wir diese größere Korrektur bekommen.

"Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert."