Global Trends: Die Zeit der Aktie ist gekommen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

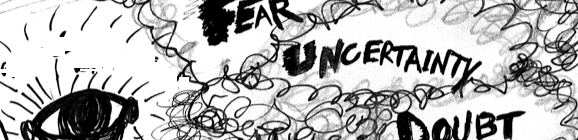

Die Amerikaner, und nicht nur die, die Europäer, auch die Deutschen, sorgen sich nicht mehr so sehr um das, was als Rendite auf ihr investiertes Kapital wieder zu ihnen zurückfließt, sondern darum, dass das Kapital an sich überhaupt wieder zu ihnen zurückkommt. Sie sorgen sich darum, dass das Kapital nicht verloren geht in Flash-Crashs oder sonstigen neuen Entwicklungen, die in der Mehrheit schwer zu durchschauen sind und nichts mehr mit dem zu tun haben, wie die Börse bei der letzten Hausse Ende der 90er Jahre noch funktionierte. Doch was ist Hochfrequenzhandel, wenn nicht eine andere Ausprägung des Versuchs, Geld an der Börse zu verdienen, nur in einer vermutlich perfekt hochtechnisierten Art und Weise? Seit wann ging es an der Börse um etwas anderes als um Gier, Profit und Geld? Richtig. Das war zu Gordon Gekkos Zeiten so, und auch schon bei Jesse Livermore. Aber die Finanzkrise hat eine weitere Generation von Aktionären zerstört, Beispiele wie der facebook-Börsengang haben nicht dazu beigetragen, diese Entwicklung umzukehren, obwohl sich die Börsen seit Lehman schon wieder verdoppelt haben, ziehen Menschen ihr Geld vom Aktienmarkt ab. Das gilt nicht nur für die aktienverdrossenen Deutschen, sondern seit geraumer Zeit auch für die Aktiennation der Vereinigten Staaten. Daten des Investment Company Institute (ICI) zeigen, dass in den vier Jahren seit Lehman 138 Milliarden USD durch US-Anleger aus Aktienfonds abgezogen wurden. Auf der anderen Seite wurde eine Billion USD in Geldmarktfonds gepumpt. Die Aktie ist das Fundament der Altersvorsorge und der Vermögensbildung einer ganzen Generation geworden, da jeder aber Angst vor dem nächsten Crash hat, scheint diese Affäre mit den Aktien schleichend zu enden, selbst in den USA. Laut ICI sind nur noch ein Viertel der amerikanischen Haushalte bereit, bei ihren Investmententscheidungen überdurchschnittlich hohe Risiken einzugehen, nach 33% im Jahr 1998. Ist aus der Börse etwas geworden, was ausschließlich den Profis, hochfrequenten Computer-Handelssystemen und Wall-Street-Händlern vorbehalten ist?

Wie könnte man diese Frage im Moment anders beantworten, als mit einem klaren „Ja“. Aber wie werden wir diese Frage im Jahr 2016 oder im Jahr 2020 beantworten? Werden wir uns nicht fragen, warum wir nicht in Aktien investiert haben, obwohl der extreme Pessimismus, die Weltuntergangsstimmung allerorten und die wachsende Aversion gegenüber der Aktie eigentlich eine nicht überhörbare Glocke gewesen ist, die zum Einstieg läutete? Die Zeit wird es zeigen.

Selbst wenn schwer verständliche Entwicklungen wie die Eurokrise oder der Hochfrequenzhandel die Märkte beherrschten, würden sich die fundamentalen Trends einzelner Unternehmen immer noch in den Kursen widerspiegeln, und das tun sie auch. Wir als Gesellschaft haben in den vergangenen zwölf bis 15 Jahren, in denen sich die Krisen häuften, von LTCM bis zur Asienkrise, über die Internetblase bis zu Lehman, dazugelernt. Wir haben die neue Situation adaptiert, und das gilt auch für die Unternehmen, in denen wir den Großteil unseres Lebens arbeiten. Das ist noch nicht in den Kursen reflektiert. Schlussendlich bleibt es jedem selbst überlassen, in einer Zeit, die durch so viel Unsicherheit geprägt ist Risiken zu übernehmen und in Aktien oder andere riskante Vermögenswerte zu investieren. Betrachtet man die Stimmung, dann scheint der nächste Crash nur um die Ecke zu warten. Wenn sich die Masse der Menschen aber von den Aktien abwendet, dann könnte nach zwölf Jahren Seitwärtsbewegung eine neue Hausse näher bei uns liegen, als ein neuer Crash.

Was denken Sie ?

Photo von psd / Flickr