Gewinnen zur volatilsten Zeit am Devisenmarkt - NFP-Modell: Aktives Trading!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Ein fundamentales Ereignis technisch traden, das ist Chance und Risiko zugleich. Denn besonders im Intraday-Bereich gleicht der Kursverlauf von EUR/USD & Co. vor Veröffentlichung der wichtigsten Konjunkturdaten häufig einer flachen Linie. Die Lethargie entlädt sich mit deren Bekanntgabe in vielen Fällen in ein regelrechtes Kursfeuerwerk in die eine oder andere Richtung. Als Paradebeispiel dienen die US-Arbeitsmarktdaten, die jeden ersten Freitag im Monat um 14:30 Uhr CET gemeldet werden. Der Markt quittiert die neusten Zahlen zum Befinden der US-Wirtschaft regelmäßig mit extremer Volatilität – teilweise 100 Pips und mehr in EUR/USD. Selbst die schnellsten Anleger können hieran kaum partizipieren, geschweige denn die Charttechniker, die sich zuerst nur vielen kleinen Kerzen (im Candlestick-Chart) und dann einer riesigen Kerze gegenüber sehen. Was ist nunmehr zu machen?

Die Meldung, wie es im Fachjargon heißt „scalpen“, also sofort kaufen oder verkaufen, eher nicht. Kurz Abwarten und Tee trinken ist das Motto. Dann bieten fundamentale Ereignisse im Intraday-Bereich allerdings hohe Chancen, da das neue (Konjunktur-) Szenario zumeist unverzüglich im Kursverlauf verarbeitet wird. Im Folgenden stellen wir Ihnen daher das interessante NFP-Modell vor:

NFP steht für „Non-Farm Payrolls“ und heißt „außerhalb der Landwirtschaft neu geschaffene Stellen“. Warum ist diese Zahl, deren Veränderung auf absoluter Basis nicht mal hoch ist, so wichtig für die US-Ökonomie? Antwort: Werden mehr neue Jobs in einem Monat kreiert als erwartet, dann deutet dies auf eine robuste Konjunkturentwicklung hin – mehr Arbeitnehmer in Lohn und Brot haben auch mehr finanzielle Mittel. Das kurbelt den Konsum ein. Allerdings gilt es auch immer die beiden Vormonate zu beobachten, denn hier kommt es häufig zu größeren Revisionen der Zahlen (s. Bericht über das „Birth/Death-Modell“ im Devisen Report vom 13. Juli 2005). So kann ein enttäuschender aktueller Monat von einer positiven Überraschung bei der Revision im Vormonat überkompensiert werden. Entsprechend schwierig stellt sich die eigentliche Prognose des Ausgangs der US-Arbeitsmarkdaten dar. Einfach ist jedoch die Interpretation: Schwache Zahlen führen zu USD-Verlusten und umgekehrt.

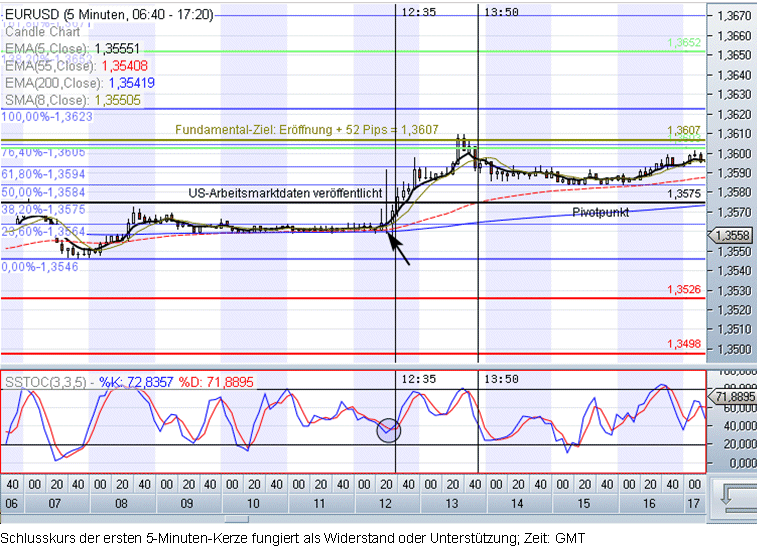

Dies zugrunde gelegt wollen wir das NFP-Modell am Beispiel des US-Jobreports vom 4. Mai und von EUR/USD anwenden. Die verwendete Granularität im Kerzenchart bei einem solchen „Event-Trading“ ist 5 Minuten. Zur Vorbereitung legen wir noch eine Fibonacci-Studie am Hoch und Tief vom Vortag entsprechend der Kursbewegung mit den Korrekturleveln 23,6%, 38,2%, 50,0% und 76,4% in das Chartbild. Dazu kommen noch der Pivotpunkt (s. Pivot-Trading) und die nächsten beiden Widerstände sowie Unterstützungen – ebenfalls auf Basis des Hoch-, Tief- und Schlusskurses vom 3. Mai. Wir verwenden exponentiell geglättete Durchschnitte, kurz EMAs („Exponential Moving Average“) in der 200er-, 55er- und 5er-Einstellung, wobei letztere für das NFP-Modell maßgeblich ist. Zuletzt nutzen wir den simplen gleitenden Durchschnitt, kurz SMA („Simple Moving Average“) in der 8er-Einstellung.

Jetzt gilt’s: Um 14:30 Uhr CET kommen die US-Arbeitsmarktdaten über den Ticker: 88.000 neu geschaffene Stellen im April, erwartet worden sind 100.000. Die Werte für März und Februar wurden um 3.000 bzw. 7.000 auf 177.000 bzw. 162.000 nach unten revidiert. Der Schnitt seit Jahresbeginn bei den neuen Jobs liegt nun bei etwa 130.000 – 2006 waren es noch rund 163.000. Ein schlechtes Zeichen für die US-Wirtschaft und negativ für den US-Dollar. Der Greenback sollte aus fundamentaler Sicht an Boden verlieren. Was macht EUR/USD? Der Kurs ist binnen weniger Sekunden nach der Veröffentlichung von 1,3559 auf 1,3592 geschossen, um einen Moment später wieder in Richtung des Ausgangspunktes abzubröckeln. Wer versucht hat die Meldung zu scalpen und „long“ gegangen ist, sitzt schon auf beträchtlichen Verlusten. Daher nochmals die wichtige Devise: Die ersten fünf Minuten abwarten. Der Schlusskurs der 12:30-Uhr-GMT-Kerze (!) dient als Anker bzw. Entscheidungskriterium für einen weiteren Anstieg (USD-negative NFPs) oder unwahrscheinlicheren Rückfall von EUR/USD.

Am Schlusskurs der 12:35-Uhr-GMT-Kerze gehen wir bei 1,3565 long, da der Kurs sich offenbar für die Oberseite entschieden hat. Unsere Analyse der NFP-Meldungen von April 2007 bis Januar 2004 zurück zeigt, dass in 80% der Fälle der US-Dollar sich fundamental regelkonform verhält. Will heißen: Runter bei weniger als geschätzten neue Stellen in den USA, rauf bei mehr kreierten Jobs. Das Kursziel für unsere Longposition lässt sich anhand von drei Faktoren determinieren: 1., die EMA 5 als Dynamikindikator fungiert als Trigger. Schließt EUR/USD unterhalb dieser Linie, wird der Trade geschlossen. 2., solange im 5-Minuten-Chart die schnellere EMA 5 über der trägeren SMA 8 notiert, bleibt der Anleger long. Kreuzt hingegen die EMA 5 die SMA 8 abwärts, wird EUR/USD wieder verkauft. Umgekehrtes würde selbstverständlich im Fall einer Shortposition gelten. 3., anhand der historischen Kursentwicklung von EUR/USD in vergleichbaren Situationen (also den am 4. Mai um 12.000 Jobs zu niedrigen Zahl) wird ein Ziel projiziert. Ein Blick in die Vergangenheit zeigt, dass EUR/USD am „Payroll-Friday“ im August 2005 nach einem Verfehlen der Schätzung um 21.000 Jobs 52 Pips von der Eröffnung bis zum Schlusskurs zulegte. Diese 52 Pips zur Eröffnung von EUR/USD am 4. Mai von 1,3555 hinzugerechnet ergibt ein Fundamental-Ziel von 1,3607.

Die Abrechnung: Gekauft wurde zu 1,3565. Anleger, die nur die EMA 5 benutzten, wurden bei 1,3593 ausgestoppt (Profit: 28 Pips) – ebenso diejenigen, die als Trigger das Abwärtskreuzen von EMA 5 und SMA 8 gewartet haben. Alle Handelsentscheidungen werden auf Schlusskursbasis getroffen. Das senkt den psychischen Druck und liefert genauere Signale. Anleger, die das Fundamental-Ziel gesetzt haben, verbuchten sogar einen Gewinn von 42 Pips – und dies zur volatilsten Zeit am Devisenmarkt. Erstaunlich ist, dass EUR/USD nahezu exakt an einer Fibonacci-Marke (76,4%-Niveau) kehrtmachte. Die Slow Stochastik dient im Beispiel als zusätzlicher Kauf- und Verkaufsgenerator. Vor allem werden Schnittpunkte von %K- und %D-Linie über bzw. unter den Extremzonen von 80 bzw. 20 beachtet. Am 1. Juni steht der US-Jobreport für Mai auf der Agenda. Kalkuliert wird mit 140.000 neuen Stellen.

Christian Pohl - Head od Portfolio Management FX Direkt Bank

http://www.forex-report.de/ - Melden Sie sich kostenlos an.

Sie haben Fragen zur charttechnischen Analysemethode? Anbei finden Sie den Link zum Wissensbereich von GodmodeTrader mit dem Themenschwerpunkt "Chartanalyse und Trading" , in dem über Anfänger und Fortgeschrittene die Materie ausführlich erläutert wird: http://www.godmode-trader.de/wissen/chartlehrgang/

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.