Fibonacci Time Counts - Zeitziele! Wie lange dauert eigentlich ein Trend?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

In dieser Lesson soll anhand der aktuellen Marktsituation der großen Aktienindices demonstriert werden, wie wir mit Hilfe der Fibonacci-Zahlenreihe Indikationen für Marktwendepunkte erhalten. Bei dieser Methode handelt es sich nicht um die Fibonacci Time Counts, bei denen von Swing Point Highs beziehungsweise Swing Point Lows die Fibonacci-Zahlenserie projiziert wird und eventuell Cluster zum Zwecke eines sogenannten High-Probability-Setups untersucht werden, sondern in erster Linie um den Bar-Count aufeinanderfolgender Swings. Die Erkennung von bestimmten Marktmustern der Chartanalyse tritt somit vorerst in den Hintergrund. Sie soll aber anhand der in dieser Lesson besprochenen Beispiele bei einer späteren Vertiefung von Fibonacci Time Relations aufgegriffen werden.

In diesem Sinne behandeln wir in erster Linie eine relativ einfach handzuhabende Methode. Um die Validität von Indikationen zu erhöhen, bedienen wir uns dem Prinzip der gegenseitigen Bestätigung verschiedener Märkte, doch dazu im weiteren Verlaufe mehr.

Sie haben es sicherlich bereits gemerkt.

Wir veröffentlichen Charttechnik Lessons für Einsteigerniveau und Charttechnik Lessons für Fortgeschrittene.

Dieses Lesson richtet sich wieder einmal an Fortgeschrittene.

Fibonacci-Zahlenserie

Zunächst soll die Fibonacci-Zahlenserie kurz erläutert werden. Die Entdeckung dieser Zahlenfolge wird Leonardo Fibonacci da Pisa (1170 - 1240) zugesprochen.

Leonardo Fibonacci da Pisa (1170-1240)

Fibonacci veröffentlichte eine der größten mathematischen Errungenschaften, das Dezimalsystem in seinem berühmten Werk „Liber Abbaci“ (Buch der Kalkulationen). Dies stellte den ersten bedeutenden Schritt auf dem Gebiet der Mathematik seit mehr als 700 Jahren nach dem Niedergang Roms dar. Mit dem fortan verwendeten indisch-arabischen Zahlensystem wurde in Europa die Bedeutung der Null in die Mathematik aufgenommen und ersetzt das komplizierte lateinische Zahlensystem. Damit wurde Fibonacci einer der Wegbereiter der modernen Buchhaltung und ebnete den Weg für die höhere Mathematik, verwandte Gebiete wie der Physik, Astronomie (s.a. Johannes Keppler 1571 – 1630) und Technik.

Fibonacci Time Counts in der Praxis - Regeln und Richtlinien

Zurück zur Bedeutung der Fibonacci Zahlenserie für die Technische Analyse:

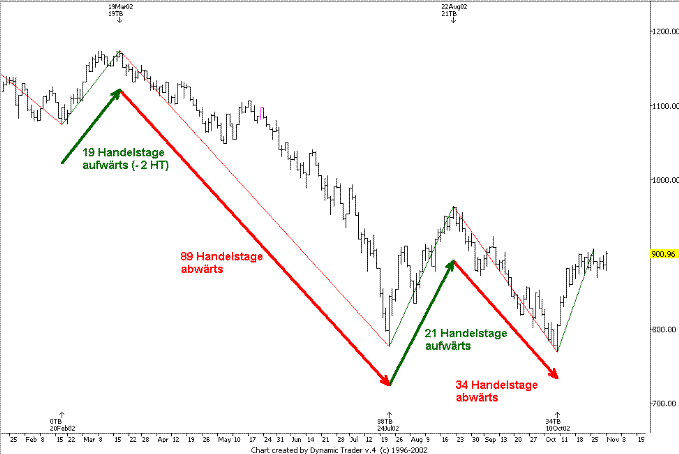

In der Abbildung 1 sehen Sie ein Tageschart des S&P 500 (SPX) mit Tagesintervall und einzelnen Swings, welche Peaks und Valleys miteinander verbinden.

Abbildung 1: S&P 500 (SPX), Tagesintervall, Schwunggröße 8%, mit Fibonacci Time Counts (Handelstage).

Sie erkennen, dass die einzelnen Preisschwünge seit Februar 2002 19, 89, 21 und 34 Tage dauerten. Bis auf den Swing, der 19 Tage andauerte (Fibonacci-Zahl 21, also 2 Tage Abweichung) haben wir es mit Zahlen aus der Fibonacci-Folge zu tun. Dabei darf nicht unerwähnt bleiben, dass hier eine bestimmte Schwunggröße (> 8%) gewählt wurde, die anhand des jeweiligen Marktes ermittelt und für günstig befunden wurde. Testen Sie die Schwunggröße anhand des jeweiligen Marktes, bevor Sie die Fibonacci Time Counts anwenden! Dies gilt auch dann, wenn Sie ein anderes Intervall verwenden wollen, z.B. Intra-Day-Daten. Dazu ist festzuhalten, dass in Charts auf Intra-Day-Daten Fibonacci Time Counts - so wie wir sie hier verwenden - eine relativ geringe Aussagekraft besitzen.

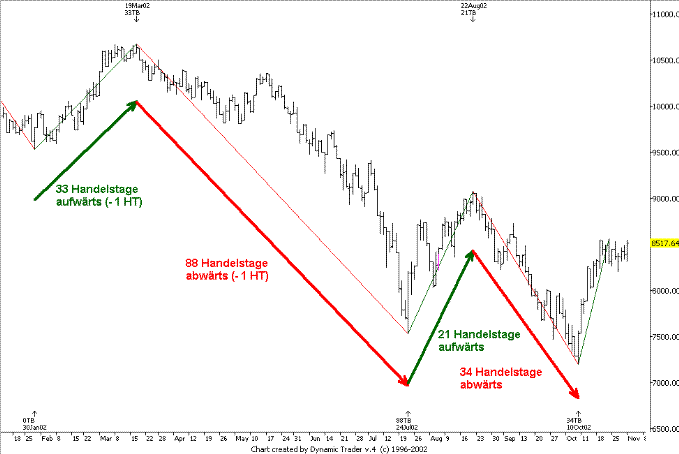

Abbildung 2: Dow Jones Industrial Average (DJIA), Tagesintervall, Schwunggröße 8%, mit Fibonacci Time Counts (Handelstage).

Die letzten beiden Swings decken sich bezüglich der Fibonacci Time Counts mit denen des SPX. Der lange Downswing ab Mitte März dauert 88 Tage. Im SPX beträgt er genau 89 (89 = Fibonacci-Zahl). Hier haben wir also eine kleine Abweichung. Würden wir einen Tag warten, bis der DJIA einen Fibonacci Time Count von genau 89 Tage erreicht hat, hätten wir im SPX einen Count von 90 Tagen – also die gleiche kleine Abweichung.

Nun zum ersten Preisschwung: Während der Preisschwung des SPX erst am 20. Februar 2002 startet, beginnt der Down Swing des DJIA bereits am 30. Februar. Einmal sehen wir den Fibonacci Time Count von 19 Tagen (Fibonacci-Zahl 21) und ein anderes Mal einen Count von 33 Tagen (Fibonacci-Zahl 34). Beide Counts besitzen prozentual bemessen geringe Abweichungen von ihrem Fibonacci-Zahlen-Ideal, sind aber dennoch aussagekräftig – schließlich „bestätigen“ sich hier verschiedene Swings. Eine günstigere Indikation wäre es gewesen, wenn das Valley in beiden Indices einen Tag später stattgefunden hätte. Dann lägen beide näher an ihrem Fibonacci-Ideal. Dennoch hat es eine spezielle Bedeutung, auf die ich aber hier nicht genauer eingehen möchte, da eine Erklärung den Rahmen dieser Lesson verlassen würde.

Beachten Sie bitte folgendes: Die Dauer von Fibonacci Time Counts ist in unseren Beispielen nahezu idealtypisch. Nicht immer treffen Sie auf solche Konstruktionen. Dies hängt mit anderen mathematischen Relationen der Märkte zusammen. Nichtsdestotrotz sollte eine Abweichungstoleranz zwei Bar Counts nicht überschreiten. Verlassen Sie sich nie auf ein bar-genaues Reversal sobald der Markt einen Fibonacci Time Count erreicht! Das wäre nur „zu schön“ und die Börse wäre auch mit einfachen Mitteln nur allzu prognostizierbar

Schlussbetrachtung

Zahlen der Fibonacci-Folge lassen sich als präzises algebraisches Werkzeug für die Chartanalyse verwenden, um wichtige Marktumkehrpunkte zu entdecken. Die Zählung von Peaks und Valleys mit Bezug zu einer festgelegten Schwunggröße und Counts ab 13 Tagen kann auf jeden Markt angewendet werden. Je mehr Anleger sich in einem Markt tummeln (v.a. Aktien-Indices, Futures auf Indices und weniger Leitwährungen) und je höher die Liquidität und Volatilität in einem Markt sind, desto höher ist die Erfolgswahrscheinlichkeit der Fibonacci Time Count Methode.

Bedenken Sie, dass die Fibonacci Time Count Methode kein eigenständiges Handelssystem darstellt, sondern lediglich eine zusätzliche Indikation bietet. In diesem Sinne liefern Fibonacci Time Counts Hinweise darauf, ob man den Markt eher von der langen oder kurzen Seite handeln soll oder ob man sich überhaupt nicht positioniert. Wenden Sie gleichzeitig immer auch andere Tools der technischen Analyse an! Handeln Sie in aller erster Linie Setups mit einem hohen RRR (Reward-to-Risk-Ratio)! Denken Sie immer an ein striktes Positionsmanagement! Setzen Sie sich Ausstiegsziele, falls Sie mit einem Trade auf die Verliererstrasse geraten sollten und gestehen Sie sich diese „Niederlage“ ein. Verlieren Sie ihr Ego weitestgehend!

Ebenso wichtig ist die Frage, ob man Handelstage oder Kalendertage verwenden sollte. Nun, in der Trading-Literatur werden vor allem Kalendertage bevorzugt. Wir bevorzugen hier aber Tradingtage. Dies bedeutet keineswegs, dass sich Tradingtage generell besser eignen, sondern es muss am jeweiligen Markt erprobt werden, welche Zählweise sich besser eignet.

Noch einmal zur Abbildung 1. Wir haben gesehen, dass der erste Swing nicht genau einer Fibonacci-Zahl entspricht. Unter Berücksichtigung einer maximal tolerierbaren Abweichung von zwei Bars (hier: 2 Tage), sollten wir immer den S&P 500 Index mit dem Dow Jones Industrial abgleichen. In der folgenden Abbildung 2 sehen Sie ein Chart des Dow Jones Industrial Average (DJIA), ebenfalls Tagesintervall, Schwunggröße 8% und Fibonacci Time Counts

Zur Fibonacci-Zahlenserie: Diese entsteht, indem man mit 0 und 1 startet und die letzten beiden Zahlen addiert, um die nächste zu erhalten. Also: 0 + 1 = 1 ... 1 + 1 = 2 ... 1 + 2 = 3 ... 2 + 3 = 5 ... 3 + 5 = 8 ... 5 + 8 = 13 ... 8 + 13 = 21 ... 13 + 21 = 34 ... 21 + 34 = 55 ... 34 + 55 = 89 ... 55 + 89 = 134 usw.

Hier die Fibonacci-Folge:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 134, 233, 377, 610.....

Das Besondere der Fibonacci-Zahlenserie besteht darin, dass sich mit ihrer Hilfe ein mathematisches Verhältnis beschreiben lässt. Dividiert man eine Zahl aus der Folge durch die vorhergehende Zahl, z.B. 8 : 5 oder 21 : 13, nähert sich die resultierende Zahlenfolge asymptotisch einer konstanten Relation, welche 1,61803398875 lautet und eine irrationale Zahl ist, will heißen: Das Verhältnis kann niemals exakt auf die letzte Stelle nach dem Komma bestimmt werden. Algebraisch wird dem Fibonacci-Quotienten der griechische Buchstabe PHI mit 1,618 zugeordnet.

Wenn wir jede Zahl der Fibonacci Zahlenserie durch die nachfolgende Zahl dividieren, z.B. 8 : 13 oder 13 : 21, erhalten wir die Relation PHI‘ mit 0,618, wobei es sich lediglich um den Kehrwert zu PHI handelt. Mehr dazu in einer späteren Lesson...

Anderweitig an Fibonacci interessierte Leser verweise ich auf folgenden Link:

http://www.mcs.surrey.ac.uk/Personal/R.Knott/Fibonacci/fib.html

Autor: Frank Thönnißen - http://www.trading-lehrgang.de

Selbst verstehen, selbst anwenden, selbst handeln.

Bilden Sie sich fort mit dem Wissensbereich "Charttechnische Analyse und Trading" : http://www.godmode-trader.de/wissen/chartlehrgang

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.