Etikettenschwindel? Griechenland verlässt Euro-Rettungsschirm

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- GR 10Y Bond YieldKursstand: 4,336 % (Bonds) - Zum Zeitpunkt der Veröffentlichung

- GR 10Y Bond Yield - Kurs: 4,336 % (Bonds)

Die Rettung Griechenlands vor der Euro-Krise gleicht zumindest gefühlt einer unendlichen Geschichte. Der nächste Akt in diesem Drama beginnt heute. Denn nachdem das Land acht Jahre lang finanziell von den anderen Euro-Ländern und dem IWF unterstützt wurde, steht das Land ab heute finanziell wieder auf eigenen Beinen. So zumindest die offizielle Lesart.

Keine neuen Finanzhilfen mehr ab heute

Doch was mit diesem "finanziell auf eigenen Beinen stehen" eigentlich gemeint ist, ist im Falle Griechenlands gar nicht so einfach zu beantworten. Ganze 274 Milliarden Euro hat Griechenland seit 2010 in Form von Krediten erhalten. Fest steht: Griechenland erhält ab heute keine neuen Finanzhilfen aus dem Euro-Rettungsschirm mehr ausbezahlt. Die alten Schulden sind damit aber noch lange nicht zurückbezahlt.

Benötigt ein Staat Geld für seine Ausgaben, so hat er prinzipiell drei Möglichkeiten, an dieses Geld zu kommen. Erstens kann er sich das benötigte Geld einfach drucken. Eine solche direkte Finanzierung von Staatsausgaben mit der Druckerpresse ist in der Eurozone allerdings untersagt und für Griechenland auch deshalb faktisch unmöglich, weil es ja gar keine eigene Währung mehr besitzt. Eine zweite Möglichkeit besteht darin, Schulden aufzunehmen, indem Anleihen an den Finanzmärkten platziert werden. Diese Anleihen kann man sich vom Prinzip her wie Schuldscheine vorstellen. Institutionelle Anleger leihen einem Staat im Zuge von Anleiheemissionen Geld und bekommen im Gegenzug Anleihen, die sie entweder behalten oder (auch an Privatanleger) weiterverkaufen können. Wer immer im Besitz der Anleihen ist, hat Anspruch auf fristgerechte Zinszahlungen und Tilgung der Anleihen. Die dritte grundsätzliche Möglichkeit für einen Staat, an Geld zu kommen, besteht im Erheben von Steuern.

Idealerweise sollte ein Staat nur so viel Geld ausgeben, wie er durch Steuereinnahmen auch zur Verfügung hat. Doch in der Realität haben in den vergangenen Jahrzehnten die allermeisten Staaten mehr Geld ausgegeben, als ihnen zur Verfügung stand. Das zusätzliche Geld wurde zum Großteil durch die Emission von Anleihen beschafft. Diese Schulden in Form von Anleiheschulden muss ein Staat prinzipiell nie zurückzahlen. Zwar muss der Staat am Ende der Laufzeit die Anleihe begleichen, doch in der Realität leiht sich der Staat einfach durch die Ausgabe neuer Anleihen das dafür benötigte Geld.

Das Ende des Hilfsprogramms ist ein Etikettenschwindel

Unterstützt durch eine Zinsangleichung zwischen den unterschiedlichen Staaten nach der Euro-Einführung wuchsen in Griechenland und anderen Staaten der Eurozone die Staatsschulden im Verhältnis zur Wirtschaftsleistung so stark an, dass irgendwann grundsätzliche Zweifel an der Rückzahlungsfähigkeit entstanden. Private Investoren wollten diesen Ländern wegen des höheren Risikos nur noch zu immer höheren Zinsen Geld leihen. Da die Zinszahlungen aber selbst Geld kosten, drohte sogar der Staatsbankrott.

An diesem Punkt schritten die anderen Euro-Länder, die Europäische Zentralbank (EZB) und der Internationale Währungsfonds (IWF) mit verschiedensten Maßnahmen ein, um einen Staatsbankrott zu verhindern. Die wichtigsten direkten Finanzhilfen waren dabei die Euro-Rettungsschirme EFSF und ESM. Die letzten dieser Finanzhilfen sind nun ausbezahlt und zumindest kurz- bis mittelfristig stehen auch keine neuen Finanzhilfen zur Debatte.

Trotzdem kann man das heutige "Verlassen des Euro-Rettungsschirms" noch nicht unbedingt als Erfolg feiern, auch wenn die griechische Regierung dies verständlicherweise durchaus tut. Denn zu einem gewissen Grad handelt es sich bei dem "finanziell auf eigenen Beinen stehen" um einen Etikettenschwindel.

Tatsächlich wurden über den Euro-Rettungsschirm nämlich in den vergangenen Monaten bewusst mehr Finanzmittel an Griechenland ausbezahlt, als das Land eigentlich unmittelbar benötigt. Das zusätzliche Geld floss in den Aufbau einer Liquiditätsreserve in Höhe von rund 24 Milliarden Euro. Durch diese Reserve könnte Griechenland theoretisch eineinhalb bis zwei Jahre ganz darauf verzichten, sich Geld an den Kapitalmärkten zu leihen. Tatsächlich dürfte Griechenland aber recht bald versuchen, sich regelmäßig wieder Geld an den Finanzmärkten zu besorgen. Die Liquiditätsreserve dürfte dabei als eine Art "Garantie" dienen, dass Griechenland auch das benötigte Geld besitzt, die Anleihen fristgerecht zu bedienen.

Wie schätzen die Märkte die Situation Griechenlands ein?

Ob die Kapitalmärkte aber tatsächlich der Meinung sind, dass Griechenland dauerhaft seine Schulden ohne fremde Hilfen bedienen kann, ist allerdings eine ganz andere Frage. Nur, wenn diese Frage positiv für Griechenland beantwortet wird, wird sich das Land auch mittel- bis langfristig zu akzeptablen Bedingungen Geld an den Märkten leihen können.

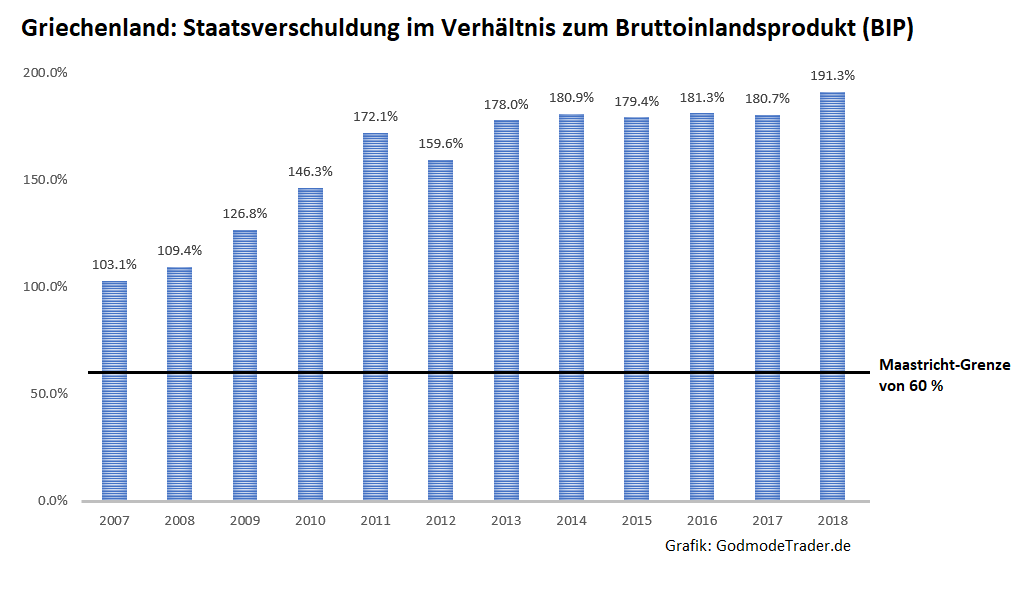

Durch die mit den Hilfsprogrammen verbundenen Vorgaben ist die griechische Wirtschaft tatsächlich wettbewerbsfähiger geworden. Die Exporte haben sich in den vergangenen Jahren um rund ein Drittel erhöht. Nicht verbessert hat sich hingegen die Staatsverschuldung. Denn die Hilfsgelder der Euro-Rettungsfonds sind ebenfalls Kredite, die zu einem Großteil nur die Kredite der privaten Geldgeber ersetzt haben. Die Staatsschulden im Verhältnis zum Bruttoinlandsprodukt dürften in diesem Jahr mit mehr als 191 Prozent sogar einen neuen Rekordwert erreichen.

Um beurteilen zu können, ob Griechenland tatsächlich dauerhaft ohne direkte Finanzhilfen überleben kann, sollten Anleger in den kommenden Monaten und Jahren die Renditen der griechischen Staatsanleihen beobachten. Steigen diese zu stark an, hat Griechenland perspektivisch nur zwei Möglichkeiten: Entweder, das Land erhält irgendwann doch weitere Hilfsmittel der europäischen Partner, oder Griechenland erklärt den Staatsbankrott und begleicht die ausstehenden Schulden einfach nicht mehr. Im letztgenannten Fall müsste Griechenland aber wohl auch den Euro verlassen und wieder eine eigene Währung einführen.

Fazit: Es steht mit dem heutigen Tag keineswegs fest, dass Griechenland wirklich über den Berg ist. Ob das Land wirklich dauerhaft ohne finanzielle Unterstützung der europäischen Partner überleben kann, steht in den Sternen. Das "Verlassen des Rettungsschirms" ist eher als symbolischer Akt zu verstehen. Klar ist jedenfalls: Griechenland steht ab heute wieder unter verstärkter Beobachtung der Finanzmärkte.

Sie interessieren sich für spannende Anlagethemen? Folgen Sie mir kostenlos auf der Investment- und Analyseplattform Guidants, um keinen Artikel zu verpassen!

Klar feiern sich die Granden der EU ob der vermeintlichen Rettung Griechenlands. Umso bemerkenswerter ein kritischer Artikel im heutigen Tagesspiegel von Harald Schumann mit dem Titel: "Warum die Griechenland-Rettung den Euro nicht gerettet hat"

Darin stellt er u.a. fest, dass die Inszenierung der Griechenland-Rettung nur ein Bluff gewesen sei, In Wahrheit gebe es nichts zu feiern. "Im Gegenteil: Griechenland ist wirtschaftlich ruiniert und hat keine Chance, dem Diktat seiner Gäubiger zu entkommen ..." Das exemplifiziert der Autor im folgenden mit drastischen Worten ... https://www.tagesspiegel.de/po...

Wenn bei Griechenland die nächsten 60 Jahre alles gut geht, könnte es klappen. Wie wahrscheinlich das ist, lasse ich mal offen. Am längsten ohne Rezession kam wohl Australien davon. Dort ging rund 25 Jahre alles gut. Aber wer glaubt nicht an den neuen Weltrekord von Griechenland?! ROFL

Vor 8 Jahren war die Staatsverschuldung Griechenlands bei knapp 130% und die Katastrophe groß, jetzt liegt die Staatsverschuldung bei 190% und alles ist in Ordnun?!?

Das einzige was sich geändert hat ist, dass die Schulden nicht mehr bei der BNP Paribas und der Dt. Bank, sondern beim Steuerzahler liegen, die Griechen 22 Rentenkürzungen und eine Mehrwertsteuererhöhung von 4% bekommen haben. Die Hälfte der Bevölkerung hat keine Krankenvesorgung mehr. Die Arbeitslosigkeit, vor allem der Jugend ist immens, aber die EU und D sagen, jetzt ist alles in Ordnung. Griechenland muss jetzt 42 Jahre lang weiter sparen, das Tafelsilber verkaufen (Fraport besitzt m.W. bereits alle profitablen griechischen Flughäfen, die defizitären hat man ihnen gelassen) und wahrscheinlich weitere Rentenkürzungen akzeptieren.

Wahrscheinlich war das nur ein Testballon, wie weit man eine gewählte Regierung zu Handlungen gegen die eigene Bevölkerung zwingen kann. Mit diesen Freunden (EU + D) braucht Griechenland keine Feinde mehr.

Auweija, ab sofort dürfen die Griechen wieder auf eigenen Beinen stehen. Nachdem die "europäische Gemeinschaft" Griechenland tot gespart hat, darf man sich nun bei einer Schuldenquote von rund 190% Kapital an der Finanzmärkten beschaffen. Mal sehen wie lange es dauert, ehe der Zins hier wieder bei 10% oder mehr liegt.

Ich denke, in Brüssel werden heute wieder viele Eurokraten auf Staatskosten in Feierlaune sein und eine "Festplattenlöschung" vornehmen. Hoffen wir, dass diese vor der nächsten Griechenland-Krise wenigstens wieder nüchtern sind. Obwohl, vielleicht ist es besser sie bleiben besoffen, denn möglicherweise sind dann die Entscheidungen besser als die zuvor.