Erneute Chancen für zwei saisonal starke US-Aktien

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- Aetna Inc.Aktueller Kursstand:VerkaufenKaufen

- VerkaufenKaufen

Die zuletzt an dieser Stelle am 17. April vorgestellten Aktien in Form der Chevron und Dentsply entwickelten sich bislang marginal bis leicht positiv. Bei der Chevron gilt es hierbei allerdings bereits am 5. Mai Gewinne mitzunehmen, während die Dentsply noch eine Frist bis zum 26. Mai genießt.

Heute haben wir es wieder mit zwei Titel aus dem US-Raum zu tun, welche mit dem heutigen Tag - die US-Börsen handeln - ihren Startzeitpunkt für eine bullische Phase haben. Zwar reicht die Häufigkeit der statistisch erfassten Jahre nicht über 30 hinaus, dennoch überzeugen beide Werte seit über 20 Jahren mit eine entsprechenden Performance für die kommenden 39 Kalendertage und dies bei einer Trefferquote von 77 bzw. 85 %.

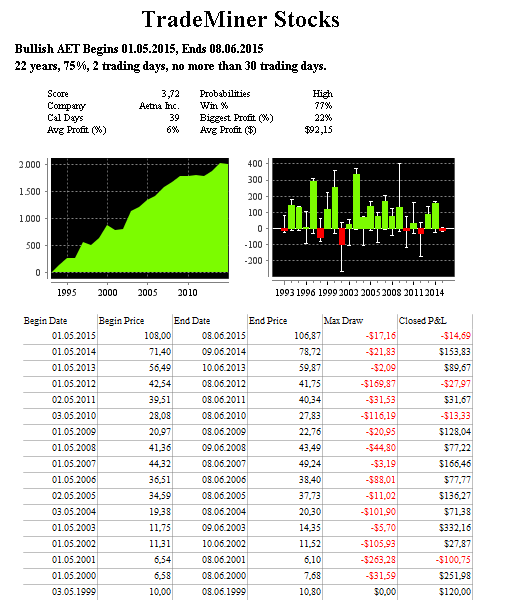

Beginnen wir daher mit den Eckdaten der heute als erstes zur Beschau stehenden Aktie. Es handelt sich um einen US-Anbieter im Versicherungswesen in Form der Aetna Inc. Aktie. Es heißt, dieses bereits im Jahr 1853 gegründete Unternehmen gab zu seiner Zeit auch die erste Lebensversicherungspolice heraus. Betrachten wollen wir allerdings nur den Zeitraum der letzten 22 Jahre. Hierbei konnte das Papier nämlich eine durchschnittliche Rendite von 6 % bzw. im besten Fall sogar 22 % bei einer Trefferquote von sagenhaften 77 % erreichen. Nachfolgende eine Übersicht der historischen Equitykurve sowie den Gewinn- und Verlustjahren. Die Kennzahlen zur Equity ergeben sich anhand eines 100.000-USD-Accounts und einem Risiko von 1,5 % pro Investment.

Created Using TradeMiner

Ergänzend dazu nachfolgende Eckpunkte zur genaueren Vorstellung der Rahmenparameter.

Die Statistik der letzten 22 Jahre sieht wie folgt aus:

Vom 01.05. bis 08.06. ergab sich eine Aufwärtsbewegung von im Durchschnitt 6 %. Die beste Performance während dieses Zeitraums beläuft sich auf stolze 22 %. Der dem gegenüber stehende Durchschnittsverlust beläuft sich auf 4 % und verbleibt somit in einem überschaubaren Rahmen. Es bleibt allerdings festzuhalten, dass das Papier während der letzten Jahre eher enttäuschte und doch wird es im statistischen Sinne mal wieder Zeit für einen Treffer… sofern sich idealerweise die US-Indizes nicht in einen Korrektur-Mai verabschieden sollten.

JFD Brokers Live und hautnah via JFD Desktop (exklusive Analysen und Live Trading TV) erleben.

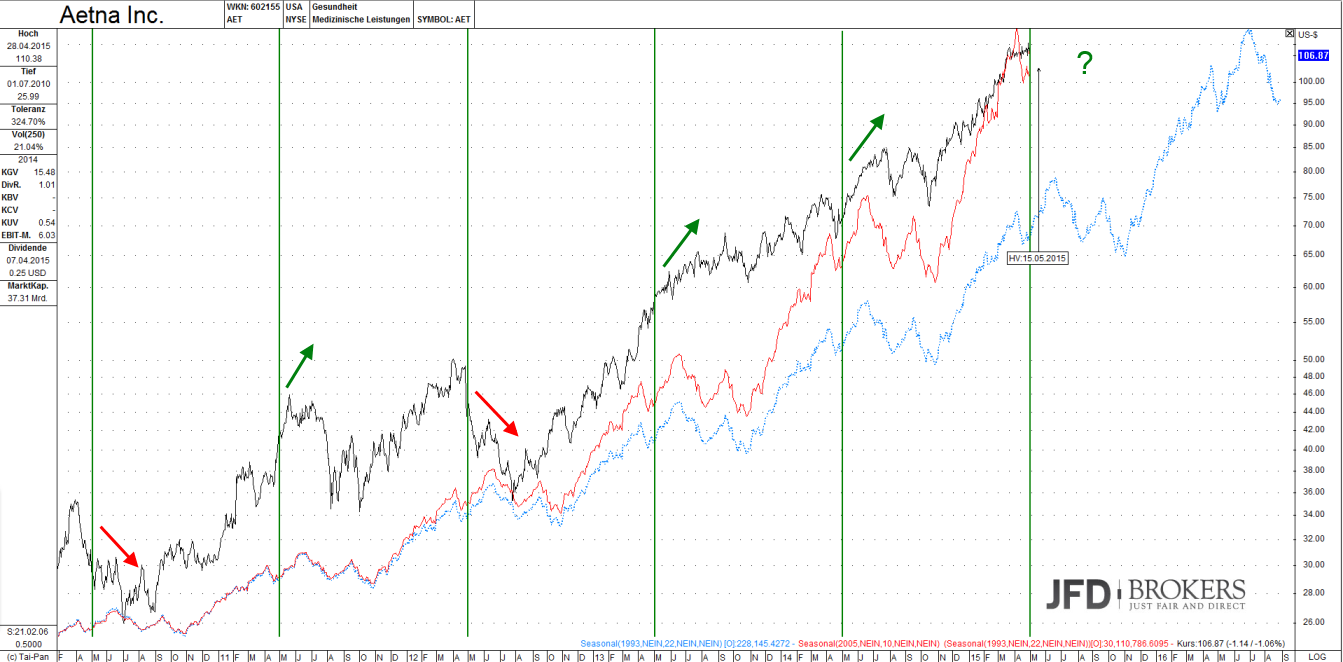

Abschließend dazu noch ein Linienchart der letzten fünf Jahre mitsamt der saisonalen Entwicklungen während der vergangenen 22 Jahre (blaugepunkteter Linienverlauf) und letzten 10 Jahre (rote Linie).

Daily Chart - Created Using Tai-Pan (Lenz & Partner)

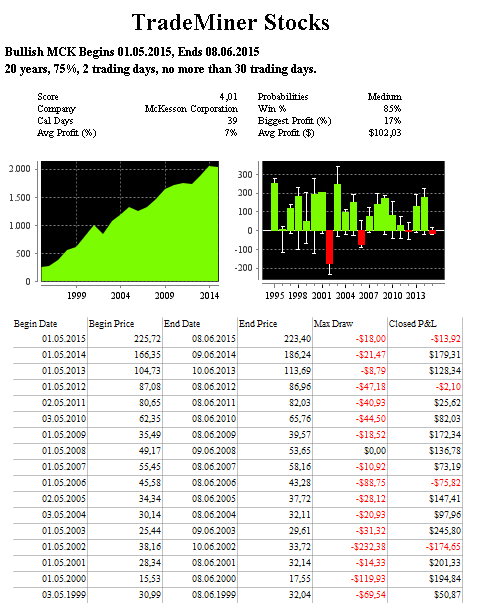

Beim nächsten saisonal interessanten handelt Titel es sich um ein nicht minder traditionsreiches Unternehmen mit ebenso langer Geschichte. Das im Jahr 1833 gegründete Unternehmen McKesson ist im Pharma- und Gesundheitswesen aufgestellt und übernahm im ersten Quartal 2014 75 % der Anteile des deuten Pharmahändlers Celesio. Doch auch hier wollen wir nur die letzten 20 relevanten Jahre im Sinne der statistischen Relevanz heranziehen. Hierbei erzielte die Aktie nämlich bei einer Trefferquote von 85 % eine durchschnittliche Rendite von 7 %. Der größte Profit beläuft sich gar auf 17 % während eines Haltezeitraums von 39 Kalendertagen. Auch hier eine kurze Übersicht der historischen Equitykurve sowie den Gewinn- und Verlustjahren:

Created Using TradeMiner

Ergänzend auch hier noch nachfolgende Eckpunkte zur genaueren Vorstellung der Rahmenparameter.

Die Statistik der letzten 20 Jahre sieht wie folgt aus:

Vom 01.05. bis 08.06. ergab sich eine Aufwärtsbewegung von im Durchschnitt 7 %. Die beste Performance während dieses Zeitraums beläuft sich auf stolze 17 %. Der dem gegenüber stehende Durchschnittsverlust notiert bei bescheidenen 3 % und stellt dieses Investment im direkten Vergleich sogar ein Stück interessanter als die zuvor vorgestellte Aetna Aktie dar. Dennoch Obacht, nach den vergangenen Zugewinne zeigten sich die US-Märkte während der vergangenen zwei Tage von ihrer schwächeren Seite. Hierbei gilt es daher neben der statistischen Relevanz auch immer eigene Setups und generelle die Technische Analyse zu Rate zu ziehen.

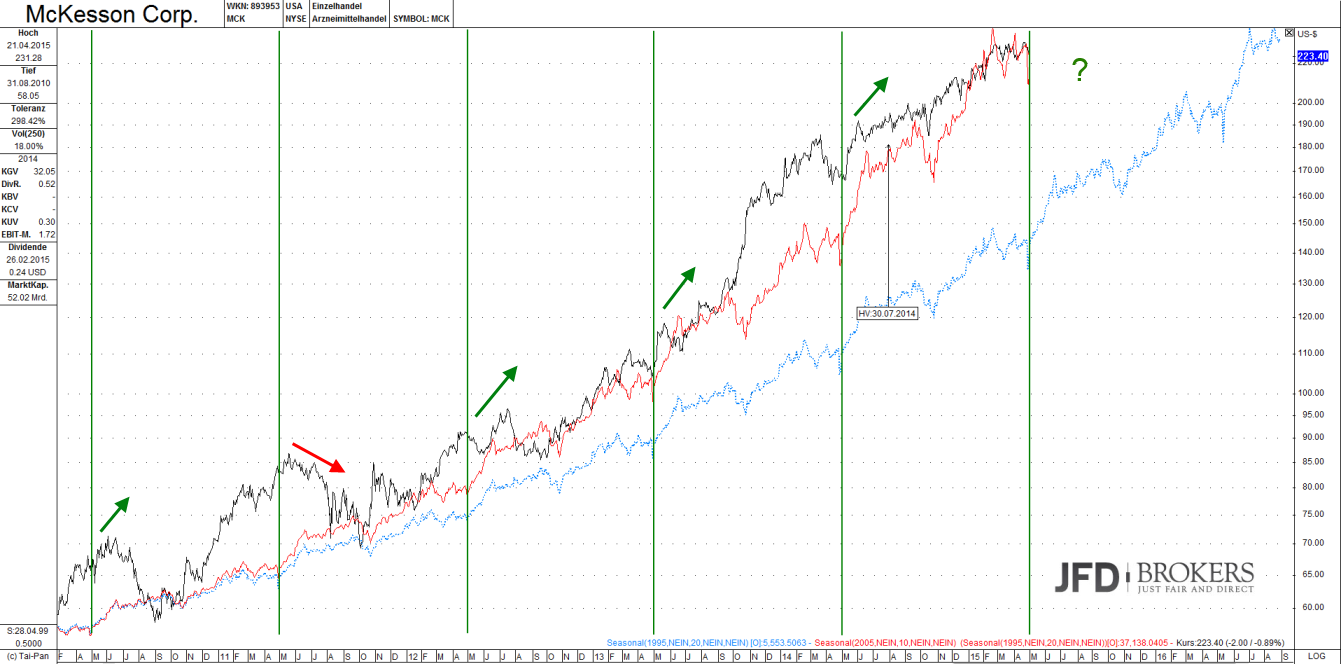

Nachfolgend dazu noch ein Linienchart der letzten fünf Jahre mitsamt der saisonalen Entwicklungen während der vergangenen 20 Jahre (blaugepunkteter Linienverlauf) und letzten 10 Jahre (rote Linie).

Handeln auch Sie US-Aktien aus einem Universum von mehr als 550+ Aktien per direktem Marktzugang (DMA) beim kundenfreundlichen „Just Fair and Direct“ Broker – JFD Brokers – zur Website einfach hier klicken.

Bei mehr Interesse an Technischer Analyse und dem Trading, so besuchen Sie doch einfach unsere kostenlosen Webinare - zur Übersicht hier klicken!

Daily Chart - Created Using Tai-Pan (Lenz & Partner)

Christian Kämmerer

Head of Research & Analysis JFD Brokers Germany

JFD Brokers – Just FAIR and DIRECT

Offenlegung gemäß §34b WpHG wegen möglicher Interessenkonflikte: Der Autor ist in den besprochenen Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

ÜBER JFD BROKERS:

WER WIR SIND:

JFD Brokers ist eine einzigartige Mischung aus herausragenden Finanzmarktanalysten und erfahrenen Brokerage-Profis, welche einen revolutionären, zukunftsorientierten Ansatz bei der Entwicklung von Online- Trading Technologien und Lösungen beschreitet. Unser Angebot umfasst Margin Trading, Vermögensverwaltung, HFT & quantitative Systeme, physische Devisen (FX) Zahlungen, Prime und IT-Lösungen und ist perfekt auf erfahrene Privatinvestoren und institutionelle Partner zugeschnitten.

WAS WIR MACHEN:

Wir sind der einzige Retail-Broker, der ALLEN KUNDEN (ab einer Mindesteinlage von 500 Euro) den Handel von bis zu 9 Anlageklassen (mit mehr als 800 Finanzinstrumenten) innerhalb einer einzigen Handelsplattform, mit einem einheitlichen institutionellen Pricing (börsenechte Spreads / Core Spreads) und einer einheitlichen STP/DMA Ausführungsart bietet. Sie profitieren mit JFD Brokers von Interbank-Core Spreads, niedrigen Tradingkosten, kompletter Anonymität, vollständiger Transparenz, hoher Liquidität und einem 100 % DMA/STP Konto. Dieses bietet Ihnen einen extrem latenzarmen Zugang zu mehr als 15 Tier1 Liquiditätsanbietern, sowie zu mehr als 80 Primärbörsen, MTFs bzw. sekundär Derivate- & Warenbörsen, bzw. Dark- & Lightpools.

RISK-DISCLAIMER:

JFD Brokers bietet ausschließlich beratungsfreie Dienstleistungen an. Der Inhalt dieser Analyse enthält keine Anlageberatung bzw. Anlageempfehlung (und darf auch nicht als solche verstanden werden) und stellt keinesfalls eine Aufforderung zum Erwerb von jeglichen Finanzinstrumenten oder -produkten dar. JFD Brokers haftet nicht für Schäden, welche auf einzelne Kommentare und Aussagen auf Analysen von JFD Brokers zurückzuführen wären / sind und übernimmt keine Gewähr in Bezug auf Vollständigkeit und Richtigkeit des dargestellten Inhaltes. Somit trägt der Anleger ausschließlich alleinverantwortlich das Risiko für seine Anlageentscheidungen.

Die dargestellten Analysen und Kommentare enthalten keine Berücksichtigung Ihrer persönlichen Investitionsziele, Ihrer finanziellen Verhältnisse oder Bedürfnisse. Der Inhalt wurde nicht gemäß der gesetzlichen Vorschriften für Finanzanalysen erstellt und muss daher vom Leser als Marketinginformation angesehen werden. JFD Brokers untersagt die Vervielfältigung oder Veröffentlichung ohne ausdrückliche Genehmigung.

FX und CFDs sind gehebelte Produkte. Sie sind nicht für jeden Anleger geeignet, da sie ein hohes Maß an Risiko für Ihr Kapital bergen und Sie mehr verlieren können als Ihre ursprüngliche Einzahlung. Bitte vergewissern Sie sich, dass Sie alle Risiken verstehen.

Disclaimer: https://www.jfdbrokers.com/legal-info/legal-information.html

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.