Emerging-Markets-Aktien vor neuem Schub?

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- iShares MSCI EM UCITS ETF USD (Dist)Kursstand: 42,100 € (L&S) - Zum Zeitpunkt der VeröffentlichungVerkaufenKaufen

- iShares MSCI EM UCITS ETF USD (Dist) - WKN: A0HGWC - ISIN: IE00B0M63177 - Kurs: 42,100 € (L&S)

Über einen langen Zeitraum sind Emerging Markets (EM) Aktien keine schlechte Wahl. Über lange Strecken schlägt die Performance jene des S&P 500. Da der S&P 500 selbst die meisten Indizes in entwickelten Märkten schlägt, sind EM Aktien gegenüber z.B. dem Dax ein starker Outperformer. Seit Beginn der Pandemie haben EM Aktien ihren Vorsprung eingebüßt. In den Jahren davor mussten Anleger gute Nerven bewahren. Unter hohen Schwankungen ging es seitwärts. Die Outperformance ist auf wenige, kurze Phasen zurückzuführen.

Vor einem Jahr brach der MSCI Emerging Markets aus der Seitwärtsbewegung, die sich seit 2007 hält, aus. Seit Sommer 2021 wird konsolidiert. Charttechnisch kann man davon sprechen, dass der Index nach dem Ausbruch über den Widerstand nun zu diesem Widerstand zurückgekehrt ist. Aktien scheinen von diesem Niveau aus wieder nach oben zu drehen und der Widerstand wird zur Unterstützung.

Die Konsolidierung der letzten Monate hatte gute Gründe. Einige Länder sind stark im Index gewichtet. Dazu zählt China. Dort wiederum sind Technologieaktien wie jene von Alibaba oder Tencent hoch gewichtet. Genau dieser Sektor hat unter regulatorischen Maßnahmen gelitten. Das Schlimmste dürfte nun vorüber sein.

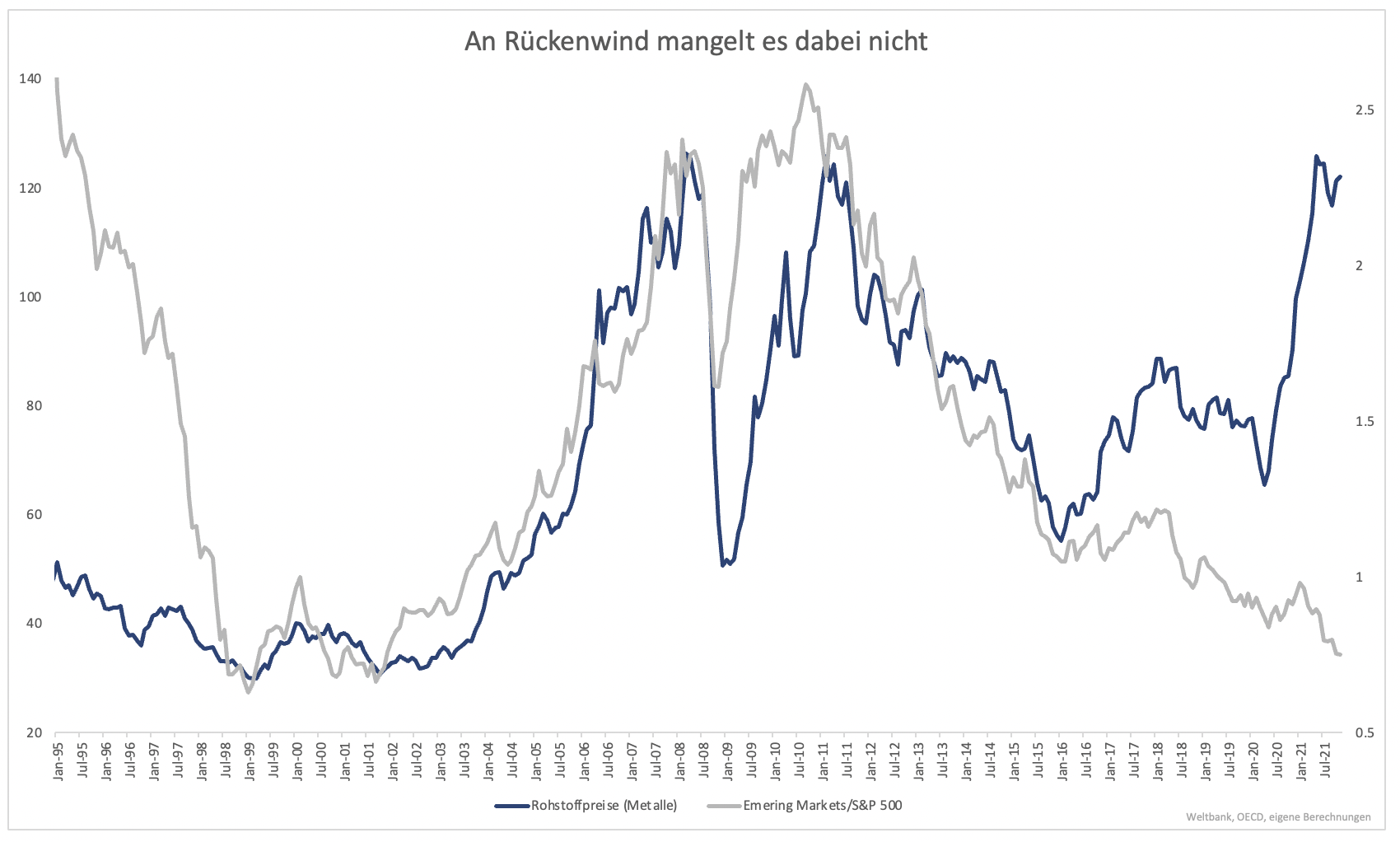

Generell haben EM Aktien eigentlich Rückenwind. Viele EM sind Rohstoffexporteure und profitieren von steigenden Rohstoffpreisen. Das war in den letzten Monaten nicht der Fall (Grafik 2). Sonderfaktoren wie die Gewichtung von China im Index haben diesen Rückenwind ausgeglichen.

Ein weiterer Faktor war die Abwertung von EM Währungen. Bestes Beispiel ist die türkische Lira, die fast täglich neue Allzeittiefs erreicht. Auch der brasilianische Real ist schwach und Brasilien hat immerhin das fünfthöchste Gewicht im Index.

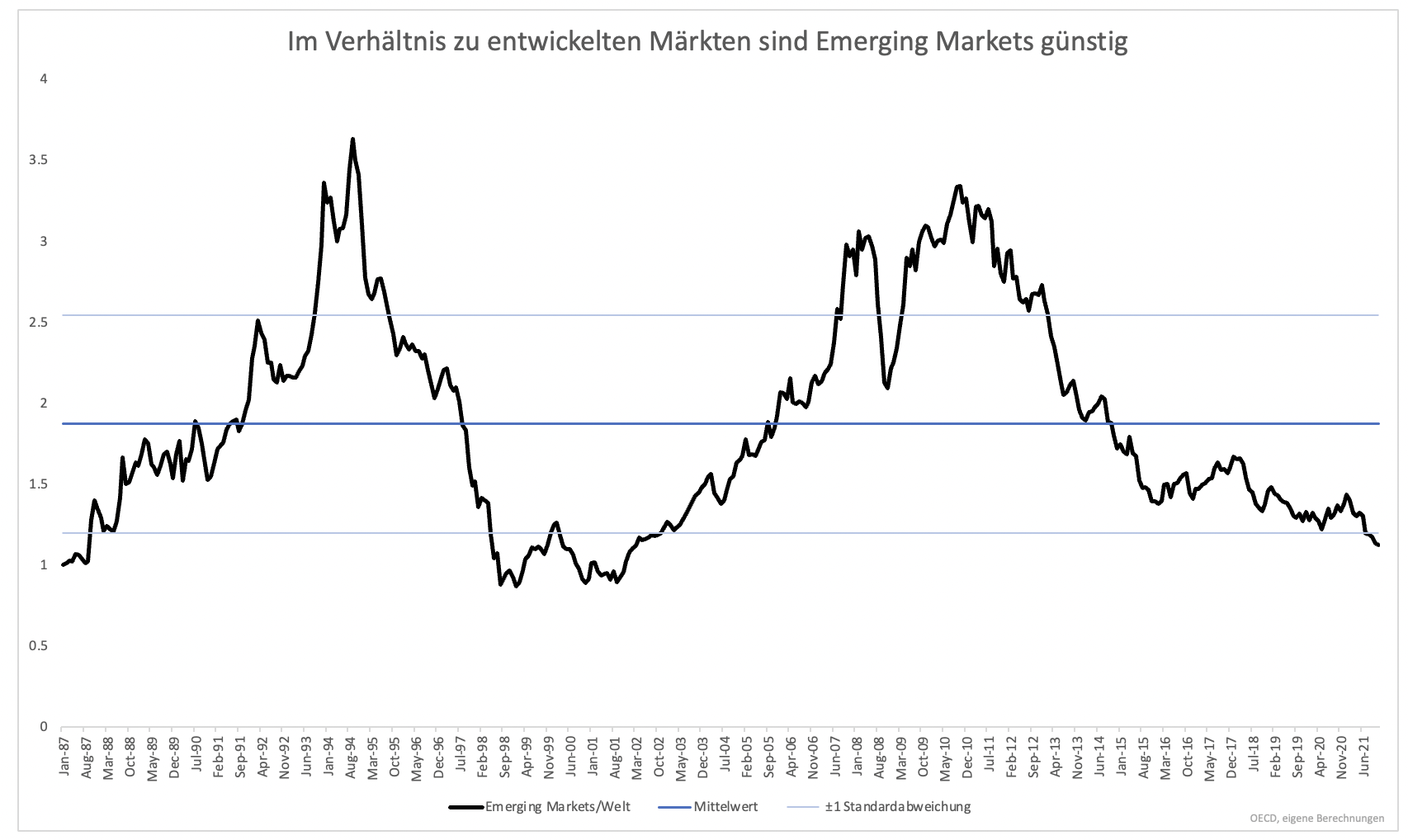

Ob sich all diese Sonderfaktoren gleichzeitig auflösen, sei dahingestellt. Man muss aber nicht darauf warten, dass sich diese Sonderfaktoren auflösen. Anderes spricht für EM Aktien. Im Vergleich zu entwickelten Märkten sind sie historisch günstig (Grafik 3) und befinden sich in der Nähe unterer Wendepunkte.

Im Vergleich sind sie auch fundamental günstig bewertet. Das KGV liegt ein Drittel tiefer als in entwickelten Märkten. Die Wachstumsaussichten hellen sich auf im Vergleich zur 2013/14, als die US-Notenbank das letzte Mal QE beendete, sind EM besser positioniert.

EM reagieren auf Änderungen der US-Geldpolitik empfindlich, wenn sie hohe Dollarschulden haben. Das war 2013/14 ein großes Problem, zumal gleichzeitig Rohstoffpreise stark fielen. Heute ist die Schuldensituation besser und Rohstoffpreise sind hoch.

Alles in allem sind EM Aktien interessant. Eine Outperformance dürfte sich langfristig zeigen, insbesondere dann, wenn die Überbewertung in den USA abgebaut wird. Am einfachsten kann man über den iShares MSCI Emerging Markets ETF partizipieren (ISIN IE00B0M63177).

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 75 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.