Eine gute Portion Verbalakrobatik...

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

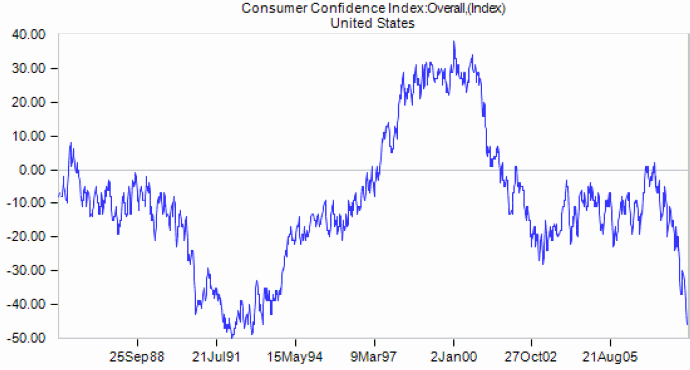

und einbrechendes Verbrauchervertrauen aus den USA

Der Euro eröffnet heute bei 1,5485, nachdem gestern im europäischen Handel Höchstkurse bei 1.5595 markiert wurden. Der USD notiert aktuell gegenüber dem JPY bei 104.95. Die „Carry- Trades“ zeigen sich heute einmal mehr uneinheitlich. EUR-JPY stellt sich auf 162,55, während EUR-CHF bei 1.6320 oszilliert.

Gestern überraschte der Einkaufsmanagerindex der Eurozone für den Dienstleistungssektor mit einem leichten Anstieg von zuvor 51,6 auf 52,0 Punkte positiv. Die Markterwartungen waren bei 51,8 Punkten angesiedelt.

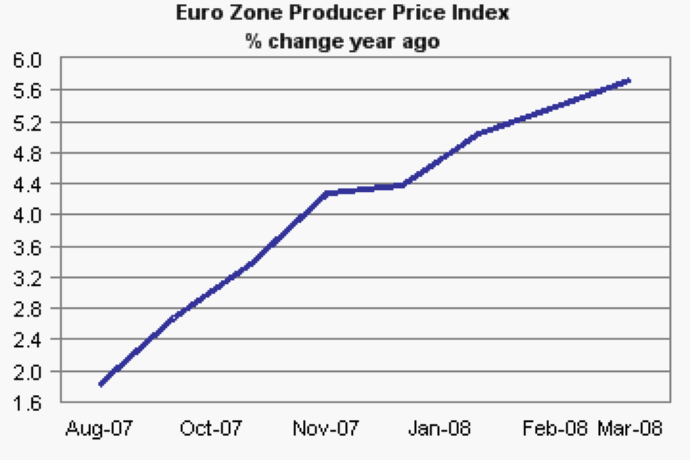

Die Erzeugerpreise der Eurozone verzeichneten per März im Monatsvergleich einen Anstieg um 0,7%. Im Jahresvergleich ergab sich eine Zunahme um 5,7% nach zuvor 5,4%. Wesentlichster Treiber bleibt der Energiesektor mit einem Anstieg um 12,7% (zuvor 11,6%) im Jahresvergleich. Der beigefügte Chart der Erzeugerpreise und der Ölpreisanstieg in diesem Zeitfenster korrelieren in höchstem Maße.

© Moody’s Economy.com

Unterschwellig boten die Daten der Eurozone damit der freundlichen Verfassung des Euros in der europäischen Zeitzone Unterstützung.

Der „ABC News Money Magazine Consumer Comfort Index“ ist in der Berichtswoche unerwartet von -41 auf -46 Punkte gesunken und hat damit den niedrigsten Wert seit 15 Jahren markiert und liegt nur noch 4 Punkte oberhalb des historischen Tiefstwerts von -50 Punkten. Der beigefügte Chart erübrigt grundsätzlich alle weiteren Fragen.

© Moody’s Economy.com

Der Begriff „grundsätzlich“ erlaubt Ausnahmen. Entsprechend haben sich diverse Vertreter aus der US-Politelite zu Worte gemeldet. Der Fokus liegt an dieser Stelle auf den Einlassungen vom USFinanzminister Paulson.:

US-Finanzminister Paulson sagte dem Wall Street Journal in einem Interview, dass er glaube, dass das Schlimmste des „Credit Crunch“ wahrscheinlich vorüber sei. Es werde noch einige Verwerfungen geben und einige Monate dauern bis der Stress vollständig überwunden sei. Einige Märkte würden immer noch nicht voll funktionsfähig sein.

Wir erlauben uns die Frage, wann Herr Paulson einen „Credit Crunch“ prognostiziert hat? Fakt ist, erst sieht er keinen, dann glaubt er aber das absehbare Ende des „Credit Crunch“ erkennen zu können. Ob das überzeugend ist, überlassen wir unseren Lesern.

Laut Herrn Paulson, seien einige Märkte immer noch nicht voll funktionsfähig. Fakt ist Herr Paulson, dass ohne die größten Zentralbankinterventionen in der Historie der Zentralbanken nur sehr wenig funktionsfähig wäre. Einem Patienten auf der Intensivstation, der an dreißig Schläuchen hängt, als „immer noch nicht voll funktionsfähig“ zu beschreiben, ist zumindest unterhaltsam.

Wenden wir uns der Realität zu. Die Aufschläge am Geldmarkt (3-Monatssatz) haben sich in den letzten Wochen weiter ausgeweitet und liegen im Vergleich zu den Zentralbanksätzen in der Eurozone um 0,85% und in den USA um 1,00% oberhalb dieser Marken. Mithin ergab sich eine Verschärfung und keine ansatzweise Entspannung der Lage!

Verbalakrobatik in der Form, die Herr Paulson liefert, kann nicht überzeugen und muss sich den Vorwurf gefallen lassen, opportunistisch zu sein!

Heute stehen zunächst die Einzelhandelsumsätze der Eurozone per März auf der Agenda. Im Jahresvergleich wird ein Rückgang von 0,6% nach -0,2% im Vormonat unterstellt. Ergo dominieren hier voraussichtlich verstärkte Molltöne.

Aus Deutschland folgen die Auftragseingänge der Industrie per März. Nach drei Rückgängen in Folge (Dezember -1,2%, Januar -0,7%, Februar -0,5%) unterstellen Analysten einen Anstieg um 0,3%. Diese Zahlenreihe ist sehr volatil. Überraschungen sind grundsätzlich auf beiden Seiten möglich. Unverändert ist die Auftragslage in Deutschland mit einer Zunahme per Februar um 5,4% im Jahresvergleich als solide zu bezeichnen. Dennoch hat sich seit November ausgehend von +13,1% im Jahresvergleich eine deutliche Abkühlung eingestellt.

Aus den USA steht die Arbeitsproduktivität per 1. Quartal im Fokus. Analysten unterstellen einen Anstieg um 1,5% nach zuvor 1,9%. Die Produktivität wird über das BIP abgeleitet. Unsere kritische Haltung zur Ermittlung des US-BIP greift entsprechend auch für die Berechnung der Produktivität. Wir nehmen diese Daten zur Kenntnis.

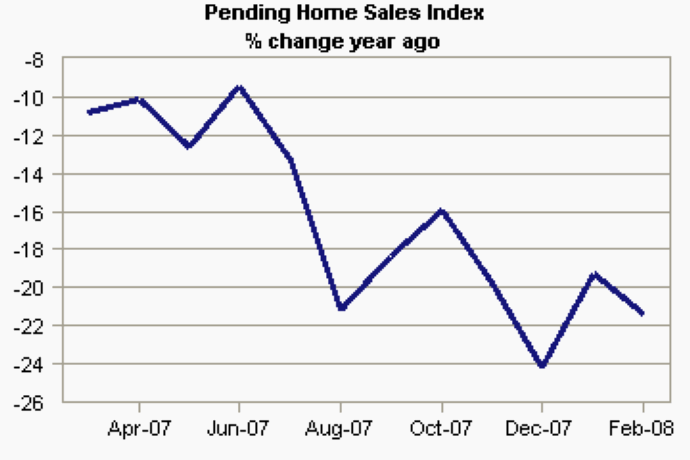

Von hervorgehobener Bedeutung sind die „Pending Home Sales“ (anhängige/schwebende Hausverkäufe) per März. Marktbeobachter favorisieren einen Rückgang im Monatsvergleich um 1,0% nach -1,9% per Februar. Im Jahresvergleich ergab sich zuletzt eine Abnahme um 21,4%.

©Moody’s Economy.com

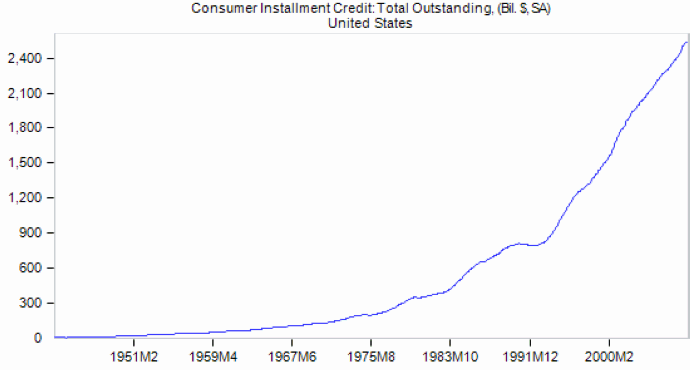

Den Abschluss des Datenreigens machen die Verbraucherkredite per März. Die Konsensusprognose ist bei einer Anstieg um 6,0 Mrd. USD angesiedelt. „Solange die Kredite tragen …“ wird zur Hymne der US-Verbraucher. Der beigefügte Chart erübrigt weitere Fragen und gibt umfängliche Antworten:

© Moody’s Economy.com

Zusammenfassend ergibt sich ein Szenario, das den USD gegenüber dem EUR favorisiert. Ein nachhaltiges Überwinden des Widerstands bei 1.5620 – 50 neutralisiert den positiven Bias des USD.

Viel Erfolg!

Folker Hellmeyer

Chefanalyst der Bremer Landesbank

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.