DOW Jones - Und es regnete Blut - Der Index muß jetzt drehen!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Der sich verschärfende Abverkauf der letzten Wochen und Monate ist in seinem Zielkorridor angekommen. Ein Trendwendebereich bei 6.440-6.650 Punkten wurde benannt. Er sollte genau beobachtet werden. In diesem Bereich erwarten wir noch immer eine Wende nach oben, die den Startschuß für eine erhebliche Erholungsphase an den Aktienmärkten sein könnte.

Den ausführlichen Kommentar von vorgestern möchte ich hiermit leicht ergänzen. Es geht um die Feinjustierung des Kursgeschehens im Mikrobereich, die wichtig für kurzfristig aktive Trader ist.

Der Punkt ist der, dass ein eher mittelfristig ausgerichteter Anleger mit Kenntnis des ungefähren Wendebereichs eine Position kaufen kann, die mit einem weiten Stoploss abgesichert wird. Solche Anleger gewehren der Position Spielraum und lassen ihr deutlich mehr Platz zum Atmen.

Kurzfristig aktive Trader hingegen arbeiten oft mit Hebel. Sie suchen nach Chartmarken, die eine sehr enge Stoplossabsicherung zuläßt. Die Folge ist aber die, dass es zu mehreren Versuchen kommen kann, sich in einem Trendwendebereich einzukaufen. Und keine Frage. Es kann bei den Versuchen bleiben. Wenn der Markt direkt weiter nach unten wegkippt, leckt sich der Trader die Wunden und muß die durch die mehrfachen Versuche entstandenen Verluste verdauen. Auch wenn wir es Gebetsmühlen-artig wiederholen, ein ausgefeiltes Moneymanagment ist das A und O.

DOW Jones aktuell 6.594 Punkte

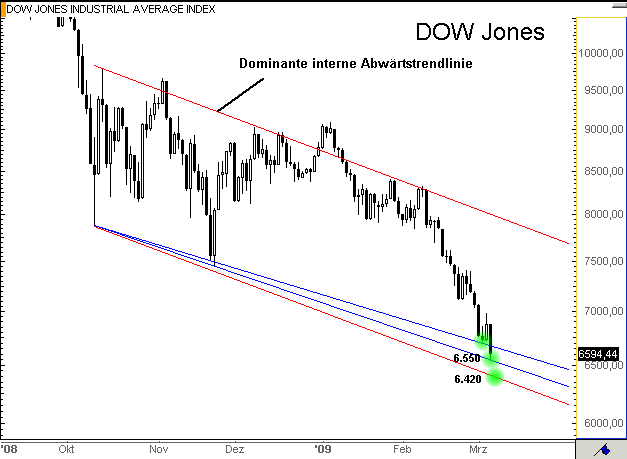

Kursverlauf (1) seit September 2008 (1 Kerze = 1 Tag)

2 Varianten klassischer Unterstützungs-Trendlinien sind in diesen Chart eingeblendet. Schauen Sie sich die letzten 3 Tageskerzen an. Es ist zu sehen, dass der Index auf der oberen Unterstützungslinien-Variante für einen Tag nach oben abgeprallt ist, dann gestern aber wieder abfiel, ein neues Tief ausbildete und auf der unteren Unterstützungslinien-Variante bei 6.550 Punkten zum Stehen gekommen ist.

Kursverlauf (2) seit September 2008 (1 Kerze = 1 Tag)In diesem Chart habe ich zusätzlich noch eine projezierte Trendkanalunterkante (rot) eingeblendet. Ausgangspunkt der Projektion ist eine wichtige interne Abwärtstrendlinie. Die projezierte Trendkanalunterkante notiert derzeit bei 6.420 Punkten.

Kursverlauf (3) seit Ende Oktober 2008 (1 Kerze = 240 Minuten)In dieser feineren zeitlichen Auflösung läßt sich der mögliche Fahrplan präziser skizzieren.

Hier sehen Sie, dass der Abverkauf seit 11. Februar eine untere Begrenzungslinie hat, die kurzfristige Übertreibungen nach unten abfängt. Diese Begrenzungslinie fällt mit der projezierten Trendkanalunterkante in etwa zusammen. Hier ergibt sich also eine Kreuzunterstützung.

Entweder der DOW Jones beginnt morgen direkt ausgehend von ca. 6.550 Punkten zu steigen oder aber es gibt intraday nochmals einen Abverkauf bis 6.420 Punkte und von dort startet dann ein Rallyeschub, der dann zunächst (!) Platz bis 7.000 und 7.650 Punkte hätte.

Unserer Ansicht nach hat der DOW Jones weitgehend das Abwärtspotential der aktuell laufenden Welle ausgereizt. Es geht nun darum mögliche Wendepunkte zu sondieren. Dies ist unter anderem hiermit geschehen.

Abschließend nochmals der Hinweis. Sichern Sie sich bei jeder Transaktion sorgfältig ab. Arbeiten Sie mit einem dem Risiko adäquaten geringen Kapitaleinsatz. Kapitalerhalt sollte immer die höchste Priorität haben. Es sei denn Sie agieren mit einem dezidiert dafür vorgesehenen Kapital-Pool, der extra für riskante hochspekulative Geschäfte vorgesehen ist.

Hinweis in eigener Sache. Am 28. März 2009 richtet Broketjet in Wien den Investment- und Trading-Kongress aus. Hinter der Gewinnmesse ist es meines Wissens die größte Veranstaltung für die österreichische Anlegerschaft. Ich werde als Referent einen Vortrag halten und würde mich natürlich freuen einige unserer Leserinnen und Leser dort zu treffen.

Anbei meine Interviewtermine auf n tv : 13.03.2009, 17.04.2009, 15.05.2009

Die Interviews finden im Rahmen der Telebörse ab 14.00 Uhr statt. Interviewzeiten meistens ab 14:20 Uhr.

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

DOW Jones - Von umfassenden Bärenmarktrallyes, von Kriegen (?) und der Hand in den Mund

Datum 04.03.2009 - Uhrzeit 08:00

Unter langfristigen Gesichtspunkten befindet sich der DOW Jones seit mehreren Wochen in einer äußerst brisanten Situation. Dies dürfte vielen Marktbeobachtern klar sein. Der Index ist dabei den zentralen Unterstützungsbereich bei 6.900-7.400 Punkten nach unten zu durchbrechen. Solche wichtigen charttechnischen Dreh- und Angelpunkte sind aufgrund ihrer enormen Bedeutung anfällig für Fehlausbrüche.

Um die Prognose für die Querleser eingangs vorwegzunehmen.

Wir erwarten in Kürze den Start einer größeren Bärenmarktrallye nach oben. Der DOW Jones kann dabei bis 7.500 Punkte, 8.500 Punkte und wie mein Kollege Andre Tiedje meint, sogar bis fast 9.400 Punkte ansteigen. Ausgehend vom aktuellen Kursniveau bis 9.400 Punkte wären das fast +40% Aufwärtspotential im Verlauf der nächsten Monate.

Langfristig erwarten wir aber eine Fortsetzung des Bärenmarkts im DOW Jones. Dabei kann der Index auf Sicht einiger Jahre durchaus noch um einige Tausend Punkte fallen. Das heißt, dass eine mehrmonatige Kurserholung der Aktienmärkte nicht sofort als finale Bodenbildung interpretiert werden sollte!

Klar ist, dass der US Bankensektor regelrecht ausgebomt worden ist. Klar ist, dass sich in den Mainstream-Medien Tag für Tag die Negativ-Schlagzeilen überschlagen. Antizykliker fühlen sich in ihrer Rolle, mit dem Finger auf die Anderen zu zeigen, wohl. "Da schaut her ... jetzt berichten sie über die einbrechenden Auftragseingänge ... über staatliche Stützungsmaßnahmen in Milliardenhöhe ... über schlagartig anziehende Arbeitslosenzahlen ...". Dem kann ich nur entgegnen, dass es nun einmal die Aufgabe der Medien ist, über den Status Quo und die nähere Zukunft des konjunkturellen Geschehens zu berichten. Insofern sehe ich diese Form des antizyklischen Kommentierens mit Skepsis. Ich sehe darin eher eine Strategie sich von anderen Marktbeobachtern und Analysten abzusetzen und für sich und seine Leistung werben zu können. Das ist natürlich legitim.

Auf der anderen Seite hat mich im zurückliegenden Jahr bei einigen meiner Vorträge bei großen deutschen Wirtschaftsverbänden gewundert, wieso diese bisher nicht intensiver die Vorläuferfunktion der Finanzmärkte für ihre Prognosen verwendet haben. Wenn die Aktienkurse eines Sektors einbrechen, dann macht es wenig Sinn dem zu mißtrauen. Die Finanzmärkte sind extrem effektiv. Mit einer gewissen zeitlichen Verzögerung kommt die Tendenz der Aktienkurse ganz konkret bei den Auftragseingängen an.

Wie dem auch sei. Das sind einige Gedanken, die mir zu Beginn dieses Artikels durch meinen Kopf gegangen sind.

Wenden wir uns aber wieder dem DOW Jones zu und seinem BIG PICTURE ...

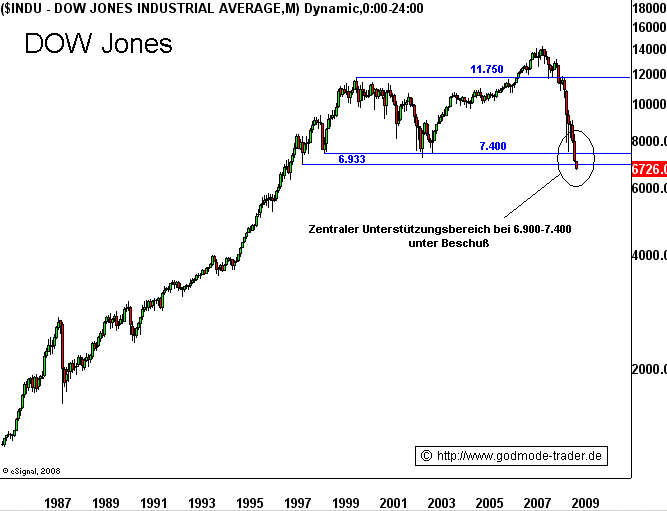

DOW Jones aktuell 6.726 Punkte. Sie sehen, dass die abgeschlossene Februar-Monatskerze direkt in den seit 1997 bestehenden Unterstützungsbereich von 6.900-7.400 Punkten hineinreicht. Die sehr junge März-Monatskerze ist nun gerade dabei die 6.900er Marke zu unterbieten.

Der Kursverlauf dieses Monats wird für die weitere mittelfristige Verlaufsrichtung ganz entscheidend sein.

Der Unterstützungsbereich bei 6.900-7.400 Punkten ist unter langfristigen Gesichtspunkten allesentscheidend.

Ein Monatsschlußkurs unter 6.900 Punkten wäre gefährlich. Ein Monatsschlußkurs unter 6.900 Punkte wäre im Sinne eines größeren Verkaufssignals zu werten. Nachhaltige Kurse unter 6.900 Punkten würden nämlich das Anlageverhalten der langfristig ausgerichteten Anlegergruppe dahingehend ändern, dass größere strategische Positionen notgedrungen in den Markt gegeben werden müßten. Es müßte möglicherweise auf Sicht von Jahren mit Abgaben von weiteren einigen Tausend Punkten im DOW Jones gerechnet werden.

Kursverlauf seit 1986 (Kerzendarstellung / 1 Kerze = 1 Monat)

Aber wie eingangs geschrieben, sind solche langfristig relevanten Unterstützungszonen anfällig für Fehlausbrüche. Nicht selten sieht man zunächst ein signifikantes Unterschreiten, dem anschließend eine Rückkehrbewegung folgt.

Allerdings möchte ich an dieser Stelle nicht unerwähnt lassen, dass unsere langfristige Einschätzung der Indizes noch erhebliches Korrekturpotential für die Indizes vorsieht.

Mittelfristig, also auf Sicht von einigen Monaten, mehren sich zwar die Zeichen für eine umfassende Bärenmarktrallye nach oben. Mal wieder ...

Langfristig sehen wir den 2007 bzw. 2008 begonnenden Bärenmarkt aber als intakt an und erwarten beispielsweise im DAX Abgaben (vorsichtig formuliert) in Richtung 2.000 Punkte.

Konjunkturell dürfte uns also in den kommenden Jahren noch ein Armageddon der besonderen Art bevorstehen. Und dieses Armageddon haben wir nicht irgendwelchen verrückten Wissenschaftlern zu verdanken, die sich bei der Züchtung irgendwelcher Phagen, Bakterien oder genetisch veränderter Pflanzen "vertan" haben, auch nicht irgendwelchen durchgedrehten Diktatoren, die einen Atomkrieg anzetteln. Nein, das Epizentrum dieses Armageddons ist eine Straße ... in den USA ... in New York, die sich tolpatschig direkt übersetzt ... "Wandstraße" nennt. Der institutionelle Derivate-Cocktail, der dort gemischt wurde, fliegt uns seit 2007 um die Ohren, das uns Hören und Sehen vergeht.

Im Moment zeigen entrüstete Bürger weltweit zurecht mit ihren Zeigefingern auf Politiker und Banker, Politiker wiederum auf die bösen Investmentbanker und Ratingagenturen, diese wiederum auf die US Administration beispielsweise unter Bill Clinton und die US Notenbank.

Fakt ist, dass die Administration unter Clinton die Hypothekenbanken Fannie und Freddy dazu aufforderte, praktisch jedem Amerikaner die Finanzierung eines Eigenheims zu ermöglichen. Das war politisch gewollt!

Lesen Sie dazu auch den folgenden Artikel der ehrwürdigen New York Times von 1999 : [Link "Bitte hier klicken." auf img.godmode-trader.de/... nicht mehr verfügbar]

Fakt ist, dass die US Notenbank nach einer ganzen Zinssenkungsorgie das Geld nicht mehr schnell genug aus dem Markt bekam und damit die Grundlagen für die Blase schuf.

Fakt ist, dass in den Investmentbankingabteilungen die sagenumwobenen institutionellen derivatären Produkte zusammengestrickt wurden, die seit 2007 zum Zusammenbruch des Kreditmarkt geführt haben.

Fakt ist aber auch, dass beispielsweise in Deutschland insbesondere die Bankinstitute von der Finanzkrise betroffen sind, wo der Staat besonders involviert ist. Einige Landesbanken entpuppen sich als das sprichwörtliches Faß ohne Boden.

Ganz so einfach ist es mit den Schuldzuweisungen dann doch nicht ...

Wenn einige Zyklenanalysten und Liebhaber des Edelmetalls Gold Schreckensscenarien an die Wand malen, wonach es im Zusammenhang mit der Finanzkrise zu kriegerischen Handlungen und politischen Instabilitäten kommen könnte, ist dies nicht ganz von der Hand zu weisen. Irland, Ungarn, Island, Ukraine, Venezuela, etc. ... die Liste der Länder, die dem Staatsbankrott nahe sind, wird immer länger. Wenn derzeit zu lesen ist, dass unsere Bundesregierung nicht unerhebliche Teile des 50 Milliarden Euro-Konjunkturprogramms der Rüstungsindustrie zukommen lassen will, weiß ich nicht, ob ich als Trader einfach nur zu paranoid bin oder ob nicht doch irgendwie ein Zusammenhang mit dem Beschriebenen besteht.

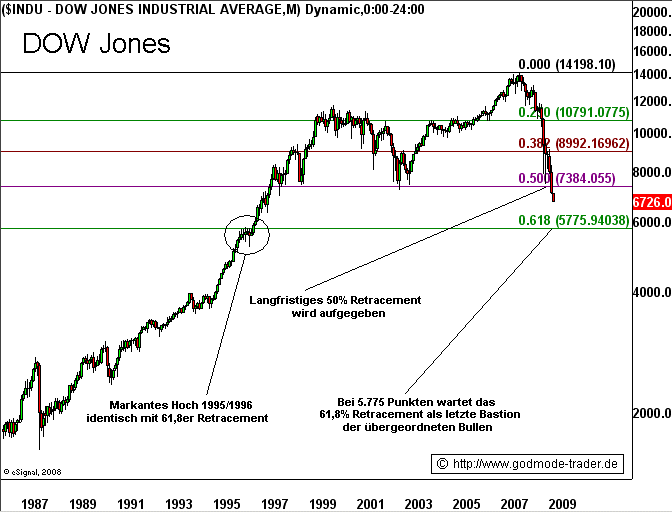

Anbei nochmals der mehrjährige Kursverlauf des DOW Jones.

Diesmal sind die langfristigen Fibonacci Retracements eingeblendet.

Fibos verwende ich in Chartanalysen bevorzugt dann, wenn a) wenig andere verwertbaren Chartstrukturen vorhanden sind oder aber b), wenn sich der Kursverlauf bisher ziemlich eindeutig an den Fibos orientiert hat. Wenn dies bisher geschehen ist, ist die Wahrscheinlichkeit nämlich nicht gering, dass dies auch in Zukunft passieren wird.

In den aktuellen Chart zeichne ich die Fibos wegen Punkt b) ein. Das 25% Retracement bei 11.790 Punkten stellte einen sehr wichtigen Unterstützungsbereich dar. Und wie Sie sehen, liegt das 50% Retracement mit 7.384 Punkten im Bereich des bereits beschriebenen Unterstützungsbereichs von 6.900-7.400 Punkten. Damit wird letzterer zu einem echten Cluster.

Der Bruch des 50% Retracements bei 7.384 Punkten ist für die langfristigen Perspektiven negativ zu werten!

Werfen wir einen Blick auf das 61,8% Fibonacci Retracement, das bei 5.775 Punkten liegt. Die markanten Hochs der Jahre 1995/1996 liegen in diesem Bereich. Die Marke von 5.775 Punkten dient dem Index also als relevantes Unterstützungsniveau. Sollte dieses Niveau im Rahmen des Bärenmarkts erreicht werden, wäre die Wahrscheinlichkeit für eine temporäre mittelfristige Bodenbildung hoch.

Kursverlauf seit 1986 (Kerzendarstellung / 1 Kerze = 1 Monat)

Wenn man seit geraumer Zeit die institutionellen Researchreports sichtet, fällt Folgendes auf ...

Analysten diskutieren, ob wir eine Deflation, Inflation oder Hyperinflation bekommen könnten.

Ich sage Ihnen aber mal was. Hier weiß niemand irgendwas!

Wenn man aber soetwas wie einen Konsens herauslesen will, dann den, dass wir zunächst einmal mit deflationären Tendenzen zu kämpfen haben, sprich Kreditverknappung ("Credit Crunch a la Japan"). Aufgrund der expansiven Fiskal- und Geldpolitik, - die Notenbanken ordnen dem Ziel, die Kreditmärkte mit Liquiditätsschwemmen wieder aufzutauen alles unter -, könnte es dann aber zu einer Hyperinflation kommen.

Schön und gut. Kommt es tatsächlich zu einer Deflation ? Folgt ihr tatsächlich eine Hyperinflation ?

Und wenn ja, wann ? Als Anleger muß man sich für die Scenarien nämlich fast gegensätzlich positionieren. Derzeit rennt alle Welt in Bonds und Gold. Wenn die Hyperinflation ausbleibt oder sich zeitlich deutlich hinauszögert, klappt Gold möglicherweise zwischenzeitlich wieder in sich zusammen. Charttechnisch sehen wir bei Gold tatsächlich die Möglichkeit mittelfristig wieder deutlich zu korrigieren. Langfristig ist das Chartbild aber weiter stark bullisch. Das einzige, was mich an dem Thema Gold irgendwie unbewußt stört, ist, dass wirklich jeder Analyst und Marktbeobachter dazu rät, Gold zu kaufen. Einen solchen überwältigenden Konsens habe ich in dieser Gilde bisher noch nie gesehen.

Wenn in der Natur ein Iltis an einem Goldklumpen vorbeihuscht, pinkelt er darauf und markiert sein Revier. Gold ist für ihn das gleiche wie ein Erd- oder Granitklumpen. Nur für uns Menschen hat es als Schmuck oder Inflationshedge, als Hartgeld, einen ganz besonderen Wert. Wir handeln damit. Als Trader versuchen wir Gold bei 940 $ leerzuverkaufen, spekulieren auf temporär fallende Notierungen und versuchen den Short bei 650-700 $ wieder zu decken, um den Differenzbetrag als Profit einzustreichen. Oder aber als Investor besitzen wir Gold seit 300 $, halten es bis es bei 5000 $ steht und werden es dann noch immer nicht verkaufen, um dann während des folgenden Gold-Bärenmarkts bei 30 $ felsenfest zu behaupten, dass Gold noch bis 10.000 $ steigen wird und demzufolge alles in Ordnung ist.

Wir sind Menschen. Menschen sind gesellschaftliche Wesen. Menschen unterliegen massenpsychologischen Phänomenen. Menschen können jetzt der Meinung sein, dass Gold ein Muß und Aktien ein Unding sind. Menschen haben die Angewohnheit manchmal ihre Meinung schlagartig zu wechseln. Das würde wiederum bedeuten, dass Aktien wieder en vogue sind und Gold (zeitweise) nicht mehr.

Auf was will ich hinaus ? Meines Erachtens macht es Sinn, in der vorliegenden Marktphase mit unbekanntem Ausgang - wir befinden uns in einem riesigen Experiment -, eher kurz- und mittelfristige Trends zu handeln. Anlegen von der Hand in den Mund sozusagen.

Auch wenn der Handel in diesen Zeitfenstern besondere Fähigkeiten erfordert, so erhöht es doch entscheidend die Flexibilität. Auf diese Weise gelingt es mit von der Partie zu sein, wenn die Aktienmärkte nun doch bereits jetzt die finalen Böden ausbilden sollten. Trends verlaufen immer schneller und ausgeprägter. Wer zu lange wartet, hat möglicherweise bereits alles wieder verloren.

Es hat einen ganz wesentlichen Grund gehabt, weshalb in den vergangenen Jahrzehnten darauf geschworen wurde, in Aktien zu investieren. Der langfristige Trend wies nach oben. Wer langfristig investierte, konnte also wenig falsch machen. Seine Trefferquote bei Anlagen war hoch. Das hat sich in den zurückliegenden Jahren aber geändert; wer nicht aufpaßt, rutscht mit temporären Gewinnen aus einer mehrjährigen Anlage sogar in Verlust.Intermezzo hier, Intermezzo da und dort. Kommen wir jetzt zu den Mikrostrukturen des DOW Jones Chartbilds.

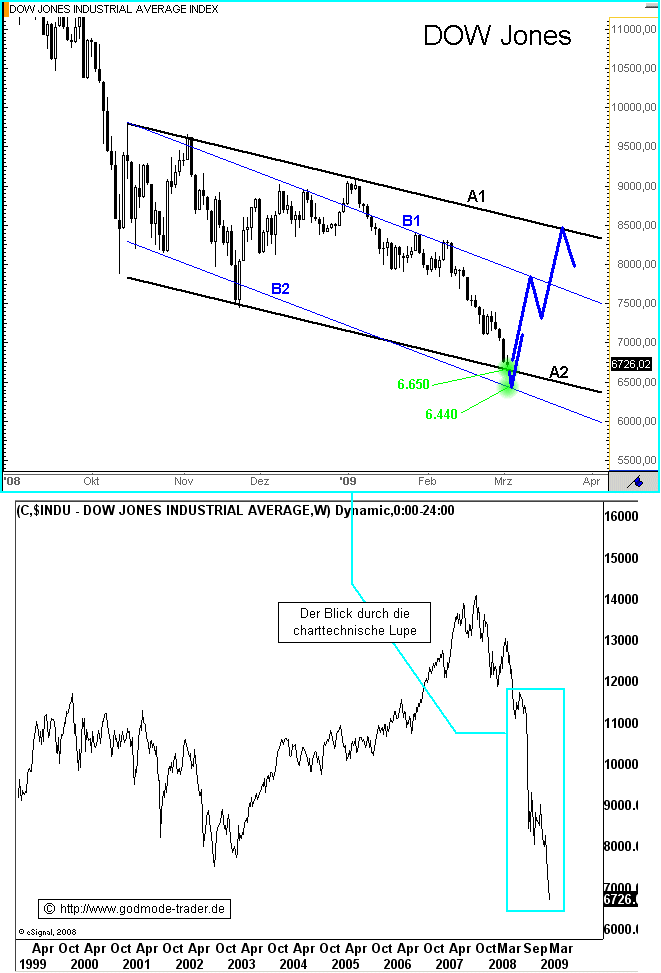

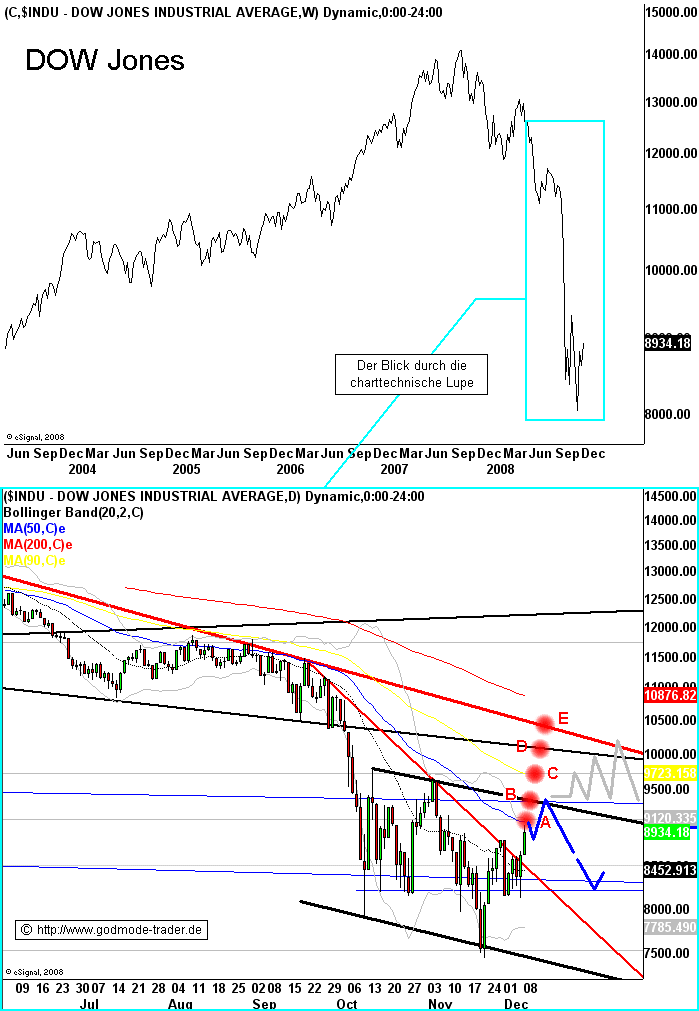

Wenn man das Kursgeschehen seit Oktober 2008 betrachtet, lassen sich 2 projezierte Trendkanalunterkanten einblenden. Diese sind deshalb so wichtig, weil sie aller Voraussicht nach Ausgangspunkt für die erwartete mittelfristige Bärenmarktrallye sein dürften.

Mit dem gestrigen Kursstand von 6.726 Punkten steht der DOW Jones direkt oberhalb der ersten Trendkanalprojektion, die bei 6.650 Punkten verläuft. Die zweite, die sich von einer inneren Trendlinie projezieren läßt, liegt bei 6.440 Punkten.

Aus charttechnischer Sicht ist die Wahrscheinlichkeit erhöht, dass ausgehend von 6.650 oder aber 6.440 Punkten eine mittelfristige, also einige Monate anhaltende Bärenmarktrallye nach oben starten dürfte; mit Kurszielen von 7.500 und 8.500 Punkten. Laut unseres Elliottwellen-Spezialisten ist sogar auch ein Zielbereich von fast 9.400 Punkten möglich.Das ist der Schüssel zum Erfolg - Money Management - Bitte hier klicken

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

GodmodeTrader ist ein Service der BörseGo AG : http://www.boerse-go.ag/

Kursverlauf (oben) seit September 2008 (Kerzendarstellung / 1 Kerze = 1 Tag)

Kursverlauf (unten) seit 1999 (log. Linienchart als Übersichtsdarstellung)

DOW Jones - Kippt der Index oder kippt der Index ? - Erstmal keine Alternative absehbar!

Datum 04.02.2009 - Uhrzeit 01:00

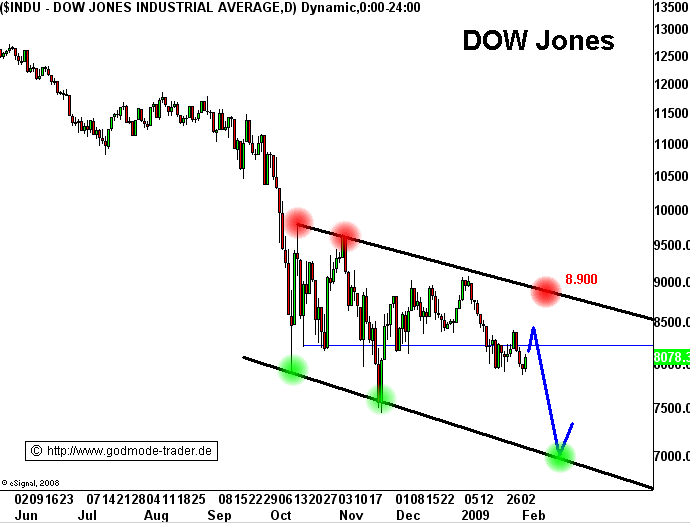

Der Kursverlauf seit Oktober 2008 zeigt einen breiten leicht nach unten abgekippten Trendkanal, in dem der Index nach unten abdriftet. Ein Boden liegt bisher definitiv nicht vor. In den kommenden Wochen dürfte der Index nochmals deutlich nach unten wegrutschen.

DOW Jones aktuell 8.078 Punkte Kurzfristig kann der Index nochmals bis in den Bereich von 8.200 - 8.400 Punkten hochlaufen. Anschließend besteht die Gefahr eines weiteren Abgleitens. Derzeit bewegt sich der Index im Bereich einer sehr wichtigen inneren Unterstützungslinie bei 8.200 Punkten. An dieser Linie klammern sich die Bullen. Wenn die Linie nicht mehr gehalten werden kann, - und davon gehen wir aus -, dürften die letzten Dämme brechen. S. blauer Tendenzpfeil in der aktualisierten Chartgrafik.

Das nächste Korrekturtief sehe ich zunächst (!) bei ca. 7.000 Punkten.

Sie sehen, an den Finanzmärkten bleibt es erstmal volatil. Übergeordnet beherrscht noch immer der Abwärtsdrall die Trends. Ich werde immer wieder gefragt, welche unserer Tradingservices ich besonders empfehlen kann. Im Folgenden habe ich die besten Tradingservices mit den bestperformenden Depots aufgelistet. Alle unserer Depots werden mit striktem Risikomanagement geführt.

Kursverlauf seit Juni 2008 (log. Kerzendarstellung / 1 Kerze = 1 Tag)

DOW Jones - Stimmen Sie mir zu ? Kurzfristig ideales Trading Buy ?

Datum 14.01.2009 - Uhrzeit 07:00

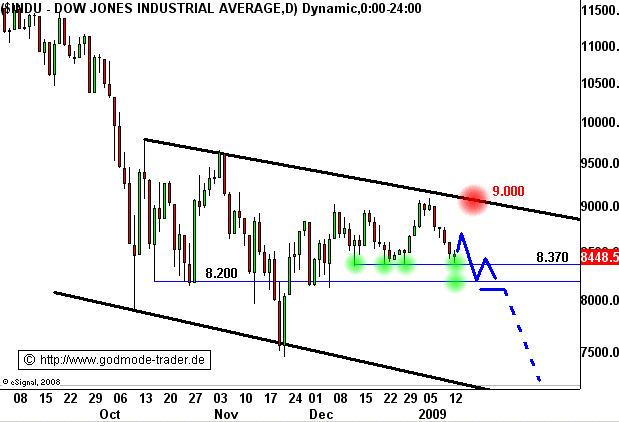

Zunächst einmal vergleichen Sie bitte die aktuelle Chartgrafik vom DOW Jones mit der der vorhergehenden Chartkommentierung, deren Kopie unten angehängt ist. Eine verkümmerte Jahresendrallye bis 9.350 Punkten wurde favorisiert. Eine Kurserholung stellte sich zwar ein, zog sich jedoch zeitlich zäh hin, so dass das 9.350er Ziel nicht mehr erreicht werden konnte. Lediglich 9.088 Punkte konnten erreicht werden.

DOW Jones aktuell 8.448 Punkte

Mit dem gestrigen Tag ist der DOW Jones nach 4-5tägigem Kursverfall auf einer ziemlich offensichtlichen horizontalen Unterstützung bei 8.370 Punkten aufgetroffen. Dort konnte am gestrigen Tag ein kleiner Hammer, ein bullisches Reversal ausgebildet werden. Die 8.370er Unterstützung ist beinahe schon zu offensichtlich. Wenn ein Charttechniker auf diesen Chart blickt, kann er gar nicht anders als zu konstatieren, dass der Index am heutigen Tag hier nach oben abprallen muß. Er kann gar nicht anders.

Bei solchen eindeutigen Setups gilt es vorsichtig zu sein. Die Erwartungshaltung der kurzfristig aktiven Marktteilnehmer ist eindeutig, dementsprechend auch ihre voraussichtliche Positionierung. Die Unterstützung dürfte massiv und gehebelt gekauft werden. Unterhalb der 8.370er Marke liegen also Stoplossabsicherungen.

Übrigens wartet bei 8.200 Punkten eine weitere starke Unterstützung, die ebenfalls kurzfristig eine Kurserholung einleiten kann. Das Kursgeschehen läßt sich weiterhin wie folgt prognostisch eingrenzen. Bei 9.000 Punkten wartet ein starker Widerstand, also ein potentieller Wendebereich nach unten. Nach unten hin würde ein Bruch der 8.200er Unterstützung ein Verkaufssignal einleiten und die Kurserholung seit November 2008 abbrechen. Entscheidend ist aber das Kursverhalten im 8.200er Bereich. Eine Korrektur kommt dann, wenn die 8.200 aufgegeben werden sollte. Das ist die Bedingung.

Im Verlauf des Jahres 2009 erwarten wir auf jeden Fall größere charttechnische Bodenbildungsversuche an den Aktienmärkten. Der Kursverlauf im DOW Jones seit Oktober 2008 kann durchaus Teil eines solchen Prozesses werden. Aus heutiger Sicht muß aber festgehalten werden, dass wir das Verlaufsmuster bisher (!) noch nicht als einen solchen klassifizieren.

Herzliche Grüße,

Ihr Harald Weygand - Head of Trading bei GodmodeTrader.de

Kursverlauf seit September 2008 (log. Kerzendarstellung / 1 Kerze = 1 Tag)

DOW Jones - Der Weg nach oben ist gespickt mit Widerständen - Das erschwert den Handel!

Datum 08.12.2008 - Uhrzeit 23:00

Eine unschöne Situation aus charttechnischer Sicht bietet sich im DOW Jones. Das muß man ganz klar so festhalten. Das Problem liegt darin, dass sich einem möglichen größeren Anstieg eng gestaffelt, zahlreiche hochwertige Widerstände entgegenstellen. Alle Widerstände sind gleichermaßen relevant. Alle Widerstände haben die Potenz, eine Aufwärtsbewegung komplett wieder abzuwürgen. Es ist also schwierig eine "Wenn ..., dann ..." Bedingung zu formulieren. Ganz einfach deswegen, weil nach dem Bruch des einen Widerstands direkt dahinter bereits der nächste wartet.

DOW Jones aktuell 9.834 Punkte

Die Rückkehrbewegung (Rebreak) über die zentrale Unterstützung bei ca. 8.150 Punkten hat sich als durchschlagend erwiesen. Das Rebreak ist signifikant. Ich hatte es nicht für signifikant erachtet, diese Einschätzung war somit falsch!

Kurzfristig hat sich der DOW Jones Aufwärtspotential bis 9.100 Punkte (A) und 9.350 Punkte (B) geschaffen. Insbesondere der zweitgenannte Widerstand muß als sehr stark eingestuft werden. An ihm dürfte es zu einem Rücklauf kommen. Aus heutiger Sicht erwarten wir hier eine Beendigung der laufenden Kurserholung.

An dieser Stelle möchte ich sicherheitshalber dennoch die nächstfolgenden Widerstände nennen. Bei 9.730 Punkten (C) liegt ein Kreuzwiderstand, der sich über die exp. GDL 90 und eine wichtige horizontale Linie definiert. Außerdem stellt dieser Punkt (C) auch den obesten Punkt des hochvolatilen Korrekturgeschehens seit Oktober 2008 dar. Auch dieser Punkt (C) ist als sehr stark zu kategorisieren.

Ihm folgt Punkt (D) bei ca. 10.000 Punkten. Hier verläuft die abfallende mehrfach bestätigte Nackenlinie des gesamten Korrekturprozesses seit Juli 2007. Auch diese Marke stellt aus charttechnischer Sicht einen sehr starken Widerstand dar. Und ihr folgt direkt Punkt (E) bei ca. 10.400 Punkten in Form einer Abwärtstrendlinie seit Mai 2008.

Sie sehen, der Weg nach oben ist gespickt mit allesamt hochgradigen Widerständen. Normalerweise geht es darum die wirklich markanten Marken herauszufiltern. Das vorliegende Chartbild ermöglichst dies aber nicht. Die genannten Widerstände sind alle wichtig, sie sind alle hochgradig relevant.

Normalerweise schaue ich mir dann den Korrekturprozess an, der sich unterhalb besagter Widerstände abgespielt hat. Handelt es sich um einen charttechnischen Bodenbildungsprozess ? Können sich bullische Kursmuster etablieren ? Kann sich starker Druck nach oben aufbauen ? Wenn das der Fall ist, schaue ich, ob die bullischen Argumente und der entstehende Druckaufbau nach oben, die gestaffelt im Markt liegenden Widerstände ausstechen können.

Das Problem in der aktuellen Situation ist jenes, dass sich bisher kein Boden ausbilden konnte. Das Kursmuster seit Oktober ist extrem volatil, es ist bisher instabil, wenngleich sich seit Mitte November innerhalb dessen ein relevanter Aufwärtsimpuls manifestieren kann. Allerdings reicht dieser Impuls meines Erachtens nicht aus, damit sich der DOW Jones durch das beschriebene Widerstandsfeld hindurchfräsen kann.

In meiner DAX Kommentierung von heute morgen habe ich darauf hingewiesen, dass ich während eines Vortrags auf dem Berliner Börsentag am Samstag in die Runde der sicherlich 200-300 Zuhörern die Frage stellte, wer derzeit eine finale Bodenbildung an den Aktienmärkten erwarte. Niemand meldete sich. die Skepsis, die Angst, die Ungewissheit, der Vertrauenverluste, wie wir es auch immer nennen wollen, überwog. Ein solches bär-lastiges Sentiment kann normalerweise als Kontraindikator gewertet werden. Das Problem ist aber jenes, dass das Sentiment bereits seit Monaten auf diesem Level verharrt. Es wirkt insofern als Momentumgeber, zumindest bis Mitte November wirkte es als Abwärtstrendbestätigung.

Auch ein Blick auf die einzelnen Sektoren des US Aktienmarkts gibt noch immer keine Entwarnung. Bisher sehen wir seit Oktober lediglich korrektive Bewegungen. Auch bei den Goldminen, die bisher das Feld der gegenreagierenden Sektoren angeführt haben. Echte charttechnische Böden lassen sich noch nicht sondieren. Bemerkenswert sind aber die Entwicklungen an den asiatischen Börsen. Hang Seng, Shanghai und Shenzhen Indizes, aber auch der Kospi und der Nikkei weisen echte Stabilisierungstendenzen auf. Letztere sollten ab jetzt engmaschig unter Beobachtung stehen.

Lange Rede, kurzer Sinn. Sie sehen, das Chartbild des DOW Jones ist problematisch zu lesen. Bisher gehen wir "nur" von einer Bärenmarktrallye im Sinne einer überschaubauren Jahresendrallye aus. Bei 9.100 und 9.350 Punkten trifft der DOW Jones in dieser Woche auf granit-harte Widerstände. Im Bereich von 9.350 Punkten sehen wir eine erhöhte Wahrscheinlichkeit, dass sich die Kurserholung bereits wieder festfährt. Es tut mir leid, wenn ich das Ergebnis meiner Einschätzung so zusammenfassen muß und keine Entwarnung geben kann.

Herzlichst,

Ihr Harald Weygand

Kursverlauf Juni 2003 (log. Linienchart als Übersichtsdarstellung)

Kursverlauf seit Juni 2008 (log. Kerzendarstellung / 1 Kerze = 1 Tag)

World of Trading 2024: Triff die stock3-Experten live vor Ort

Am 22. & 23.11. findet die World of Trading in Frankfurt statt & stock3 ist mit dabei. Wir laden Dich ein, uns & unsere Experten näher kennenzulernen. Mit dabei sind u.a. Bastian Galuschka, Sascha Gebhard u.v.m.

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.