Dow Jones und die Schuldenobergrenze: von Ernstfall und Einigung profitieren

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- DZ BANK Alpha Turbo OptionssAktueller Kursstand:VerkaufenKaufen

- DZ BANK Alpha Turbo OptionssAktueller Kursstand:VerkaufenKaufen

Der Krimi geht weiter, die Nerven liegen blank. Innerhalb der nächsten neun Tage muss ein Kompromiss zwischen den Republikanern und den Demokraten gefunden werden. Wenn nicht, bleibt nicht nur die US Schuldenuhr stehen (http://www.usdebtclock.org/). Die Konsequenzen eines Scheiterns der Verhandlungen wären katastrophal. Genau aus diesem Grund glaubt niemand daran, dass es wirklich zu einem Scheitern kommen wird. Und doch bleibt ein Rest Unsicherheit, der sich an den Märkten kaum widerspiegelt. Man könnte fast meinen, es handle sich um die Ruhe vor dem Sturm. Der Dollar geht gegenüber anderen Währungen weiter seinen gemächlichen, abwärtsgerichteten Weg, die US Indizes lassen sich von den Quartalszahlen berauschen und die Renditen für US Staatsanleihen bleiben niedrig. Es ist schon absurd, dass jede noch so kleine Unsicherheit im Verlauf der europäischen Schuldenkrise zu massiven Marktreaktionen führt. Die Renditen griechischer Anleihen springen inzwischen schon mal knapp 10% auf und ab, die Aktienmärkte werden niedergedrückt. Dabei gehen die Europäer konsequenter gegen die Schuldenkrise vor, als die Amerikaner. Es bleibt zwar viel Unsicherheit für den weiteren Verlauf, allerdings ist klar, dass sich die Europäer zuverlässig einigen werden. Das ist bemerkenswert, wird doch regelmäßig auf die Schwerfälligkeit der EU und Währungsunion geschimpft, weil jedes Land einen anderen Standpunkt vertritt. Die Wahrnehmung geht hier mit der Realität offensichtlich auseinander. Intuitiv ist es dennoch wahrscheinlicher, dass sich zwei Parteien einigen, als eine Union vieler Länder. Die Amerikaner beweisen uns gerade das Gegenteil. Vor einer Woche war der Durchbruch im Schuldenstreit zum Greifen nahe. Seit wenigen Tagen haben sich die Fronten wieder verhärtet. Der Präsident ist ratlos und trägt seinen Frust an die Öffentlichkeit. Und trotzdem, niemand zweifelt an einer Einigung in letzter Minute.

2008. Die Finanzkrise entwickelt sich. Bear Stearns ist im Mai 2008 das erste Opfer, das durch einen Verkauf der Insolvenz entging. Zwei Monate später werden Fannie Mae und Freddie Mac staatlich gestützt. Im September wird Lehman fallengelassen und in die Insolvenz geschickt. Die Konsequenzen kennen wir. Ich finde, dieses Beispiel zeigt, dass die Amerikaner durchaus in der Lage sind entgegen aller Notwendigkeit stur zu bleiben. Es ist also nicht vollkommen klar, dass sich eine Einigung mit der Tatsache einer Katastrophe erzwingen lässt. Letztlich wird dennoch eine Einigung erzielt werden. Die Frage ist nur, wann dies geschehen wird. Kommt es vor dem 2. August zu einer Einigung, ist alles in Ordnung. Es ist aber auch vorstellbar, dass es erst wenige Stunden oder Tage danach einen Kompromiss geben wird. Mit jedem weiteren Tag wird auch die Nervosität an den Märkten steigen. Bis kurz vor Ablauf der Frist ist nicht mit großen Marktverwerfungen zu rechnen. Reichen die verbleibenden Tage bis zum 2. August nicht aus, ist mit erheblichem Verkaufsdruck zu rechnen.

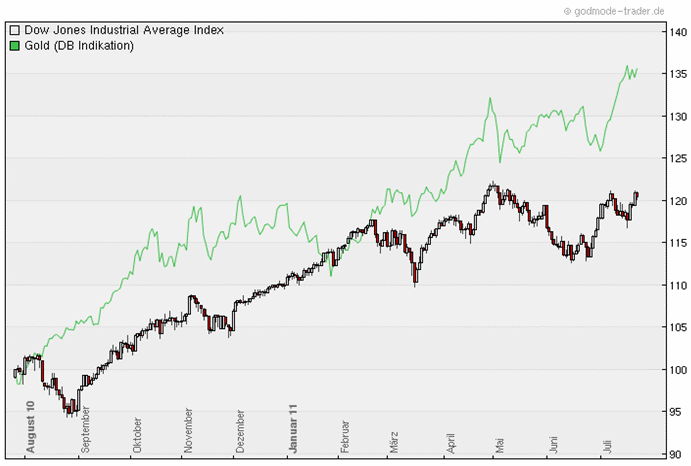

Für jeden Anleger ist es schwierig, sich in dieser Situation zu positionieren. Einerseits ist die Quartalssaison sehr gut gestartet, anderseits könnte die Aufwärtsbewegung im Dow Jones aufgrund des Schuldenstreits bald ein Ende finden und die Stimmung umschlagen. Wer long positioniert ist, kann sich für den Ernstfall mit einer long Position auf Volatilität absichern (siehe dazu http://www.godmode-trader.de/nachricht/Volatilitaet-traden-wie-die-Profis-So-geht-das,a2580109.html). Eine andere Variante ist, sich über Gold abzusichern. Gold steigt nahezu unaufhaltsam. Ein Ende ist derzeit nicht abzusehen. Der Aufwärtstrend von Gold ist zudem unabhängig von einer Einigung im Schuldenstreit, da ein Kompromiss nichts an der Gesamtsituation ändert. Die Unsicherheit wird hoch bleiben, die Schulden werden sich nicht in Luft auflösen, der Dollar wird nicht plötzlich massiv aufwerten, da die strukturellen Probleme weiterhin Bestand haben. Der unten stehende Chart zeigt Gold im Vergleich zum Dow Jones. Es ist deutlich zu erkennen, dass Gold den Dow Jones outperformt hat. Mit dem Ausbruch des Edelmetalls wurden Kursziele um1627 Dollar ausgelöst und ein weiterer Anstieg bis 1700 USD ist denkbar. Der Dow hingegen steht mit ca. 12700 Punkten kurz vor seinem Jahreshoch. Eine Verschnaufpause im Bereich 12800-12900 ist wahrscheinlich. Danach sind Ziele um 13000 denkbar (ausführliche Besprechung des Dow siehe Rocco Gräfes Anlayse http://www.godmode-trader.de/nachricht/DAX-und-DOW-5-Tage-sehr-passend-unterwegs-Neue-Wochenprognose-Performance-Index-Jones-Industrial-Average,a2595011.html). Das Aufwärtspotential bei Gold und Dow liegt zunächst bei 1,5-4%. Kommt es zu einer weiteren Eskalation im Schuldenstreit, dürfte Gold stärker gewinnen und der Dow verlieren. Das Zertifikat DE000DZ2RGA2 setzt auf eine Outperformance von Gold gegenüber dem Dow. Das Zertifikat läuft bis Oktober 2012, hat einen Hebel von 5 und ein Stop Loss bei 0,1 Euro. Gibt es eine Einigung im Schuldenstreit, dürfte der Dow Gold in der Performance schlagen. Das Zertifikat kann also als Absicherung gekauft werden, sollte bei einer Einigung allerdings auch wieder schnell verkauft werden, um Verluste zu begrenzen. Als Stop Loss lässt sich alternativ auch ein Ausbruch des Dow über 12850 setzen. Kommt es nicht rechtzeitig zu einem Kompromiss, verspricht die Strategie hohe Gewinne. Alternativ lässt sich bei einer Einigung mit dem Zertifikat DE000DZ2RGB0 (Laufzeit ebenfalls bis 10.12, Hebel 5 und SL bei 0,1) darauf setzen, dass der Dow besser performt als Gold.

Viel Erfolg

Lernen, traden, gewinnen

– bei Deutschlands größtem edukativen Börsenspiel Trading Masters kannst du dein Börsenwissen spielerisch ausbauen, von professionellen Tradern lernen und ganz nebenbei zahlreiche Preise gewinnen. Stelle deine Trading-Fähigkeiten unter Beweis und sichere dir die Chance auf über 400 exklusive Gewinne!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.