DOW Jones - Preis- und Zeitdimension weisen den Weg zur Jahresendrallye

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Jahresendrallye, Jahresendcrash, Jahresendrallye, ... Die zentrale Frage, die sich die Marktteilnehmer seit Wochen stellen, ist die nach der obligatorischen Jahresendrallye im breiten Gesamtmarkt. Da der Mai dieses Jahres entgegen der Regel "Sell in may and go away" fester verlaufen ist, wird die Möglichkeit einer Jahresendrallye in Frage gestellt.

Im Folgenden werden wir uns nach und nach an eine Prognoseerstellung basierend auf technischer Analyse herantasten.

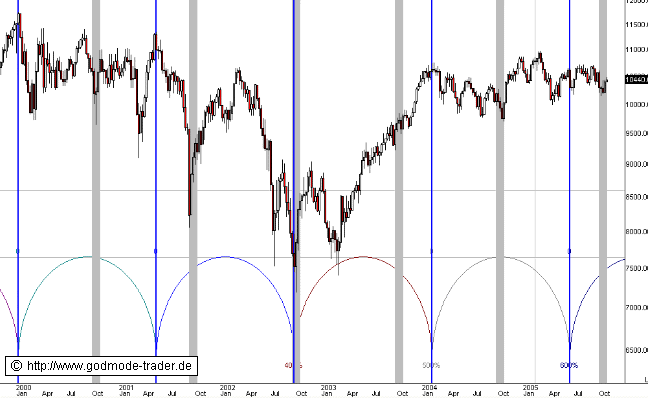

DOW Jones: 10.440 Punkte - Wochenchartlinienchart seit Anfang 2000.

Dargestellt ist der Kursverlauf seit Erreichen des Allzeithochs am 14.01.2000 bei 11.750 Punkten. Am 10.10.2002 erreichte der Index bei 7.197 Punkten sein Bärenmarkt-Tief. Das Jahr 2003 war durch eine steile Rallye, das Jahr 2004 durch eine ausgedehnte volatile Seitwärtskorrektur gekennzeichnet. Auch 2005 wird bislang durch einen zähen Korrekturprozess bestimmt.

-

Die Preisdimension - Der erste wesentliche Wegweiser

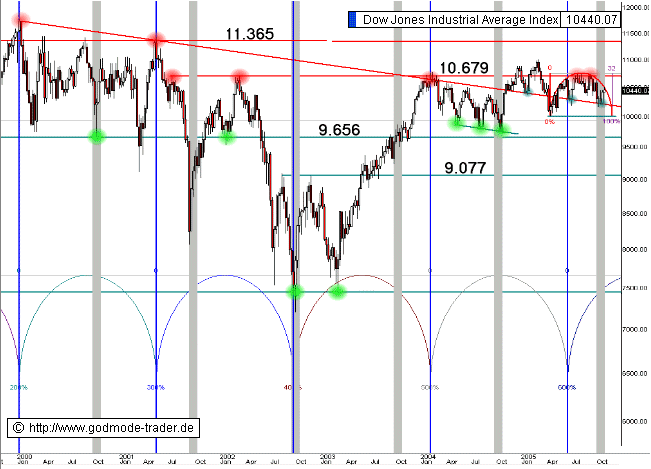

DOW Jones: 10.440 Punkte - Wochenkerzenchart seit Anfang 2000 mit Preismuster- und -strukturen.

Für die Neueinsteiger in Sachen charttechnischer Analyse sei kurz angemerkt, dass man mit der Kerzendarstellung quasi wie mit einer Lupe auf den Linienchart "draufhält". Kerzencharts zeigen mehr Einzelheiten des Kursgeschehens; mehr Informationen, die für Prognoseerstellung relevant sind. Jede einzelne Kerze steht im Wochenkerzenchart für den Zeitraum einer Woche. Im folgenden Chart sind alle wirklich relevanten, dominanten Strukturen in der Preisdimension markiert. Zentrale charttechnische Unterstützungsniveaus liegen bei 9.077, 9.656 und 10.000 Punkten. Außerdem wirkt die ehemalige primäre Abwärtstrendlinie bei derzeit ca. 10.200 Punkten als Unterstützung. Charttechnische Unterstützungsniveaus fungieren als potenzielle Kaufmarken. Im Bereich charttechnischer Unterstützungen ist die Wahrscheinlichkeit erhöht, dass Kurse nach oben abprallen. Bei 10.679 Punkten liegt eine so genannte "innere" Widerstandslinie, bei 11.365 Punkten eine weitere Widerstandslinie. Das Kursgeschehen seit Mitte April dieses Jahres läßt sich in eine Rounding Top eingrenzen, das sich unerhalb des 10.679er Widerstands formiert. Es handelt sich hierbei um eine obere Trendwendeformation. Deren Scheitellinie, allgemein SELL Triggerlinie genannt, verläuft auf dem psychologisch wichtigen Niveau von 10.000 Punkten. Erst ein nachhaltiges Unterschreiten der Marke von 10.000 Punkten auf Wochenschlußkursbasis würde ein umfassendes mittelfristiges Verkaufssignal auslösen. Diese Scheitellinie fungiert zunächst jedoch als starke charttechnische Unterstützung. "Mittelfristige Bullen" dürften mit hoher Wahrscheinlichkeit versuchen, den 10.000er Punktebereich zu verteidigen. Ist die Gegenwehr der Bullen stark genug, dürfte das bärische Rounding Top aufgeknackt werden.

-

Die Zeitdimension - Das Äquivalent der indianischen Fährtenleser ist der Zyklus-Analyst unter den technischen Analysten.

DOW Jones: 10.440 Punkte - Wochenkerzenchart seit Anfang 2000 mit Zyklendarstellung.

Im Folgenden sind 2 wichtige statische Zyklen markiert. Die Chartstrukturen in der Preisdimension sind der übersichtlichkeithalber wieder ausgeblendet. Mit den senkrechten blauen Linien ist der 72-Wochenzyklus abgetragen. Ausgangspunkt hier ist das Allzeithoch im Januar 2000. Der Zyklus funktionierte aber auch schon in den 90er Jahren. Im Takt von 72 Wochen wurden mittelfristig markante Hochs bzw. Tiefs ausgebildet. So das Hoch im Mai 2001, das Bärenmarkt-Tief im Oktober 2002, das Hoch im Januar 2004. Das kleine, eher untergeordnete Zwischenhoch im Juni dieses Jahres wurde ebenfalls angezeigt. Soviel zum 72-Wochenzyklus im DOW Jones. Mit den breiten hellgrauen senkrechten Balken ist der Oktobermonat eines jeden Jahres seit 2000 markiert. Seit dem Jahr 2000 startete im Oktober eines jeden Jahres eine Jahresendrallye. Sogar im Jahr 2000, in dem der Markt in den Bärenmarkt überging, gab es eine nicht unerhebliche Kurserholung ab Oktober. Das Sell Off Tief in 2001 lag im Oktober, das Bärenmarkt-Tief 2002 lag im Oktober, in 2003 gab es ab Oktober eine Fortsetzung der Rallye, in 2004 wurde der zähe Korrekturprozess im Oktober beendet. Und in diesem Jahr? Nach der Oktoberzyklik müßte der DOW Jones unmittelbar vor dem Start der Jahresendrallye stehen.

-

Die "Präzisionswaffe" - Wenn sich Preis- und Zeitdimension treffen - "Price-Time-Cluster"

DOW Jones: 10.440 Punkte - Wochenkerzenchart seit Anfang 2000 mit Preismuster- und -strukturen sowie Zyklendarstellung.

Markantes "Price-Time-Cluster" (1): In Oktober 2000 (Zyklus/grau) prallt der DOW Jones auf einer Unterstützung (Preis) bei 9.656 Punkten nach oben ab.

Markantes "Price-Time-Cluster" (2): Im Oktober 2002 (Zyklus/grau) prallt der Index auf einer Unterstützung (Preis) bei 9.447 Punkten nach oben ab. Darüberhinaus trifft der 72-Wochenzyklus (Zyklus/blau) auf den Oktober 2002.

Markantes "Price-Time-Cluster" (3): Anfang 2004 prallt der Index an einem Kreuzwiderstand bestehend aus einem Horizontalwiderstand bei 10.679 Punkten und der primären Abwärtstrendlinie nach unten ab. Der 72-Wochenzyklus (Zyklus/blau) trifft ebenfalls auf Anfang 2004. Dieser "Abpraller" leitet die Korrektur in 2004 ein.

Markantes "Price-Time-Cluster" (4): Im Juni 2005 prallt der Index an der inneren Widerstandslinie bei 10.679 Punkten nach unten ab. Gleichzeitig trifft der 72-Wochenzyklus (Zyklus/blau) auf diesen Monat.

Markantes "Price-Time-Cluster" (5): Im Oktober 2005 (Zyklus/blau) prallt der DOW Jones auf der überwundenen primären Abwärtstrendlinie, die während des gesamten Jahres 2005 als Unterstützung fungiert, nach oben ab und attackiert nun die obere Begrenzung des beschriebenen "Rounding Tops". Die Vorzeichen für eine bevorstehende Jahresendrallye stehen somit gut. Eine Mindestbewegung nach oben hat der Index bereits vollzogen. Allerdings schwächer als alle Oktober-Aufschwünge der letzten Jahre.

Bitte hier klicken, um den Chart in großer Ansicht zu laden.

-

Wir werden konkreter!

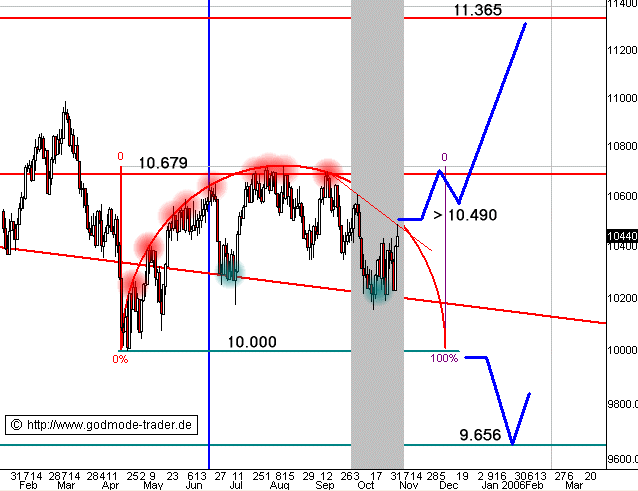

DOW Jones: 10.440 Punkte - Tageskerzenchart seit Februar 2005 mit Preismuster- und -strukturen sowie Zyklendarstellung.

Im Tageschart steht eine Kerze für einen Tag. Der Tageschart stellt quasi einen Zoom des Wochencharts dar. Noch mehr Einzelheiten werden für den Charttechniker sichtbar. Hier ist das "Rounding Top" gut erkennbar. Eine unglaublich beeindruckende Chartgrafik. Seit Mitte April dieses Jahres liegen alle Zwischenhochs auf dem Halbkreis des "Rounding Tops". Man sieht auch die primäre Abwärtstrendlinie, auf der 2 Zwischentiefs etabliert werden konnten. Während der Entwicklung dieses Halbkreises dürfte sich unter den Marktteilnehmern Schritt für Schritt ein bärisches Sentiment breitgemacht haben. Der Halbkreis bestimmt das Kursgeschehen maßgeblich, er drückt die Notierungen zunehmend nach unten auf die Scheitellinie bei 10.000 Punkten. Mehr und mehr Marktteilnehmer dürften sich entsprechend den "Vorgaben des Halbkreises" short positionieren. Gelingt ein Ausbruch aus dem Halbkreis, dürfte es eben diese Marktteilnehmer auf dem falschen Fuß erwischen. Und genau solche Marktsituationen lassen sich besonders profitabel handeln. Geraten Marktteiklnehmer in eine Zwangssituation, beispielsweise im Falle eines Short Squeeze, müssen sie sich egal zu welchem Preis eindecken. Erkennbar sind solche Zwangssituationen an einem anziehenden Momentum. Den Momentumbegriff nutze ich ich im Sinne des Orderflows pro Zeiteinheit. Je größer, desto besser. Alle Marktteilnehmer müssen quasi durch ein Nadelöhr. Und genau hier setzen wir an, wenn wir uns long in einen Short Squeeze einklinken. Steigt der DOW Jones auf Tagesschluß über 10.490 Punkte an, wird umgehend ein charttechnisches Kaufsignal bis 10.679 Punkte ausgelöst. Bei 10.679 ist eine Konsolidierung möglich, anschließend dürfte der Index in Richtung 11.000 und 11.365 Punkte durchstarten. Beachten Sie die Bedingung für diese Kursziele. Der Index muß auf Tagesschluß (!) über 10.490 Punkte steigen. Fällt der DOW Jones innerhalb des "Rounding Tops" weiter ab, dürfte er auf der 10.000er Marke nach oben abprallen. Insofern ist die 10.000 spekulativ ein Kauf. Ein nachhaltiges Unterschreiten der 10.000er Marke würde ein Verkaufssignal bis 9.656 Punkte auslösen. Ein Unterschreiten der 10.000 Punktemarke würden wir nicht shorten, da der Index entsprechend der 2005er Marktcharakteristik stark "Rebreak"-anfällig ist. Sprich, wichtige Unterstützungsniveaus werden temporär gebrochen, um Stopps unterhalb der Unterstützung zu testen "Gunning the stops", anschließend startet ein "Rebreak", die Rückkehrbewegung über die zuvor gebrochene Unterstützung. Solche "Rebreaks" sind im Sinne starker Kaufsignale zu interpretieren.

Die Wahrscheinlichkeit ist hoch, dass der DOW Jones in Kürze zu einer Jahresendrallye startet. Die Bedingung ist ein Anstieg über 10.490 Punkte!

Sticht das Oktoberzyklusmuster das Preismuster, nämlich das "Rounding Top" aus? Dazu bitte zum nächsten und letzten Chart scrollen.

-

Auf die "Pace Maker" (Schrittgeber/Vorläufer) schauen!

Wochenchartabgleich vom US Bankindex (BKX) und DOW Jones.

Abgesehen davon, dass eine Reihe von Aktien aus dem DOW Jones wieder solide Chart Setups aufweisen, - Wal Mart als Vorläuferaktie mit einem inversen SKS Boden -, weist auch der US Bankindex(BKX) den Weg nach oben. Seit 2004 hat der Index entweder synchron mit dem DOW Jones Zwischentiefs ausgebildet oder aber, - und das ist entscheidend -, vorzeitig. In der Regel eine Woche vor dem DOW Jones. Werfen Sie einen Blick auf den Chartabgleich. Mit den senkrechten blauen Linien sind 5 kurz-/mittelfristige Zwischentiefs markiert.

Zur aktuellen Situation: Seit 3 Wochen zieht der BKX ausgehend von einer charttechnischen Kreuzunterstützung bei 92,73 Punkten wieder an. In dieser Woche durchbricht der BKX sogar seine mehrmonatige Abwärtstrendlinie, die das Analogon zum "Rounding Top" vom DOW Jones darstellt.

Fazit: Wenn der DOW Jones auf Tagesschluß über 10.490 Punkte ansteigt, generiert dies umgehend ein charttechnisches Kaufsignal bis 10.679 Punkte. Bei 10.679 ist eine Konsolidierung möglich, anschließend dürfte der Index in Richtung 11.000 und 11.365 Punkte durchstarten. Dies wäre das Scenario einer Jahresendrallye. Es wird durch das Argument der Oktober-Zyklik gestützt, durch die Charakteristik dieses Jahres "Fakeouts" (charttechnische Fallen) zu bilden, - insofern ist ein Aufbrechen des "Rounding Tops" zu erwarten -, und durch Intermarketfaktoren wie den vorlaufenden US Bankindex (BKX). Sollte der DOW Jones innerhalb des "Rounding Tops weiter abfallen, ist er bei 10.000 Punkten ein spekulatives Trading Buy.

Autor: Harald Weygand - Head of Trading von GodmodeTrader.de

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.