Dieser Crashprophet warnt nach langem Schweigen

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Es gab Zeiten, da konnte man von Crashpropheten wie Nouriel Roubini oder Albert Edwards wöchentlich lesen, dass die Welt bald untergehen wird. Jedes Mal lagen sie falsch. Vielleicht liegt es daran, dass sie sich in den letzten Quartalen seltener zu Wort meldeten oder zumindest weniger öffentlichkeitswirksam.

Jetzt schafft es eine Analyse von Albert Edwards, Permabär der Société Générale, wieder in die Schlagzeilen. Im Gegensatz zu sonst üblichen Rundumschlägen hat die Analyse eine bestechende Story. Dabei geht es um die Outperformance des S&P 500 gegenüber dem gleichgewichteten S&P 500.

Interessiert an weiteren Beiträgen von mir? Diese gibt es exklusiv in stock3 Plus. Mit dem Code STARTPLUS kannst Du das redaktionelle Premiumpaket von stock3 einen Monat lang kostenfrei testen.

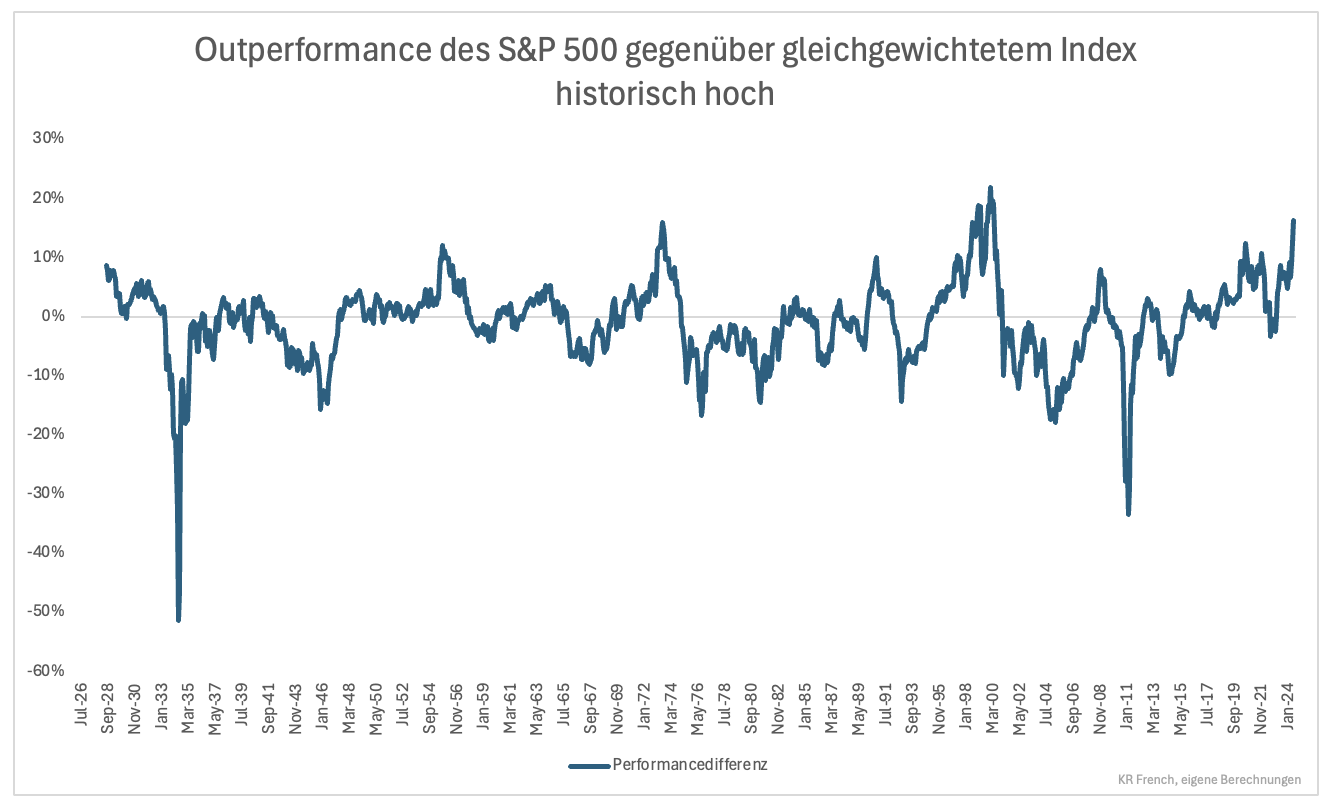

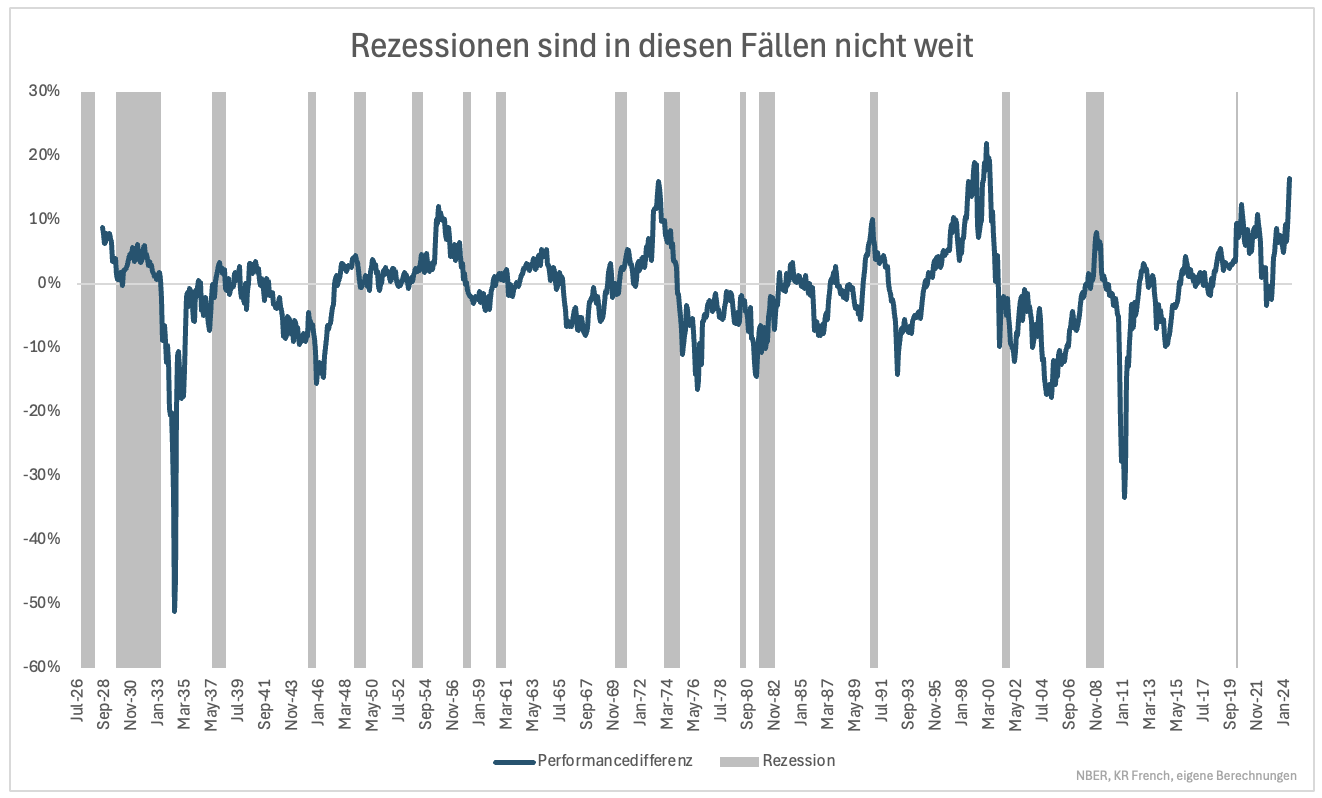

Die Outperformance erreicht beinahe historisches Ausmaß (Grafik 1). Ausschlaggegend ist die Outperformance über einen Zeitraum von zwei Jahren. Was die Performancedifferenz aussagt, ist einfach zu erklären. Vor allem Megacaps laufen gut, der Rest des Marktes läuft schlecht. Das ist eine Story, die wir im Prinzip schon kennen.

Erreicht die Outperformance einen Extremwert wie jetzt, hat das allerdings Bedeutung. Die Outperformance ist Zeichen von Euphorie und sehr hohen Erwartungen, die sich erfahrungsgemäß nicht vollständig erfüllen. Irgendwann bemerken Anleger, dass sie zu optimistisch waren. Jeder will plötzlich verkaufen, da man konzentrierte Wetten eingegangen ist.

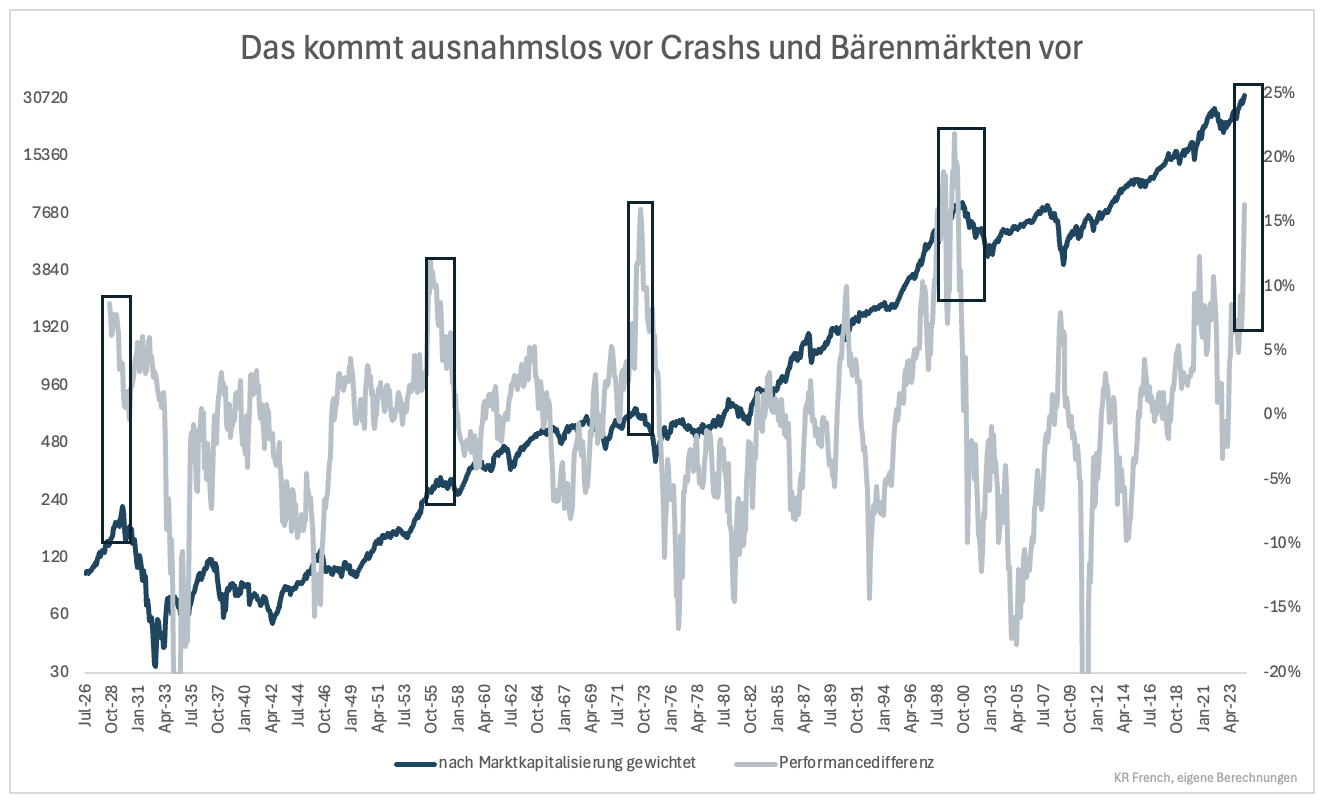

Wollen alle gleichzeitig Aktien von Unternehmen verkaufen, die selbst unter den günstigsten Bedingungen noch überbewertet sind, kommt es zum Crash oder Bärenmarkt (Grafik 2). Das war 1929 nicht anders als zur Jahrtausendwende oder in den 70er-Jahren. Ein solcher Crash hat weitreichende Konsequenzen. Nicht nur Aktienkurse leiden, auch die Gesamtwirtschaft.

Wenn Anlegerträume platzen, hat das gute Gründe. Diese nehmen bei Unternehmen wie derzeit Microsoft oder Meta ihren Ausgang. Sie investieren plötzlich sehr viel weniger in den Ausbau der Infrastruktur. Es geht inzwischen global um hunderte Milliarden USD. Fehlen diese Investitionen, stottert auch die Gesamtwirtschaft.

Entlang der gesamten Wertschöpfungskette muss gespart werden. Mittelfristig haben zwar viele Angst davor, dass künstliche Intelligenz Arbeitsplätze vernichtet, doch kurzfristig schaffen sie Jobs. Nicht nur die Infrastruktur muss entstehen, auch Anwendungen müssen entwickelt werden.

Nach der Jahrtausendwende führte der Rückgang der Investitionen und Sparmaßnahmen entlang der Wertschöpfungskette zu einer milden Rezession. Ähnliches wäre heute wieder zu erwarten, wenn die Träume erst platzen. Die Aktienkurse dürften hingegen alles andere als einen milden Abschwung erleben.

Ob das Hoch bei Aktien wie Nvidia und Microsoft bereits erreicht wurde, weiß niemand. Rebounds wie am Montag lassen daran zweifeln. Dass die Einbahnstraße nach oben irgendwann endet, muss allerdings jedem klar sein.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Gibt es ggf. einen Zusammenhang zur guten Performance der "small Caps" in der jungen Vergangenheit?

Möglicherweise gibt es ja auch eine smooth verlaufende Umschichtung?