Diese Rezession ist gleichzeitig ein Boom!

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wächst die US-Wirtschaft oder schrumpft sie? Diese Frage ist nicht einfach zu beantworten. Das reale (also inflationsbereinigte) Bruttoinlandsprodukt (BIP) in den USA ist bereits zwei Quartale in Folge gefallen, im ersten Quartal um annualisiert (aufs Gesamtjahr hochgerechnet) 1,6 Prozent und im zweiten Quartal nach vorläufigen Daten um 0,9 Prozent. Damit ist das Kriterium einer "technischen Rezession" erfüllt. Bald könnte auch eine tatsächliche Rezession folgen.

Der Rückgang des realen BIPs bedeutet, dass mengenmäßig weniger Waren und Dienstleistungen produziert wurden. In diesem Sinne ist die Wirtschaft also tatsächlich in den vergangenen beiden Quartalen geschrumpft. Doch das reale, also preisbereinigte BIP, erzählt nicht die gesamte Geschichte.

Normalerweise führen Rezessionen dazu, dass Verbraucher und Unternehmen weniger verdienen und weniger ausgeben. Das ist auch nur logisch, wenn weniger produziert und konsumiert wird. Doch in der aktuellen wirtschaftlichen Schwächephase sieht das entschieden anders aus.

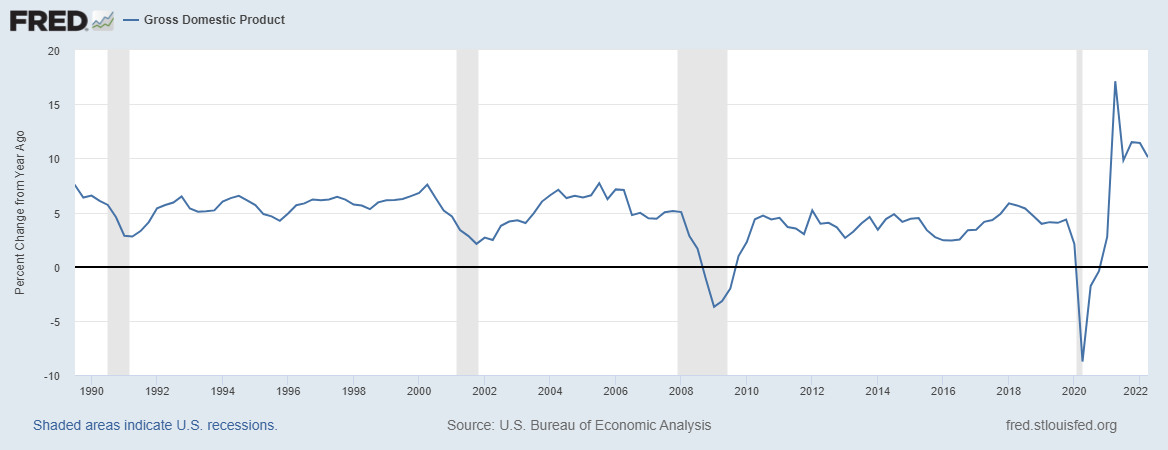

Während das reale (also inflationsbereinigte) BIP schrumpft, wächst das nominale BIP so stark wie seit vielen Jahrzehnten nicht mehr! Verantwortlich dafür ist die Inflation, denn das nominale Wachstum ist nichts anderes als die Summe aus realem Wachstum und Inflation. Die folgende Grafik zeigt die Wachstumsrate des nominalen (nicht inflationsbereinigten) BIPs, jeweils gegenüber dem Vorjahresquartal und ohne Saisonbereinigung.

Nachdem die US-Wirtschaft nominal wegen der Corona-Pandemie drei Quartale in Folge geschrumpft war, befindet sie sich seit dem zweiten Quartal 2021 in einem (nominalen) Boom, wie es ihn selten gab, mit nominalen Wachstumsraten gegenüber dem Vorjahresquartal von 17,1 Prozent, 9,8 Prozent, 11,5 Prozent, 11,4 Prozent und 10,1 Prozent in den vergangenen fünf Quartalen!

Das hohe nominale Wirtschaftswachstum bedeutet, dass der Wert der produzierten Waren und Dienstleistungen in Dollar gerechnet stark steigt.

Zusammengefasst stellt sich die Situation also so dar: Mengenmäßig werden etwas weniger Waren und Dienstleistungen produziert als zuvor (real leicht negatives Wachstum), in Dollar gerechnet werden allerdings sehr viel mehr Waren und Dienstleistungen produziert (hohes nominales Wachstum), weil alles so viel teurer ist als zuvor!

Was ist nun entscheidend, das reale oder das nominale Wachstum? Will man die Frage beantworten, ob die Volkswirtschaft insgesamt ärmer oder wohlhabender wird, ist natürlich das reale Wachstum entscheidend. Niemand hat schließlich etwas davon, wenn weniger Waren und Dienstleistungen zur Verfügung stehen, diese aber insgesamt mehr kosten.

Dass das reale Wachstum entscheidend ist, gilt aber nicht für alle Fragestellungen. Das hohe nominale Wachstum bedeutet auch, dass die Umsätze und Gewinne der Unternehmen insgesamt nominal steigen dürften und auch die Verbraucher nominal mehr in der Tasche oder auf dem Konto haben. Psychologisch hat das eine gänzlich andere Wirkung als fallende Kontostände! Mengenmäßig werden also alle etwas ärmer, weil weniger Waren und Dienstleistungen produziert (und damit auch konsumiert) werden. In Dollar gerechnet wird aber deutlich mehr konsumiert und produziert als zuvor und wegen höherer Löhne und Unternehmensgewinne dürfte auch der "gefühlte Wohlstand" zunehmen.

Aber die positiven Auswirkungen des hohen nominalen Wachstums beschränken sich nicht auf psychologische Effekte. Das hohe nominale Wachstum führt auch zu einer besseren Schuldentragfähigkeit bei hoch verschuldeten Unternehmen und Verbrauchern. Denn Schulden sind in der Regel nominale Größen. Steigen Umsätze, Gewinne und Löhne wegen der hohen Inflation, dann lassen sich die Schulden aus der Vergangenheit, die in ihrer Höhe unverändert bleiben, leichter bedienen bzw. zurückzahlen. Zwar kann dieser Effekt durch steigende Zinsen in Folge der höheren Inflation wieder kompensiert werden, dies ist aber aktuell nur zu einem kleinen Teil der Fall, denn die Inflationsrate liegt deutlich höher als die Zinsen (negative Realverzinsung).

Im Idealfall führt die aktuelle Entwicklung zu einer Reflationierung der Realwirtschaft. Alte Schulden verlieren real an Wert und Verbraucher und Unternehmen haben dadurch im Anschluss wieder mehr Möglichkeiten, zu konsumieren und zu investieren. Die real schrumpfende Wirtschaft macht aktuell zwar alle etwas ärmer, doch wenn durch die hohe Inflation das langfristige Wachstumspotenzial der Wirtschaft wieder zunimmt, weil sich die Schuldenlast verringert, wäre das eine keineswegs schlechte Entwicklung.

Fazit: Die aktuell in den USA drohende Rezession unterscheidet sich von früheren wirtschaftlichen Schwächephasen vor allem dadurch, dass sie wegen der Inflation gleichzeitig mit nominal sehr hohen Wachstumsraten einhergeht. Die nominal hohen Wachstumsraten machen das reale Schrumpfen psychologisch leichter erträglich (weil Umsätze, Gewinne und Löhne nominal steigen) und können gleichzeitig zu einer Reflationierung der Wirtschaft führen. Auch für die Börsen dürfte eine reale Rezession, die mit einem nominal hohen Wachstum verbunden ist, leichter erträglich sein als eine auch nominal schrumpfende Wirtschaft.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Ewiges Wachstum ist schwierig. Frag mal Rainer Calmund 😂

...eeeeeewiges Wachstum, klasse Beitrag,

Crack up Boom