Die Zinsen spielen verrückt

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Wer nach der Leitzinssenkung der Europäischen Zentralbank dachte, dass sich Normalität einstellen könnte, hat weit gefehlt. Die Banken haben zwar die bei der EZB geparkten Gelder stark reduziert, aber von einer Normalisierung des Geldmarktes sind wir noch weit entfernt. Lediglich die Privatinvestoren werden nun mit geringeren Einlagenzinsen abgespeist. Die Zinsen für Überziehungskredite bleiben aber unverändert auf hohem Level.

Allerdings gibt es inzwischen Banken, die für neue Gelder einen Zins von 2,5% p.a. zahlen, und das für die Dauer von drei Jahren. Nun stellt sich hierbei aber die Frage, ob die Banken das müssen oder mehr wissen. Die hohen Zinsen können bedeuten, dass die Not bei den Banken größer als bisher vermutet ist und die Banken händeringend neue Einlagen generieren müssen, um den gesetzlichen Anforderungen und ihren eigentlichen Aufgaben entsprechen zu können. Andererseits könnte man aber auch vermuten, dass die Banken bereits in den kommenden Jahren mit deutlich steigenden Zinsen rechnen und sich jetzt die noch günstigen Konditionen sichern wollen. Dies würde dem Kinderspiel: „Ich sehe was, was Du nicht siehst“ entsprechen. Vieles spricht gegen diese Annahme, aber das ist alles andere als ermutigend. Dass Banken auf dem Zahnfleisch gehend um die Gunst der Investoren buhlen und gleichzeitig mit dem Einlagensicherungsfonds werben, beruhigt Investoren nicht wirklich. Die Welt hat sich komplett gedreht und immer mehr Banken werden von den Ratingagenturen abgestraft. Alleine 13 italienische Banken hat es in dieser Woche wieder erwischt. Die guten Quartalszahlen der amerikanischen Häuser signalisieren zwar Hoffnung für die Branche, aber woher die Gewinne kommen, muss noch genauer analysiert werden. Ob hierbei mit billigem Zentralbankgeld spekuliert oder seriös gewirtschaftet wurde, ist die Gretchenfrage.

Klaus Stopp, stv. Leiter Rentenhandel der Baader Bank

„Was in Deutschland nicht funktioniert, muss in Europa scheitern.“

Das Bundesverfassungsgericht macht Politik

Das Bundesverfassungsgericht rückt immer mehr in den Mittelpunkt unserer Politik und muss unliebsame Entscheidungen der Politiker absegnen. Oft drängt sich der Eindruck auf, dass sich die Politik hinter der Judikative versteckt. In unserem Grundgesetz wurde zur Verbesserung der Lebensqualität aller Deutschen ein finanzieller Ausgleich zwischen den einzelnen Bundesländern festgeschrieben. Das ist einer der großen Unterschiede zum europäischen „Staatenausgleich“. Nun wissen wir aber seit Dienstag dieser Woche, dass der Freistaat Bayern nicht länger bereit ist, Geld an die anderen Landesregierungen zu zahlen und somit deren Lebensunterhalt zu sichern. Diese Denkweise kommt uns sehr bekannt vor. Auch dass sich in diesem Falle das Bundesverfassungsgericht mit der Problematik beschäftigen muss. Aber Bayern zahlt jährlich „lediglich“ ca. 4 Milliarden € in den Topf ein, aus dem jahrelang selbst entnommen werden durfte. Der deutsche Steuerzahler kann von solchen „Peanuts“ nur noch träumen und hätte gerne die Probleme Bayerns. Dieses bayerische Ansinnen ist sicherlich der für 2013 anstehenden Landtagswahl geschuldet, aber es verdeutlicht andererseits, dass auch den Deutschen das Hemd näher ist, als der Rock. In jedem Unternehmen werden vor Veränderungen im bisherigen Ablauf stets umfassende Tests durchgeführt. Nur wenn diese erfolgreich abgeschlossen wurden, werden die Abläufe an die neuen Vorgaben angepasst. Das Nichtfunktionieren verhindert das „Going live“. Wenn aber innerhalb Deutschlands bereits das Solidaritätsprinzip Risse aufweist, dann ist es nicht verwunderlich, dass in Europa die nationalistischen Begehrlichkeiten das „europäische Haus“ zum Schwanken bringen. Zu unterschiedlich sind die Wurzeln der einzelnen „Stämme“ und auch in Deutschland ist das nicht anders. Wir sprechen in Deutschland immerhin eine Sprache, wenn auch die Dialekte in Norddeutschland und Bayern nicht unterschiedlicher sein könnten.

„Verstöße gegen Verträge sind gelebte Praxis“

Hellenische Insolvenz-Verschleppung

Den Griechen geht wieder einmal das Geld aus. Die Regierung ist auf der Suche nach einem Überbrückungskredit bei internationalen Geldgebern, um über die nächsten Monate zu kommen. Ohne Hilfe der Euro-Partnerländer und des Internationalen Währungsfonds (IWF) wird dem Land innerhalb weniger Wochen das Geld ausgehen. Denn die nächste Tranche aus dem Hilfspaket für Griechenland wird voraussichtlich erst im September ausgezahlt. Das auch nur unter der Vorraussetzung, dass die aus Europäischer Zentralbank (EZB), IWF und EU-Kommission bestehende Troika ihr Plazet dazu gibt. Schon jetzt ist aber klar, dass bisher 80 % der Auflagen nicht erfüllt wurden. Das scheint die Herren Politiker nicht zu stören und daher zweifelt kaum jemand daran, dass Griechenland, obwohl es nicht in der Lage ist, die Reformen umzusetzen, trotzdem diesen Überbrückungskredit erhält. Gebetsmühlenartig wird immer wieder darauf hingewiesen, dass man eine große Familie sei und sich gegenseitig stützt. Im Unternehmensbereich nennt man ein derartiges Vorgehen Insolvenzverschleppung.

Dass hierbei gegen Verträge und Auflagen verstoßen wird, scheint niemanden zu interessieren. Es kann sein, dass unsere Volksvertreter erst nach einem möglichen Italienkollaps die Dramatik erkennen werden, aber dann ist es zu spät! Und bis zur Entscheidung des Bundesverfassungsgerichts am 12. September kann die Welt bereits eine ganz andere sein.

„Neue Telenovela: Gute Steuer, schlechte Steuer“

Deutsche Zinslast nur noch schwer beherrschbar

Die Zinsen sinken und sinken und trotzdem sind die Kosten dafür im Bundeshaushalt auf 37 Mrd. € angewachsen. Das entspricht über 12% des Gesamtvolumens und die Tendenz ist steigend. Diese Tatsache ist umso verwunderlicher, da die Steuereinnahmen sprießen und die neuen Schulden zu extrem günstigen Konditionen refinanziert werden können. Für das Jahr 2015 wird sogar bereits von einer jährlichen Zinslast von 50 Mrd. € ausgegangen. Wer soll das bezahlen? Diese Frage drängt sich schon lange auf und die Beantwortung wird nicht einfacher, wenn man die möglichen Risiken mit ins Kalkül zieht. Kämen noch Zweifel der Investoren an der Zahlungsfähigkeit Deutschlands hinzu, wären die Folgen unkalkulierbar. Somit erinnert die Situation in Euroland sehr stark an die Jungfernfahrt der Titanic. Auch die Titanic wurde als tolle Errungenschaft gepriesen und wie der Euro für sehr widerstandsfähig (=unsinkbar) gehalten. Wie weit wir aktuell von dem Eisberg entfernt sind, kann niemand zuverlässig beantworten, denn Seekarten für das Eurogewässer wurden vorher nicht angefertigt. Ob es wirklich soweit kommt und welche Kapelle an Deck spielen wird, muss abgewartet werden. Es gibt nur eine Rettung für den Euro und die wird schmerzhaft alle „Vermögenden“ treffen. Die Definition „vermögend“ wird noch zu treffen sein, aber nur mit den modernen staatlichen „Folterinstrumenten“ wie Vermögenssteuer, Zwangsanleihe, Mehrwertsteuererhöhung auf ein einheitliches europäisches Niveau (21%), Abbau von Steuerprivilegien etc. besteht die Möglichkeit den Schuldenberg und die damit verbundene Zinslast zu senken. Eine neue Telenovela „Gute Steuer, schlechte Steuer“ wird also Deutschland in zwei Lager spalten, arm und reich.

„Auf ermäßigtem Niveau kommt Nachfrage auf“

Peugeot 2016 bei ca. 7,40% Rendite

Französische Autobauer unter Druck

Die konjunkturellen Probleme in Europa und den USA sind zwar nicht miteinander zu vergleichen, aber sie haben gemeinsame Wurzeln. Ohne eine Belebung am Arbeitsmarkt ist eine Entspannung am Immobilienmarkt nicht möglich und somit kann auch in der Finanzwirtschaft nicht aufgeatmet werden. Diese Probleme kennen in Deutschland wesentlich weniger Menschen als im restlichen Europa, aber auch der angekündigte Stellenabbau bei Karstadt, Opel und Metro macht deutlich, dass wir nicht auf einer Insel der Glückseeligen leben. Durch Frankreich ging in den vergangenen Tagen ein Aufschrei der Entrüstung als die Pläne von PSA Peugeot Citroen bekannt wurden, tausende Stellen abzubauen. Das Bekenntnis, dass momentan monatlich ca. 200 Mio. € Verlust gemacht wird, ließ auch die Bondholder unruhig werden. Solche Meldungen sind Gift für die Anleihen des französischen Autobauers. Rentierte u.a. die 2016 endfällige Anleihe von Peugeot (A0VSYU) am 6. Juli noch mit ca. 4,75%, so stieg die Rendite in der Spitze auf 8,10% an. In „Sippenhaft genommen“ wurden auch die Anleihen von Renault, allerdings in deutlich geringerem Ausmaß. Die ebenfalls 2016 endfällige Anleihe (A1GRNK) rentierte am 6. Juli noch bei 4,20% und stieg wegen der negativen Schlagzeilen beim Konkurrenten Peugeot bis auf ca. 5,20%. Insgesamt reagierten die Privatanleger verschnupft auf diese Unternehmensnachrichten, aber inzwischen ist auf dem stark ermäßigten Niveau wieder Kaufinteresse auszumachen.

„Gigantische Nachfrage nach Anleihen von Nestle und Gazprom“

Take a break – take a summer break

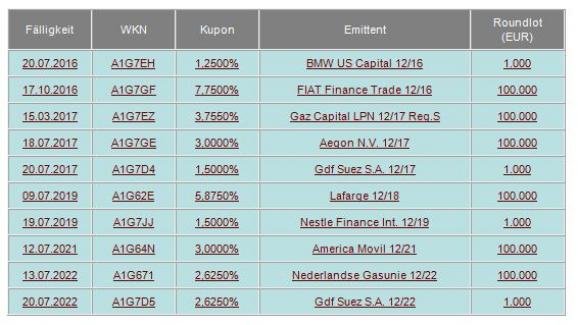

So langsam aber sicher verabschiedet sich nun auch der Primärmarkt in den Sommerurlaub. Die wenigen neuen Anleihen konnten jedoch problemlos platziert werden und erfreuten sich solider Nachfrage.

Der größte Lebensmittelkonzern der Welt, die schweizerische Nestle SA (Aa2/AA), emittierte einen 500 Mio. € schweren Bond zu einem Zinssatz von 1,5%. Da es derzeit um den einzigen Euro-Bond des Unternehmens handelt, war die Nachfrage entsprechend groß. Die Anleihe ist am 19. Juli 2019 fällig. Für die Anleihe lagen Aufträge über ca. 6,8 Mrd. € von 258 institutionellen Investoren vor. Knapp 30% der Emission wurden bei Anlegern in Deutschland und Österreich platziert.

Die russische Gazprom (Baa1) emittierte eine 750 Mio. € große Neuemission. Die Nachfrage war gigantisch. Für diesen Titel und die gleichzeitig begebene US-Dollar-Anleihe über 1 Mrd. USD gingen insgesamt Kaufaufträge für rund 20 Mrd. € ein. Der Kupon der auf Euro lautenden Tranche ist mit 3,75% festgeschrieben. Der Bond wird im Jahre 2017 fällig.

Das niederländische Versicherungsunternehmen AEGON (A3/A-) zahlt seinen Investoren 3%, um sich mit 500 Mio. € über den Bondmarkt zu refinanzieren. Die Anleihe läuft bis zum Jahre 2017.

Neue Unternehmensanleihen

„Charttechnisch spitzt sich die Lage zu“

Euro-Bund-Future

Die Entwicklung des Euro-Bund-Future ist nicht mehr für alle Marktteilnehmer nachvollziehbar. Viele Investoren warten auf die überfällige Reaktion nach dem doch rasanten Anstieg der vergangenen Handelstage. Die Krise lebt in den Köpfen aller Marktteilnehmer immer weiter und treibt das Sorgenbarometer Richtung Allzeithoch (1. Juni 2012) bei 145,97%. Dennoch sei die Frage erlaubt, ob sich Deutschland die Rettung Europas leisten kann? Für den Fall der Fälle (GAU) kann man das sicherlich verneinen, aber es interessiert noch niemanden. In diesem Zusammenhang muss ich immer wieder an meine Zeiten als Aktienhändler denken. Damals spielte ich mit Vorliebe die Shortseite bei der Aktie der Deutschen Telekom. Als ich bei ca. 100,00 € einen Leerverkauf tätigte, wurde ich von einem befreundeten Fondsmanager gerügt, dass eine solche Position in dem „Unternehmen der Zukunft“ nicht wirklich sinnvoll sei. Die Kursentwicklung der letzten 12 Jahre spricht aber eine andere Sprache. So kann es irgendwann auch dem Euro-Bund-Future ergehen. Noch flüchten sich alle Investoren in ausgewählte Staatsanleihen. Allerdings spitzt sich die Lage auch aus charttechnischer Sicht zu. Ein Überwinden des bisherigen Höchstkurses eröffnet Chancen auf 147,00%, andererseits wäre ein nochmaliges Scheitern am Gipfel für viele Händler ein Zeichen einer anstehenden Gegenreaktion, die in dem Bereich 142,26% (Hoch vom 25. Juni) enden könnte.

Aktuelle Marktentwicklung

Deutschland

Der richtungsweisende Euro-Bund-Future schloss am gestrigen Abend mit einem gehandelten Volumen von lediglich 0,491 Mio. Kontrakten bei 145,34% (Vw.: 144,64%).

Die Tradingrange lag in der Berichtswoche zwischen 144,52% und 145,50% (Vw.: 141,38% und 144,71%).

Der Euro-Buxl-Future (Range: 135,68% und 138,40%) schloss bei 138,04% (Vw.:135,90%),

der Euro-Bobl-Future (Range: 127,59% und 128,09%) bei 128,03% (Vw.: 127,63%)

und der Euro-Schatz-Future (Range: 110,795% und 110,94%) bei 110,92% (Vw.: 110,795%).

Die Rendite der zehnjährigen Bundesanleihe (Bundesbankfixing) lag bei 1,206% (Vw.: 1,319%).

USA

Zweijährige US-Treasuries rentieren bei 0,23% (Vw.: 0,27%),

fünfjährige Anleihen bei 0,61% (Vw.: 0,63%),

die richtungsweisenden zehnjährigen Anleihen bei 1,49% (Vw.: 1,50%)

und Longbonds mit 30 Jahren Laufzeit bei 2,59% (Vw.: 2,60%).

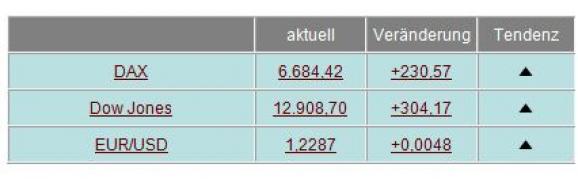

Am Aktien- und Devisenmarkt waren gegenüber der vergangenen Woche folgende Änderungen zu registrieren:

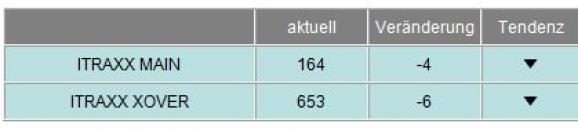

Im Vergleich zur Vorwoche notierten die I-Traxx-Indizes tiefer. Der I-Traxx Main -für Unternehmensanleihen guter Bonität- reduzierte sich um 4 auf 164 Punkte, was auf eine geringere Risikoeinschätzung der Anleger hinweist. Der I-Traxx-Cross-over, der für spekulative Hochzinsanleihen steht, gab um 6 Punkte auf 653 nach, woran abzulesen ist, dass die Anleger ihre Risiken, die sie mit einem Engagement eingehen, ebenfalls geringer als in der Vorwoche beurteilen.

Die I-Traxx-Indizes bilden derivative Kreditausfallversicherungen (Credit Default Swaps, CDS) ab, mit denen sich Investoren den Ausfall von Unternehmensanleihen absichern.

I-Traxx Entwicklung seit der vergangenen Woche:

„Spanische Woche“

Verrückte Welt

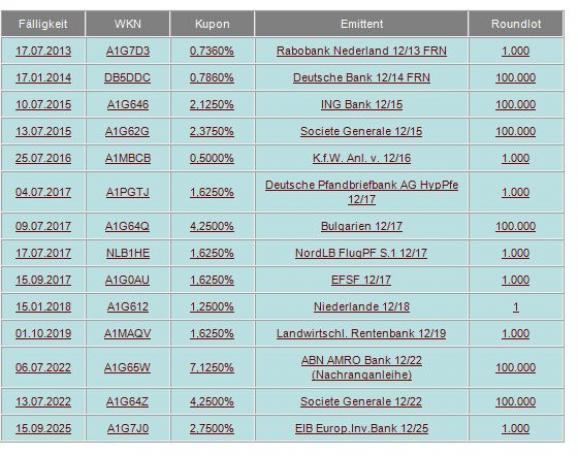

Staatsanleihen und sonstige Neuemissionen

Am heutigen Donnerstag wird gespannt auf die Begebung der spanischen Staatsanleihen geblickt. Hierbei sollen insgesamt 3 Mrd. € über Laufzeiten von zwei und fünf Jahren eingesammelt werden. Im Laufe des Tages entscheiden unsere Politiker zusätzlich auch über die Finanzspritze an spanische Banken im Volumen von bis zu 100 Mrd. €. Der Größenunterschied ist schon frappierend!

Ohne negative Überraschung sollte aber die für heute geplante Mittelaufnahme Frankreichs verlaufen. Die Refinanzierung von bis zu 9 Mrd. € bei Laufzeiten von drei, vier und fünf Jahren gilt als gesichert. Dennoch wird man nicht in den Genuss der Konditionen einer gestern in Deutschland getätigten Auktion kommen. Die planmäßige Aufstockung der zweijährigen Nullkupon-Bundesschatzanweisungen (113738) mit Endfälligkeit 2014 konnte bei 2-facher Überzeichnung mit einer negativen Durchschnittsrendite von -0,06% zugeteilt werden. Das Gesamtvolumen dieser Gattung beläuft sich nach der Aufstockung um 5 Mrd. € nun auf 15 Mrd. €. Eine weitere Auktion lässt aber noch mehr staunen. Der EFSF hat sich am Kapitalmarkt Geld geliehen und musste dafür ebenfalls keine Zinsen zahlen, sondern durfte sich einer 3-fachen Überzeichnung der 1,5 Mrd. € großen Emission über sechs Monate erfreuen. Diese Entwicklung vermag Politikern gefallen, aber ist nur begrenzt nachvollziehbar. Der EFSF sammelt Geld für Staaten ein, die vom Kapitalmarkt weitestgehend abgeschnitten sind, da man diesen Staaten kein Geld mehr leihen will. Dass man aber dem EFSF Geld zur Verfügung stellt, ist nur der Solvenz der Bürgen geschuldet. Vielen "Nehmerländern" ist es ein Dorn im Auge, dass der EFSF in seiner Funktion als Zwischenhändler sogar noch Geld damit verdient.

Grundsätzlich wird also nur noch geschaut, wer für die Verbindlichkeiten haftet und nicht ob derjenige das stemmen kann, geschweige denn, für was das Geld verwendet wird. Verrückte Welt.

„Euro Quo vadis?“

Weder Fisch noch Fleisch

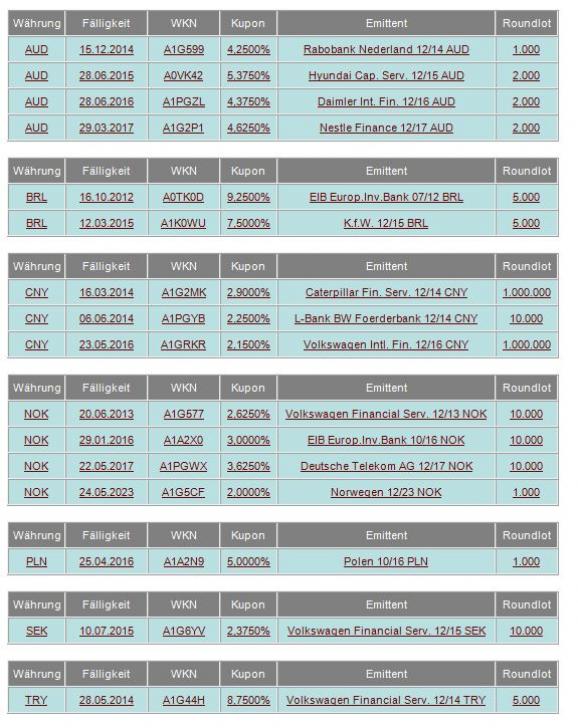

Währungsanleihen

Vorerst konnte der Wertverlust gegenüber dem amerikanischen Greenback zwar gestoppt werden, aber Anlass zur Freude besteht weiterhin nicht. Dazu ist man zu nahe am Abgrund und die Stabilisierung ist eher in der Schwäche der amerikanischen Währung als in der Eurostärke begründet. Das Zweijahrestief bei 1,2160 USD hat also noch Bestand und die Marke von 1,23 konnte sogar kurzzeitig überschritten werden.

Der Negativtrend des Euros gegenüber den beiden „US-Schwesterwährungen“, dem australischen und neuseeländischen Dollar, konnte allerdings nicht gebremst werden. So wurden zum australischen Dollar bei 1,1818 AUD und zur Kiwi-Währung bei 1,5296 NZD sogar neue historische Tiefstände erreicht.

Diese Außenwertentwicklung des Euros spiegelt die Meinung vieler Investoren wider und somit ist es nicht verwunderlich, dass Privatanleger weiterhin auf eine Diversifizierung in ihren Depots setzen. Wie bereits in den Vorwochen erfreuen sich Währungsanleihen auf norwegische Kronen, australische Dollar, türkische Lira sowie chinesische Renminbi großer Beliebtheit.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.