Die Nervosität vor den US-Wahlen ist da

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Alle vier Jahre ist es das Gleiche. Wenige Wochen vor dem Wahltermin steigt die Unsicherheit. Anleger sind nervös. Das zeigt sich insbesondere anhand des Volatilitätsindex VIX. Dieser steigt seit Kurzem systematisch an, obwohl der Aktienmarkt selbst in der Nähe der Allzeithochs oszilliert.

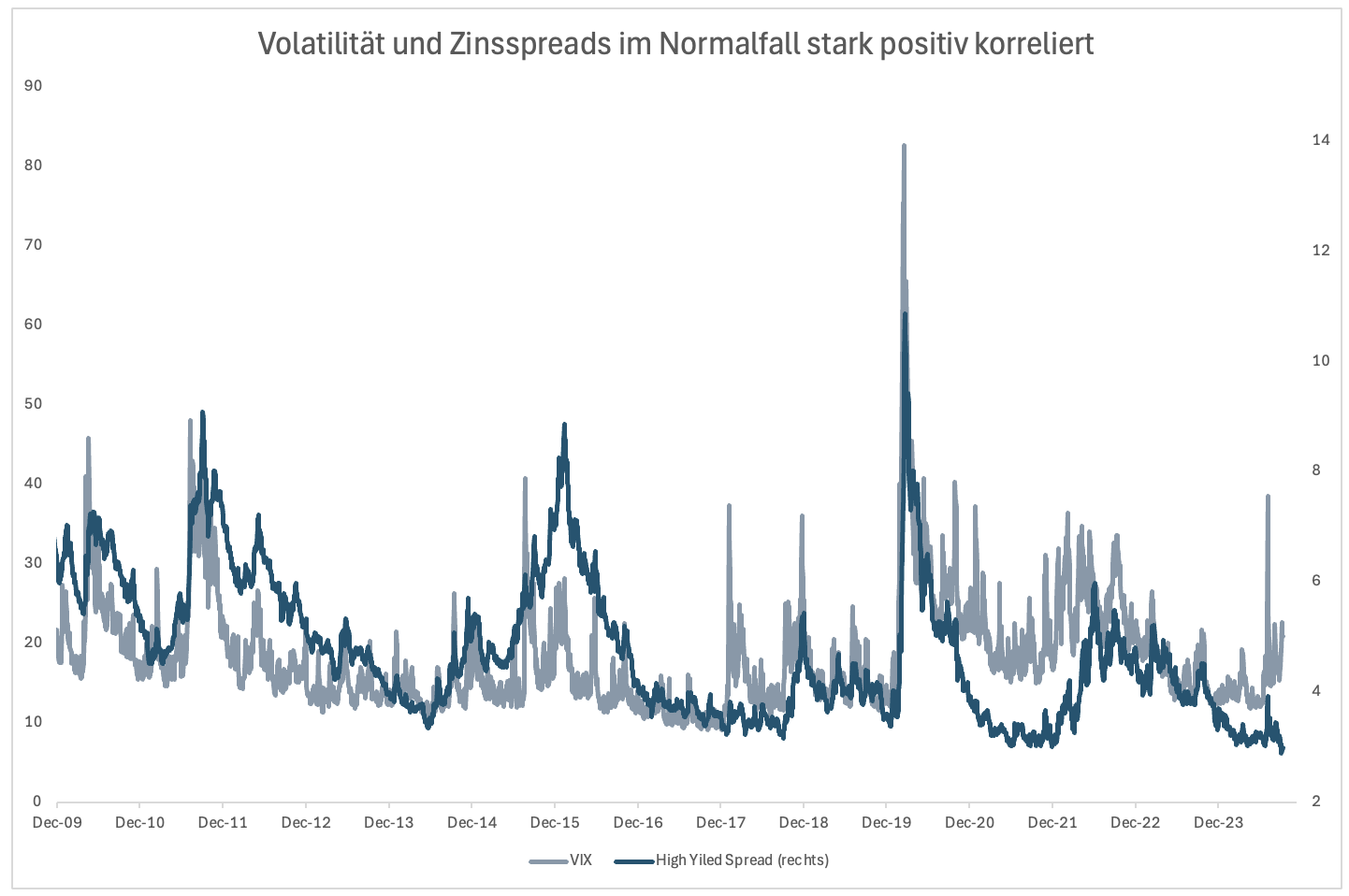

Der VIX-Anstieg vor Wahlen ist nicht ungewöhnlich, sondern der Standardfall. Dass man sich keine Sorgen machen muss, lässt sich an einem anderen Datensatz erkennen. Es ist die Renditedifferenz von Hochzinsanleihen zu US-Staatsanleihen. Der Spread fällt, der VIX steigt (Grafik 1). Wenn man Zweifel hat, was den übergeordneten Trend besser widerspiegelt, ist es für gewöhnlich der Zinsmarkt.

Dass der VIX ansteigt, hängt mit der erhöhten Nachfrage nach Absicherungen zusammen. Zwar geschieht nach den Wahlen selten etwas Schlimmes, doch Anleger gehen auf Nummer sicher. Sie wollen sich mit Optionen absichern. Die Nachfrage erhöht den Preis und der VIX, der sich daraus berechnet, steigt.

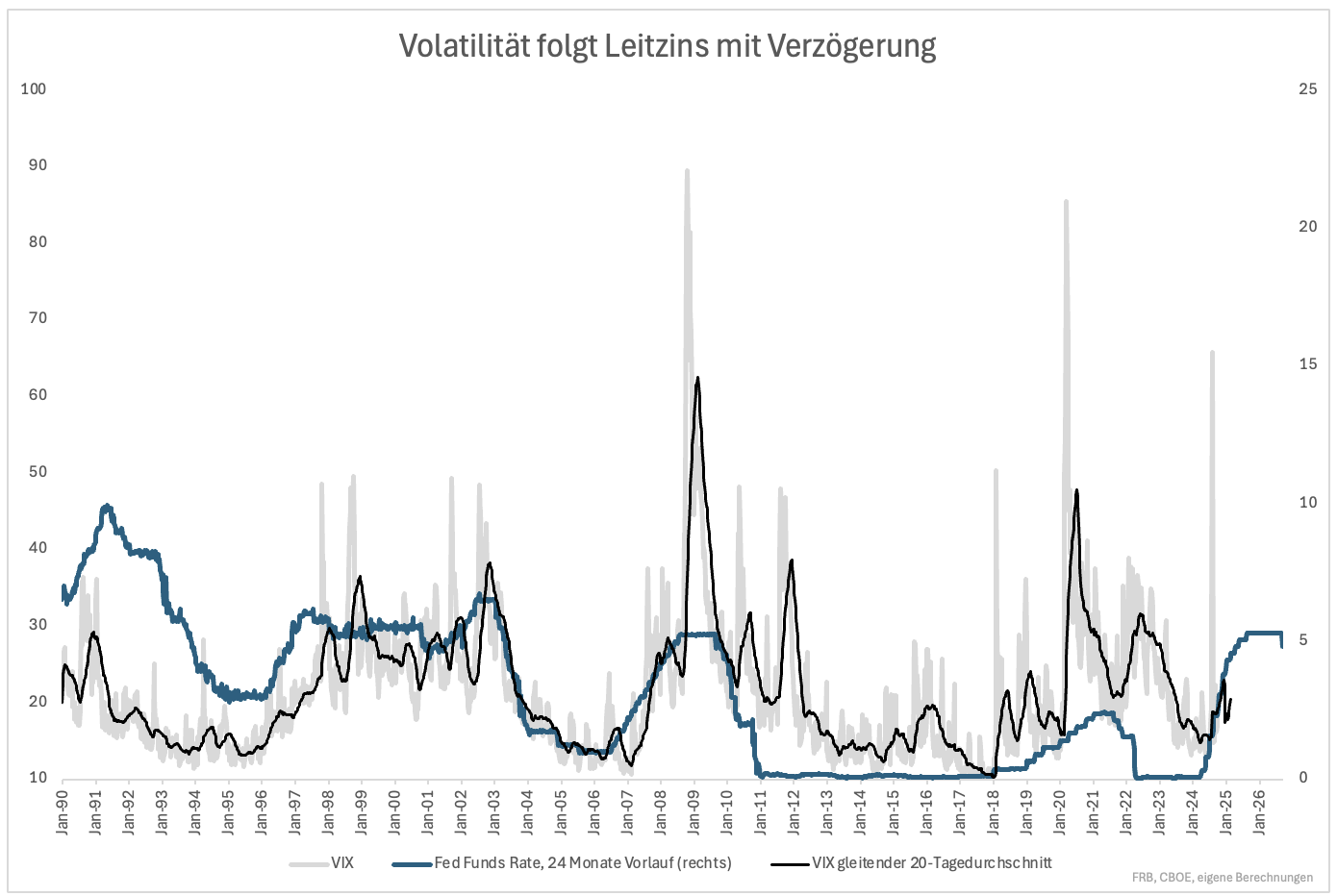

Obwohl das Schema bekannt ist, gibt es auch über die Wahlen hinaus etwas, das zu denken gibt. Die Wahlen erklären zwar den Anstieg des VIX, allerdings fällt diese Periode in eine, in der die Volatilität auch unabhängig von Wahlen steigen sollte. Der VIX folgt dem Leitzins mit zwei Jahren Verzögerung. Wir befinden uns in einem systematischen Aufwärtstrend, der noch lange anhält (Grafik 2).

Der Grund dafür ist einfach. Zinsen werden gesenkt, weil es Bedenken gibt. Bei der Notenbank ist das aktuell auf den Arbeitsmarkt zurückzuführen. Zinsen sinken, wenn erhöhte wirtschaftliche Unsicherheit herrscht. Das muss nicht immer gleich eine Rezession sein. Das gilt für eine weiche Landung ebenso. Es gibt keinen Grund, weshalb der Markt nicht in ein Regime höherer Volatilität übergehen sollte.

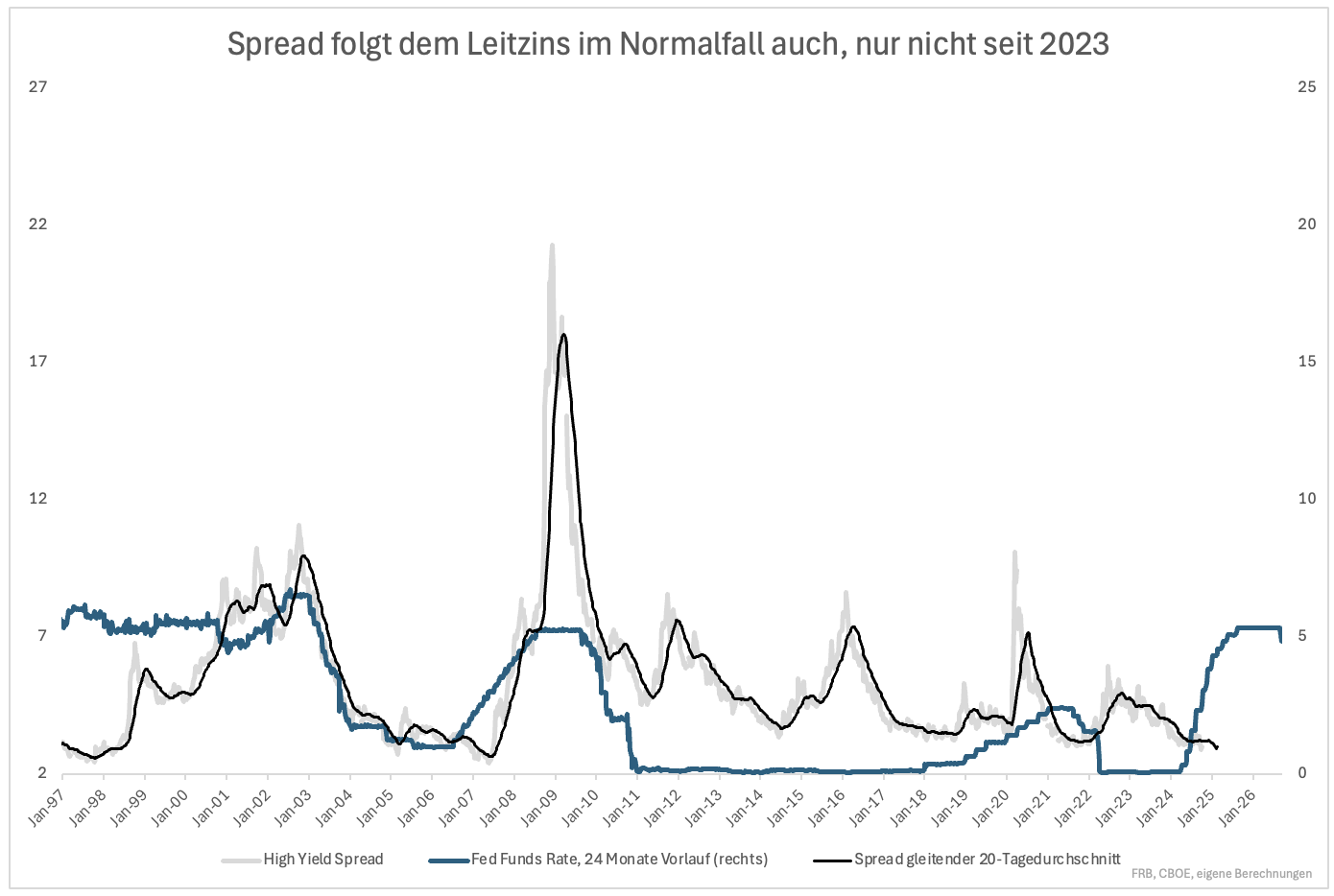

Da Volatilität und Zinsspreads eng korreliert sind, sollten auch Spreads dem Leitzins mit zwei Jahren Verzögerung folgen. Das ist grundsätzlich der Fall. Seit 2023 gilt das Schema allerdings nicht (Grafik 3). Das ist ungewöhnlich und wirft die Frage auf, ob einer der Märkte nicht doch irrt.

Im besten Fall behält der Anleihemarkt recht. Für den Aktienmarkt bedeutet das nicht, dass es ruhiges Fahrwasser sein wird. Stattdessen ist ein zäherer Aufwärtstrend mit häufigeren Rücksetzern wahrscheinlich. Die kurzfristige Wahlnervosität könnte zum Dauerphänomen des Jahres 2025 werden.

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

@Andy Wenn der VIX steigt, steigen auch die Preise für Optionen.

Die Volatilität korreliert außerdem positiv mit dem Preis einer Option, denn je stärker die Preisschwankungen einer Aktie oder eines anderen Vermögenswerts sind, desto größer ist die Wahrscheinlichkeit, dass diese großen Schwankungen zu einer „im Geld“-Option führen . Aus diesem Grund spielt die Volatilität bei der Preisgestaltung von Optionen eine Schlüsselrolle.

Quelle Investopedia

Ob erhöhte Nachfrage nicht einfach zu höherer Volatilität führt und deswegen die Preise steigen, ist ja eigentlich das selbe in grün. Akademisch könnte man hier aber natürlich feiner unterteilen und dann hat der Professor schon recht.

"Sie wollen sich mit Optionen absichern. Die Nachfrage erhöht den Preis und der VIX, der sich daraus berechnet, steigt."

- ist hier der Preis von Optionen (im deutschen Raum Optionsscheinen) gemeint?

- wenn ja, der Preis von Optionen ergibt sich nicht durch Nachfrage und Angebot! (laut meinem Prof. für Option Pricing) 😅