Die Nachricht von meinem Tod ist stark übertrieben

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

Zahlreiche Kommentatoren haben in den vergangenen Wochen die Schwäche bei Rohstoffpreisen dazu genutzt, um das Ende des Superzyklus bei selbigen auszurufen. Sie wurden bestärkt durch fast schon deflationäre Tendenzen in der US-Wirtschaft - der PCE-Deflator, jene Inflationsrate, die von der US-Notenbank bei der Festlegung ihrer QE-Maßnahmen beachtet wird - ist zuletzt auf den niedrigsten Stand seit mehreren Jahren gefallen. Also von Inflationsdruck keine Spur. Das nimmt der Fed Raum, in Bälde die QE-Maßnahmen zu beenden, da sie dadurch eine Deflation riskieren könnte.

Ist das allerdings ein Grund, gleich das Ende des Bullenmarktes bei Rohstoffen auszurufen? Ich stimme dem zu, was der PIMCO-Berater und Wirtschaftsprofessor Michael Spence sagt. Er ist der Meinung, dass sich die chinesische Volkswirtschaft am Scheitelpunkt einer Entwicklung befindet, die er als „Übergang zur Mittelstandsgesellschaft“ bezeichnet. Chinas Wirtschaftsmodell baute mehrere Jahrzehnte lang auf dem Export von Gütern nach Europa, Japan und die USA auf. Doch Europa wird keine großen Wachstumssprünge mehr machen, bis nicht strukturelle Reformen erfolgreich umgesetzt wurden und das könnte uns ein verlorenes Jahrzehnt wie in Japan bescheren, wenn es etwa wegen unterschiedlichen Interessen nationaler Regierungen fehlschlägt. Die USA kommen fünf Jahre nach Lehman besser aus der Krise, während man sich zumindest in Deutschland noch nicht so richtig einen Reim darauf machen kann, welchen Erfolg denn die "Abenomics" in Japan für die dortige, seit mehr als zwei Jahren in einer Deflationsspirale gefangene Volkswirtschaft haben werden. Das chinesische Exportmodell ist also ein Auslaufmodell, weil die Kunden - Europa, Japan und die USA keine großen, weil kreditinduzierten Wachstumsschübe mehr veranstalten können. Die Verschuldung dieser Länder ist zu groß, es kann bestenfalls moderate Wachstumsraten in diesem Jahrzehnt geben, zumindest ist das die Erwartungshaltung der Märkte. Wenn China sich hin bewegt zu einer konsumgetriebenen Binnenwirtschaft, dann werden auch weniger Rohstoffe benötigt. Investoren machen Nägel mit Köpfen und werfen Rohstoffwährungen wie den australischen Dollar auf den Markt:

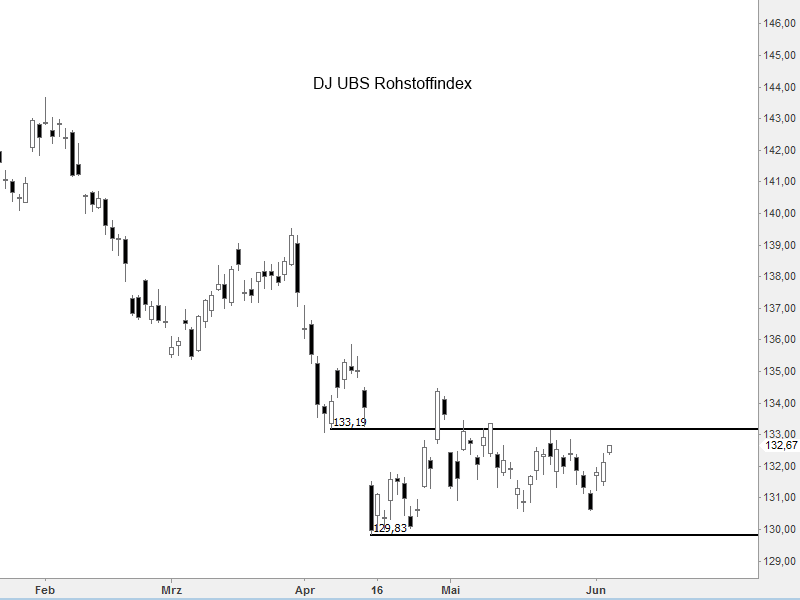

Betrachtet man sich meine bisherigen Ausführungen, so ist es nicht weit hergeholt, an ein Ende des Bullenmarktes bei Rohstoffen zu glauben. Allerdings ist bei den Rohstoffen noch nicht aller Tage Abend und eine Schwalbe macht noch keinen Frühling. Betrachten wir uns zu Orientierung den DJ AIG Rohstoffindex. Er enthält die Preise von 20 verschiedenen Rohstoff-Futures, die an Warenterminbörsen gehandelt werden:

Der Index befindet sich seit April in einer neutralen Spanne zwischen rund 130 und rund 133 Punkten. Es könnte zu einem Ausbruch nach oben kommen. Ein Indiz dafür liefern uns bereits die Preise für Sojabohnen, die aus einer neutralen Handelsspanne bereits nach oben ausbrachen. Dies könnte signalisieren, dass auch Weizen und Mais, die noch in einer vergleichbaren neutralen Spanne verharren, demnächst auch nach oben ausbrechen könnten. Auch Brent Crude Oil könnte seine neutrale Spanne nach oben verlassen, wenn es über 104,76 USD steigt:

Das wäre nicht ungewöhnlich. Betrachtet man sich den langfristigen Preisverlauf von Brent Crude Oil, so erkennt man, dass sich der Preis genau im Bereich einer Aufwärtstrendlinie befindet, die seit Sommer 2009 Bestand hat:

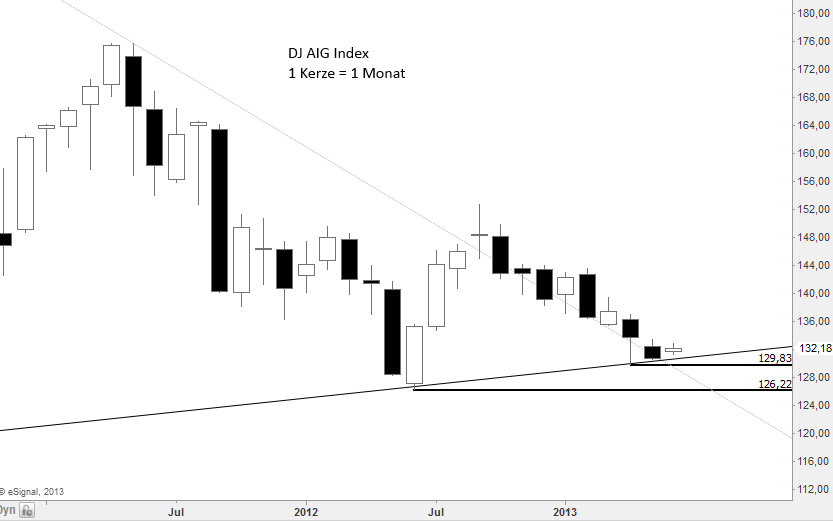

Auch Gold hat einen Boden ausgebildet. Wenn es dazu kommt, dass Sojabohnen den Agrarsektor, Kupfer den Metallsektor, Gold den Edelmetallsektor und Erdöl den Energiesektor nach oben bewegen werden dann ist es unwahrscheinlich, dass der Dow Jones AIG Index noch weiter fallen wird. Im Gegenteil: Der Index befindet sich genau im Bereich einer Aufwärtstrendlinie, die seit dem Jahr 1999 Bestand hat:

Wie Mark Twain sagte: „Die Nachricht von meinem Tod ist stark übertrieben."

Die Aufwärtstrendlinie im Dow Jones AIG Index hatte immer Bestand. Eine Ausnahme bildete das Panikjahr 2009, als die Pleite von Lehman Brothers drohte, unvorhersehbare Konsequenzen nach sich zu ziehen. Da wir uns 2013 vermutlich nicht in einem Jahr befinden, in dem es zu solchen Verwerfungen kommen wird, ist zumindest aus Sicht der Wahrscheinlichkeit davon auszugehen, dass der Index jetzt wieder ansteigen wird.

Wer den Index long handeln möchte sollte in USD gerechnet einen aggressiven Stopp unter 129,83 USD und einen konservativen Stopp unter 126,22 USD:

Handelbar ist der Index etwa über ISIN "DE000A0H0728" - einen ETF von Blackrock, der die Total-Return-Variante des Index über Swaps nachbildet. Da dieser ETF allerdings Wechselkursschwankungen zwischen EUR und USD nicht absichert sind zusätzlich zu dem Investment in den Index also die Schwankungen von EUR/USD zu beachten, wobei ein steigender EUR/USD Währungsverluste in dem ETF erzeugt, während ein fallender EUR/USD Währungsgewinne bewirkt.

Autor: Jochen Stanzl - Rohstoffanalyst Godmode-Trader.de

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.