Die Marktrichtung erkennen und nutzen - Eigentlich ganz einfach

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Eine der wichtigsten Fragen bei jeder Anlage- oder Tradeentscheidung ist die Frage nach der Marktrichtung. Was für eine Trendphase liegt vor? Läuft der Markt im betrachteten Zeitfenster abwärts oder aufwärts? Dies ist für den Investor, der sich auf Sicht einiger Monate oder Jahre positioniert ebenso wichtig wie für den Trader, der sich gegebenenfalls nur auf Sicht weniger Tage oder Stunden positionieren will.

Übergeordnet bietet es sich an, Positionen in Richtung des übergeordneten Trends zu eröffnen. Das liest sich einfach, es ist aber die Kunst eben diese übergeordnete Trendrichtung erkennen zu können.

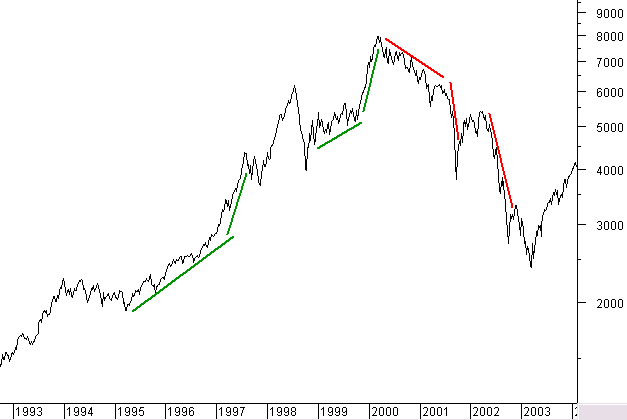

Trends dauern häufig länger an als zunächst vermutet. Darüber hinaus weiß der Trader auch die eigentliche Marktdynamik im betrachteten Zeitfenster auf seiner Seite, was die Chance auf Gewinntrades erhöht. Dass Trends lange andauern und sich dabei durchaus immer weiter verschärfen können zeigt sich an einem einfachen Beispiel, dem Kursverlauf des DAX der vergangenen Jahre. Erkennbar ist hier zum Beispiel eine beginnende Aufwärtstrendphase Mitte 1995. Nachdem diese bereits über ein Jahr anhielt, kam es nicht zu einem Abbruch der Rallye. Im Gegenteil, der Trend wurde noch einmal massiv im Jahr 1997 verschärft. Ein ähnliches Bild zeigt sich auch zwischen 1999 und 2000. Auch die Abwärtsbewegung begann 2000 zunächst noch moderat. Nach einem 15-monatigen Kursrückgang begann dann aber erst der nachhaltige Absturz. Ziel ist es, an solchen Trendphasen mit dem Trading zu partizipieren so lange sie anhalten. Dabei lässt sich der eigentliche Wendepunkt ,an dem der Trend endet im Allgemeinen kaum realistisch genau bestimmen. Auf dem Weg dorthin lassen sich allerdings trendfolgend Positionen gewinnbringend aufbauen. Kommt es dann zum Trendwechsel, dann helfen gesetzte und nachgezogene Stopp-Niveaus um den Ausstieg nicht zu verpassen.

Charttechnisch gibt es diverse Methoden um einen Trend bzw. die übergeordnete Marktrichtung darzustellen und einzuordnen. Wie effektiv diese im Einzelfall sind, ist eine andere Frage. Einzelne davon werden in weiteren Kommentaren zu diesem Thema noch dargestellt. Eine einfache Methode, um sich einen Überblick über die Marktverfassung stark tendierender Märkte, wie beispielsweise der Aktienmärkte, zu verschaffen, sind gleitende Durchschnitte.

Es gibt mehrere Arten von gleitenden Durchschnitten, der Einfachheit halber soll hier zunächst der einfache gleitende Durchschnitt am Beispiel des DAX betrachtet werden. Ein solcher gleitender Durchschnitt ist nichts anderes als die Summe der letzten Schlusskurse geteilt durch die Anzahl der berücksichtigen Schlusskurse. Er bildet also den Durchschnittsschlusskurs der betrachteten Anzahl von Schlusskursen ab. Nun stellt sich die Frage, wie viele Schlusskurse betrachtet werden sollten. Dabei sind der Fantasie keine Grenzen gesetzt, möglich ist jede Periodenlänge. Häufig beachtet, sind vor allem die gleitenden Durchschnitte mit den Längen 200, 50 und 20. Der 200er gleitende Durchschnitt umfasst vom Zeitraum der berücksichtigten Daten fast den Handelszeitraum eines Jahres, der 20er gleitende Durchschnitt den eines Monats. Bei der Betrachtung bietet es sich an, den gleitenden Durchschnitt gegebenenfalls an die Zyklik des Basiswertes anzupassen.

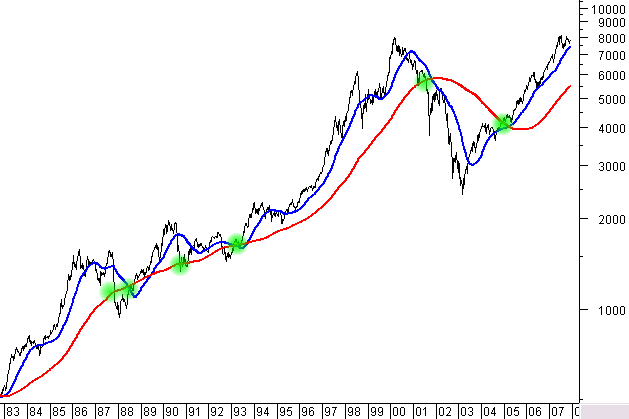

Am Beispiel des DAX möchte ich die einfache Wirksamkeit einmal vorstellen. Sie sehen hier einen Wochenchart seit 1983 vom deutschen Aktienindex DAX. Darunter gelegt, sind der 200er gleitende Durchschnitt in rot sowie der 50er gleitende Durchschnitt in blau. Für den langfristig orientierten Investor zur Investition beispielsweise in Fonds bietet es sich an, den 200er Durchschnitt zu betrachten. Solange der Index sich oberhalb des gleitenden Durchschnitts befindet und dieser steigt, wird investiert. Fällt der Kursverlauf darunter ab, endet das Investment. So ließ sich mit sehr einfachen Mitteln die Aufwärtsbewegung von 1.700 Punkten in 1993 bis auf 5.700 Punkte in 2001 mitnehmen. Innerhalb des folgenden Bärenmarktes war man nicht investiert, um dann erst in 2004 rund 1.500 Punkte tiefer wieder einzusteigen. Die Phase nach dem Anstieg bis 1987 brachte 3 Ausstiegssignale die zu keinem günstigeren Einstieg führten, aufgrund des in diesem Zeitraum steigenden gleitenden Durchschnitts kam es aber nicht zu Verlusten. Dieses sehr einfache Prinzip bietet nicht annähernd die Möglichkeit im Bereich von Wendepunkt ein- oder auszusteigen, es genügt dafür aber im Allgemeinen die Beobachtung des Kursverlaufes einmal im Monat aus um bei großen Trendphasen dabei zu sein. Bei Betrachtung des 50er gleitenden Durchschnittes wird erkennbar dass dieser deutlich näher am Kursverlauf liegt. Hier werden nach der vorgenannten Methode häufiger Ein- und Ausstiege generiert. Diese kommen dafür aber deutlich früher und bieten die Möglichkeit vor allem an starken Trendphasen umfassender zu partizipieren.

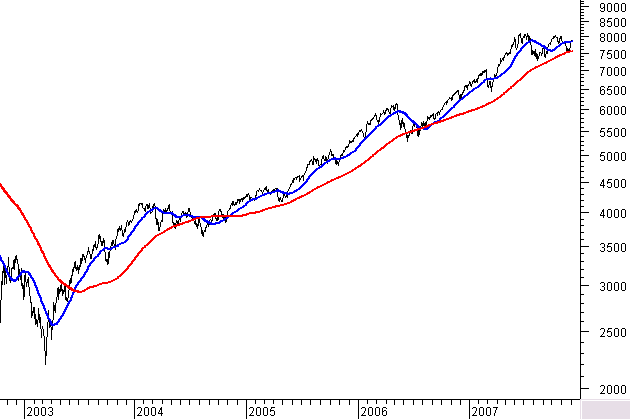

Für den Trader innerhalb des mittelfristigen Zeitfensters macht die Betrachtung des 200er gleitenden Durchschnitts auf Wochenbasis wenig Sinn. Hier bietet es sich an, den Tageschart zu betrachten wie nachfolgend abgebildet. Dargestellt ist die Aufwärtsbewegung der vergangenen Jahre, das Beispiel lässt sich aber auch in anderen Zeiträumen abbilden. Erkennbar ist, dass die Tiefs der Rallye sich im Bereich des 200er gleitenden Durchschnittes befinden, auch das letzte Zwischentief vom November befindet sich auf diesem Niveau. In 2004 kam es zu einem deutlicheren Rückfall unter die gleitende Durchschnittslinie, der Kursverlauf fing sich aber relativ schnell wieder. Auch die 50er Druckschnittslinie zeigt ein interessantres Bild. Diese ist vor allem in starken Trendphasen wirksam. Erkennbar ist, dass in solchen Phasen viele Wendepunkte auf diesem gleitenden Durchschnitt liegen. Für den Trader bietet es sich an, die daraus resultierende Information zu nutzen.

Solange der Kursverlauf sich oberhalb der 200er Durchschnittslinie befindet, wird übergeordnet eine Aufwärtsbewegung unterstellt. Das bedeutet, der Markt wird vornehmlich Long gehandelt, es werden Kaufpositionen eingegangen. Mit einer hohen Gewichtung lassen sich diese eingehen solange der Index sich zusätzlich über der 50er Durchschnittslinie befindet und diese steigt, da dann von einer besonders starken Trendphase ausgegangen werden kann. Kommt es zu einem Rückfall unter die 50er Durchschnittslinie werden Positionen reduziert oder Gewinne gesichert. Die 200er Durchschnittslinie schützt in letzter Konsequenz dann vor nachhaltigen Verlusten. Entwickelt sich eine nachhaltige Abwärtsbewegung oder ein Bärenmarkt, ist der Trader nicht auf der Long-Seite investiert. In diesem Fall, unterhalb der 200er gleitenden Durchschnittslinie liegt der Focus vor allem in einer Shortpositionierung.

Festhalten lässt sich, dass es für den Trader und Investor von vorrangiger Bedeutung ist, die aktuell laufende Trendphase zu identifizieren und danach zu handeln. Dafür bieten gleitende Durchschnitte ein einfaches Hilfsmittel, welches sich nahezu über jedes Chartprogramm einblenden lässt. Wendepunkte können dabei nicht nachhaltig bestimmt werden, es ermöglicht dem Trader aber die Festlegung der Richtung für eine Positionierung. Gehandelt werden muss dabei nicht der betrachtete Basiswert, in diesem Fall der DAX selbst. Entscheidend ist das Erkennen der Marktrichtung und der Tatsache, wann diese eingeschlagene Richtung gefährdet ist. Aufwärts- und Abwärtsbewegungen können dabei ähnlich betrachtet werden.

Es grüßt Sie,

Ihr Marko Strehk

Der Strategie Report ist da!

Der Strategie Report bietet Ihnen aktuelle Markteinschätzungen und Trading vom aller Feinsten.

Es werden Zertifikate, Options, CFDs gehandelt. Es werden Kombinationsstrategien gefahren.

Es wird ein echtes Depot geführt.

Melden Sie sich kostenlos an. Bitte hier klicken für Anmeldung.

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.