Die Börsen sind stabiler, als sie es sein sollten

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Viele Privathaushalte sind mit der Pandemie zu Anlegern geworden. Sie haben einen Aktienmarkt kennengelernt, der nur eine Richtung kannte, nach oben. Jeder noch so kleine Rücksetzer war eine Kaufgelegenheit. Für diese Generation an Anlegern muss sich die aktuelle Phase besonders schwierig anfühlen.

Seit Wochen läuft der Markt seitwärts bzw. abwärts. Die Volatilität ist hoch, die Lieblingsaktien im Technologiebereich ziehen nicht mehr, Rücksetzern folgen keine neuen Allzeithochs mehr. Es herrscht eine gewisse Verwirrung, wie man in einem solchen Markt noch Geld verdienen kann.

Die Korrektur ist zumindest emotional schwierig. Was vielen dabei nicht bewusst ist: Der Aktienmarkt ist trotz Rücksetzer immer noch im Teflon-Modus. In der Ukraine droht immer noch ein Krieg mit Russland. Das allein, zusammen mit einem zu erwarteten Preisschock bei Energierohstoffen, würde eine Korrektur von mehr als 10 % rechtfertigen. Dax und S&P 500 haben bisher deutlich weniger korrigiert.

Ebenso hat die Zinswende in vielen Ländern bereits begonnen. In den USA droht im März eine Leitzinsanhebung im Bereich von 0,5 Prozentpunkten, gefolgt von vielen weiteren Schritten bis Jahresende. Ende 2022 könnte der Leitzins bereits bei 2 % liegen.

Selbst in der Eurozone ist zumindest ein Zinsschritt bis Jahresende zu erwarten und in Japan wird über eine weniger lockere Geldpolitik debattiert. Die japanische Notenbank hat für 10-jährige Anleihen bisher eine Rendite von ca. 0 % festgelegt. Das könnte sich ändern. Die Rendite 10-jähriger Anleihen dürfte freigegeben werden und stattdessen die Rendite der 5-jährigen Anleihen auf 0 % festgesetzt werden.

Wenn selbst Japan, das vom globalen Hochinflationsumfeld bisher verschont wurde, eine Straffung der Geldpolitik droht, ist das eine sehr dramatisch Wende. Zu allem Überfluss schwächt sich das Wachstum in vielen Regionen ab. Bisher konnten Anleger wenigstens auf hohes Gewinnwachstum zählen.

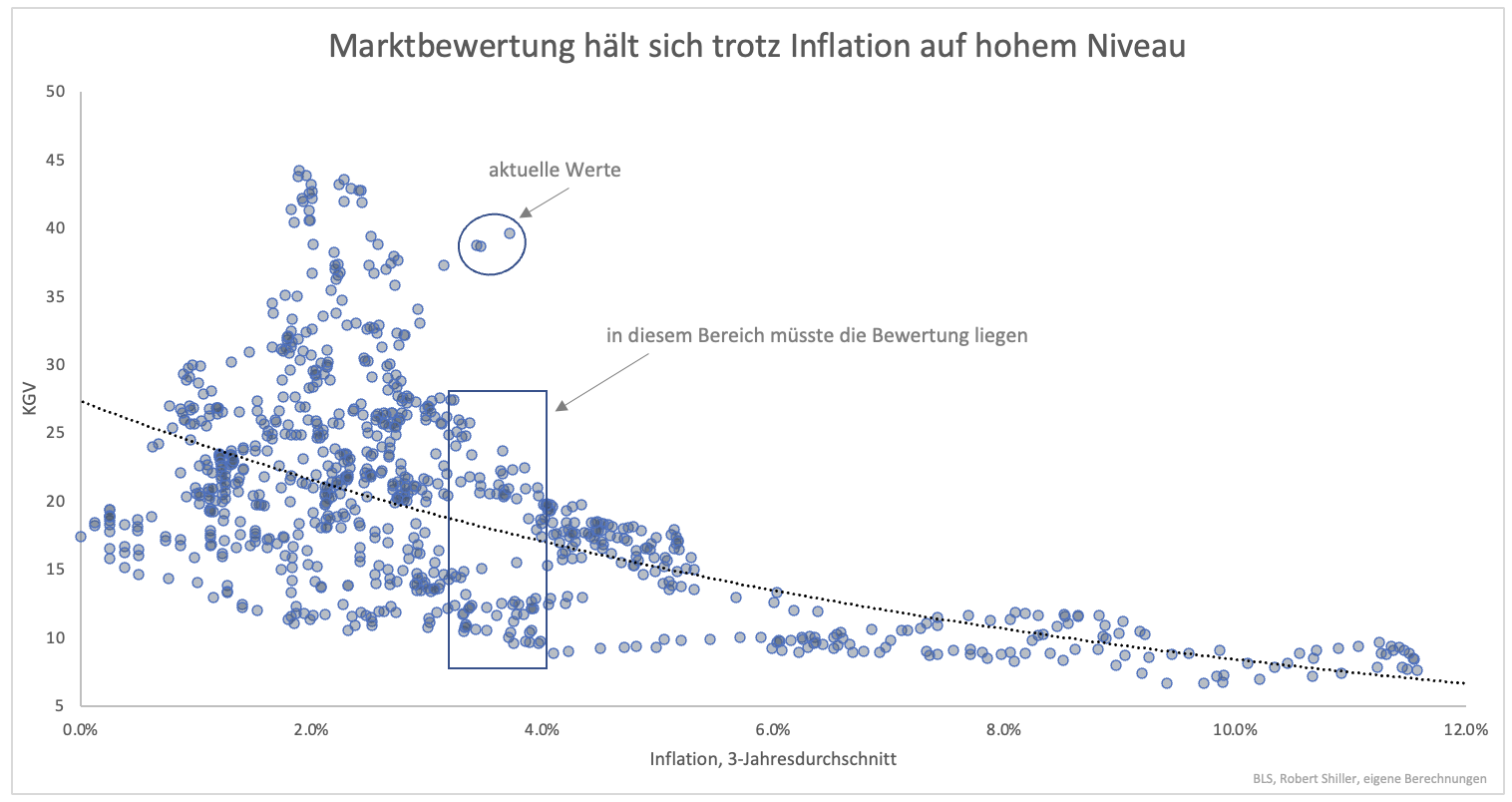

Gewinnwachstum wird zukünftig Mangelware. Auch das allein würde eine Korrektur rechtfertigen. Auch die Inflationsrate selbst darf nicht unerwähnt bleiben. Je höher die Inflation ist, desto niedriger ist die Bewertung des Marktes. Aktuell passen Inflation und Bewertung nicht einmal annähernd zusammen.

Gemessen an der Inflation der letzten Jahre (Mehrjahresdurchschnitt wird verwendet, um hohe Volatilität der Inflationsrate zu glätten) ist die Bewertung in den USA noch immer mindestens 15 % zu hoch (siehe Grafik). Um zur Trendlinie zurückzukehren, muss der Markt um ein Drittel fallen.

Viele Herausforderungen für sich allein würden eine größere Korrektur rechtfertigen als wir sie bisher gesehen haben. Zusammen genommen müsste der Aktienmarkt auf einer Falltür stehen. Und doch halten die Kurse den Problemen bisher solide stand. Ob das so bleibt, sei dahingestellt. Eines kann man jedoch festhalten: Auch wenn es sich nicht so anfühlt, gemessen an den Problemen ist der Markt außergewöhnlich robust.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

✓ 75 Euro Startguthaben bei justTRADE

✓ ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

✓ 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen - dank Quote-Request-Order

Nur für kurze Zeit: Erhalte eine Überraschung von stock3 on top!

Für diese Generation an Anlegern

wird das erwachen noch früh genug kommen ! Dann sind sie wieder weg !