Die Bedeutung von Finanzierungskosten bei Open End Knock-out-Produkten

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Open End-Turbo-Optionsscheine fallen in die große „Familie“ der Hebelprodukte und gehören zu der Unterkategorie der Knock-out-Produkte. Hierzu schauen wir uns in einem ersten Schritt die grundsätzliche Funktionsweise von Knock-out-Produkten und deren Preiskomponenten an.

Knock-out-Produkte verfügen über eine Barriere, die als Knock-out-Barriere bezeichnet wird. Wird diese Knock-out-Barriere verletzt, tritt das sogenannte Knock-out-Ereignis ein. Das heißt, die Laufzeit des Produkts endet und der Emittent ermittelt einen entsprechenden Knock-out-Betrag, der dem Zertifikateinhaber automatisch gutgeschrieben wird. Die Höhe des Knock-out-Betrags hängt von der Produktgattung ab. HSBC bietet unterschiedliche Arten von Knock-out-Produkten an. Bei (X-) Open End-Turbo-Optionsscheinen und (X-) Turbo-Optionsscheinen entspricht der Knock-out-Betrag 0,001 EUR. Bei Mini Future Zertifikaten und Smart-Mini Future Zertifikaten ergibt sich ein Knock-out-Betrag der mindestens 0,001 EUR beträgt.

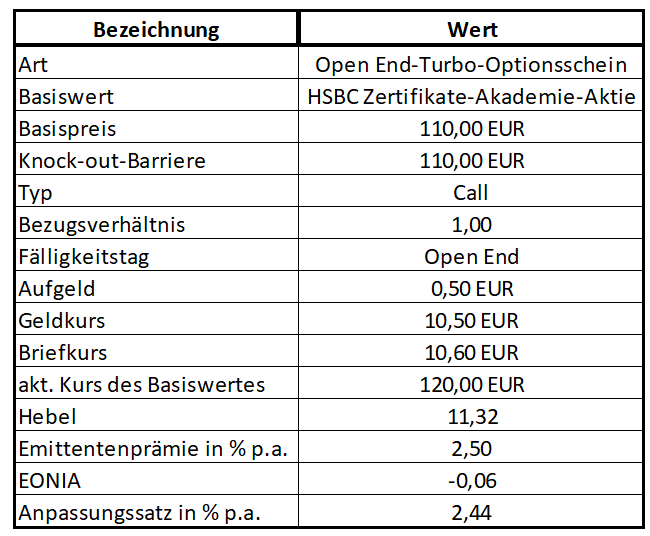

Hebelprodukte vollziehen überproportional die Kursbewegung des zugrundeliegenden Basiswerts nach. Steigt zum Beispiel eine Aktie um zwei Prozent, vollzieht ein Open End-Turbo-Optionsschein mit einem Hebel 4 eine Steigerung von acht Prozent. Vielen Marktteilnehmern ist nicht bewusst, dass der Hebel, welcher zum Kaufzeitpunkt eines Open End-Turbo-Optionsscheins ausgewiesen war, für den Käufer in der Zeit, in der er den Open End-Turbo-Optionsschein hält, nahezu konstant bleibt. Wir wollen diese Erkenntnis im Folgenden näher beleuchten. In der Tabelle 1 nennen wir einen beispielhaften Open End-Turbo-Call-Optionsschein auf die HSBC Zertifikate-Akademie-Aktie.

Tabelle 1: Open End-Turbo-Optionsschein auf die HSBC Zertifikate-Akademie-Aktie

Dieser Open End-Turbo-Call-Optionsschein hat einen Hebel von rund 11,32. Der Hebel kann wie folgt errechnet werden: (akt. Kurs des Basiswerts / Briefkurs x Bezugsverhältnis) => 120,00 EUR / 10,60 EUR X 1 ≈ 11,32

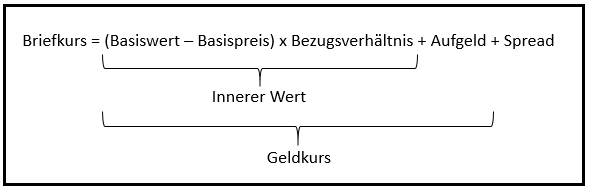

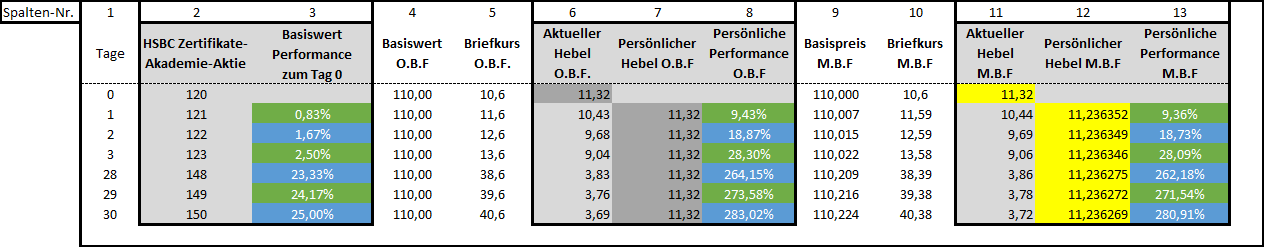

Würde man diesen Open End-Turbo-Call-Optionsschein zu 10,60 EUR mit einem Hebel von 11,32 erwerben und eine beispielhafte Entwicklung der HSBC Zertifikate-Akademie-Aktie innerhalb der nächsten 30 Tage von 120 EUR auf 150 EUR (ein Plus von 25 Prozent) unterstellen, könnte man feststellen, dass der Open End-Turbo-Call-Optionsschein dann einen Wert von 40,60 EUR besitzt. In unserem Beispiel werden Spread und Aufgeld als konstant unterstellt und auch die Finanzierungskosten bleiben unberücksichtigt. Diese 40,60 EUR entsprechen einer prozentualen Steigerung von rund 283Prozent (Vgl. Tabelle 2, Spalte 8).

Dabei wird ersichtlich, dass der „persönliche“ Hebel O.B.F. – also der Hebel der zum Kaufzeitpunkt ausgewiesen wurde (Vgl. Tabelle 2, Spalte 7) – bis zum Verkauf des Open End-Turbo-Call-Optionsscheins weitestgehend konstant bleibt. Denn multipliziert man die Performance des Basiswerts in Höhe von 25 Prozent mit dem Hebel in Höhe von 11,32, erhält man die „persönliche“ Performance von rund 283 Prozent.

Tabelle 2: Der Hebel eines Open End-Turbo-Optionsscheins mit und ohne den Einfluss der Finanzierungskosten

Finanzierungskosten In dem vorangestellten Beispiel wurden die Finanzierungskosten außer Acht gelassen. Da diese jedoch nicht unerheblich sind, werden wir diese nachfolgend thematisieren und zunächst die Frage klären, wofür die Finanzierungskosten stehen. Finanzierungskosten spiegeln die Kosten wieder, welche dem Emittenten bei der Konstruktion der Produkte entstehen. Diese dienen im Rahmen der Konstruktion u. a. dazu, die überproportionale Partizipation an einem Basiswert (Hebel-Komponente) zu ermöglichen. Des Weiteren wird auch die Emittentenprämie (Marge) in den Finanzierungskosten berücksichtigt. Die Höhe der Marge weisen wir für Open End-Produkte auf unserer Internetseite in der Produkteinzelansicht und auch in den Endgültigen Bedingungen aus.

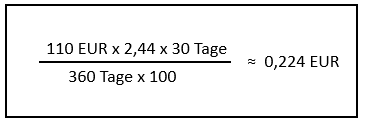

Die Finanzierungskosten werden mit der folgenden Formel berechnet:

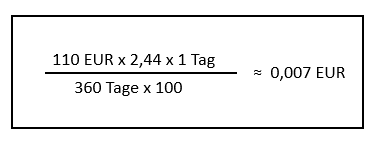

Anpassungssatz = Euro OverNight Index Average (EONIA) + Marge

Open End-Produkte haben, wie der Name schon sagt, keine im Vorhinein festgelegte Laufzeit. (Der Emittent hat bei Open End-Produkten ein Kündigungsrecht. Weitere Informationen sind in den Endgültigen Bedingungen zu finden.) Daher werden die Finanzierungskosten börsentäglich vor Handelsbeginn durch die Anpassung des Basispreises und der Knock-out-Barriere berücksichtigt. In der Call-Variante wird der Basispreis und auch die Knock-out-Barriere nach oben hin angepasst, was zur Folge hat, dass der Innere Wert entsprechend sinkt. Auf diesem Weg werden die Finanzierungskosten dem Zertifikateinhaber in Rechnung gestellt. Diesen Effekt wollen wir mithilfe von Tabelle 2 anhand eines Zahlenbeispiels verdeutlichen. Am Tag 0, an dem der Open End-Turbo-Call-Optionsschein erworben wird, hat dieser einen Inneren Wert von 10 EUR [(120 EUR – 110 EUR) x 1 = 10 EUR]. Am Tag 1 steigt der Basiswert von 120 EUR auf 121 EUR, woraufhin der Innere Wert von 10 EUR auf 11 EUR steigen müsste. [(121 EUR – 110 EUR) x 1 = 11 EUR]. Die Berücksichtigung der Finanzierungskosten, welche den Basispreis und die Knock-out-Barriere anwachsen lassen, wollen wir anhand der ersten beiden Zeilen in der Spalte 9 der Tabelle 2 untersuchen. Hierbei wurden Basispreis und Knock-out-Barriere von Tag 0 auf Tag 1 um 0,007 EUR nach oben angepasst. Dieser Wert ergibt sich wie folgt:

Addiert man nun diese „Anpassung“ zum aktuellen Basispreis, erhält man den Indikativen Basispreis des Folgetages [110 EUR+ 0,007 EUR = 110,007 EUR]. Somit ist der Innere Wert nicht auf 11 EUR angestiegen, sondern lediglich auf 10,993 EUR [(121 EUR – 110,007 EUR) x 1 = 10,993 EUR)]. Es wird deutlich, dass die Berücksichtigung von Finanzierungskosten durch die Anpassung von Basispreis und Knock-out-Barriere zu einer Reduzierung des Inneren Werts führen. Innerhalb von 30 Tagen steigen Basispreis und Knock-out-Barriere um 0,224 EUR. Dabei wird unterstellt, dass sich der EONIA in dem Zeitraum nicht verändert hat.

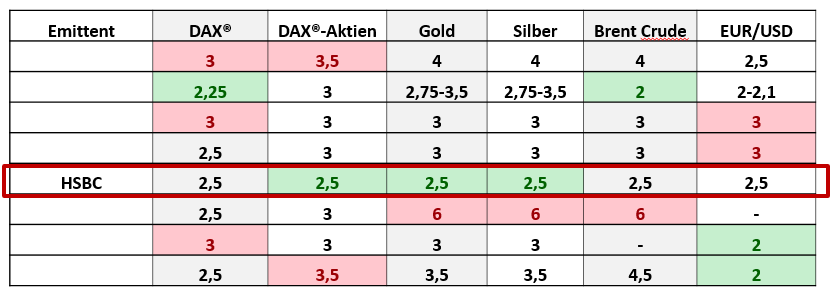

Bei Berücksichtigung dieser Finanzierungskosten ist der Basispreis von 110,00 EUR auf 110,224 EUR gestiegen (Vgl. Tabelle 2, Spalte 9). Somit wird aus den oberen Erläuterungen deutlich, wie wichtig es ist, auf die Finanzierungskosten zu achten. In Tabelle 3 haben wir Ihnen die Emittentenmargen in anonymisierter Form von verschiedenen Emittenten aufbereitet. Wir haben bewusst den jeweiligen Finanzierungssaz wie z.B. EONIA nicht aufgeführt. Dadurch soll eine Vergleichbarkeit gewährleistet werden.

Stand: März 2019

Tabelle 3: Unterschiedliche Emittentenmargen

Die Kästchen mit der grünen Füllfarbe in der Tabelle 3 zeigen jeweils die niedrigsten Emittentenmargen bei den entsprechenden Basiswerten.

Ein weiterer Effekt der Finanzierungskosten ist, dass der „persönliche“ Hebel über die Laufzeit in der der Open End-Turbo-Call-Optionsschein gehalten wird, nicht konstant ist, sondern leicht fällt. In der Tabelle 2 ist die „persönliche“ Hebelentwicklung unter Berücksichtigung der Finanzierungskosten dargestellt. (vgl. Spalte 12) Dabei kann man erkennen, dass der Hebel innerhalb der 30-tägigen Haltedauer von 11,32 auf 11,23 fällt. Dies wirkt sich entsprechend auf die „persönliche Performance“ aus. Diese beträgt nämlich nicht mehr rund 283 Prozent sondern nur noch rund 280 Prozent. Diese beispielhafte Rechnung zeigt nochmal sehr deutlich, wie wichtig die Kenntnis der Höhe der Finanzierungskosten ist und wie diese bei den Produkten berücksichtigt werden.

Somit kann man abschließend festhalten, dass bei Open End Knock-out-Produkten nicht nur der Spread, sondern auch die Finanzierungskosten eine wichtige Rolle spielen. Daher kann man grundsätzlich behaupten, mit zunehmender Haltedauer eines Open End Knock-out-Produkts nimmt die Bedeutung des Spreads als Kostenfaktor im Vergleich zu den Finanzierungskosten ab.

Auch in unserem Newsletter „HSBC Daily Trading“ wird die Marktbreite regelmäßig analysiert. Lassen Sie sich unsere Einschätzungen in Zukunft nicht mehr entgehen und abonnieren sie unseren Newsletter!

Folgen Sie uns auch auf Guidants!!

Wichtige Hinweise auf mögliche Interessenkonflikte

Rechtliche Hinweise

HSBC Trinkaus & Burkhardt AG

Derivatives Public Distribution

Königsallee 21-23

40212 Düsseldorf

kostenlose Infoline: 0800/4000 910

Aus dem Ausland: 00800/4000 9100 (kostenlos)

Hotline für Berater: 0211/910-4722

Fax: 0211/910-91936

Homepage: www.hsbc-zertifikate.de

E-Mail: zertifikate@hsbc.de

Autor: Jewgeni Ponomarev

3 Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.