Der größte Verlust aller Zeiten

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

Erwähnte Instrumente

- DAX - WKN: 846900 - ISIN: DE0008469008 - Kurs: 13.544,52 Pkt (XETRA)

Der norwegische Staatsfonds hat im ersten Halbjahr 2022 den wahrscheinlich größten Verlust an den Finanzmärkten eingefahren, den jemals ein Anleger verzeichnen musste. Das Minus belief sich auf 1,68 Billionen Kronen, was umgerechnet rund 170 Milliarden Euro entspricht, wie am Mittwoch mitgeteilt wurde.

In absoluten Zahlen fällt der Verlust natürlich deshalb so groß aus, weil der von der norwegischen Zentralbank verwaltete Staatsfonds mit einem Anlagevolumen von 12,3 Billionen Kronen (rund 1242 Milliarden Euro) schlicht der größte Investor der Welt ist. Zwar verwalten Giganten wie BlackRock oder Vanguard insgesamt durchaus noch größere Summen, sie tun dies aber im Kundenauftrag und nicht für sich selbst. Das ist beim norwegischen Staatsfonds, der die Einnahmen aus der Öl- und Gasförderung auch für künftige Generationen sinnvoll investieren soll, anders. Der norwegische Staatsfonds ist an insgesamt 9.338 börsennotierten Firmen beteiligt, investiert zudem in Anleihen, Immobilien und Infrastruktur für erneuerbare Energien und hat Investments in insgesamt 70 Ländern auf der Welt.

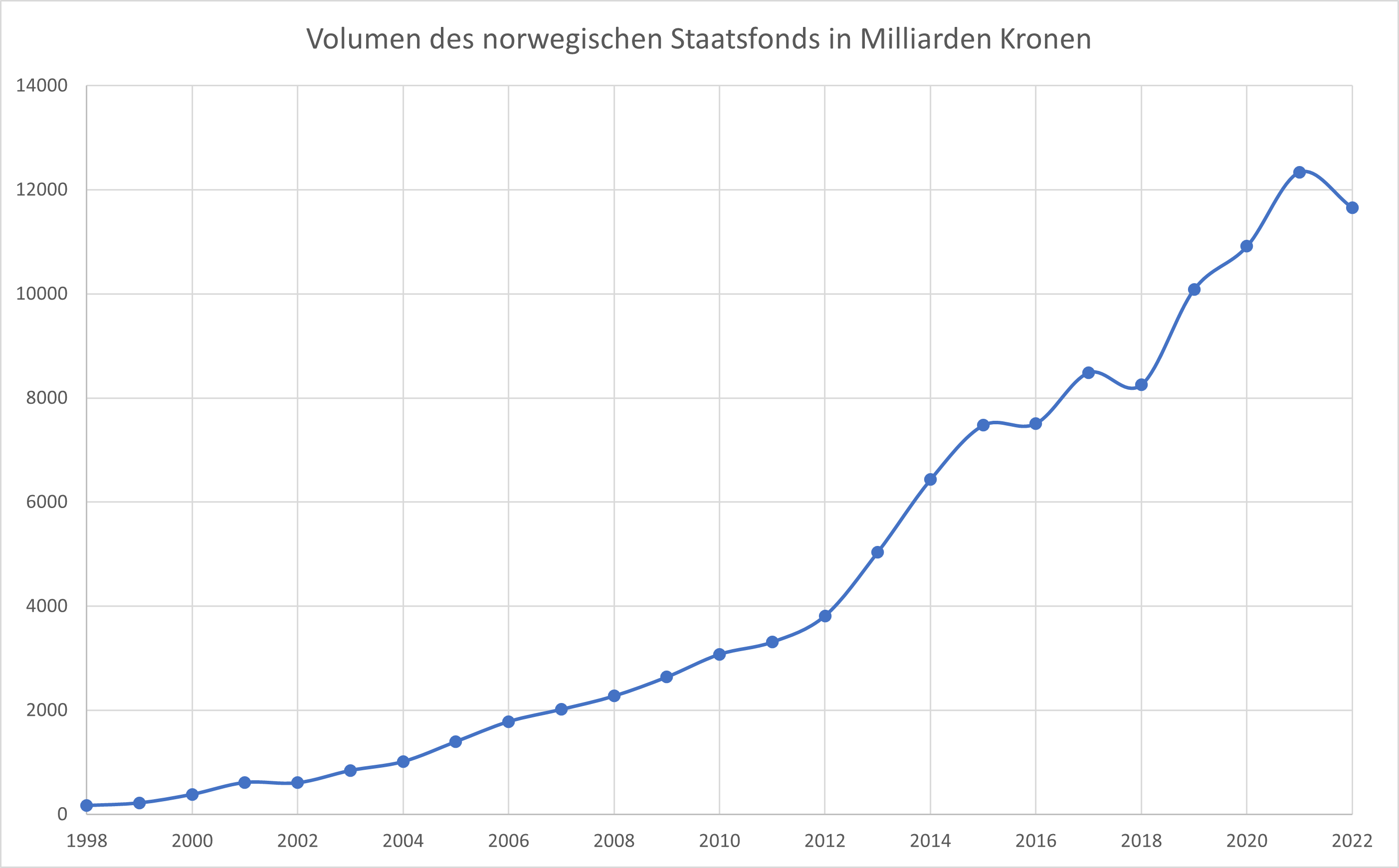

Bisher war der norwegische Staatsfonds eine unglaubliche Erfolgsgeschichte. Statt die ungeheuren Gewinne aus der Energieförderung einfach zu verprassen, wozu Regierungen normalerweise neigen, wurden die staatlichen Einnahmen aus der Öl- und Gasförderung langfristig investiert. Seit 1998 erzielte der Fonds eine jährliche Rendite von 5,8 Prozent, was angesichts der Tatsache, dass der Fonds nicht nur in Aktien, sondern auch in Anlageklassen mit niedrigerer Renditeerwartung investiert, ein sehr gutes Ergebnis ist.

Im ersten Halbjahr 2022 lief es allerdings angesichts der negativen Marktentwicklung deutlich schlechter: Mit seinen Aktienanlagen verbuchte der Fonds einen Verlust von 17 Prozent, mit seinen festverzinslichen Investments ein Minus von 9,3 Prozent. Anlagen in (nicht börsennotierte) Immobilien brachten immerhin plus 7,1 Prozent ein. Die Rendite der (nicht börsennotierten) Erneuerbaren-Energie-Infrastruktur betrug minus 13,3 Prozent. "Der Markt war geprägt von steigenden Zinsen, hoher Inflation und Krieg in Europa", sagte Nicolai Tangen, CEO von Norges Bank Investment Management. "Technologieaktien haben mit einer Rendite von minus 28 Prozent besonders schlecht abgeschnitten." Einziger Lichtblick war der Energiesektor, wo sich die Rendite auf plus 13 Prozent belief.

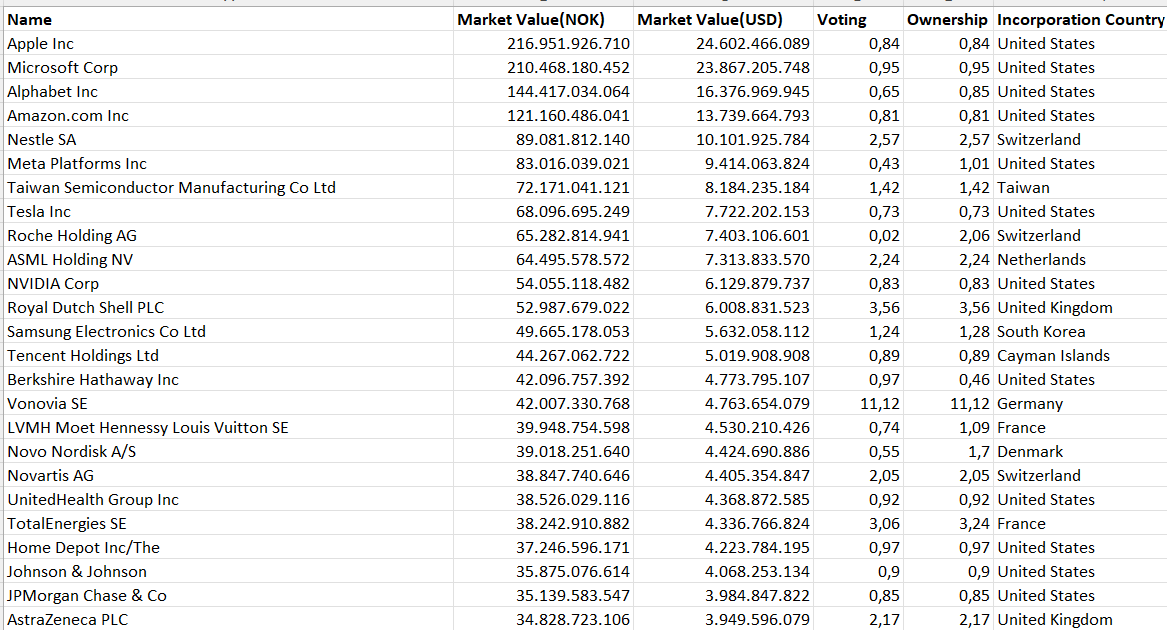

Auch wenn der Fonds direkt in Aktien und nicht in ETFs investiert, verfolgt er doch einen überwiegend passiven Investmentansatz. Zwar wird der Fonds mit Blick auf Einzeltitel durchaus aktiv verwaltet, aber die breite Diversifizierung und die hohen angelegten Summen sorgen fast automatisch dafür, dass sich die Abweichung von relevanten Indizes in relativ engen Grenzen hält. Zudem ist im Mandat eine enge Ausrichtung an einem strategischen Benchmark-Index vorgeschrieben. Gleichzeitig versucht der Fonds aber durchaus, innerhalb der vorgegebenen Grenzen durch aktives Management diesen Benchmark-Index in der Performance zu übertreffen. Das gelang auch im schwierigen ersten Halbjahr 2022. Hier wurde die Rendite des Benchmark-Index um 1,14 Prozentpunkte übertroffen. Der folgende Screenshot zeigt die 25 größten Aktien-Investments des norwegischen Staatsfonds (Stand: Ende 2021).

Die Performance des norwegischen Staatsfonds zeigt das ganze Dilemma, in dem sich langfristige und überwiegend passive Anleger in einer Marktphase wie aktuell befinden. Wer einen wirklich passiven Investmentansatz verfolgt, muss Verluste, wie sie im ersten Halbjahr 2022 aufgetreten sind, einfach aussitzen. Im Extremfall, das hat die Vergangenheit gezeigt, können die Verluste dabei auch noch durchaus größer ausfallen als zuletzt. Bezieht man Jahrhundertkrisen wie die Weltwirtschaftskrise 1929 mit ein, sind auch bei breit diversifizierten Aktien-Investments Verluste von über 80 Prozent möglich. Ob ein Anleger dies tatsächlich finanziell und psychologisch "aussitzen" kann (was für einen passiven Investmentansatz eigentlich die Voraussetzung ist), zeigt sich unter Umständen erst, wenn ein solcher Verlust auch tatsächlich eintritt.

Ein passiver Investmentansatz verspricht zwar in der Regel langfristig eine positive Rendite, hat aber durchaus gewichtige Nachteile. Der größte Nachteil besteht darin, dass der Anleger der Entwicklung des Gesamtmarktes gewissermaßen "schutzlos" ausgeliefert ist. Bereits mit relativ einfachen Mitteln lässt sich dieses Problem allerdings abmildern. Entsprechende Möglichkeiten sind zum Beispiel:

- Es werden grundsätzlich keine größeren Summen auf einmal, sondern es wird immer über einen längeren Zeitraum in Tranchen investiert (z.B. per Sparplan).

- Es werden immer Cashreserven in der Hinterhand behalten, die nach größeren Kursrücksetzern am Aktienmarkt investiert werden können.

- In negativen Marktphasen kann der Aktienanteil verringert und der Cashanteil vergrößert werden. Um negative Marktphasen zu identifizieren, können dabei einfache Hilfsmittel der Technischen Analyse wie gleitende Durchschnittslinien, z.B. mit einer Periode von 200 Tagen (SMA 200), zum Einsatz kommen. Befindet sich ein Index über der 200-Tage-Linie, geht der Anleger von einem Bullenmarkt aus und investiert verstärkt in Aktien. Fällt der Index darunter, wird ein höherer Cashanteil gehalten.

Tipp: Testen Sie jetzt Guidants PROmax! Sie finden dort jede Menge Tradingideen, Musterdepots, einen direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream und spannende Tools wie den Formel-Editor oder den Aktien-Screener. Auch Godmode PLUS ist inklusive. Jetzt das neue PROmax 14 Tage kostenlos testen!

Passende Produkte

| WKN | Long/Short | KO | Hebel | Laufzeit | Bid | Ask |

|---|

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.