Der größte Käufer von Aktien wird knausrig

- Lesezeichen für Artikel anlegen

- Artikel Url in die Zwischenablage kopieren

- Artikel per Mail weiterleiten

- Artikel auf X teilen

- Artikel auf WhatsApp teilen

- Ausdrucken oder als PDF speichern

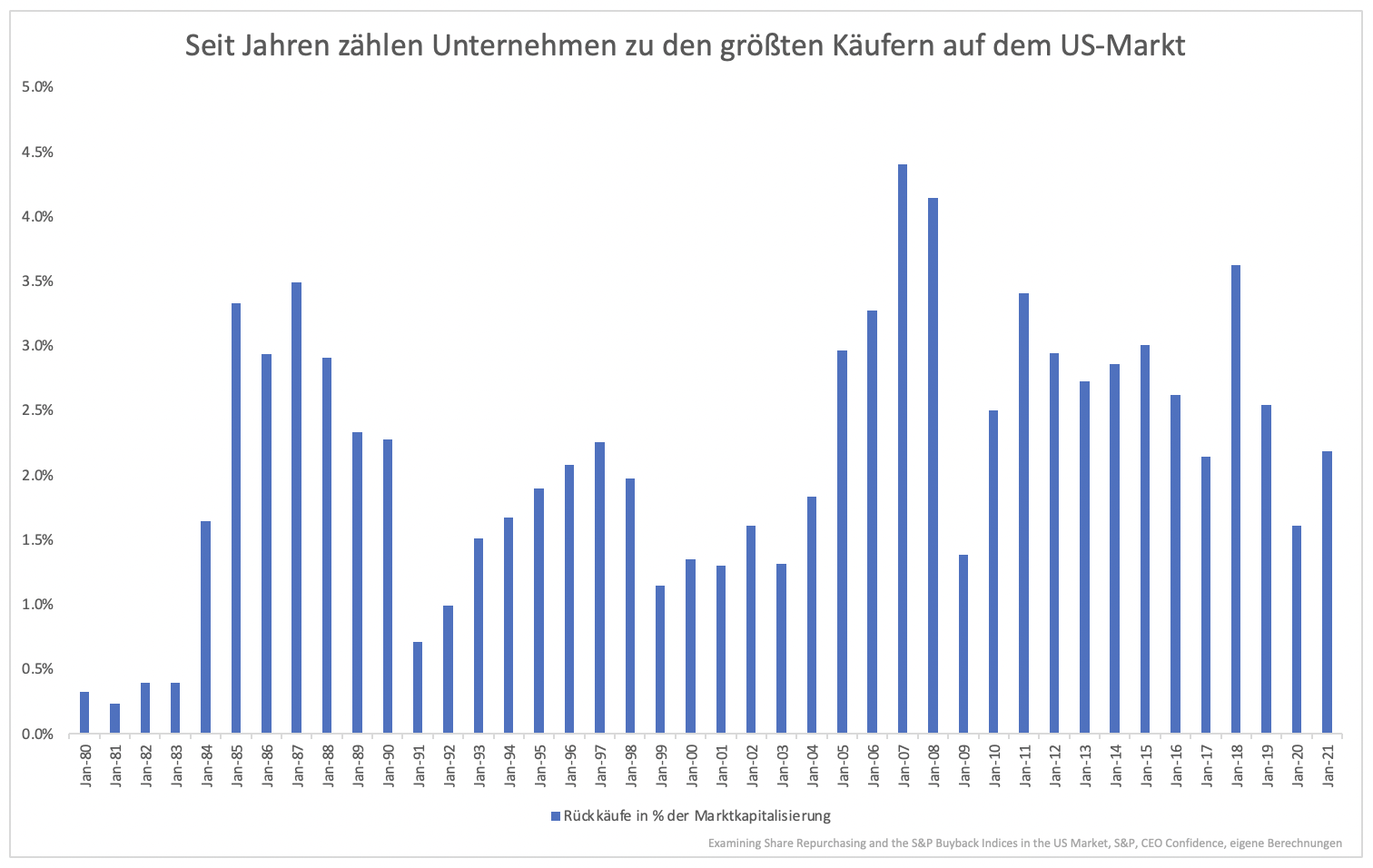

Bei der Gruppe handelt es sich um börsennotierte Unternehmen selbst. Vor allem in den USA geben Unternehmen viel Geld aus, um eigene Aktien zurückzukaufen. Gemessen an der Marktkapitalisierung des S&P 500 kaufen Firmen jedes Jahr zwischen 1 % und 4 % der Aktien zurück. Der positive Effekt ist offensichtlich. Aktienrückkäufe erhöhen zum einen die Nachfrage nach Aktien. Das allein stützt den Kurs. Zum anderen machen Rückkäufe die verbleibenden Aktien wertvoller. Kauft eine Firma eigene Aktien zurück, verbleiben diese zunächst in der Bilanz. Regelmäßig werden diese Aktien jedoch annulliert. Die Anzahl ausstehender Aktien wird dadurch reduziert. Der Gewinn verteilt sich nun auf eine geringere Anzahl an Aktien. Der Gewinn je Aktie steigt. Selbst wenn ein Unternehmen nicht mehr wächst, kann der Aktienkurs dadurch steigen, da der Gewinn je Aktie mit der Zeit ansteigt. Traditionell kaufen US-Unternehmen mehr Aktien zurück als etwa europäische Firmen.

Diese schütten Gewinne mehr über Dividenden aus. Die Dividendenrenditen in Europa liegen für viele Indizes im Bereich von 3 %. In den USA liegt sie für den S&P 500 heute bei gut der Hälfte. Das erklärt zum Teil die schlechtere Kursentwicklung in Europa. Auf Total Return Basis (Kurse und Dividenden) schneiden europäische Indizes gar nicht so schlecht ab.

Aktienrückkäufe sind sehr zyklisch. Die größten Beträge werden ausgegeben, wenn die Wirtschaft boomt und die Kurse hoch sind. Als Investor muss man bei einem solchen Verhalten die Nase rümpfen. Unternehmen sind keine besonders guten Investoren. Sie kaufen hoch und im Notfall, wenn der Kurs niedrig ist, geben sie neue Aktien aus. Das gleicht dem Prinzip hoch kaufen und tief verkaufen.

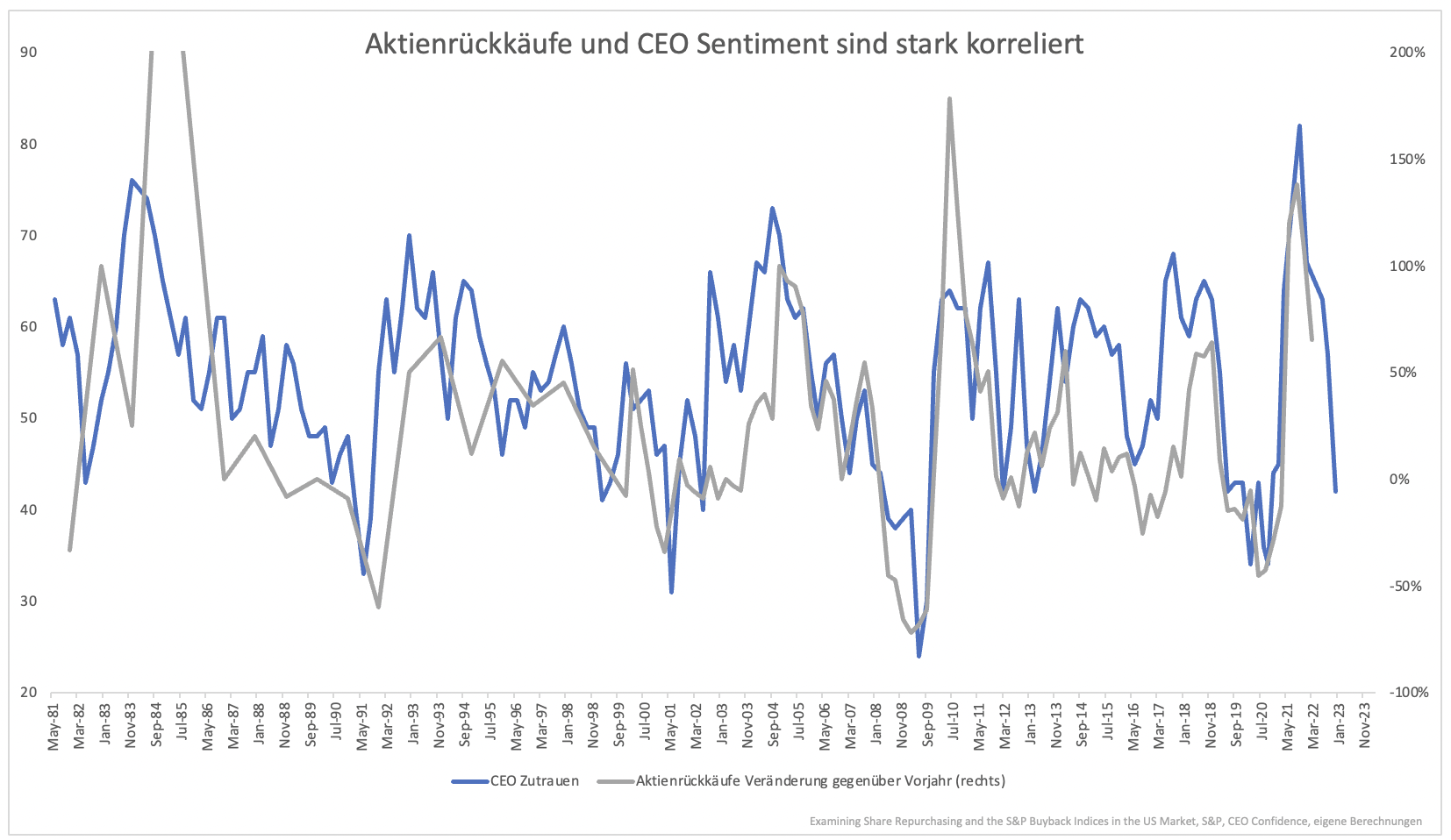

Derzeit dreht der Zyklus. Aktienkurse sind bereits gefallen. Inzwischen folgt auch das Sentiment der Firmenchefs. Schätzen diese die Lage erst schlecht ein, werden Aktienrückkäufe reduziert oder ganz ausgesetzt. Dadurch wird nicht mehr gekauft, wenn die Kurse attraktiver sind.

Andererseits halten Firmen so ihr Geld beisammen. Ein höherer Cashbestand ist gut, wenn man befürchtet, in eine Krise zu geraten. Ob die große Krise kommt, bleibt abzuwarten. Das Sentiment befindet sich im freien Fall und Aktienrückkäufe folgen diesem Trend (Grafik 2). Es ist davon auszugehen, dass das Rückkaufvolumen signifikant sinken wird.

Im ersten Quartal 2022 wurden Aktien im Wert von fast 300 Mrd. Dollar zurückgekauft. Das Sentiment lässt einen Einbruch der Rückkäufe um mindestens ein Drittel erahnen. Damit wird immer noch gekauft, allerdings deutlich weniger. In einem ohnehin schwachen Markt tut jede Milliarde weh, die nicht in den Markt fließt.

Clemens Schmale

Tipp: Als Abonnent von Godmode PLUS sollten Sie auch Guidants PROmax testen. Es gibt dort tägliche Tradinganregungen, direkten Austausch mit unseren Börsen-Experten in einem speziellen Stream, den Aktien-Screener und Godmode PLUS inclusive. Analysen aus Godmode PLUS werden auch als Basis für Trades in den drei Musterdepots genutzt. Jetzt das neue PROmax abonnieren!

Eröffne jetzt Dein kostenloses Depot bei justTRADE und profitiere von vielen Vorteilen:

- 75 Euro Startguthaben bei justTRADE

- ab 0 € Orderprovision für die Derivate-Emittenten (zzgl. Handelsplatzspread)

- 4 € pro Trade im Schnitt sparen mit der Auswahl an 3 Börsen & dank Quote-Request-Order

Nur für kurze Zeit: Erhalte 3 Monate stock3 Plus oder stock3 Tech gratis on top!

Keine Kommentare

Die Kommentarfunktion auf stock3 ist Nutzerinnen und Nutzern mit einem unserer Abonnements vorbehalten.